On me demande souvent Julien, tu es très optimiste sur les marchés mais qu’est ce qui te fait vraiment peur.

Il y’a quelques années j’avais écrit sur la malédiction du gérant. Qui après quelques bonnes années, se retrouve à devoir gérer une manne d’argent neuf attiré par son succès qui l’empêche de pouvoir répliquer sa stratégie gagnante et donc fait baisser ses performances au point de répliquer au mieux le marché, lui même étant devenu trop gros.

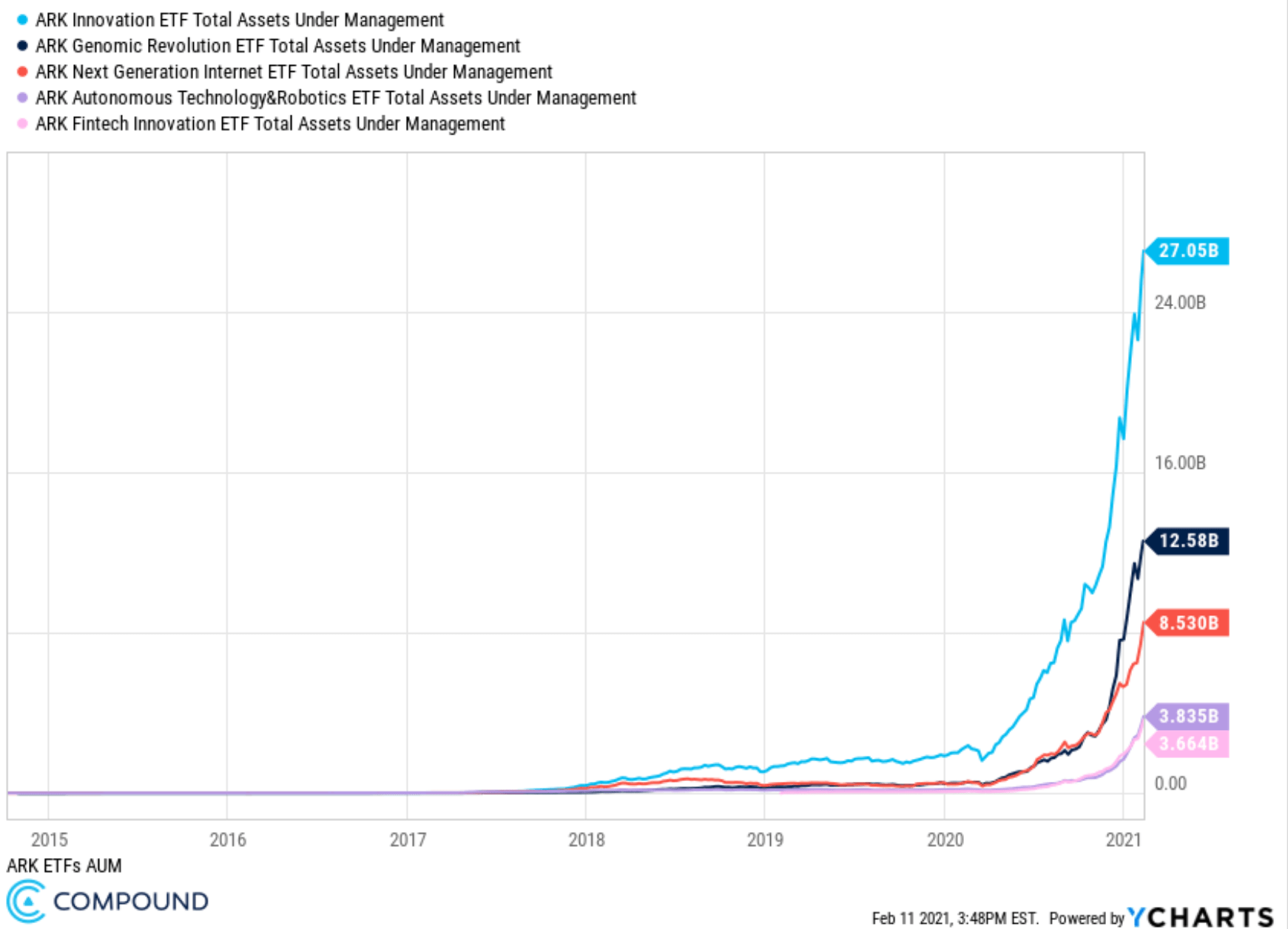

C’est ce que je vois advenir sur les fonds Ark devenus populaires dernièrement de part leur performance, performance rendue possible grâce à une concentration sur les valeurs de croissance.

Rien à dire c’est bien joué. Mais du coup, les gens, attirés par les performances, sont en train de faire exploser les encours du fond. Et bien entendu, on ne change là pas une recette qui gagne, ces encours vont directement se déverser dans une concentration encore plus forte si bien que le fond peut être amené à détenir 15-20% de la capitalisation d’une entreprise.

Si bien que les nouveaux encours servent à acheter encore plus de titres qui ont fait le succès du fonds. Donc les chats du fonds font mécaniquement monter les titres qui font monter la performance du fonds, qui attire encore plus d’argent de gens attirés par les performances seules, sans se demander si elles sont durables ou s’ils sont prêt à accepter de la volatilité

Car le danger est bien sur la volatilité, dans un monde régit par une croissance exponentielle des achats sur marge (à crédit) et en l’occurrence ici une explosion des fonds sous gestion des différents trackers d’ARK.

Le danger c’est de grandir trop, trop vite et de subir la malédiction du gérant qui ne peut plus aller chercher de la superformance outre en continuant de surpondérer un portefeuille déjà trop concentré.

L’alerte, c’est que les titres en portefeuille, sont surpondérés par de nombreux fonds, le flottant est souvent réduit, ce qui accroit la volatilité.

En règle générale on arrive à une situation du « au diable la valorisation », sauf que le marché finit toujours par revenir à la moyenne.

La problématique, c’est que la salle de concert est là aussi devenue énorme mais on a oublié d’agrandir les portes de secours. Quand des prises de profits vont advenir, ils deviendra très compliqué pour les gros de sortir, et un phénomène inverse peut se déclencher. La baisse peut faire prendre conscience aux investisseurs que le fond est très risqué, très volatil et peut les pousser à retirer leurs billes. Les gens sont impatients de nature. une année de sous performance et vous perdez un client qui ira mettre son argent sur le dernier gérant à la mode sans regarder le track record sur plus de 2 ans…

Devant une baisse des encours, ces fonds devront sortir par obligation et non pas choix. Et comme le flottant aura été asséché par des années sur surexposition, il n’y aura pas assez d’acheteurs pour supporter de vendre en ordre de bataille. C’est là que les pro rata importants peuvent se réaliser.

Sans enlever quoi que ce soit à la performance d’ARk, cette explosion des encours, est bénéfique à court terme puisque c’est un flux acheteurs de plus pour les marchés. Mais à terme, cette surexposition et surconcentration porte en elle aussi sa propre défaillance. Les supporters d’ARK de ces derniers temps, fervents défenseurs de Cathie Wood et de son fonds après une année de sousperformance, seront les premiers à quitter le navire, poussant encore plus de ventes et une nouvelle sous performance et ainsi de suite.

Si on creuse un peu, on se rend compte que Cathie Wood n’a pas d’autres choix que d’aller chercher de la surperformance à tout prix et de faire du marketing a outrance pour récolter des nouveaux encours. Sans résultats pendant des années, elles avait gardée la tête de son fonds que grâce à une grosse dette. Grosse dette qui l’a poussée à se sur surexposer et surconcentrer. Pari gagnant et chapeau. Mais à l’heure des hausses exponentielles comme expliqué, le plus dur dans la gestion du fonds commence à peine.

amicalement

Julien

Note: Tous les trades sont discutés, annoncés et partagés en temps réel sur L'Académie des Graphs.

Sur le site public ici, Le portefeuille est mis à jour une fois par jour vers midi. Le portefeuille représente mes convictions personnelles consolidées (de mes différents courtiers) et n'est pas pas une incitation à l'achat ni à la vente. Il s'agit de mon portefeuille dynamique donc agressif. J'ai un autre portefeuille bas de laine long terme diffusé exclusivement sur l'Académie des Graphs. Mon capital et mon horizon de placement sur chaque titre ne sont surement pas les mêmes que les vôtres. Le portefeuille est là pour partager avec vous en toute transparence mes convictions au quotidien mais n'a pas vocation à être suivi.

La performance annuelle inclus les gains ou moins values latentes des positions en cours. Cela inclus aussi les gains ou pertes de change sur les actions hors Euro (c'est reflété dans la perf de chaque action individuelle). Les éventuels retraits sont annoncés. La performance est donc en net.

Performance 2023: +38%; 2022: +46%; 2021: +122%; 2020: +121%; 2019: +79%; 2018: +21%; 2017: +24%; 2016: +12%; 2015: +45%; 2014: +30%; 2013:+72%...