Tout investisseur essaye toujours de dégager un avantage sur le marché en détectant les signaux avant tout le monde. Pour cela traders et investisseurs utilisent des indicateurs. Ces indicateurs permettent de se faire une idée sur l’état de santé du marché.

En l’occurrence la santé d’un marché boursier passe par sa liquidité. Et donc par la dette.

Pour mesurer la peur des investisseurs, on parle souvent de l’indicateur de la peur : le VIX qui va mesurer la volatilité.

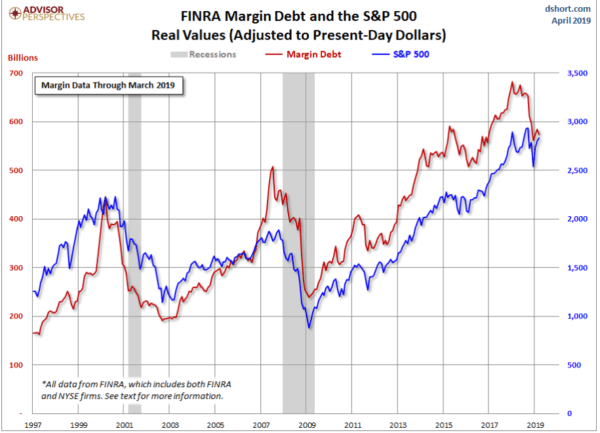

Mais un autre indicateur peut tout autant faire peur : c’est celui qui mesure l’endettement des comptes de bourse.

Sommaire

C’est l’indicateur de dette sur marge ou Margin debt en anglais.

Ce n’est pas un indicateur magique en ce sens qu’il ne donne pas un timing précis quant à savoir si le marché a assez de cash pour monter ou pas.

Mais il permet d’anticiper des périodes intéressantes pour investir et d’autres moins.

Et en l’occurrence les périodes à risque sont quand l’endettement des comptes de trading et d’investissement est exponentiel par rapport à la hausse des marchés. Le delta devient alors trop grand.

Et si autant d’investisseurs sont haussiers, et s’endettent fortement pour prendre de plus importantes positions, alors la moindre secousse de marché peut faire ce que l’on nomme un appel de marge. C’est à dire une obligation de rajouter de l’argent à son compte pour couvrir la perte ou accepter de vendre la position.

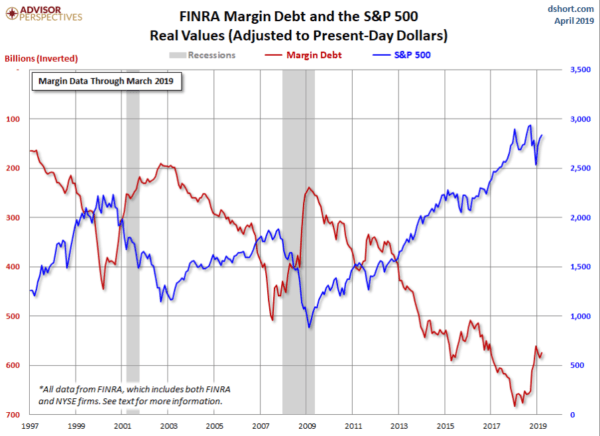

Une purge a déjà commencé mais est-ce la bonne cette fois ?

Evidemment, c’est un cercle vicieux. Il suffit que le marché baisse un peu pour déclencher des appels de marge sur les comptes les plus exposés et souvent ceux qui sont rentrés en derniers. Obligés de solder leurs positions, ils participent eux même à accentuer la baisse des marchés. Qui a son tour va déclencher des appels de marge sur d’autres comptes et ainsi de suite provoquant alors une véritable panique.

C’est ce que l’on nomme une purge. Lorsque les comptes trop exposés, et non couverts doivent déboucler les positions en urgence sans réfléchir.

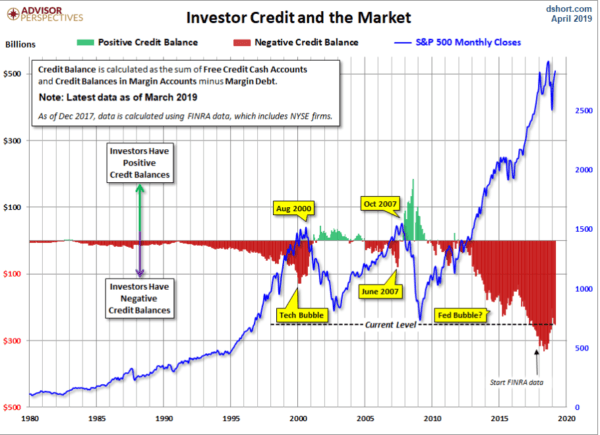

Et ce côté non réfléchi c’est au final pour des investisseurs patients qui veulent investir dans de la valeur ou dans des valeurs de croissance pas cher. Car c’est en profitant des anomalies de marchés et des paniques que l’on peut acquérir des valeurs bons dossiers à des prix qui permettront plus tard e dégager une rentabilité forte et de battre ce que le marché ou un tracker répliquant le marché peut faire.

La crise a t-elle déjà commencée

Alors cela demande un peu de temps et de pratique mais c’est tout le but de l’Académie des Graphs, de pré mâcher le travail et de faire gagner du temps en utilisant le fruit de centaines d’yeux pour scruter les opportunités.

Alors quand on regarde cet indicateur, on se dit qu’a la moindre panique les marchés peuvent dévisser rapidement tellement les comptes sont gavés de dettes.

On peut aussi se dire, que tant que le marché a confiance, il ne baissera pas substantiellement au point de créer la panique et les appels de marge.

Aussi, on voit que depuis 1 an, les remous du marché et les annonces de Krach boursier ont sapé le moral de plus d’un investisseur et qu’une certaine purge a déjà eu lieu. Il existe donc aujourd’hui une réserve, une marge de manoeuvre pour investir sur les marchés.

Le nerf de la bourse

Gérants, fonds, hedge funds, et gros investisseurs ont encore une couverture positive sur leur compte et peuvent donc si confiant se remettre à investir. Ce qui veut dire que l’on ne peut omettre complètement encore que ce marché peut encore avoir un potentiel haussier.

Mais, la pente reste tendue. Et on sent bien qu’il manque juste le déclencheur. la baleine. l’élément qui fait passer le marché dans le doute et avec lui, les appels de marge qui le font passer à la panique.

Alors tout est toujours question de timing. Et cet indicateur n’est pas miraculeux comme tous sur ce point. Car il ne sert qu’ nous dire qu’en cas de baleine baissière et de perte de confiance, le marché pourrait dévisser rapidement et subitement à cause de ces appels de marge jusqu’à ce que ces excès soient corrigés.

Voici donc pourquoi je regarde cet indicateur et continuerait de le suivre ces prochaines semaines car il ne manquera pas de nous informer du niveau de confiance des investisseurs. Et c’est bien cela le nerf de la bourse

Continuons de suivre avec intérêt cet indicateur donc.

Note: Tous les trades sont discutés, annoncés et partagés en temps réel sur L'Académie des Graphs.

Sur le site public ici, Le portefeuille est mis à jour une fois par jour vers midi. Le portefeuille représente mes convictions personnelles consolidées (de mes différents courtiers) et n'est pas pas une incitation à l'achat ni à la vente. Il s'agit de mon portefeuille dynamique donc agressif. J'ai un autre portefeuille bas de laine long terme diffusé exclusivement sur l'Académie des Graphs. Mon capital et mon horizon de placement sur chaque titre ne sont surement pas les mêmes que les vôtres. Le portefeuille est là pour partager avec vous en toute transparence mes convictions au quotidien mais n'a pas vocation à être suivi.

La performance annuelle inclus les gains ou moins values latentes des positions en cours. Cela inclus aussi les gains ou pertes de change sur les actions hors Euro (c'est reflété dans la perf de chaque action individuelle). Les éventuels retraits sont annoncés. La performance est donc en net.

Performance 2023: +38%; 2022: +46%; 2021: +122%; 2020: +121%; 2019: +79%; 2018: +21%; 2017: +24%; 2016: +12%; 2015: +45%; 2014: +30%; 2013:+72%...

Salut Julien,

Dans cet endettement et après la chute qu’on a déjà eu ainsi que la peur d’un crash omniprésente, on peut aussi penser que beaucoup de personnes ont utilisés du srd afin de s’endetter sur des produits comme le BX4 ou des vad, ce qui pourrait limiter un petit peu l’effet boule de neige! Qu’en penses tu?

Peut être que lors des crises précédentes les gens ne s’était pas préparés comme ils auraient pu le faire aujourd’hui

Oui François, on peut penser que les gérants ont eu le temps de mettre en place leurs couvertures. Et on peut aussi penser que certains sont shorts en levier aussi. Ce sont les limites d’un tel indicateur qui dont ne donne pas vraiment un timing précis mais permet juste de se dire que les marges de manœuvre sont réduites. Ensuite, aux US tu peux plus facilement faire du crédit pour acheter des actions qu’en France où le SRD est limité à un levier de 5, ce qui est déjà pas mal