Les personnes que nous sommes tradent avec leur émotions même si cela est peu recommandé, après tout nous ne sommes qu’humains. Ainsi la majorité d’entre nous expérimentent de la peur et de la joie pendant nos investissements et trading quotidiens. Lorsque nos positions sont dans le rouge et que nous perdons notre capital, nous ressentons de l’anxiété, de la peur, une certaine impuissance et par là même un blocage à effectuer une quelque conque décision ou choix. Lorsque les pertes s’accumulent, l’anxiété fait place à la peur et cette peur amène de l’irrationalité dans nos choix dans un processus qui veut que nous voulions nous refaire à tout prix et très rapidement, c’est en général à ce moment que nos erreurs sont multipliées alors que la peur fait place à la panique et au phénomène du tilt bien connu des joueurs de poker également lorsqu’ils perdent plusieurs mains consécutivement.

A contrario, lorsque nos trade sont couronnés de succès et par là même que notre capital augmente au fil du temps, un sentiment de joie puis d’excitation nous enivre. Et cette excitation nous fait en vouloir toujours plus, les objectifs fixés sont sans cesse remontés, les positions deviennent plus grosses au fur et à mesure qu’un excès de confiance se fait ressentir. On finit par se dire « ça y’est j’ai tout compris à la bourse, je maîtrise le marché ». C’est en général le début de la fin, puisque comme les positions sont devenues bien plus conséquentes qu’auparavant, il suffit d’une ou deux mauvaises opérations pour bien souvent perdre ce qui avait été acquis en plusieurs semaines voir mois.

Ainsi dans un sens comme dans l’autre, nous ne sommes pas des robots et les émotions gouvernent nos choix. Mais plutôt que de tenter de maîtriser ses émotions, de trader tel un robot, ne serait-il pas plus intéressant de faire une analyse de nous même, de connaître notre personnalité, la façon dont nous prenons nos décisions et surtout à quels moments certaines émotions apparaissent, de façon à en tirer profit, en utilisant en quelque sorte nos émotions comme des indicateurs avancés contrarian.

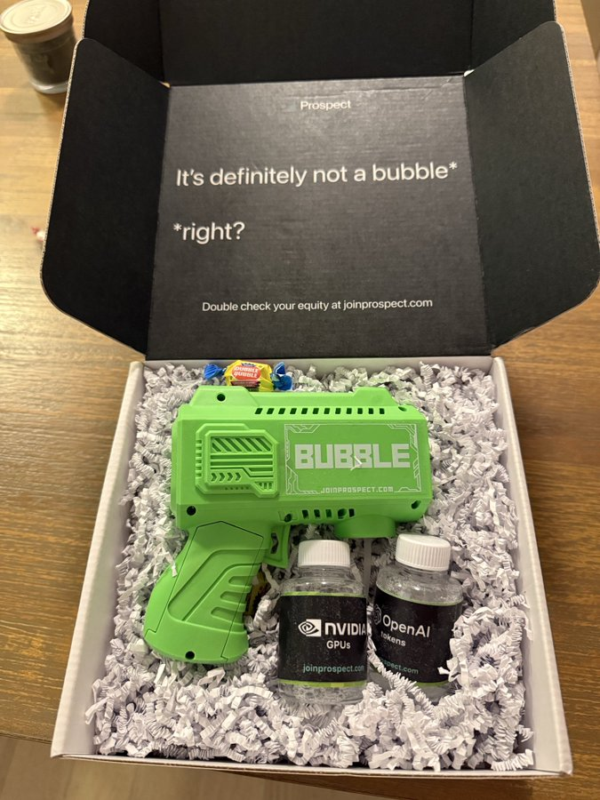

Tout excès est toujours corrigé, que ce soit dans la vie ou en bourse. Ainsi les marchés forment t-ils des bulles puis des krack, tel des cycles qui se répètent inlassablement. Derrière ce marché, on a des millions de protagonistes, d’intervenants qui chacun ressentent des émotions. Ainsi le marché n’est que le reflet d’une certaine moyenne mobile des émotions présentent. Les bulles ne sont ainsi que le reflet d’investisseurs passés de la joie, à la totale confiance et qui en veulent toujours plus vers une poursuite toujours plus grande vers la cupidité. Il crée donc eux même les krack, car leur positions ainsi élargies par excès de confiance deviennent en seulement quelque mauvais coups, des positions perdantes, l’anxiété, la peur puis la panique mènent donc au krack. c’est pour cela qu’a moins d’un incident majeur, on peut ressentir graphiquement les différents passages des émotions. un krack intervenant toujours après des phases de zig zag témoins de la volatilité et donc de l’anxiété des opérateurs.

Ainsi trop d’une chose amène forcément son contraire à advenir. Le marché sans cesse aura tendance de part sa nature humaine, à être trop confiant ou trop pessimiste. Ainsi la valeur du marché ne reflètera jamais la vraie valeur économique. Il y aura donc toujours excès que ce soit à la baisse ou à la hausse.

En tant qu’investisseurs il faut donc être capable d’anticiper lorsque le marché pousse à un tel excès que le retournement n’est plus très loin et outre les moyens graphiques et techniques, nos propres émotions peuvent nous guider.

Ainsi l’analyse graphique et technique nous donne souvent l’occasion de savoir exactement ce que nous devrions faire, pourtant nos agissements, décisions sont souvent différentes. En quelques sortes nous sommes tous irrationnels dans nos choix, ainsi c’est souvent sous une impulsion que nos choix d’investir ou non se font. Pourtant nous avons l’analyse graphique, le money management et donc le management des stops qui sont souvent là pour nous permettre de rester rationnels dans nos décisions en évitant ainsi de faire rentrer nos émotions en ligne de compte. Mais combien de fois vous est-il arrivé pour une raison x ou y , de modifier un stop loss ? On l’a tous fait une fois et on a tous une bonne raison de l’avoir fait. Mais en faisant ainsi nous prouvons que nous ne pouvons trader sans nos émotions, car finalement n’est ce pas celles-ci qui nous amènent à être passionnés par les marchés.

Ainsi bien souvent, plutôt que d’accepter la perte, nous modifions notre stop, en le rabaissant en se disant que nous avons mal positionné le premier stop et que maintenant à la vue du graphique le retournement va se mettre en place. Ainsi on maintient notre investissement malgré des objectifs rationnels fixés en amont.

Nous prouvons donc par là même un manque de confiance en nous, en notre trading, en notre compétence à choisir des points d’entrée et de sortie pertinents. En remettant en cause notre stratégie nous nous remettons en cause. La confiance va permettre de croire en notre stratégie et donc de la suivre à la lettre en toute rationalité. Modifier le plan, en cours de route, c’est prouver que l’on a pas pleine confiance en son modèle. Pourtant tout modèle accuse des pertes, mais les meilleurs modèles sont ceux qui s’en tiennent au plan, évitant de perdre beaucoup quand on peu perdre peu et se positionner ailleurs pour une meilleure fortune. Ainsi à partir du moment où l’on ne suit plus un plan prédéterminé, on se détache du trade, on est gouverné par nos émotions et c’est là que l’on prend le plus de risque, et c’est d’ailleurs là où les achats frénétiques ou les ventes paniquent se font voir.

Les lecteurs de cet article lisent maintenant :

Il faut accepter qu’une stratégie de trading en bourse, n’amène jamais 100 % de trades gagnant. La meilleure des stratégie ne saurait amener qu’au maximum un 70/30. Il y aura donc 3 trades sur 10 qui seront perdants. Et la plupart des investisseurs veulent tout le temps gagner et n’accepte pas une perte, et donc conserve éternellement des titres pour ne pas vendre à perte. En faisant ainsi vous n’avez aucune confiance suffisante pour pouvoir bâtir un plan , une stratégie en bourse. Il faut savoir que l’on ne gagne pas à tous les coup il faut même partir avec en tête qu’une fois sur deux on se trompera et la positions sera perdante pourtant votre capital s’appréciera avec le temps même avec un trade sur deux gagnant car tout simplement vous vous en tiendrez au plan, en coupant vos pertes tôt et en laissant courir vos gains. Ainsi bien souvent il vous faudra le déclenchement, de 5 à 10 stops selon comment vous les positionnez, pour perdre ce que vous avez gagné sur une seule position. Il vous faudra donc avoir un sérieux passage a vide pendant une période pour être négatif sur votre performance de portefeuille. Alors qu’elle est votre stratégie ? Il n’y a pas une bonne stratégie, certains achètent les supports et vendent les résistances, d’autres achètent et vendent les sorties de figure, les cassures de support et résistances, ou encore les moyennes mobiles, ou encore les cassure avec volumes. Le tout c’est d’avoir une méthodologie et de la suivre lorsque les signaux voulus sont identifiés. Le plus important c’est de suivre la stratégie, de continuer ainsi dans le temps pour bâtir sa confiance.

Reprenez vos avis d’opérations, calculez le nombre de positions gagnantes contre le nombre de vos positions perdantes. Analysez la valeur moyenne de vos gains sur vos positions gagnantes et la valeur de vos pertes sur vos positions perdantes. Vous devriez déjà en tirer quelques enseignement. Maintenant quelle serait la performance de votre portefeuille si sur chacune de vos positions perdantes vous aviez vendu via un stop à 5% sous votre prix de revient disons, quelle serait alors votre performance ? Vous voyez ainsi que pour améliorer sensiblement vos performances en bourse, il ne faut pas forcément avoir plus souvent raison que tort mais seulement de suivre un plan et de s’y tenir, et en plus vous aurez bien plus confiance en vous, en votre stratégie et donc par là même serez bien plus rationnels face à vos futurs choix.

Ne loupez plus une seule opportunité pour investir à moindre risque en recevant la newsletter de Graphseo bourse

PS: Tous mes investissements sont partagés en temps réel sur L'Académie des Graphs. Le portefeuille représente mes convictions personnelles consolidées (de mes différents courtiers) et n'est pas une incitation à l'achat ni à la vente. La performance en cours inclus les gains ou moins values latentes et l'impact du change sur les actions étrangères. Performance 2025: +145%; 2024: +41%; 2023: +38%; 2022: +46%; 2021: +122%; 2020: +121%; 2019: +79%; 2018: +21%; 2017: +24%; 2016: +12%; 2015: +45%; 2014: +30%; 2013:+72%, 2012:+9%, 2011:-11%... Clique-ici pour découvrir l'Académie des Graphs où je t'accompagne au quotidien, partage mes positions et portefeuilles dynamique et long terme en temps réel.