Tout n’est que flux, tout n’est que liquidités. Quand on voit des cryptos, des grosses capitalisations s’effondrer, alors on comprend l’importance des flux et des liquidités peu importe l’actif, qui tel le sang irrigue la confiance des investisseurs. Et la confiance irrigue les flux.

C’est un cercle.

Sans liquidités, la confiance n’est rien. Sans confiance, la liquidité n’est plus.

Sans liquidités, pas de flux, sans flux pas de confiance, sans confiance, moins de flux. Pour contrer cela, sur les marchés centralisés, on a inventé le prêteur en dernier ressort : la banque centrale dont la mission est de proposer de la liquidité donc de la confiance et donc les opérateurs retirent moins leurs liquidités et cela évite l’effet domino. Hier Binance a jeté l’éponge et ne sera pas ce prêteur en dernier ressort. Le marché crypto connait donc ce que le marché actions a déjà connu par le passé et qui a poussé à plus de régulations et à l’invention des banques centrales. On s’éloignera donc un peu de l’idée de base mais l’humain est humain.

L’histoire bégaie et faire et défaire pour refaire c’est toujours travailler.

Certains se souviendront de ces idées exposées en 2017 sur le sujet Bitcoin.

Mais passons, aujourd’hui tout le monde se réveille pour nous expliquer les conséquences de la victoire non écrasante des républicains.

C’est la cohabitation tout simplement. Même si les Us vont faire durer le plaisir car il faudra attendre surtout au niveau du Sénat pour avoir les résultats définitifs. toujours intéressant de voir comment la première puissance mondiale gère ses élections. C’est à dire des négociations à n’en plus finir pour accoucher d’une souris. Comme on avait pu en parler dans cette vidéo, deux façons de voir la chose.

En mode verre à moitié vide, on se dit qu’en cas de récession, le gouvernement ne pourra pas faire des plans , stimulus, boucliers aussi facilement et avec des montants colossaux. Donc craintes que la récession soit subie plus fortement et on voit tout de suite le pétrole nous indiquer le chemin.

Mais le verre à moitié plein, c’est que si les gouvernements dépensent moins, cela fait moins d’aides, donc moins de pressions inflationnistes alors que la FED garde l’étau des taux en place. Donc baisse de l’inflation, baisse des taux longs., baisse du dollar.

Et l’autre question, c’est celle de l’Ukraine, moins de dépenses aussi pour l’Ukraine et cette idée que l’on pousserait à des négo pour éviter le côté binaire dans cette guerre de l’hiver. On le souhaite, ne serait ce que pour éviter un nouveau drame humain.

En gros bcp de choses se mettent en place mais il manque les étincelles pour 2023.

Donc on va se rabattre sur la stat inflation cet aprem. On ne devrait pas avoir de surprises, c’est une stat retardée, et il devient clair pour tout le monde que l’inflation va refluer. Surtout il y aura encore une stat cpi en décembre avant la réunion de la FED, donc il faut éviter de s’emballer sur celle-ci. Du coup , je verrai bien une séance comme vendredi. une stat qui démontre qu’il va falloir encore attendre avant de voir l’inflation refluer mais une stat qui fait espérer que ce n’est qu’une question de temps.

Bien sûr je ne parle pas de la fin de l’inflation. on peut très bien avoir une baisse de celle ci pendant quelques mois, avant que la récession pousse au QE et à baisser les taux et favorise à nouveau l’essor de l’inflation mais à une vitesse plus linéaire et donc on acceptera de tourner autour de 3-4% pendant quelques temps. Ce sera bon pour la dette et on le justifiera par le fait qu’il faut sauver l’économie. Entre temps si la récession est plus dure que prévue, vous réentendrez parler de déflation mais ce sera un épisode court si tel devait être le cas et je ressortirai mes petits papiers sur la comparaison avec les années 45-50.

Car les craquements dans le monde cryptos, dans une moindre mesure, ne tarderont pas à arriver dans le monde action aussi. L’endettement, le levier surtout dans le private equity, ça va coincer alors que comme dit en préambule, le sang cad les liquidités viennent à manquer et du coup, la confiance aussi ou serait-ce l’inverser ?… C’est quand la marée se retire que l’on voit qui nageait à poil.

D’un côté c’est sain, cela permet de réallouer par la suite le capital à de vrais projets sains, d’un autre, il y’a un danger d’effet domino. La FED semble jouer sur une ligne très fine mais pour le moment ça tient. Mais il ne faut pas croire que cela ne peut advenir et pousserait donc la FED à faire du QE le temps de redonner confiance au marché pour éviter que le crédit se grippe.

Et oui, on tape souvent sur les banques centrales, mais heureusement qu’elles sont là parfois. Les cycles seraient sinon très courts et volatils comme ce que l’on voit sur cryptos et ça, ça ne permet pas de construire une confiance durable et donc on perd du temps pour atteindre l’objectif final. Même si qui dit cycles plus longs dit aussi explosions plus fortes quand ça pète. D’où l’idée que l’on revienne à moins d’interventionnisme ces prochaines années et donc à des vrais cyclqes économiques à jouer en bourse. D’où mon idée que les gérants actifs prendront leur revanche sur les gestions passives etf indiciels.

Mais cela fait partie du process, il faut laisser faire puis on découvrira qu’il faut réguler et quel meilleur timing de le faire que lorsqu’on doit expliquer que c’est pour protéger le peuple, personne ne contestera. Il y’a presque 100 ans, le marché action avait connu la même chose.

Donc voilà où nous en sommes.

Il faut laisser passer et digérer et la semaine prochaine on entrera dans une phase avec moins de résultats, moins de stats très importantes, et un marché qui pendant quelques semaines sera libre. libre de nous construire comme on peut anticiper à le voir un socle ou au contraire enfoncer, capituler et pousser les banques centrales à la manœuvre pour cette fin d’année.

C’est binaire mais tout est sur la table. C’est au marché de décider et à nous non de deviner mais de nous adapter.

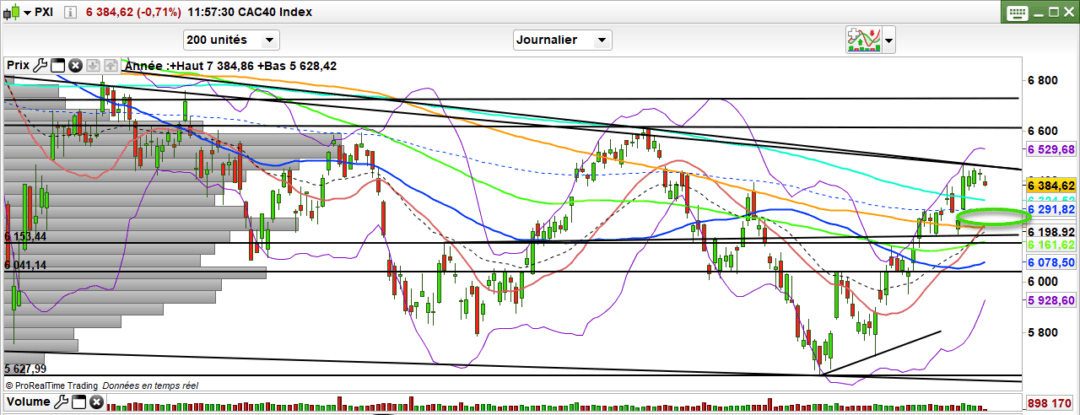

Niveau CAC 40

Une consolidation serait saine, tenir la zone des 6250 sera clé dans un premier temps pour continuer de construire sainement la suite.

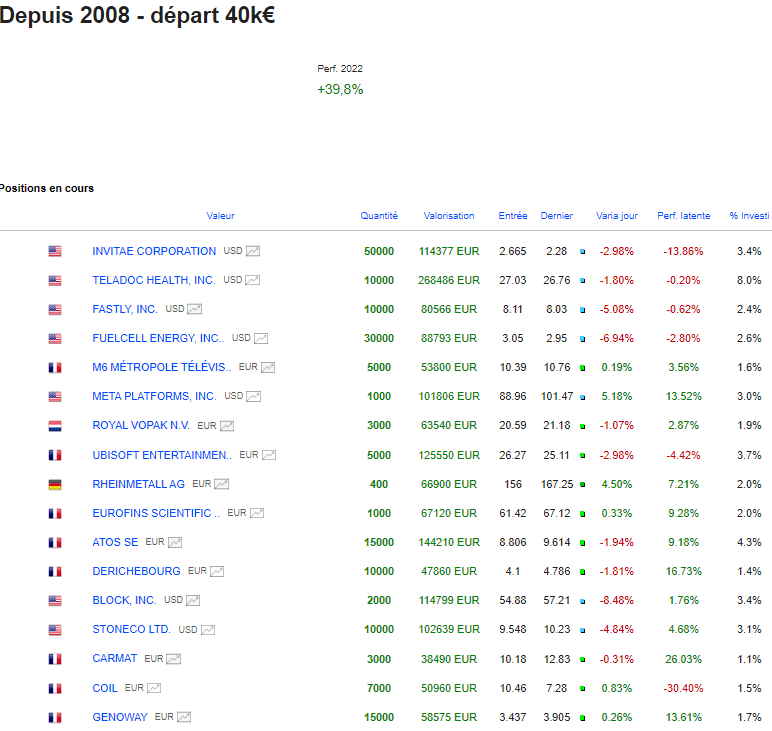

Niveau portefeuille Graphseo bourse

Je continue de faire 1 bon coup puis de me prendre quelques portes de saloon; Donc retour à l’envoyeur, balle au centre. beaucoup d’efforts pour pas grand chose mais ça fait partie du jeu des constructions, on sait qu’on se fait balader mais c’est cela qui nous permet de bien connaître les titres et plus tard quand cela sera enfin la bonne, de pouvoir dimensionner les lignes avec moins d’appréhension que ceux qui sortent du marché pour y revenir quand ça remonte mais sans repères.

Donc Meta m’a bien aidé hier après m’avoir bien plombé, j’ai soldé la moitié hier. j’ai repris quelques expositions mais pas trop , pris une porte de saloon sur Nvta et je garde donc bcp de cash. idéalement, j’aimerai voir une séance sur le nasdaq comme vendredi, où dans un premier temps la stat fait peur puis on se dit qu’on sait déjà, que ce n’est qu’une question de temps et donc qu’on rachète ou tout du moins qu’on enfonce pas trop. Sinon sous les 10600, on ira se chercher un chiffre rond histoire de nettoyer un peu plus le marché.

Tous les trades sont partagés en temps réel au sein de l’Académie des Graphs.

Les lecteurs de cet article lisent maintenant :

amicalement

Julien

Ne loupez plus une seule opportunité pour investir à moindre risque en recevant la newsletter de Graphseo bourse

PS: Tous mes investissements sont partagés en temps réel sur L'Académie des Graphs. Le portefeuille représente mes convictions personnelles consolidées (de mes différents courtiers) et n'est pas une incitation à l'achat ni à la vente. La performance en cours inclus les gains ou moins values latentes et l'impact du change sur les actions étrangères. Performance 2025: +145%; 2024: +41%; 2023: +38%; 2022: +46%; 2021: +122%; 2020: +121%; 2019: +79%; 2018: +21%; 2017: +24%; 2016: +12%; 2015: +45%; 2014: +30%; 2013:+72%, 2012:+9%, 2011:-11%... Clique-ici pour découvrir l'Académie des Graphs où je t'accompagne au quotidien, partage mes positions et portefeuilles dynamique et long terme en temps réel.