La bourse va se mettre en attente de Mercredi. Mercredi la FED nous annoncera sa première baisse de taux. Il y’a deux risques majeurs. Beaucoup parleront de krach boursier ou de bulle suivant si la baisse de taux est de 0,25% ou de 0,50% d’un coup.

Mais il convient d’aller plus loin :

Je vais tenter de résumer ici ce que j’ai pu déjà dire en vidéo ou articles ces précédentes semaines pour anticiper ce qui est maintenant imminent.

Mercredi on a donc FED. Jéjé baisse de 0,25, de 0,50 et surtout nous fera un discours pour au-delà de la baisse du jour, nous indiquer ce qu’il compte faire ensuite.

La baisse de 0,25 semble la plus logique. Et cela ne changera rien.

Une baisse de 0,5%, cela laisse penser qu’il faut acheter les valeurs tech et endettées. Mais pour moi la bourse chutera si jamais car cela voudra dire que la FED réalise qu’elle est en retard et panique. Quand la FED panique, le marché panique.

Mais à terme l’essentiel pour le marché demeurera qu’il est soutenu. Quand votre population est pleine d’actions pour sa retraite et que plus que jamais le monde se divise en deux blocs. il va de soi, que vos institutions ne sont pas bien indépendantes et que la dette dont tout le monde parle est plus un moyen qu’un problème. Penser le contraire, c’est bien peu connaître l’histoire.

Car oui, au-delà de la baisse des taux, le plus important c’est récession ou pas ?

Ou devrais je dire récession qui est plus une normalisation post covid comme la sinusoïdale avec laquelle je vous bassine depuis 2021. Ou une récession dure, une crise économique, une déflation après s’être tant paluché sur l’inflation.

En bourse, on a tendance à penser que la baisse de l’économie engendre la baisse des profits des sociétés et donc la baisse de la bourse.

On oublie que depuis 50 ans, les américains ont une retraite par capitalisation. l’avènement des fonds, des etf et des buybacks réduisant le flottant des actions et des titres disponibles poussant à une concentration. Les US représentent aujourd’hui 70% de la capitalisation boursière mondiale. Et 30% est représentée par 10 valeurs.

Là où la Chine n’a fait qu’ajouter de l’offre, avec des IPO, des levés de capitaux et donc sans cesse de nouvelles actions.

La bourse c’est la loi de l’offre et de la demande.

Si l’économie Us tient si bien c’est parce qu’après un cycle de 15 ans de hausse, les gens qui consomment les produits discrétionnaires sont riches. Ils sont riche d’immobilier qui a doublé ou triplé. Riche d’un portefeuille action ou de fonds accumulés qui sont au plus haut.

Comment ne pas avoir la banane et donc continuer de consommer et pousser l’économie à une résilience ? Il y’a comme un effet richesse, une sensation.

Oui mais Julien, les modestes eux ont du mal, les cartes de crédit sont au max. Certes, ça ralentit. Mais la consommation est soutenue et tirée par une majorité de gens mais représentant une majorité de pouvoir d’achat. La génération Z que l’on annonce débile ne l’est pas tant que ça. Durant la période covid à nos jours, elle a multiplié par plus de 2 son patrimoine vs des Boomers ou la génération X. Il y’a là aussi cet effet richesse chez les jeunes donc.

Maintenant imaginez que le marché chute, les gens ont peur pour leur effet richesse, vendent, ou réduisent leur dépenses car leur portefeuille boursier ou immobilier ne leur donne plus cette effet richesse.

Et c’est comme cela, qu’une baisse de la bourse peut engendrer une récession économique plus dure aussi. Ne jamais oublier donc que cela marche dans les deux sens. Encore plus aujourd’hui.

Pour moi donc la règle est simple. Que Powell baisse de 0,25 ou 0,5. Cela ne change rien.

L’inflation est à 3%; Donc on est en taux réels positifs. La FEd même en baissant ses taux sera dans une politique contraignante. Et encore plus si l’inflation continue de baisser. Les gens et les entreprises ont encore beaucoup de prêt pris pendant le covid à moins de 3%.

Donc tant que la FED ne baisse pas en dessous, y’a aucun impact positif sur l’économie à attendre de la baisse des taux. Le truc pervers à comprendre est que si l’inflation reste à 3ù voire remonte légèrement, cela fait que la baisse des taux de la FED est moins importante à réaliser pour revenir à des taux réels neutres.

Mais plus l’inflation baisse, et plus la FEd ne fait rien pour l’économie sans baisser drastiquement. Et plus elle baisse drastiquement, plus elle fera peur.

Alors à court terme, Oui une moindre pression sur les petites entreprises surtout, celles endettées Et c’est donc cela qui surperformera mais à la condition que la récession soit une normalisation. Et pas une crise économique.

Pour moi donc si la FED baisse de 0,5 ou si peur d’une récession dure, les actions sont à risque et on va surtout chercher de l’obligataire en sécurité.

Si baisse de 0,25, on est en ligne ave le fait que la FED est en retard certes mais qu’il n’y a pas de raisons de se précipiter car l’économie reste résiliente. L’inflation baisse à l’objectif mais maintenant va avoir plus de mal à baisser d’avantage et on n’y a pas intérêt au final. toute l’économie baisse mais c’est plus à ce stade une normalisation. Enfin, certains pourraient voir une reprise de la Chine, des émergents et oui je vais faire un blasphème même de l’Europe. Pour cela je regarde l’euro dollar qui suit encore le scénario à ce stade pour cela. Et mon dada, l’énergie où on se réveille enfin. Merci Poutine.

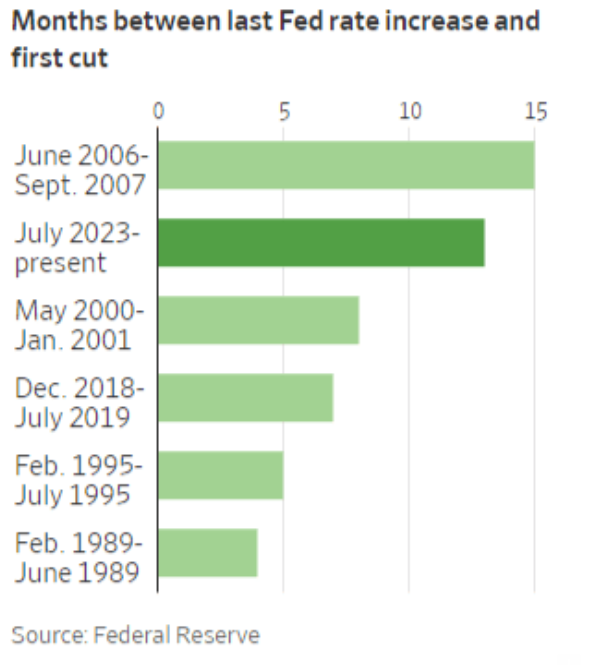

Donc pour moi la FEd avant les élections Us va baisser de 0,25 et ne pas s’engager sur d’autres baisses de taux en disant regarder les données au cas par cas pour bien s’assurer que la normalisation économique ne s’accélère pas. Donc au mieux ils diront 3 x 0,25 jusque fin d’année. C’est la temporisation que demande la situation actuelle économique. Sans panique, graduelle, permettant de maintenir la confiance.

Point besoin de paniquer, et on va baisser de 0,25 par 0,25. Le but étant de revenir au taux neutre autour des 3% d’ici l’année prochaine. Cela serait un soft landing qui serait pour moi le meilleur scénario pour les actions mais où je vois les secteurs value défensifs, matières premières continuer de surperformer comme depuis quelques mois car cela voudra dire qu’on veut maintenir une inflation à 2-3% comme norme pour continuer de se permettre de dépenser, sans des charges d’intérêts qui explosent.

Tout dépend non pas de la baisse des taux mais de l’économie.

La bourse peut baisser si la fed ne baisse pas de 50 points, car on pensera qu’elle est en retard et qu’on aura peur de la récession.

La bourse peut baisser si on baisse de 50 points car on pensera qu’on a raison de penser récession plus hard que soft.

La bourse peut monter car 25points ou 50 avec des données éco qui a ce stade sont du soft. c’est le marché qui anticipe le hard mais dans les chiffres c’est soft et ce sera donc que cette croyance là qui fera espérer le marché et le fera rebondir fortement.

Le pb c’est que là l’activité est minée vraiment par des taux réels positifs pendant longtemps. Quand on a eu peur de la récession en 2022-2023, c’était plus l’après covid avec la normalisation covid/ukraine de la logistique et de la demande.

Là on entre à nouveau dans des cycles plus classiques économiques.

Donc la bourse anticipe mais tout se jouera ces prochaines semaines suivant les stats eco pour vraiment trancher.

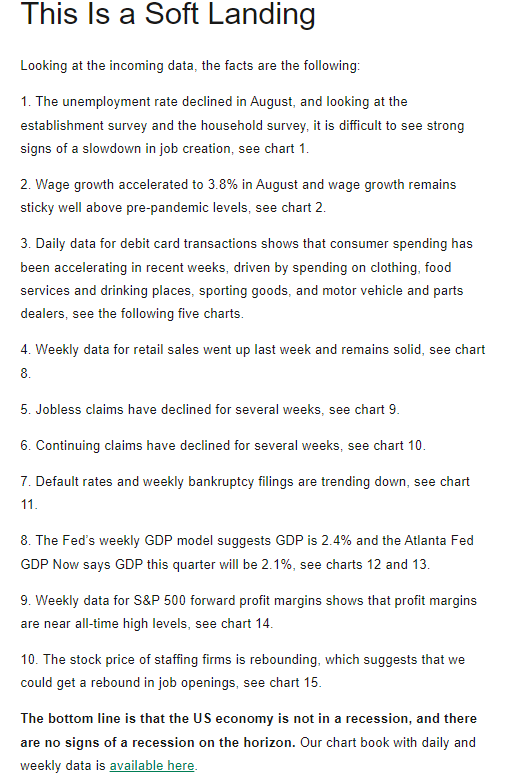

Beaucoup d’indicateurs actuellement ressemblent plus à une reprise d’activité qu’a une récession. Mais comme dit faut encore quelques temps pour trancher et le marché comme d’habitude anticipera cela dans sa décision prochainement.

N’oublions pas que la croissance ne s’est pas réalisée avec une augmentation drastique des crédits mais bien grâce à du déficit étatique. Et ça mes amis, ça donne des récessions et trucs qu’on n’a plus vus en occident depuis 1970 mais plus sur les émergents mais qui n’ont pas la monnaie ni le budget armée des US. Mais en attendant ça donne des boost de croissance.

Donc on aurait tort d’avoir des certitudes sur le fait qu’on est vraiment dans une période de récession post boom. Car y’a pas eu de surchauffe.

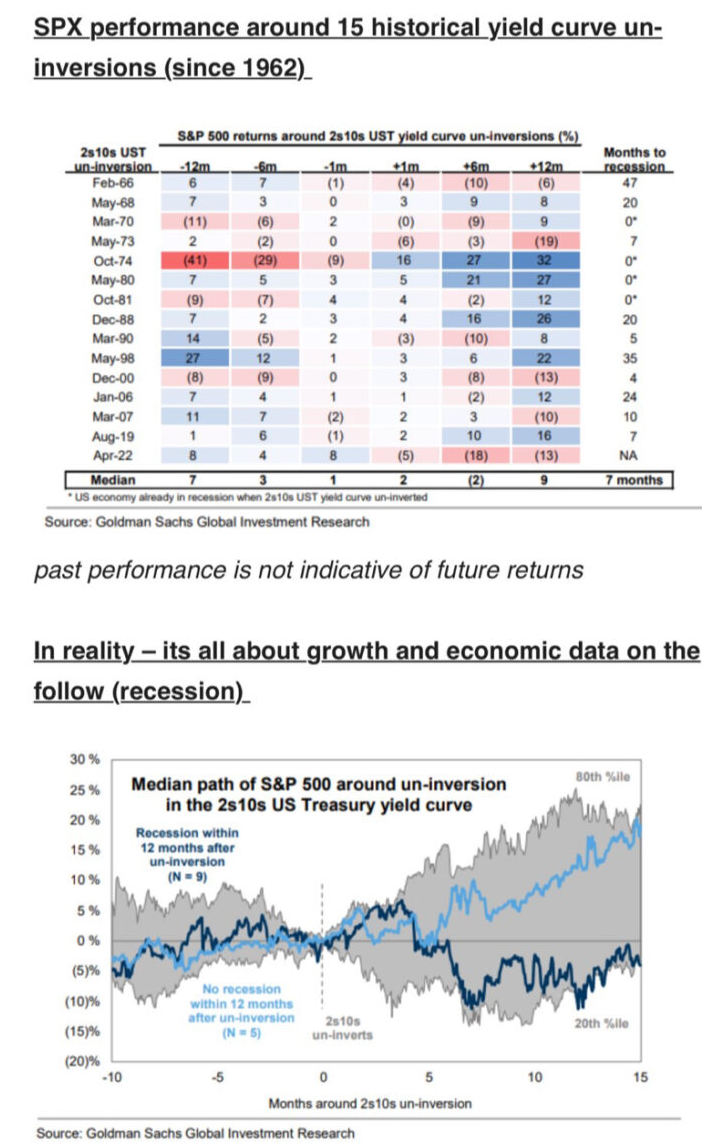

Les tableaux ci-dessous démontrent que la baisse des taux n’est pas un indicateur de la performance des marchés. Cela dépendra surtout de la force de la récession.

Et donc la question est de savoir si cette fois encore la FED a trop attendue, et poussera au hard landing. Mais comme on a pu le dire, les foyers sont en bien meilleure santé financière et moins de levier/dette taux variable etc qu’en 2007. je me suis tué à dire ça depuis 2 ans.

Donc hard landing possible oui mais pas avant 2025, crise à la subprimes, compliqué à avancer. Au pire c’est plus de la stagflation durable le risque. Et on revient donc à regarder plus des exemples sur pays émergents qu’occident pour comparer. Regarder plus value cyclique MP que croissance.

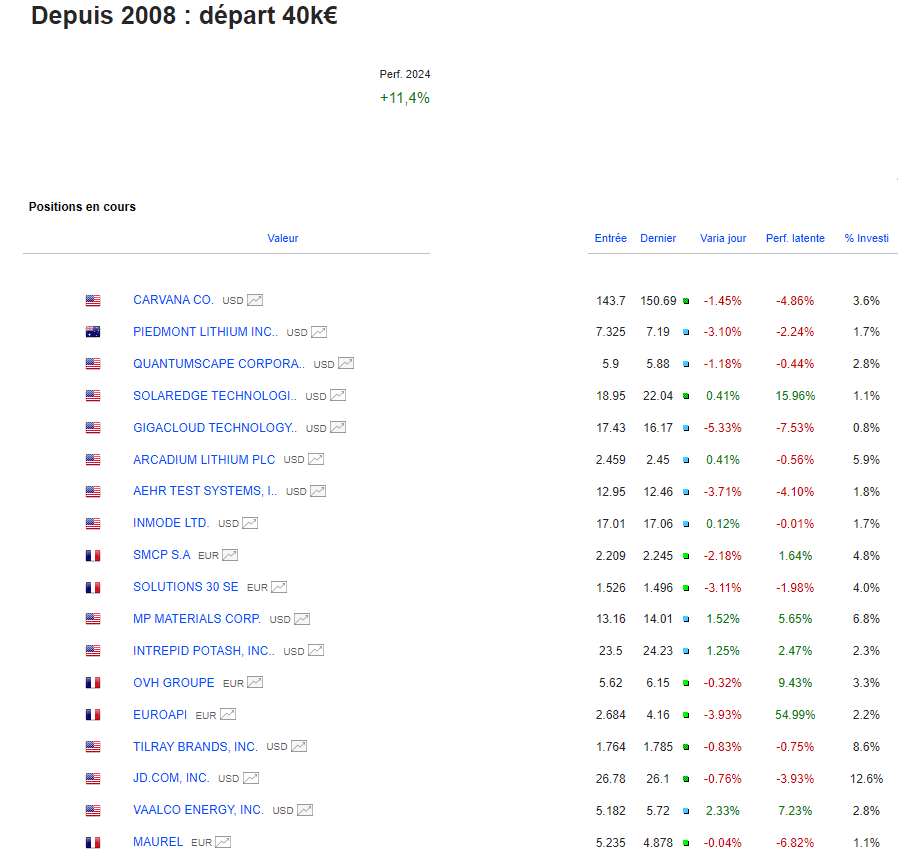

Portefeuille Graphseo Bourse

Pas de changements aujourd’hui. fin de semaine dernière, j’ai pris des petites lignes sur quelques noms dans l’idée de jouer un peu de baume au cœur des petites caps et Mp vertes si jamais la FED plait au marché.

j’ai pas de grosses convictions car comme dit d’un point de vue macro on est sur un pivot qui demandera quelques stats de plus pour trancher une tendance moyen terme.

En attendant, la tendance de fond de l’année reste prédominante et nous sommes dans une consolidation zig zag en figure large de celle-ci. Mais ça reste haussier même si le marché reste sélectif.

Comme j’avais pu vous bassiner avec ces derniers mois, le risque c’est la volatilité plus que la baisse en ligne droite jusqu’à preuve du contraire.

Les lecteurs de cet article lisent maintenant :

amicalement

Julien

Ne loupez plus une seule opportunité pour investir à moindre risque en recevant la newsletter de Graphseo bourse

PS: Tous mes investissements sont partagés en temps réel sur L'Académie des Graphs. Le portefeuille représente mes convictions personnelles consolidées (de mes différents courtiers) et n'est pas une incitation à l'achat ni à la vente. La performance en cours inclus les gains ou moins values latentes et l'impact du change sur les actions étrangères. Performance 2025: +145%; 2024: +41%; 2023: +38%; 2022: +46%; 2021: +122%; 2020: +121%; 2019: +79%; 2018: +21%; 2017: +24%; 2016: +12%; 2015: +45%; 2014: +30%; 2013:+72%, 2012:+9%, 2011:-11%... Clique-ici pour découvrir l'Académie des Graphs où je t'accompagne au quotidien, partage mes positions et portefeuilles dynamique et long terme en temps réel.