La FEd annonce sa pause. Les taux sont au plus haut, la bourse est au plus haut. Et si l’opportunité d’une vie ne se trouvait pas dans les actions mais dans les obligations. Une opportunité non vue depuis plus de 20 ans.

Aujourd’hui si l’on croit que l’inflation ne montera pas beaucoup plus, que les taux vont se stabiliser, alors le prix des obligations déjà émises peut offrir une opportunité.

En effet, les obligations permettent de prêter de l’argent à une entreprise ou un Etat, en échange de quoi on reçoit un intérêt annuel et parfois une prime au remboursement.

Une fois émises, les obligations sont cotés sur le marché. Leur prix fluctue en fonction des projections sur les taux. Si les taux augmentent, les vieilles obligations sont moins intéressantes que les nouvelles. Leur prix baisse.

Si les taux baissent. Les anciennes obligations sont plus intéressantes car offrent un taux plus fort que les nouvelles. Leur prix augmente.

Les obligations offrent souvent une sécurité à condition de rester sur des pays qui peuvent pas faire faillite ou des grandes entreprises. Car si les taux baissent, on gagne l’intérêt plus l’appréciation de l’obligation que l’on peut revendre avec plus value sur le marché.

Si on se trompe et que les taux continuent d’augmenter, on continue de toucher un coupon intéressant tant que l’inflation n’est pas plus élevée. Et même si on accuse une moins value latente car leur prix baisse, on peut aller au terme de la maturité de l’obligation pour être remboursé du moment qu’on est pas obligé de vendre sur le marché avant car on a besoin de l’argent.

La première règle est donc toujours d’investir de l’argent dont on n’a pas besoin.

Ainsi une opportunité s’ouvre de rebalancer et diversifier les portefeuilles avec de l’obligataire. Le pari serait gagnant si les taux baissent à cause du ralentissement économique et de la baisse de l’inflation prolongée. Ce serait une protection en cas de ralentissement économique plus prononcé voire de crise.

L’opportunité actuelle c’est que le marché croit que l’inflation va perdurer et que les taux vont continuer de monter; il est donc possible sur le marché, d’obtenir des obligations de qualité avec des coupons de 3-4% et que l’on va payer en dessous du prix de remboursement à échéance. Ce prix est de 100 à la base, mais actuellement on trouve des obligations à 98-97. Cela veut dire qu’en les achetant et en allant au terme, on obtient le coupon plus 2-3% de profits.

Explications en vidéo pour ceux qui préfèrent

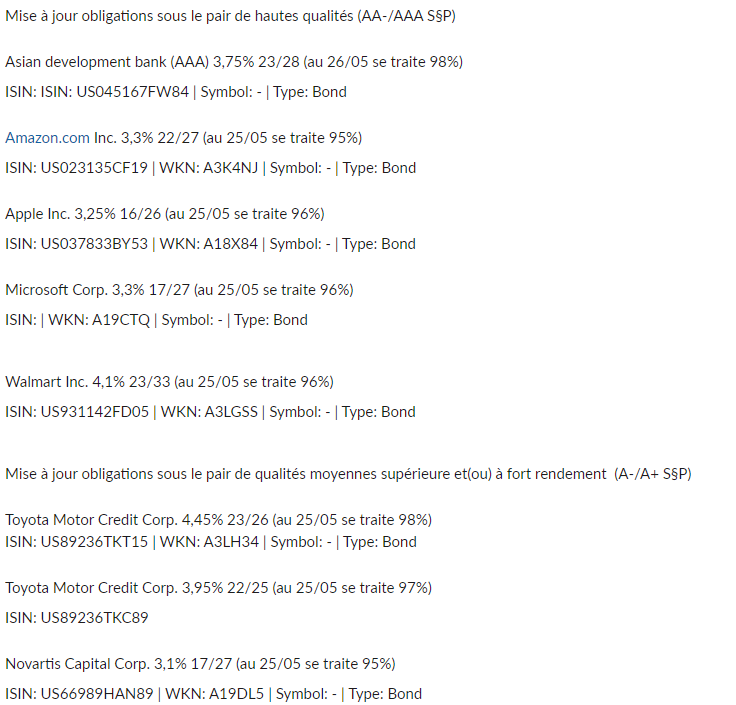

Voici une liste d’obligations d’entreprises notées AAA offrant des rendements intéressants et surtout un prix en dessous du pair sur le second marché.

En général à la fin de la vie de l’obligation, on dit que celle ci arrive à maturité, vous êtes remboursé du montant total. c’est une base 100. Certaines obligations remboursent 101-102 etc. Au-delà du coupon payé chaque année, l’investisseur peut donc faire une plus value également en revendant l’obligation avant sa maturité sur le marché ou en l’achetant moins que le pair, moins que 100 donc et à la maturité recevant 100 en remboursement ou 102 etc selon l’obligation.

Evidemment, plus le rendement annoncé ou le remboursement supérieur à 100 à maturité, plus l’entreprise est de moindre qualité avec un risque de défaut plus grand.

Ci-dessous, les entreprises ne versent peut être pas les meilleurs rendements, mais ils sont plus sûrs et permettent déjà de compenser l’inflation en réduisant le risque. Surtout si ces prochaines années l’inflation retombe durablement sous 2-3%

Ensuite, pas tous les courtiers vont les proposer, il faut souvent demander leur cotation et demander des autorisations de trading pour les obligations. Par exemple, sur interactive brokers, j’ai pu trouver facilement toutes ces obligations, même les plus récentes.

Pour la majorité un fonds permettra de gérer cela de manière dynamique ou un tracker à faible frais pour diversifier le portefeuille.

merci à Etienne pour la liste. n’hésitez pas à rajouter les vôtres et faire vivre la liste

THALES S.A. 3,625% 23/29

ISIN: FR001400IIO6

Classé A- S§P

sous le pair !! 98

Edenred SE 3,625% 23/26

ISIN: FR001400IIT5

Classé A- S§P

sous le pair !! 99

Bank of America Corp. 4,134% 23/28

ISIN: XS2634687912

Classé A S§P

sous le pair !! 99

ENI S.p.A. 3,625% 23/27

ISIN: XS2623957078

Classé A- S§P

sous le pair !! 98

ENI S.p.A. 4,25% 23/33

ISIN: XS2623956773

Classé A- S§P

sous le pair !! 99

Legrand S.A. 3,5% 23/29

ISIN: FR001400I5S6

Classé A- S§P

sous le pair !! 99

Vidéo bourse

Si vous souhaitez vraiment aller plus loin dans votre compréhension des marchés, je vous invite à regarder cette vidéo. probablement ma meilleur synthèse de la situation

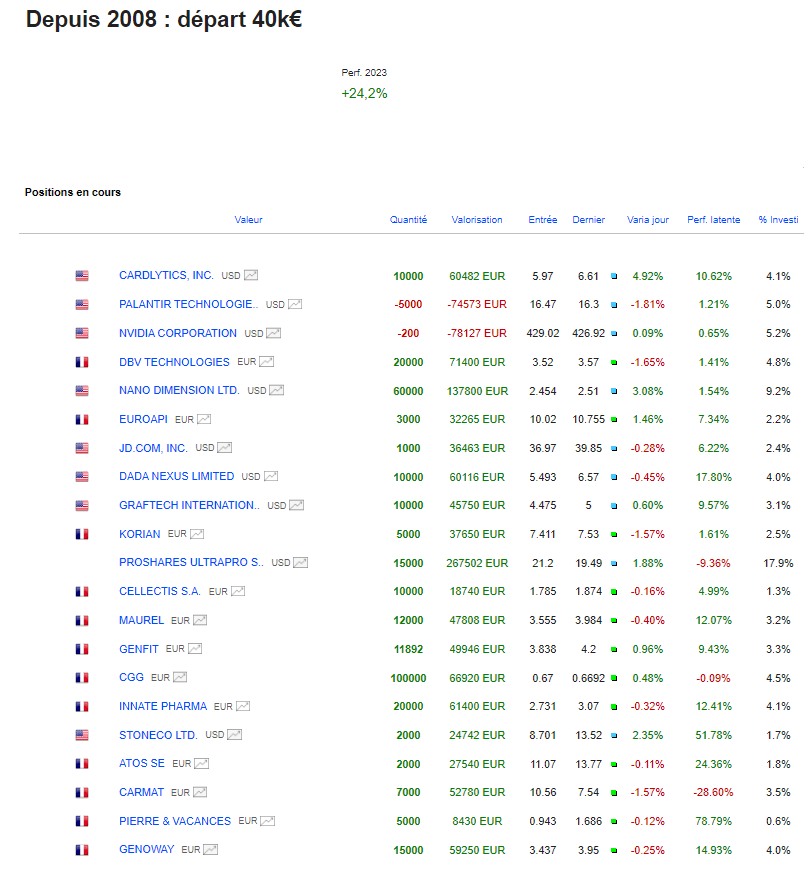

Portefeuille Graphseo Bourse dynamique et analyse CAC 40

Absence des US, le marché consolide. Rien de bien méchant à ce stade. en l’absence d’éléments nouveaux, il faut s’attendre à ce que les acheteurs ne lâchent pas si facilement et à voir de la rotation. La suite sur les Chinoises va beaucoup m’intéresser. Matières premières aussi pour l’été.

En attendant rien fait ce matin. Le marché défend les supports.

Les lecteurs de cet article lisent maintenant :

amicalement

Julien

Ne loupez plus une seule opportunité pour investir à moindre risque en recevant la newsletter de Graphseo bourse

PS: Tous mes investissements sont partagés en temps réel sur L'Académie des Graphs. Le portefeuille représente mes convictions personnelles consolidées (de mes différents courtiers) et n'est pas une incitation à l'achat ni à la vente. La performance en cours inclus les gains ou moins values latentes et l'impact du change sur les actions étrangères. Performance 2025: +145%; 2024: +41%; 2023: +38%; 2022: +46%; 2021: +122%; 2020: +121%; 2019: +79%; 2018: +21%; 2017: +24%; 2016: +12%; 2015: +45%; 2014: +30%; 2013:+72%, 2012:+9%, 2011:-11%... Clique-ici pour découvrir l'Académie des Graphs où je t'accompagne au quotidien, partage mes positions et portefeuilles dynamique et long terme en temps réel.