Pour prévoir l’avenir en bourse, les investisseurs aiment bien regarder un certain nombre de statistiques. D’autres aiment comparer la différence de différents actifs pour déceler des signaux avant coureurs que quelque chose ne va pas. Et c’est là justement que l’on retrouve l’inversion de la courbe des taux qui compare donc la différence entre le taux à 2 et 10 ans. Et est utilisée comme indicateur avancé pour déceler l’avènement d’une récession économique. Parfois avec deux ans de délai.

Aujourd’hui je ne vais pas vous parler donc d’inversion des taux pour prévoir ce que la bourse fera demain.

Bien que ce que je m’apprête à vous exposer a aussi une relation avec les taux à 10 ans et le marché obligataire d’entreprise.

Je dis souvent que les traders obligataires ont une meilleure vision économique de l’avenir que les investisseurs en bourse. Souvent l’obligataire nous envoi un signal que quelque chose ne va pas bien avant les marchés boursiers.

Bien entendu on parle là de signal et non d’un timing parfait tout comme avec l’inversion de la courbe des taux.

C’est un indicateur pas plus.

Je compare donc comment les taux à 10 ans américains et le marché obligataire des entreprises évoluent par rapport au marché action.

En règle générale, sur les grandes tendances, on peut déceler que l’obligataire réagit avec avance par rapport au marché action.

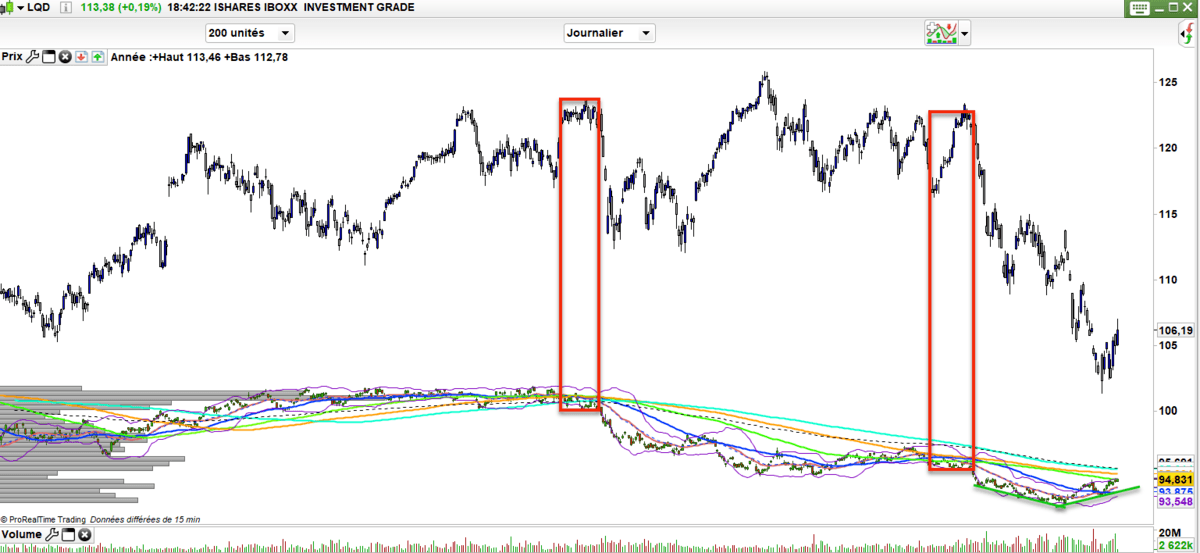

Pour cela je prends un tracker qui réplique l’obligataire du trésor US et de l’obligataire d’entreprise. On compare ensuite avec le S&P. Ici j’ai comparé avec le CAC 40 pour plus de clarté graphique. Mais on devrait comparer avec le S&P. Ce n’est pas gênant en soit puisque le CAC 40 suit le S&P

Ainsi on peut voir, que les traders obligataires étaient pessimistes sur l’économie dès décembre 2016 mais ce n’est qu’en décembre 2017 qu’ils ont décidé de rompre par le bas une figure de congestion d’une année. On peut penser donc que la bourse était alimentée par les baisses de taxes de Trump alors que les traders obligataires commençaient à se poser des questions sur la suite.

Mais ce n’est qu’en décembre 2017 que le marché obligataire a envoyé un signal majeur de baisse. Les marchés n’ont suivi qu’en février 2018.

De même, alors que pendant le reste de l’année, les marchés ont effacé la baisse du début d’année 2018, le marché obligataire des entreprises lui n’a fait qu’une pause dans une tendance baissière de fond. Avant de repartir à la baisse à la fin de l’été soit quelques semaines avant les marchés boursiers.

Et à nouveau début décembre 2018, le marché obligataire a lancé un vif rebond qui a retourné la tendance de court terme à la hausse. Là encore quelques semaines avant le rallye non pas de fin d’année des indices mais de début d’année 2019.

Les lecteurs de cet article lisent maintenant :

Voilà de quoi conclure que la tendance de l’obligataire d’entreprise semble avoir un train d’avance sur les actions. Mais surtout qu’elle a souvent raison sur la tendance de fond du marché. Mais comme toujours, tout est une question de timing. Cet indicateur sera donc à manier avec des pincettes concernant cet aspect. Mais l’obligataire semble apprécier correctement l’avenir du marché actions.

Ne loupez plus une seule opportunité pour investir à moindre risque en recevant la newsletter de Graphseo bourse

PS: Tous mes investissements sont partagés en temps réel sur L'Académie des Graphs. Le portefeuille représente mes convictions personnelles consolidées (de mes différents courtiers) et n'est pas une incitation à l'achat ni à la vente. La performance en cours inclus les gains ou moins values latentes et l'impact du change sur les actions étrangères. Performance 2025: +145%; 2024: +41%; 2023: +38%; 2022: +46%; 2021: +122%; 2020: +121%; 2019: +79%; 2018: +21%; 2017: +24%; 2016: +12%; 2015: +45%; 2014: +30%; 2013:+72%, 2012:+9%, 2011:-11%... Clique-ici pour découvrir l'Académie des Graphs où je t'accompagne au quotidien, partage mes positions et portefeuilles dynamique et long terme en temps réel.