Newton fait partie des êtres extrêmement brillants et pourtant qui se sont cassés les dents en bourse. Pourquoi ? Car, justement ils ne sont que des hommes, avec un égo, des certitudes et des émotions. Petit état des lieux donc de ce que Newton peut nous apprendre 300 ans après avoir été ruiné par la bourse.

Tout d’abord situons le contexte. Newton est riche, très riche en 1719. Sa carrière est derrière lui. Il va perdre l’équivalent de 268 millions de dollars d’aujourd’hui dans l’une des premières bulles de l’histoire boursière qui va durer un peu moins de deux années.

Le plus intéressant est donc de comprendre comment Newton en est arrivé à être ruiné.

Mais Newton résume lui-même très bien la situation :

« Je peux calculer le mouvement des étoiles mais pas la folie humaine. »

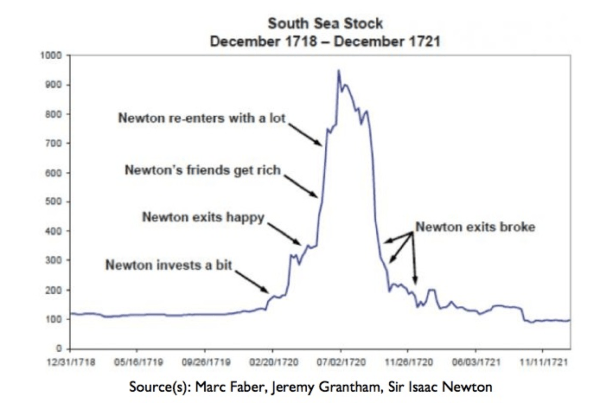

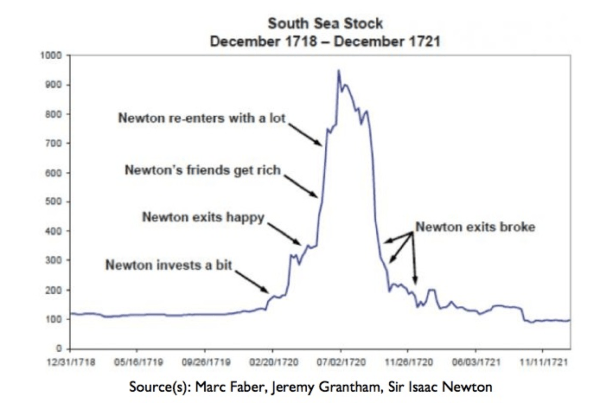

Regardez ce graphique. On peut y voir les entrées de Newton. Car oui la première entrée de Newton était raisonnée avec une taille de position faible.

Car comme dans toute bulle, la hausse d’une action qui deviendra ensuite une bulle, part d’un rationnel, d’un fondamental et de perspectives futures intéressantes.

Et en l’occurrence South Sea Stock s’est vu accorder après la guerre avec l’Espagne et ses colonies d’Amérique du sud, le droit de transporter des esclaves en Amérique du sud et le monopole donc des échanges commerciaux. Evidemment, les premiers investisseurs, comprirent que South Sea gagnait là un avantage compétitif. Le gouvernement Anglais avait besoin de financer ses guerres. Et à l’époque, les entreprises assumaient les dettes des nations en échange de monopoles sur des échanges commerciaux.

La ruée vers l’or – Faire rêver les foules

Mais c’est surtout quand les investisseurs se mirent à réaliser que l’Amérique du Sud était l’Eldorado de l’or et autres métaux précieux, qu’ils se mirent à acheter sans réflexion aucune les actions de South Sea. Tout comme cette ruée vers l’or vit également le jour 100 ans plus tard en Californie…et fonctionnent à plein encore de nos jours; Bien évidemment, les revenus générés par South Sea furent bien en deçà des attentes de la fièvre spéculative et la bulle finit par éclater. Ruinant au passage à peu près toutes les classes sociales.

Regardons le graphique et annotons les achats de Newton. Le premier achat de Newton est parfaitement rationnel. Il vend content d’avoir fait une belle plus value sur la base d’une réflexion rationnelle sur les raisons qu’un titre a de monter. Puis il voit ses amis devenir riches alors qu’ils sont rentrés bien après lui et surtout sur ses conseils ont acheté mais pas vendu. Et maintenant, Ils expliquent à Newton qu’ils continuent d’en racheter, qu’il est sorti bien trop tôt et n’a pas compris tout le potentiel.

L’égo est votre ennemi

Par égo, Newton re rentre avec une énorme somme. Le fruit de toute une vie d’économies. Il rentre juste quelques temps avant la fin de la bulle, le temps de se sentir très supérieur et puis de penser que cela remonterait, de douter et enfin, de ne plus pouvoir soutenir la perte en vendant et perdant au passage une bonne partie de sa fortune.

Les économistes autrichiens, considèrent comme une erreur fondamentale et d’une extrême gravité de vouloir appliquer les méthodes des sciences de la nature aux sciences sociales.

Ce que l’on analyse en bourse, c’est le comportement des hommes, l’action humaine, qui possède une capacité de création innée et infinie.

Au-delà de la bulle et de son explosion, ce graphique nous montre beaucoup d’éléments qui font toute la différence entre un investisseur gagnant à long terme et un perdant.

Surtout, derrière ce simple graphique se cache toute la complexité de la bourse.

Car l’ennemi n’est pas le marché mais bien nous même

Beaucoup d’investisseurs veulent trouver une logique aux choses. Penser de manière rationnelle.

C’est très bien mais redoutablement dangereux en bourse.

On peut faire de l’analyse fondamentale bien entendu pour savoir quoi faire. Mais le quand, le comment, nous sont donnés par l’étude de la psychologie des foules.

Tout investisseur gagnera plus à comprendre la psychologie des foules qui impacte la bourse que les formules et ratios définissant si un titre est cher ou non.

Les deux sont parfaitement complémentaires. Et je vous invite à utiliser les deux. Mais c’est bien l’analyse de la psychologie des foules et sa compréhension qui vous permettra vraiment de tirer votre épingle du jeu durablement en bourse.

Prenons en exemple justement les nombreux penseurs et intellectuels qui se sont cassés les dents sur la bourse car ils ne l’ont abordé que de manière rationnelle.

En effet Newton est moins connu pour ses investissements. Pourtant, il a là aussi grandement œuvré à nous faire comprendre les erreurs réalisées et à tenter de ne plus les reproduire. Même si l’on constate que c’est cause perdue, car 300 ans plus tard, les mêmes phénomènes sont à l’oeuvre. La rapidité de la communication fait juste que les phénomènes sont plus rapides.

Mais la psychologie de la foule est elle toujours à l’oeuvre dans son exubérance peut importe l’éducation, la technologie, et autres avancés connues depuis lors.

Newton y a participé pleinement. Ce n’est pas une question d’intelligence. Mais bien de gestion des émotions.

Alors reprenons le graphique pour identifier ce qui est commun à toute bulle en bourse.

Premièrement une bulle sur un actif ne se fait pas sans raison.

Il faut à la base, une raison rationnelle et réelle dont dispose le titre pour faire penser qu’une opportunité existe. Ce sont les pionniers qui découvrent cette raison sur des bases fondamentales et investissent les premiers.

En règle générale, le premier mouvement des connaisseurs arrive ensuite. Ils suivent les marchés et sont rapidement mis au parfum et participent donc à la première grande poussée haussière.

Les pionniers sortent souvent à ce moment là. Ils sortent trop tôt, fiers d’eux. Puis quelques temps plus tard, ils ne pourront qu’être frustrés d’être sortis trop tôt et ne pourront pas résister à l’envie, la cupidité, poussée par leur égo, leur envie de reconnaissance de re-rentrer cette fois-ci avec des sommes importantes et empruntées, sûr de leur coup, et ne voulant pas laisser cette aubaine filer alors qu’ils étaient parmi les premiers à l’avoir détectée.

Mais cette poussée, fait alors la une des journaux et le bouche à oreille, aujourd’hui les réseaux sociaux font le reste. C’est donc la masse de non initiés qui achètent maintenant sur la base d’un rationnel qu’ils extrapolent bien au-delà de la réalité.

C’est un phénomène moutonnier qui prend alors place.

Les gens achètent sur la base d’extrapolations des résultats. ici c’est l’or sud Américain qui fait rêver. Bien entendu chacun extrapole les données et se met à rêver. Chacun ne fait que renforcer ses convictions en lisant et discutant avec des gens qui ont exactement la même opinion qu’eux. Ils ne font que renforcer leurs croyances.

La pensée dominante devient alors unique et de masse : c’est le début de la fin d’une bulle

Ils investissent alors une bonne partie de leurs économies pensant à un coup sûr et certain. Surtout, leurs premiers gains les font se sentir supérieurs.

Les derniers à ne pas être entrés, se trouvent inférieurs à tous leurs amis et voisins qui relatent leur intelligence et leur fortune. Ils veulent eux aussi, leur part du gâteau. S’en est trop, ils rentrent également à leur tour. Et pour rattraper leur retard, engagent toutes leurs économies et vont emprunter de l’argent.

Les prix de l’action se séparent donc de manière trop importante par rapport aux fondamentaux. La bulle est en place.

La peur de louper l’opportunité de sa vie, ne fait que renforcer les achats à crédit et de la foule.

C’est la peur de louper le train, la peur de rater une opportunité.

La cupidité et le besoin d’appartenance forment le reste de la bulle.

La bulle éclate alors et après un moment de doute, où tout le monde voit la baisse comme une opportunité, la bulle implose et la panique s’empare du marché alors que des fortunes sont défaites et que les prêteurs font faillite alors que les investisseurs ne peuvent plus rembourser.

Vous avez compris, qu’une bulle démarre sur des bases rationnelles. La vente d’un rêve de fortune populaire forme la bulle. Mais la cupidité de la foule, son comportement moutonnier sont responsables de la création d’une bulle autour de certitudes dangereuses. L’écart entre le prix et la réalité n’est pas soutenable dans le temps avant la prise de conscience et l’explosion de la bulle avec pertes et fracas.

Les excès et les schémas de Ponzi pour supporter diverses bulles adjacentes sont alors mis à nu.

Ce n’est pas le raisonnement qui est en tort mais bien la non gestion du risque et de ses émotions.

Les lecteurs de cet article lisent maintenant :

On voit que le problème en bourse ne vient pas de l’achat ou de la vente mais bien d’erreurs dans la gestion de la position. Ces erreurs pendant que l’on est en position trouvent leur genèse dans notre égo. Toutes les autres erreurs découlent de là.

Au final, nous sommes chacun notre pire ennemi pour gagner en bourse.

Mieux investir en bourse, gagner durablement, c’est avant tout non pas apprendre la finance ou le dernier indicateur magique mais bien gérer son égo, ne pas laisser ses émotions dicter nos émotions grâce à une stratégie, une gestion du risque, répétée avec discipline trade après trade.

Ne loupez plus une seule opportunité pour investir à moindre risque en recevant la newsletter de Graphseo bourse

PS: Tous mes investissements sont partagés en temps réel sur L'Académie des Graphs. Le portefeuille représente mes convictions personnelles consolidées (de mes différents courtiers) et n'est pas une incitation à l'achat ni à la vente. La performance en cours inclus les gains ou moins values latentes et l'impact du change sur les actions étrangères. Performance 2025: +145%; 2024: +41%; 2023: +38%; 2022: +46%; 2021: +122%; 2020: +121%; 2019: +79%; 2018: +21%; 2017: +24%; 2016: +12%; 2015: +45%; 2014: +30%; 2013:+72%, 2012:+9%, 2011:-11%... Clique-ici pour découvrir l'Académie des Graphs où je t'accompagne au quotidien, partage mes positions et portefeuilles dynamique et long terme en temps réel.