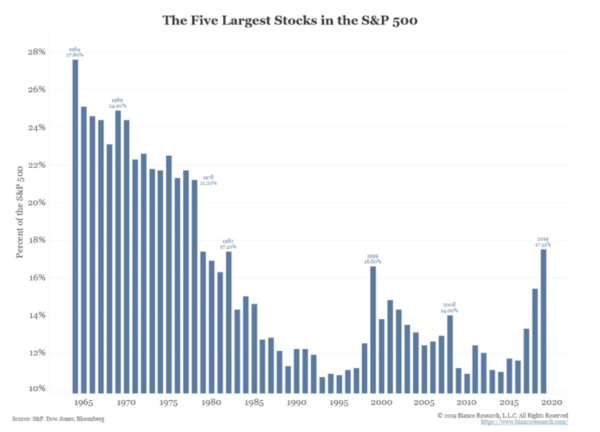

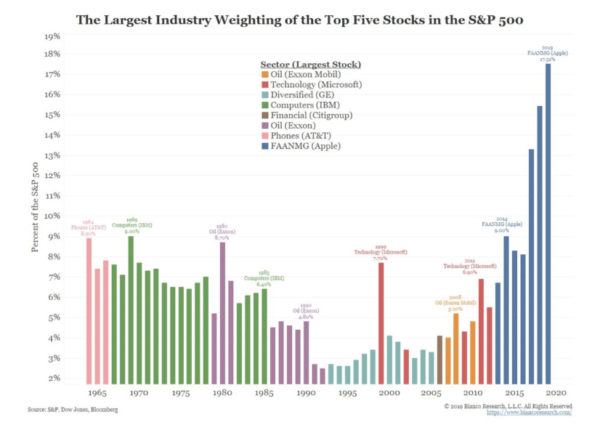

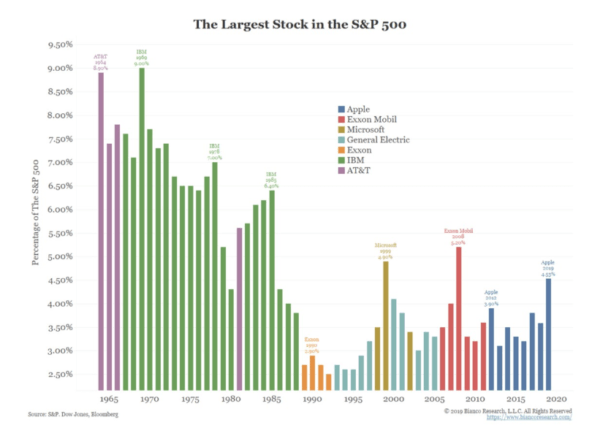

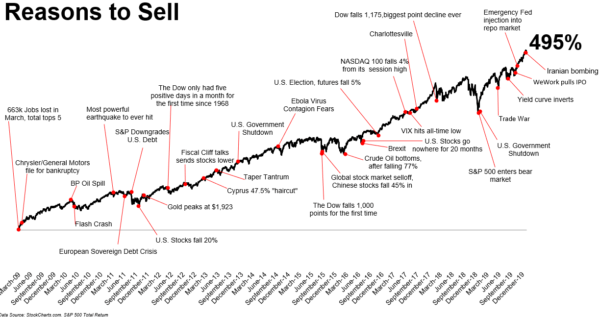

La bulle viendrait du fait que les indices du fait des trackers ou non d’ailleurs sont concentrés dans une poignée de titres. On comprend le risque. Mais a une époque où les trackers n’existaient pas c’était également le cas. Evidemment, on s’arrange toujours pour argumenter et conclure hâtivement sur la base d’un graphique souvent découpé au bon endroit pour éviter de voir justement la non pertinence au final.

Autre élément. L’écart entre les capitalisations et les bénéfices; Si a long terme la bourse suit l’économie réelle et donc les profits. Il arrive par moment que le marché soit inefficient. C’est normal, et il n’y a pas de mal à cela. L’investisseur doit profiter de ces inefficiences pour battre le marché, sinon, en effet, pas de raisons d’investir soi même, autant investir dans un tracker qui répliquera l’indice.

Ces inefiencences permettent d’acheter de bons business pour pas cher quand le marché panique. Et permettent de vendre très cher quand le marché devient euphorique. C’est là que la différence se fait. Il ne faut donc pas avoir peur de ces ineficiences ou parler d’irrationalité mais bien les accepter et surtout en profiter.

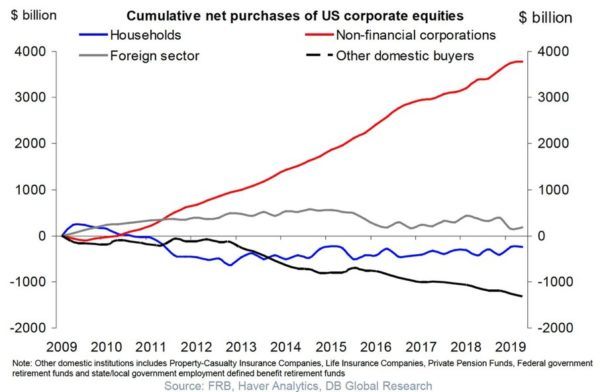

Beaucoup justifient la hausse des marchés par les buyback et les trackers. En effet, en gros sans cela les marchés seraient baissiers. ben voyons. Le problème, c’est que si personne n’investissez de capital les marchés ne monteraient pas. les buyback sont importants mais sont-ils si importants ? Les trackers sont importants mais sont-ils si importants ?

Une chose qui n’est pas prise en compte sur le graphique des buybacks, c’est qu’elle est la part des rachats d’actions pour donner des actions gratuites ou des plans actions aux salariés ? On va vous dire souvent que ce marché ne voit pas le retour des investisseurs individuels comme lors des précédentes hausses et que c’est dangereux. Mais en fait les investisseurs individuels sont bien de retour en bourse mais via des plans actions de leur entreprise. Et ça les stats ne le découpe pas dans les buybacks ce qui donne une image erronée qui est véhiculée de plus par les réseaux sociaux par des experts qui se contentent de recracher un graphique de données qui va dans leur sens sans chercher à comprendre ce qu’il y’a derrière.

C’est pour cela que pour moi la crise elle se trouve sur les réseaux sociaux. La désinformation y est omniprésente et peut se transmettre à une vitesse importante et faire des ravages. En cela je pense que la volatilité sera plus importante à l’avenir et l’inefficience des marchés également. Mais ça, ce n’est pas pour me déplaire.

Quand on fait les calculs, on se rend compte que la hausse des marchés ne peut pas seulement être expliquée par la seule hausse des rachats d’actions et trackers. D’ailleurs ces derniers mois, les encours ne sont pas si importants. Il y’a bien beaucoup de liquidités qui ne s’investissent pas sur les marchés, qui se retirent même jusqu’à dernièrement mais les liquidités sont tellement abondantes, le gâteau est tellement gros et continue de grossir, que cela suffit à faire monter les marchés.

Voyez vous, Les prix sont fonction de l’offre et de la demande. Avec les buyback et les trackers, on réduit le nombre de titres sur lesquels on peut investir. Et le monde est de plus en plus riche, il y’a sans cesse plus de capital si bien que la demande pour les actions grossit. Donc il y’a un déséquilibre entre l’offre et la demande, les prix s’ajustent alors en conséquence. On veut souvent tout contrôler en tant qu’ humain et donc en bourse on contrôle si un marché est cher selon des ratios et notamment le PER. Mais comment expliquer que personne ne veuillent d’un titre qui se paye peu cher puis se l’arrachent sans réfléchir quand il vaut deux fois plus ?

Le business a t-il drastiquement changé en un an ? non. Les perspectives ont-elles explosées ? non. Ce business c’est Apple. Il se payait 12 fois les profits il y’a encore moins d’un an. Et se paye maintenant 25 fois ses profits futurs. La différence ? ce n’est pas le ratio qui fait l’affaire ou pas. Ce n’est pas non plus les buybacks ou encore les trackers qui ont de plus en plus d’apple dans l’indice et donc en leur sein. Les flux ne peuvent en effet pas justifier que seul les trackers sont responsables d’une capitalisation doublée en quelques mois. C’est l’effet momentum. cela existait avant les trackers et c’est d’autant démultiplié lorsque le capital coule à flot, que les incertitudes du marché sont levées et que les investisseurs sont dans la peur de louper le train.

Les lecteurs de cet article lisent maintenant :

Il y’a donc un moment quand le marché rentre en complaisance, en euphorie où les ratios ne servent à rien, de la même manière qu’en panique. En période d’inefficience des marchés, il faut comprendre qu’un graphique aidera bien plus à comprendre là où on va que de se reposer sur des ratios et une échelle qui est devenue caduque. Il faut comprendre quand le paradigme change en bourse et quand les anciens ratios ne sont plus suffisants.

Il faut comprendre que tout n’est qu’offre et demande. Pourquoi des gens s’arrachent à prix d’or ce dont personne ne voulait il y’a encore quelques mois. Pourquoi est-ce que tout le monde panique et jette ce qui était encore au top il y’a quelques semaines? Comprendre cela, c’est comprendre les cycles en bourse, comprendre la psychologie des foules et donc comprendre ce qui fait vraiment bouger les marchés. Et comprendre cela vous évitera des biais psychologiques a essayer de vous convaincre de l’irrationalité et que vous êtes plus intelligent que le marché. A terme vous finirez par avoir raison, mais en attendant vous vous mentez à vous même et avec les réseaux sociaux vous vous enfermez dans un schéma de pensée unique pour vous rassurer. Vous finirez par avoir raison mais à quel prix ?

Ne loupez plus une seule opportunité pour investir à moindre risque en recevant la newsletter de Graphseo bourse

PS: Tous mes investissements sont partagés en temps réel sur L'Académie des Graphs. Le portefeuille représente mes convictions personnelles consolidées (de mes différents courtiers) et n'est pas une incitation à l'achat ni à la vente. La performance en cours inclus les gains ou moins values latentes et l'impact du change sur les actions étrangères. Performance 2025: +145%; 2024: +41%; 2023: +38%; 2022: +46%; 2021: +122%; 2020: +121%; 2019: +79%; 2018: +21%; 2017: +24%; 2016: +12%; 2015: +45%; 2014: +30%; 2013:+72%, 2012:+9%, 2011:-11%... Clique-ici pour découvrir l'Académie des Graphs où je t'accompagne au quotidien, partage mes positions et portefeuilles dynamique et long terme en temps réel.