Alors que chaque investisseur se demande comment investir en bourse en 2019. J’ai pensé faire un condensé de mes scénarios, pensées et stratégies pour investir dans un environnement de krach boursier et tout de même tirer son épingle du jeu.

Alors on attaque :

Guerre commerciale

C’est une idiotie qui a assez durée. Elle sape le moral des investisseurs et la confiance. Mais sur le fond, elle ne représente rien en terme de montants. De la même manière que la Grèce ne représentait que 2% du PIB Européen pendant la crise de l’euro. Le marché est une bête humaine qui marche à la confiance. L’impact peut être faible, mais s’il touche la confiance, alors le marché exagérera. C’est la fuite en avant vers le scénario peu probable du pire.

En 2019 on devrait commencer à avoir un changement de paradigme

Baisse du dollar permettant une hausse de l’euro, de l’or, une surperformance des marchés émergents et Européens sur le second semestre 2019 par rapport aux US. Des dividendes toujours importants, des buybacks supporteront le marché actions. On peut également penser, que l’argent est encore peu cher, que beaucoup de groupes sont assis sur du cash et qu’au lieu de faire des buybacks, on pourrait avoir des opérations de fusions-acquisitions.

La baisse du pétrole va redonner du pouvoir d’achat et un souffle à l’économie.

Cette baisse du pétrole fait également retomber les pressions inflationnistes. Le but de la FED et de la BCE n’est pas de faire monter ou baisser la bourse. C’est de combattre l’inflation. Ainsi, en sus d’un ralentissement économique qui ne voudra pas dire forcément récession en 2019 et encore moins dépression, la FED pourrait réduire la hausse de ses taux du fait d’une pression inflationniste moindre. Car d’un autre côté on ne voit pas de hausse des salaires s’engager malgré un presque plein emploi dans de nombreux pays. D’une manière générale, les taux resteront bas. Pour ma part je reste favorable à un retour de l’inflation dans l’économie réelle car cela serait favorable à l’immobilier (loyers) et aux actions mais cela ne semble pas être partie pour en voir les prémices avant la fin 2019.

La bourse est montée grâce au QE et donc baissera maintenant qu’il n’est plus.

La bourse monte car les opérateurs ont confiance dans l’avenir car l’économie s’améliore. Et elle baisse car les opérateurs craignent un ralentissement de la croissance et donc des profits et cash flows dont la majorité tirent leurs revenus. Le QE est un exercice de bilan comptable auquel il faut éviter de donner un droit de vie ou de mort sur la tendance des marchés boursiers à mon humble avis.

Rappelez-vous que pour continuer de croître à long terme, la bourse a bien besoin de décroître parfois à court terme. C’est sain et tout à fait lié à notre économie, dont les cycles sont à la base. Il ne faut pas avoir peur d’une récession, puisque cela fait partie du cycle normal des choses. Le marché ne baisse pas à cause du QE mais à cause de projections moins reluisantes en ce qui concerne les profits des entreprises.

Des PER à nouveau attractifs aux US et également en Europe.

Les PER tournent autour de 15 aux US et 12 en France. Mais ce n’est pas parce que le marché n’est pas cher que c’est un gage que le pire et la crise ne peuvent advenir. En 2008, les marchés étaient aussi peu chers après une baisse en 2007 et des projections de bénéfices stables en 2008 et cela n’a pas empêché la déconfiture ensuite. De plus, le PER peut rapidement perdre de son intérêt dans un environnement où les résultats peuvent rapidement décroître. Le marché anticipe toujours et le PER donne une valorisation à l’instant t. Il faut faire attention à ne pas prendre ses décisions sur la base seule que les PER sont peu chers actuellement.

2019 sera donc une année de temporisation.

Le marché aura valorisé le scénario du pire et attendra d’avoir les preuves que c’est bien celui là qu’il faut privilégier. On est passé d’un excès d’optimisme à un excès de pessimisme. On peut penser que 2019 remettra la balle au centre en attendant que nous ayons de nouvelles statistiques économiques à se mettre sous la dent pour juger de la suite. On prêtera surtout attention à la capacité de la Chine de se maintenir à flots. Si tel est le cas, combinée à la baisse du dollar marchés émergents et matières premières seront à privilégier.

Pour moi, le point majeur n’est pas la guerre commerciale. Mais bien l’économie Chinois dont nous avons eu un avant goût en 2015-2016 et surtout la crise bancaire italienne voir allemande. Au-delà de cela, 2019, sera l’occasion de voir qu’elle est la confiance encore accordée au chevalier blanc de ces dernières années et de la précédente crise : la BCE. Si les marchés perdent confiance dans la capacité des banques centrales de réguler l’économie et éviter que le pire arrive, c’est là que je commencerai sérieusement à m’inquiéter. pas avant.

J’explique la capitulation baissière et krach boursier comme ceci.

Les hedge funds ont massivement vendu à découvert alors que les gérants ont retiré leurs billes pour revenir à du cash en vue de sauvegarder leurs performances et de faire du window dressing pour éviter de montrer des lignes peu reluisantes à leurs clients. Un gérant doit sauvegarder sa clientèle alors que la fin d’année fait le compte sur les performances. Et dans un monde de la gratification instantanée, une seule mauvaise performance annuelle fait fuir votre clientèle au profit du concurrent ou du retour au cash.

Les marchés sont une bête humaine.

On a pu voir les gros titres des journaux sur le Krach boursier en cours. Puis un rebond de 1000 points intervenir sur le DOW et encore des gros titres vous expliquant que c’est la plus importante hausse enregistrée sur l’indice. Certes 1000 points c’est beaucoup, mais en pourcentage c’est beaucoup moins. C’est sur que cela claque moins pour faire cliquer les gens sur votre article. La vérité est qu’il faut vous méfier de la manière dont l’information est tournée par les médias. Cela ajoute à l’ascenseur émotionnel lié à la psychologie des foules qui tour à tour panique et vend en jetant le bébé avec l’eau du bain puis achète sans réfléchir de peur de louper le rebond (Fear of missing out). Vive l’ascenseur émotionnel et donc voilà la volatilité expliquée.

Du coup, la majorité des gérants sont restés très timides en décembre, et la raréfaction d’acheteurs a permis la capitulation. Effet boule de neige sur fond de panique. Mais malgré des décollectes importantes, les gérants sont assis sur des montagnes de cash qui chercheront à se réinvestir en début d’année à la moindre reprise de la confiance. D’autant que les gérants vont penser que le marché est à nouveau peu cher même dans un environnement de baisse des profits. Ils y verront une opportunité de revenir sur des dossiers value en évitant les entreprises trop endettées et encore certainement les petites capitalisations. Les petites capitalisations seront soumises à beaucoup de volatilité avec des rattrapages aussi importants qu’éphémères. Seules les petites caps value retrouveront quelques faveurs.

Le marché c’est avant tout de la confiance. Si la confiance est là, alors le marché montera contre un mur de soucis. Si la confiance n’est plus là alors les bonnes nouvelles ne suffiront plus à inverser la tendance de fond.

La confiance c’est une affaire de psychologie.

Plus la bourse monte et plus les opérateurs ont confiance qu’elle continuera de monter. Plus elle baisse, et plus les opérateurs perdent confiance et pensent qu’elle continuera de baisser. C’est un biais psychologique que de penser que le futur sera une réplique du passé récent et pourtant tous les experts y tombent. il suffit de comparer l’opinion d’experts à mi 2018 et leur opinion maintenant pour 2019 …. Il est important de prendre le recul nécessaire pour éviter ce piège dans lequel le consensus tombe. Et le consensus finit toujours par avoir tort.

Plus que la dette des états, c’est la dette des entreprises qu’il faudra suivre.

Après tout, le Japon a bien pu subsister avec 250% de dette sur PIB pendant 30 ans alors que l’on crie à la faillite de l’Italie et de la France ou des US (dont la dette est en dollars et qui imprime des dollars..). Mais oui, le Japon a pu subsister car le monde était en croissance. Mais ce sera toujours le cas demain. Car après l’Asie, c’est bien l’Afrique qui pourrait prendre le relais de la croissance mondiale ces prochaines décennies (encore du boulot mais ça commence- je suis le Nigeria avec beaucoup d’attention). Quelle est la limite de la dette des états avant que le système implose ? Difficile à dire. Mais si votre dette est dans la monnaie que vous imprimez, la faillite est bien peu probable.

La remontée des taux pourra tendre les conditions de financements. les coûts de financement pourront dans un marché qui n’arrive plus à lever des fonds, tendre vers des faillites. Une crise systémique se mettrait en place si ces faillites impactent de manière trop importante les banques, les poussant elles-même à se recapitaliser. C’est un scénario noir qui pour le moment à encore peu de probabilités d’advenir. Ce qui n’empêche pas de le mettre sur la table, ce que le marché a déjà en affichant sa défiance ces derniers mois.

Alors quels scénarios ?

Il y a beaucoup de scénarios mais souvent les gens choisissent celui qui est le plus critique mais a le plus faible taux de probabilités de réalisation. L’avenir est incertain. Tout ce que l’on peut faire c’est énumérer les scénarios et avec les éléments que l’on a, établir lesquels auront le plus de probabilités d’advenir. On peut avoir des convictions mais aucune certitude.

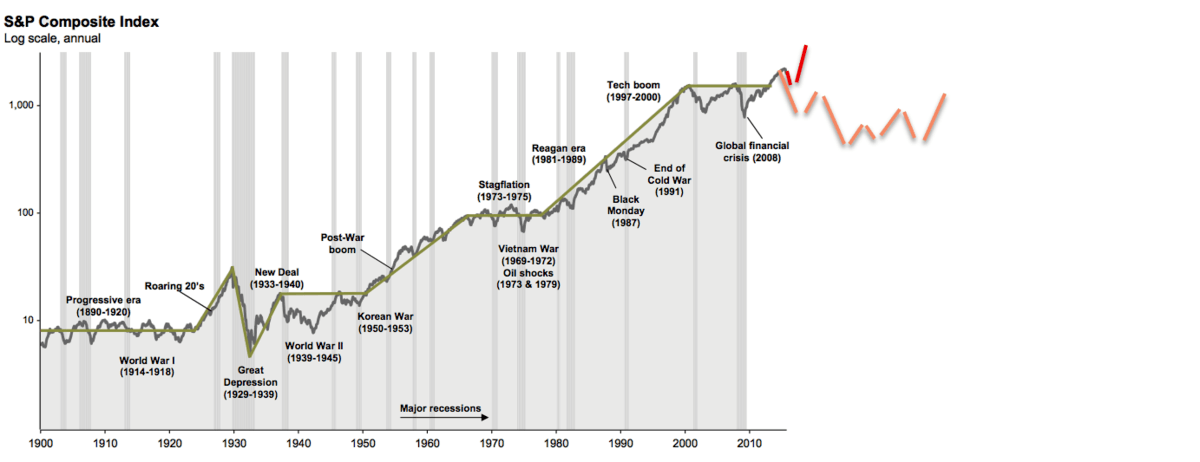

- Correction uniquement avant rallye euphorique d’une à deux années supplémentaires – dernière jambe de hausse avant crise majeure. Exemple récent 2015-2016.

- Scénario à la Japonaise de stagnation boursière pendant 10 ans suite à krach -déflation et taux proche de zéro sur long période (attention à vos assurance vie dans un tel environnement à long terme). On peut penser que les assureurs pousseront encore plus vers les unités de compte. Ce qui sera un bon point pour l’investissement en bourse. Quid du jeu de la démographie ces prochaines années. là aussi, le Japon pourrait bien être un bon exemple.

- Baisse séculaire pendant 10 à 20ans – Implosion de la dette des états et des entreprises. Contamination au système bancaire et dépression. Populisme et parfum de 1933…Je n’y crois pas trop mais même si cela devait être le cas, il faut bien comprendre que cela ne veut pas dire que la bourse année après année baissera. Vous aurez une tendance de fond baissière mais il y aura toujours des cycles intermédiaires de hausse de quelques mois. Au final les marchés boursiers sont allés nul part entre 1998 et 2008. Ce qui n’a pas empêché d’avoir des périodes fastes de hausse de quelques années. idem de 1965 à 1980 ou de 1930 à 1950, ce qui n’a pas empêché des rebonds de plusieurs mois toujours intéressants à prendre. Je vois beaucoup de personnes parler de krach boursier et de la crise à venir, mais il y aura toujours des cycles haussiers même mineurs sur lesquels profiter de hausses importantes. Tout comme dans tout marché baissier, les entreprises sont poussées à innover et disrupter le monde pour le faire sortir de la crise (destruction créatrice de Schumpeter). Il y aura donc toujours des entreprises qui tireront leur épingle du jeu et seront de bons achats même dans des marchés baissiers et la crise. Sans parler des améliorations de demain (imprimante 3D, intelligence artificielle, santé, énergie etc…)

Et surtout, il faut bien comprendre que la bourse a vocation a rester haussière à long terme, pour la simple et bonne raison, que nous basons nos comparaisons sur des indices. Qui ne sont rien de plus que des moyennes pondérées d’une liste d’entreprises qui vont et viennent. Les bonnes remplaçant les mauvaises. L’indice a par définition donc la crème de la crème en son sein, les mauvais élèves étant éjectés. Les indices d’aujourd’hui n’ont donc rien à voir avec ceux d’hier et peu de valeurs présentes il y a des décennies le sont encore aujourd’hui. C’est un des arguments en faveur d’une réplication indiciel via tracker pour des investisseurs passifs de long terme en mode buy & hold et dividendes/capitalisation.

La psychologie est toujours à l’oeuvre.

Les gens sont soit très positifs soit très négatifs en anticipant une crise pire que celle des subprimes et de 1929 et parfois même une implosion du capitalisme. La psychologie des foules tend à favoriser les scénarios les plus critiques mais qui ont une faible probabilité d’arriver. pourquoi ? car notre attention à tendance à être attirée par les événement traumatiques que l’on en oublie les probabilités de réalisation. On a tendance à penser que le pire va arriver. Et si suffisamment de gens pensent que le pire adviendra alors il adviendra selon la loi de Murphy.

Pour bien investir en bourse

Il est important de garder en tête les différents scénarios et de leur attribuer des probabilités de réalisation. Puis d’en privilégier un en fonction des données que l’on a tout en oubliant jamais qu’un trader peut privilégier un scénario à long terme mais décider de trader contre ce scénario à court terme. Il se doit de rester opportuniste et de remettre en question son scénario en permanence.

Les lecteurs de cet article lisent maintenant :

En se convaincant que le pire va arriver, les gens perdent confiance en l’avenir, arrêtent de consommer et font décroître les entreprises, les emplois et l’économie. Au final, la foule qui croit au scénario du pire augmente en y croyant d’elle même la probabilité que ce scénario se réalise.

On parlera alors de prophétie auto-réalisatrice.

Aux US c’est encore plus impactant puisque la retraite est dépendante de la santé boursière. La baisse de la bourse entraîne une baisse de la confiance des consommateurs, une baisse des dépenses et donc une baisse de l’économie et des résultats des entreprises, qui entraînent à leur tour une nouvelle baisse de la bourse et ainsi de suite.

Peut-on conclure que ce n’est pas l’économie qui fait la tendance en bourse, mais la bourse qui fait la tendance en économie. La bourse n’étant que psychologie des foules. La psychologie des foules n’étant que la somme des espoirs et des craintes de la foule. L’avenir demain n’est donc qu’émotions et non rationalité d’aujourd’hui.

Ne loupez plus une seule opportunité pour investir à moindre risque en recevant la newsletter de Graphseo bourse

PS: Tous mes investissements sont partagés en temps réel sur L'Académie des Graphs. Le portefeuille représente mes convictions personnelles consolidées (de mes différents courtiers) et n'est pas une incitation à l'achat ni à la vente. La performance en cours inclus les gains ou moins values latentes et l'impact du change sur les actions étrangères. Performance 2025: +145%; 2024: +41%; 2023: +38%; 2022: +46%; 2021: +122%; 2020: +121%; 2019: +79%; 2018: +21%; 2017: +24%; 2016: +12%; 2015: +45%; 2014: +30%; 2013:+72%, 2012:+9%, 2011:-11%... Clique-ici pour découvrir l'Académie des Graphs où je t'accompagne au quotidien, partage mes positions et portefeuilles dynamique et long terme en temps réel.