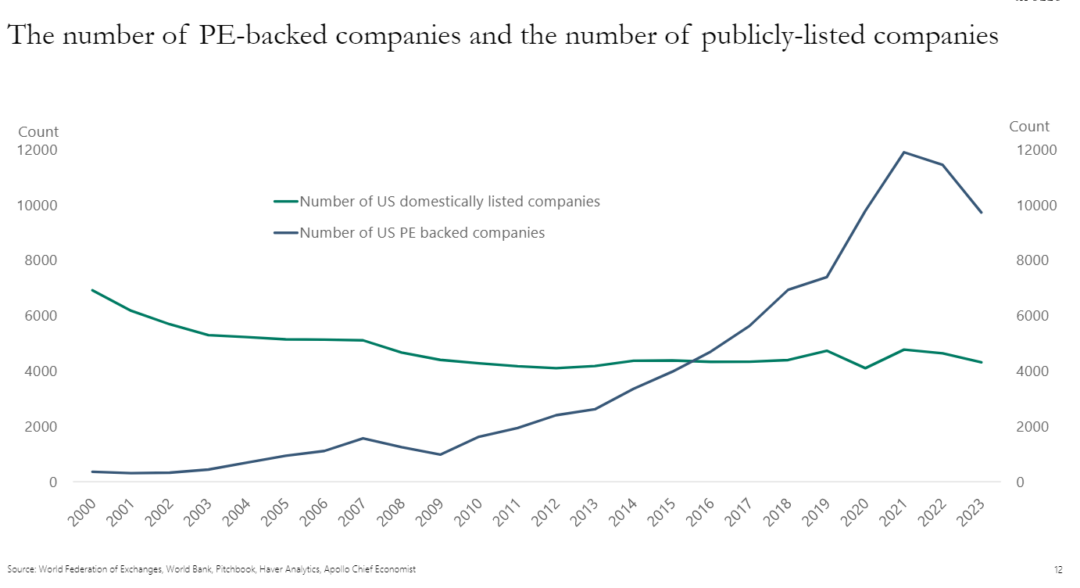

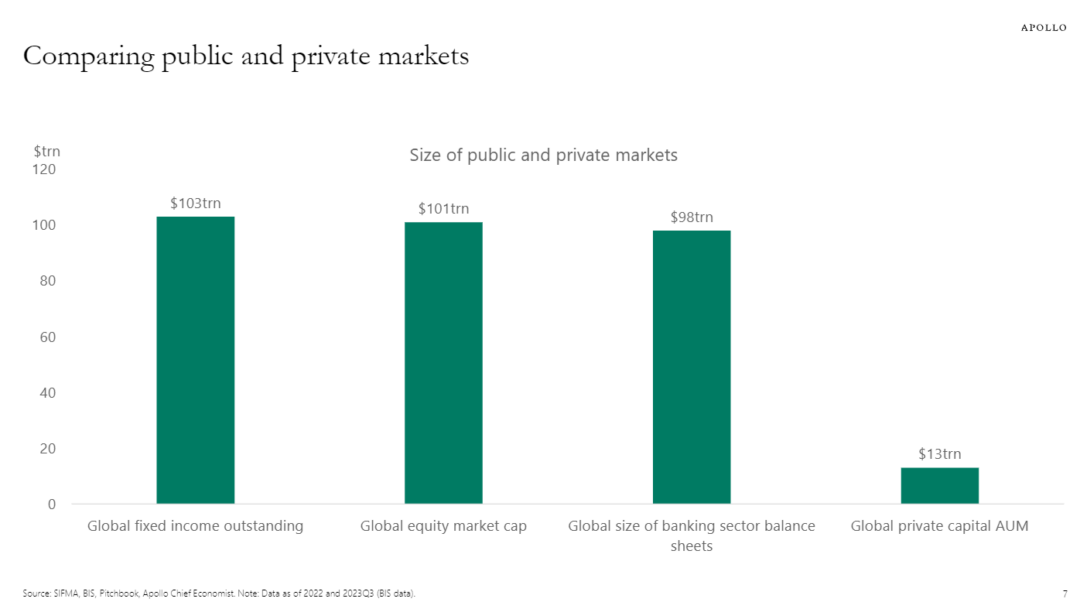

Ces 20 dernières années, la croissance du private equity fut exponentielle. Si bien qu’il entre en concurrence avec la bourse.

Ces précédents mois j’ai pu écrire que l’une des raisons de la hausse de la bourse. C’est sa concentration. Concentration rendue possible par 20 ans de boudage de la bourse.

Moins de titres disponibles avec des entrées en bourse réduites, des buybacks, des fusions et acquisitions à gogO.

l’offre en bourse fut réduite.

Et donc moins d’offre de titres pour une demande large.

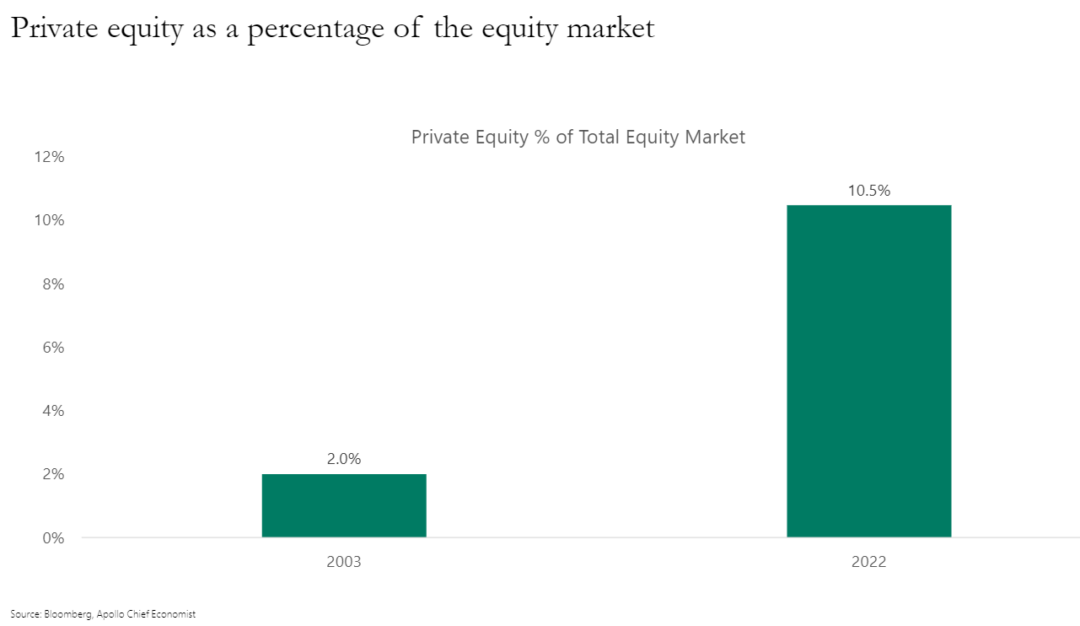

Cette concentration par la réduction de l’offre en bourse est aussi due au private equity.

Qui année après année a capté de plus en plus de flux. Et de plus en plus de sociétés se sont ainsi plus facilement financées que en bourse pour obtenir de meilleurs deals et valorisations.

A la faveur des taux bas voire négatifs tout ceci a pu fonctionner.

Si bien que le Private equity représente 10% aujourd’hui du marché boursier

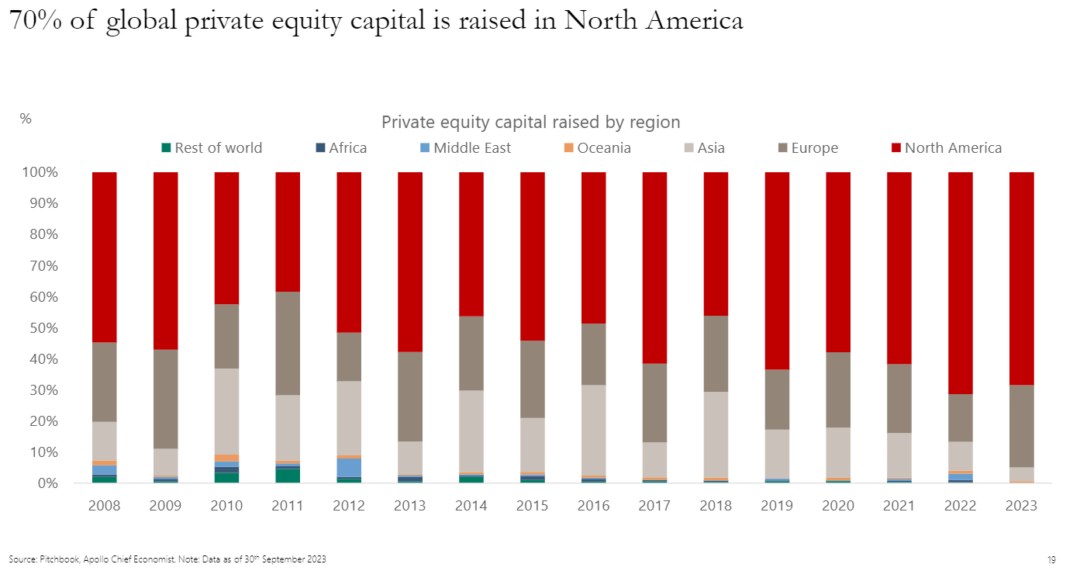

70% de l’argent levé se fait aux USA.

On sait que 60% de la capitalisation boursière mondiale y est représentée aussi.

Bref, ces 20 dernières années, les USA ont accru un peu plus leur domination sur les marchés.

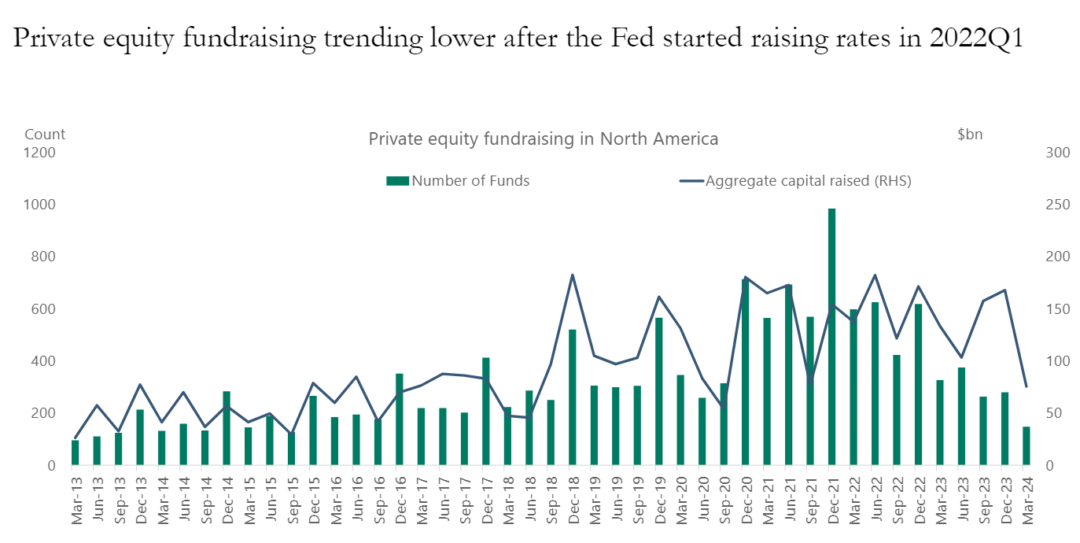

Mais depuis 2021, la fête sur les taux est terminée. Fini les valorisations à gogo.

L’argent coûte.

On ne peut plus financer tout et n’importe quoi. Surtout, on apprend à nouveau ce que veut dire le mot rentabilité.

Et le mot patience.

Car fini la patience d’attendre 10 ans voire plus avant qu’une société soit rentable.

Le private equity lève moins d’argent.

Ils peuvent moins financer. Les valorisations des business chutent. il ne peuvent plus si facilement lever des fonds.

Les crédits a la banque coutent chers.

Et au final, si la hausse des taux devait perdurer ou que ceux ci devaient se maintenir à des niveaux élevés pendant longtemps. Cela rebattrait les cartes.

A nouveau les entreprises trouveraient que s’introduire en bourse serait la solution de lever des capitaux à pas cher.

Le private equity devrait consolider, se reconcentrer a choisir ses dossiers. A chercher plus rapidement la rentabilité et in fine introduire en bourse pour sortir des deals.

Alors qu’aujourd’hui, le private equity n’hésite pas à racheter des boîtes directement sur la bourse car faute de flux, celles ci sont mal valorisées. Les plus petites qui passent sous les radars des flux, des etf et donc que personne n’achète malgré des fondamentaux solides.

Car on l’oubli souvent. La bourse, le private equity. C’est une affaire de résultats des entreprises.

Mais pour que les prix des actions montent. il faut des acheteurs. Et d’autres prêt à payer plus cher encore.

Alors avec un train de retard, le private equity essaye de surfer sur ses résultats passés pour attirer de nouveaux fonds auprès du public.

Mais si les taux venaient à rester élevés, la consolidation du secteur et des valorisations des business seraient inévitables.

La bourse redeviendrait alors intéressante.

On verrait les entrées en bourse s’accélérer.

Et en cela, augmenter l’offre disponible. Et ainsi participer à la réduction de la concentration.

Quant à la concentration des actifs aux USA. Ils dépendront du dollar et de la confiance que l’on porte à la gestion de la dette des USA.

Tel est certainement l’enjeu de cette décennie.

Portefeuille Graphseo Bourse

Pas de changements ou peu. j’avais déjà réduit la voilure avant que les frappes Iraniennes soient craintes. Du fait qu’elles aient lieu pendant la fermeture des marchés, au fait que la menace était plus symbolique que réelle. Le marché à ce stade se calme sur les risques d’escalade.

Au final cela reviendra à la capacité des US ou pas d’éviter à Israël de lancer des contre attaques. Je pense que cela viendra, mais certainement pas tout de suite.

La région continuera de rester une poudrière mais il faudra faire avec comme on fait déjà avec depuis des années.

On devrait se reconcentrer sur les résultats des sociétés et Powell demain. Y’a les ventes au détail aujourd’hui aussi que je regarde de près, plus que l’inflation dorénavant pour moi.

Je préfère ne pas avoir pu au final « profiter » de la situation au niveau de mon short Nasdaq. Et que cela baisse plus pour des raisons macro que de guerre.

Je me mets plus en mod observation maintenant

J’attends le 1er mai surtout. je vous dirai pourquoi dans une prochaine chronique

Les lecteurs de cet article lisent maintenant :

amicalement

Julien

Ne loupez plus une seule opportunité pour investir à moindre risque en recevant la newsletter de Graphseo bourse

PS: Tous mes investissements sont partagés en temps réel sur L'Académie des Graphs. Le portefeuille représente mes convictions personnelles consolidées (de mes différents courtiers) et n'est pas une incitation à l'achat ni à la vente. La performance en cours inclus les gains ou moins values latentes et l'impact du change sur les actions étrangères. Performance 2025: +145%; 2024: +41%; 2023: +38%; 2022: +46%; 2021: +122%; 2020: +121%; 2019: +79%; 2018: +21%; 2017: +24%; 2016: +12%; 2015: +45%; 2014: +30%; 2013:+72%, 2012:+9%, 2011:-11%... Clique-ici pour découvrir l'Académie des Graphs où je t'accompagne au quotidien, partage mes positions et portefeuilles dynamique et long terme en temps réel.