Quand on fait le tour des experts en bourse du weekend, tout le monde ne parle que de l’emploi américain. Emploi américain qui est ressorti donc au-dessus des attentes. Forcément, on parle alors de robustesse de l’emploi, de hausse des salaires, donc du coup du fait que l’inflation va rester haute et que la FED va peut être ne pas réduire la hausse de ses taux.

Tout cela est encore un exemple de ce que j’appelle se faire balader par le bruit de marché court terme alors que la vision de long terme ne change pas.

La vision de long terme c’est celle de la transition

Si si; Ce mot décrédibilisé mais qui résume cependant exactement ce qu’il se passe. Temporaire était un mauvais mot, transitoire en est un bon. Je persiste et signe.

Une transition ne se fait pas en deux mois en économie. L’économie est en train de transiter entre un monde où les liquidités coulent à flots, à un monde où elles sont de plus en plus restreintes. Mais comme on veut faire cela en douceur, cela prend du temps, car les banques centrales vis à vis des niveaux d’inflation n’ont pas été aussi réactives et fortes dans leur hausse de taux qu’elles auraient du l’être.

Les taux restent sous le niveau d’inflation. Il faudra que l’inflation baisse et que les banques centrales gardent les taux à 5% pour commencer à parler de vraies restrictions. En même temps, elle ne peuvent pas l’avouer, mais elles ne le peuvent pas car il y’a trop de dette et cela risquait d’envoyer tout au tapis et de faire resurgir la crise de la dette.

Les Roubini, Delamarche, Touati et compagnie sont impatients, 10-14 ans après, ils auront peut être raison une deuxième fois. La prévision boursière a cela de magique, qu’on peut se tromper 10 fois plus que l’on a raison, on sera tout de même vu comme un expert toute sa vie si l’on a raison ne serait-ce qu’une fois. Un perma bull haussier par contre ne sera jamais invité ni même expert alors qu’il aura eu raison 18 fois et tort 2 fois sur les 20 dernières années.

C’est une histoire de psychologie humaine et on sait bien que la peur fait plus vendre et que les gens ne se souviennent plus que ceux qui disent aujourd’hui que l’inflation était évidente et qu’ils ont été les seuls à la voir venir, étaient aussi les mêmes qui en 2010-2011-2012-2013-2014-2015 et 2016 ne voyaient que l’hyperinflation comme résultante de la politique monétaire expansionniste de l’époque…

En 2023 on va donc payer le resserrement monétaire de 2022

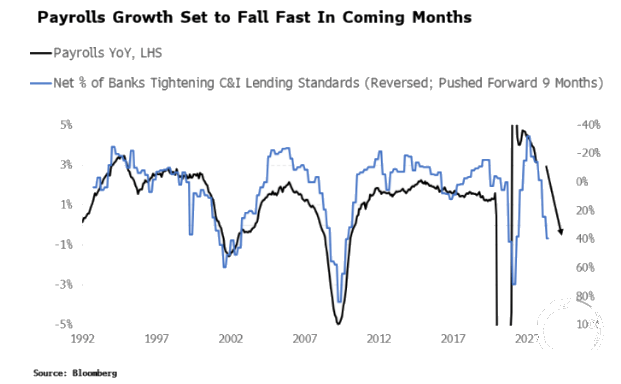

Mais comme on l’a fait crescendo, il est normal que l’inflation mette du temps à décélérer ainsi que l’emploi. Il faut comprendre que les stats de l’emploi qui sont publiées sont des indicateurs en retard. Si l’on regarde les liquidités du marché, les prévisions des business, les conditions financières, les renégociations des dettes, on comprend bien que la question de savoir si l’emploi va décélérer n’en est pas une. Ce n’est qu’une question de temps. la vraie question c’est avec qu’elle profondeur une fois la baisse enclenchée, on sera bouffé.

Et le marché l’a compris. Après un premier début de séance en mode, oh mon dieu, c’est pas fini l’inflation et la hausse des taux. Le marché a bien validé, que tous les pics étaient derrière nous et que ce qui nous attend maintenant c’est le débat entre récession douce ou dure. Cela ne veut pas dire que l’inflation est morte. Elle baissera mais pour certainement rester à des niveaux plus élevés que ceux que l’on a connu ces dernières années. Il faut bien bouffer un peu de dette sans réformes au passage. Puis on parlera de l’inflation linéaire mais je garde ça au chaud. Chaque chose en son temps dans un monde en transition.

Si les stats commencent à accélérer leur baisse, on s’inquiétera que la FED en a trop fait et trop tardée pour son pivot. La récession plus dure sera là pour durer plus longtemps. On sacrifiera sur l’autel les cycliques que l’on a aimé quand on voyait la récession douce arriver.

Puis la FEd réagira, fera pleinement son pivot en baissant les taux. Mais là il faudra bien comprendre, que le marché ne réagira pas comme fin 2018. il y’a une différence lorsque les banques centrales baissent les taux pour dynamiser une économie en manque de croissance et d’inflation et quand elles les baissent pour sauver l’économie de la récession. Les actions ne montent pas dans le second cas, il faut des mois, le temps que la baisse des taux impacte l’économie réelle. Ce sera l’autre transition. C’est pas pour rien que beaucoup voient le retour vers l’obligataire au premier semestre 2023 comme un moyen de se protéger de mauvaises surprises sur le ralentissement économique et de ne revenir sur les marchés actions que sur la seconde partie de l’année lorsque la FED actera sa réduction de taux.

Bien sûr, la réalité sera surement entre les deux avec quelques sous vagues en fonction d’évènements arbitre.

Rien de neuf donc dans le scénario long terme. mais l’importance pour moi de continuer de rappeler que la bourse est une bête qui anticipe. Et elle vient de nous le prouver encore une fois, la robustesse de l’emploi Us n’est qu’une question de temps. On a acté la fin de l’inflation comme l’ennemi public numéro 1; Comme par hasard après les mid terms. maintenant on va se battre pour sauver l’économie fin 2023- début 2024 en guise de campagne pour les prochaines élections.

Et en attendant donc, on a le zero covid et la réouverture de la Chine qui permettent un rebond des matières premières mais pour combien de temps avant que la récession redevienne le sujet ? Là aussi, transitons et sous vagues court terme dans une une vague long terme.

C’est comme tout, c’est une question de temps et il faut laisser le temps au temps. Tout se met en place. La transition est déjà enclenchée.

Vidéo bourse en deux parties. partie analyse macro et partie analyse action

Analyse CAC 40

RAs, ça consolide calmement. Toujours les 6666 en support à court terme; . Même si on venait à les rompre et aller chercher les 6530, rien ne serait remis en question. Il faudra bien souffler à un moment. le faire doucement en attendant permet et permettra un rattrapage des plus petites capitalisations.

Consolider est sain. le faire en ordre et calmement encore plus.

Il faut prendre en considération que nombreux seront les opérateurs à devoir faire des arbitrages et du nettoyage de portefeuille cette année. Ils ont déjà commencé. Donc s’attendre à voir passer un peu de volatilité.

CPi semaine prochaine puis FED dans la foulée. Pour continuer de jouer la volatilité court terme mais in fine, la transition long terme.

Portefeuille Graphseo Bourse

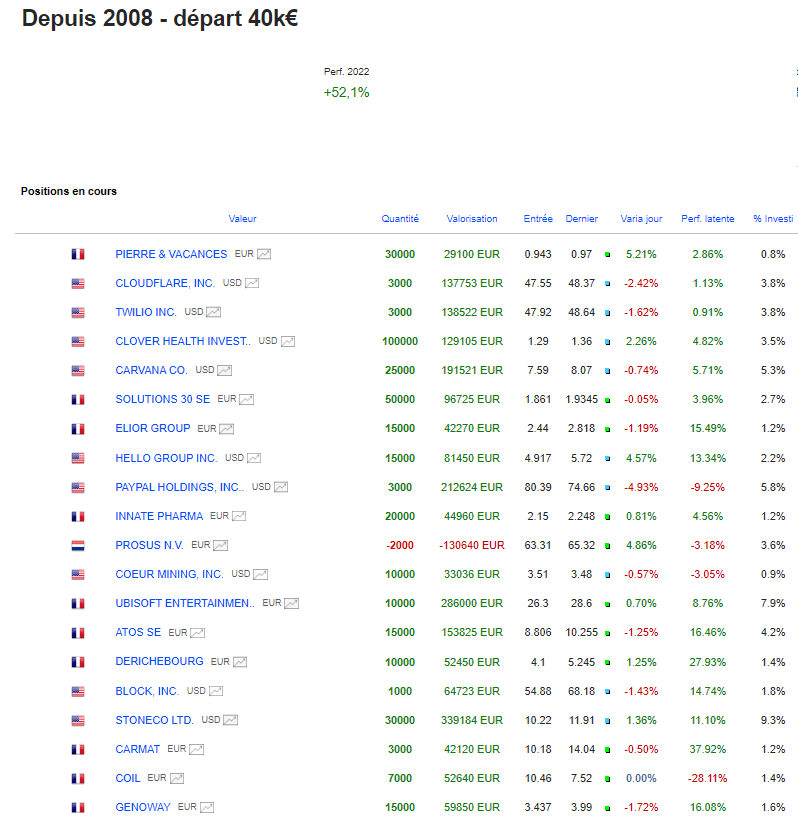

Je ne répéterai jamais assez que ce n’est pas de savoir gérer un stop le plus important pour se protéger en bourse mais bien la taille des positions. Bien trop de formations, de livres et d’experts se focalisent sur le stop. Avec les frustrations que l’on connait sur le fait qu’on se le fait toucher avant que cela remonte. Mon créneau, c’est que j’ai jamais été aussi peu frustré et aussi performant que depuis que ma gestion du risque ne passe pas par le stop en premier mais par la taille de position. Le stop est une conséquence de ma gestion de taille pas une cause. Et cela fait toute la différence.

Exemple une nouvelle fois avec flatex ce matin. Profit warning et -25%. La taille me permet de rester en vie, impact relatif et on continue.

j’ai pris une première ligne de pierre et vacances, un peu tardivement mais dans le but de la suivre et d’en faire une ligne moyen terme si conso plus tard. Le retour des volumes fait qu’elle rentre dans mes prétendantes à nouveau.

j’ai accumulé le short prosus pour en sortir plus tard. j’ai mal géré ce trade faute de suivi. Je tente un rattrapage sinon out.

Sinon toujours des rebonds sur les US en mode court terme. là aussi, le plus intéressant va être les constructions qui vont suivre. Cela nous en dira bien lus sur la suite à donner comme sous vague pour els marchés que toutes les analyses macro que l’on peut faire qui sont là avant tout pour préparer notre esprit à accepter l’inattendu afin de rester réactif et ouvert d’esprit.

Tous les trades sont partagés en temps réel au sein de l’Académie des Graphs.

Les lecteurs de cet article lisent maintenant :

amicalement

Julien

Ne loupez plus une seule opportunité pour investir à moindre risque en recevant la newsletter de Graphseo bourse

PS: Tous mes investissements sont partagés en temps réel sur L'Académie des Graphs. Le portefeuille représente mes convictions personnelles consolidées (de mes différents courtiers) et n'est pas une incitation à l'achat ni à la vente. La performance en cours inclus les gains ou moins values latentes et l'impact du change sur les actions étrangères. Performance 2025: +145%; 2024: +41%; 2023: +38%; 2022: +46%; 2021: +122%; 2020: +121%; 2019: +79%; 2018: +21%; 2017: +24%; 2016: +12%; 2015: +45%; 2014: +30%; 2013:+72%, 2012:+9%, 2011:-11%... Clique-ici pour découvrir l'Académie des Graphs où je t'accompagne au quotidien, partage mes positions et portefeuilles dynamique et long terme en temps réel.