Le market timing c’est pour les cons. Prévoir et tenter d’acheter au meilleur moment ses actions en bourse est idiot. Personne ne peut y arriver. Il vaut mieux suivre le marché avec un ETf via du DCA. Depuis quelques temps, On ne cesse de l’entendre.

Et s’il y’a une part de vérité. Il y’a optimisation de l’entée et jouer aux devinettes. C’est tout la différence en bourse. Il y’a anticiper et anticiper.

Mais peu sont prêt à la nuance. Alors je m’y colle et je vous explique le problème avec l’argumentaire qu’il faut rester tout le temps investi en bourse.

Sommaire

Faut-il rester investi en bourse tout le temps ?

L’argument principal pour dire que le market timing cela ne marche pas est de prendre les performances passées et d’expliquer qu’un investisseur qui s’amuserait à rentrer et sortir serait contre performant.

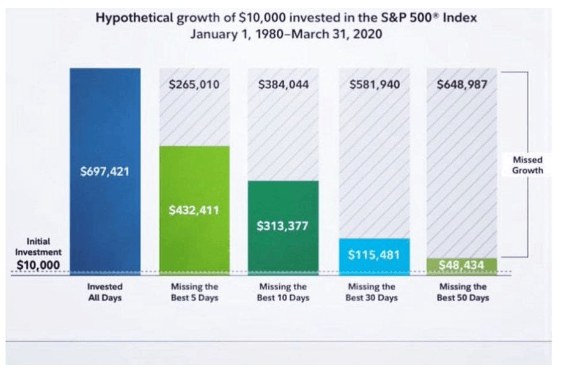

On vous parlera alors du fait qu’un investisseur qui manque les 25 meilleures journées de bourse ou 50 est largement moins performant que celui qui conserve ses positions contre vents et marées.

Vous voulez débuter sans tomber dans les pièges? progresser rapidement? Vous en avez marre de reperdre tous vos gains durement gagnés en un instant? Vous voulez enfin gagner régulièrement et sans stress ? Alors laissez-moi vous apprendre tout ce qu'il vous faut savoir pour enfin franchir un cap et ne plus jamais être le même investisseur. Cliquez-ici pour enfin reprendre en main votre PEA

----------------------------------En graphique cela donne ceci

Où celui-ci non en % mais en argent pour vous convaincre encore plus.

La conclusion ici est que vous devez investir en bourse, tout votre argent, tout le temps. Car louper quelques bonnes journées haussières et une bonne partie de votre performance s’envole.

On vous expliquera également que même si vous investissez au plus haut, avant un krach boursier, ce n’est pas grave car vous allez récupérer votre mise et gagner plus au bout de quelques années d’attente. Si si, ce sont les statistiques sur les 50 dernières années qui le disent. Allez 10 si vous voulez.

Le nouveau Graal en Bourse

Alors que le buy and hold s’est fait fustiger à de nombreuses reprises dans l’histoire. Depuis quelques années, c’est le Graal en bourse. Et pour compenser la peur de perdre et d’investir au plus haut, il faut lisser vos achats dans le temps, chaque mois, peu importe les conditions. Vous êtes sûr d’être gagnant avec un peu de patience. évidemment personne ne vous dit que pour les Japonais, la patience due être de 30 ans.

L’idée est donc ici qu’il ne faut absolument pas louper 30 à 50 séances de bourse sur plusieurs années car ce sont elles qui amènent le gros de la performance.

En gros on joue sur la peur de louper le train.

Alors que d’autres jouent sur la peur de prendre le krach boursier en pleine poire. Dans les deux cas, on joue sur vos émotions pour vous pousser à l’action et aux commissions pour les influenceurs.

Et forcément à moins d’être madame Irma c’est très compliqué de savoir exactement quelles seront ces 25 à 50 séances boursières de folie sur une décennie entière. Evidemment cela devient évident qu’il faut rester investi car nul ne peut le prédire. Et la contreperformance est dévastatrice.

Comme d’habitude, un argument qui s’énonce clairement et est facile à comprendre de tous sera facilement transposable et partageable et prendra donc de l’ampleur avec un effet de Halo.

Le gros slogan est donc : Time in the market beats timing the market. En d’autres termes, il faut être long terme, conserver ses actions et avec le temps cela battra toujours quelqu’un qui essaye de jouer à savoir quand il faut acheter, quand il faut vendre.

Y’a pas de mal à cette approche. A la condition de savoir dans quoi on s’embarque sans croire que cela sera un long fleuve tranquille dont on sort nécessairement gagnant à la seule condition d’être patiente voire très patient.

Le problème ici n’est pas la stratégie mais l’argumentaire faux utilisé pour vous la vendre.

Et je vais vous démontrer, qu’on peut faire dire ce que l’on veut aux stats.

Pour résumer, sur les 30 dernières années. 95% des gains du marché boursier furent fait sur 90 séances. 30 ans de performance boursière sur 90 séances. En effet, voilà de quoi faire peur de louper ces fameuses journées. Et donc que le moyen le plus simple de ne pas les louper c’est d’être tout le temps investi sur le marché. Via ETf et DCA comme c’est le graal pour ne pas perdre.

Mais cet argument de taille a quelques problèmes. Et on va le voir, cela change complètement la conclusion que l’on peut en faire.

Eviter les krachs boursiers – les pires séances boursières

Si on se dit que pour être performant, il faut éviter de louper les meilleures séances en bourse. Alors qu’en est-il si on tente de louper les pires séances boursières ?

On le sait. Au-delà d’avoir peur de louper le train de la hausse, les investisseurs ont encore plus peur du prochain krach boursier.

Eviter de se prendre les pires baisses des marchés a un gros impact sur vos performances aussi. Eviter de se prendre les baisses, c’est non seulement éviter de perdre et donc sauvegarder de la performance.

Mais c’est surtout sauvegarder son capital et être capable d’investir avec un capital plus important que si nous étions restés dans le marché. Et donc si le marché reprend 10% et bien de voir un gain en valeur plus important dès lors.

Forcément. éviter les pires journées en bourse est aussi compliqué que de prévoir les meilleures.

Ce sont deux faces de la même pièce. Mais sur les réseaux, on ne vous montrera que le manque à gagner de louper les meilleures séances. Jamais la perte encaissée et le temps nécessaire à la remonter d’être en face d’un krach.

Sur les 40 dernières années, la bourse a rapportée en moyenne 11% par an. Cette performance tombe à 3% par an si vous aviez loupé les 90 meilleures journées de bourse sur 40 ans. 90 jours sur 40 ans, imaginez.

Mais votre performance annuelle moyenne serait à 19% par an si vous aviez loupé les 90 pires journées de baisse et de hausse.

Oui vous avez bien lu !

En gros si on prend les stats. il vaut mieux louper les meilleures journées de hausse si on est aussi capable de louper les pires journées de baisse. Notre performance est supérieure à celle de si on reste investi tout le temps pour ne pas louper les meilleures séances.

On voit surtout qu’il y a une asymétrie. Louper les pires journées de bourse, a un impact bien plus significatif sur votre performance que de participer aux meilleures journées.

Tout simplement car les pires séances de baisse des dernières années sont bien plus importantes que les meilleures séances de hausse. Un certain lundi noir, des journées à -10% sont bien plus fréquentes que le contraire.

Pour conclure, louper les meilleures séances mais aussi les pires revient à une meilleure performance globale que de rester investi.

Si on fait notre boulot objectivement donc en tant qu’investisseur ou influenceur. on se rend bien compte que cette pression de dire qu’il faut rester investi et long terme pour ne pas louper les meilleures hausses et être le plus performant, n’est pas vrai et omet une grosse partie de l’équation.

Mais il y’a un autre problème avec l’argumentaire contre le market timing

Si vous investissez depuis un moment vous savez que les meilleures journées de bourse arrivent souvent quand le marché est nerveux. La volatilité sur la période amène souvent les meilleures et les pires journées de bourse.

Ainsi on aurait tort de penser que les meilleures séances de bourse arrivent pendant les périodes de cycle haussier et que les pires séances de bourse n’arrivent que pendant les krach boursiers.

Très souvent les meilleures et les pires journées en bourse sont très proches. Car très souvent, elles sont liées à une incertitude du marché. Le marché a tour à tour peur et est soulagé.

L’argument donc de dire qu’il faut participer aux meilleures séances de bourse est très dangereux car il exposerait aussi à participer aux pires. Les meilleures tendances et marchés pour l’investisseur sont ceux qui montent petit à petit et graduellement.

Donc si on veut faire des stats pour prouver qu’il vaut mieux investir à long terme, prendre les meilleures séances de bourse est une mauvaise façon d’approcher le problème qui justement permet de conclure l’inverse au final.

On peut donc conclure que si on souhaite ne pas manquer les meilleures séances de bourse, alors on ne peut également pas manquer les pires comme la majorité arrivent pendant des craintes du marché et de la volatilité.

Par contre, manquer les meilleures séances de bourse n’est donc pas si mauvais qu’on veut bien vous le faire croire car cela veut aussi dire louper les pires séances de bourse comme la majorité sont rapprochées.

Conserver son capital pour gagner même avec des séances à la performance médiocre, vaut mieux que de participer aux meilleures séances de bourse mais avec un capital affaibli par aussi les pires séances.

Et comme on l’a vu, il vaut mieux pour votre performance manquer les pires séances que de participer aux meilleures.

Les meilleures séances en bourse ont lieu pendant les krachs boursiers

Du coup on peut extrapoler que les meilleures séances en bourse ont souvent lieu pendant des périodes volatiles. Ces périodes volatiles sont faites d’incertitudes pour les marchés et sont donc souvent des mauvaises années pour la bourse.

C’est ce que l’on constate dans le tableau ci-dessous.

Les meilleures séances de bourse sont souvent des séances de rebond au prorata des baisses. Mais dans des marchés et des années baissières, elles ne changent rien à la tendance de fond.

Participer aux meilleures séances de bourse, c’est être investi lors des marchés baissiers.

Pour ou contre le market timing

Pour conclure, l’argumentaire contre le market timing est erroné.

Est-ce que cela veut dire qu’il faut faire du market timing et devenir trader.

La réponse est non.

Comme bien souvent il faut nuancer et dire que cela va dépendre.

Pour ma part, je pense qu’un investisseur a tout à perdre de rester investi quoiqu’il arrive. Et également de vouloir attraper tous les points bas et hauts.

Il y’a un juste milieu à trouver.

Et ce juste milieu c’est la tendance à l’intérieur d’un scénario fondamental.

Ces statistiques vous poussent à penser le marché comme quelque chose de binaire. Il faut soit être complètement investi soit être complétement désinvesti. Soit être court terme, prévoir le marché ou être long terme et ne rien toucher.

En fin de compte la meilleure approche des marchés c’est de ne jamais être l’un ou l’autre. D’être agile avec une part de liquidités et des plans que l’on va mettre en place pour savoir quand on souhaite acheter et quand on souhaite vendre.

Quand notre scénario n’est plus, c’est là qu’il faut vendre. Que l’on soit trader, analyse technique, fondamental, macro ou long terme buy & hold. La raison de vendre est la même pour tous. C’est quand notre plan est caduque.

La vérité est qu’on peut critiquer toutes les méthodes

Car tout simplement chaque méthode va fonctionne un temps mais pas tout le temps.

Il y’a des cycles en bourse . Des cycles qui peuvent être longs; où tout le monde pensera que de rester investi est la meilleure chose à faire.

Tout comme la bourse a connu et connaîtra des cycles, où l’investisseur de long terme ne gagnera rien sur de longues périodes de zig zag alors que le trader fera fortune.

Le tout est non pas de tenter de prévoir l’avenir. Mais d’être prêt à alterner en fonction de son profil.

Pour ma part je pense que les meilleures performances se font sur des périodes de 9 à 18 mois. En dessous, on s’expose à trop de volatilité qui nous rendra fou. Au-dessus à de la contre performance car zig zag, car l’essentiel de la performance s’est déjà réalisée et il y’a certainement mieux ailleurs en début de tendance.

Aussi, ce n’est pas parce qu’on sort d’une valeur parce que notre plan est caduc, qu’il faut s’empêcher de continuer à la suivre et d’y re rentrer lorsqu’on a un nouveau signal pour accompagner la nouvelle tendance. Et ainsi de suite.

Cela peut paraître plus chronophage que de rester tout le temps investi sur le marché. Mais cela ne l’est pas. Et comme on l’a vu, le surplus de performance en vaut la chandelle. Le tout est de se donner les moyens d’appendre et d’éviter de se laisser convaincre par des statistiques mal utilisées pour vous berner.

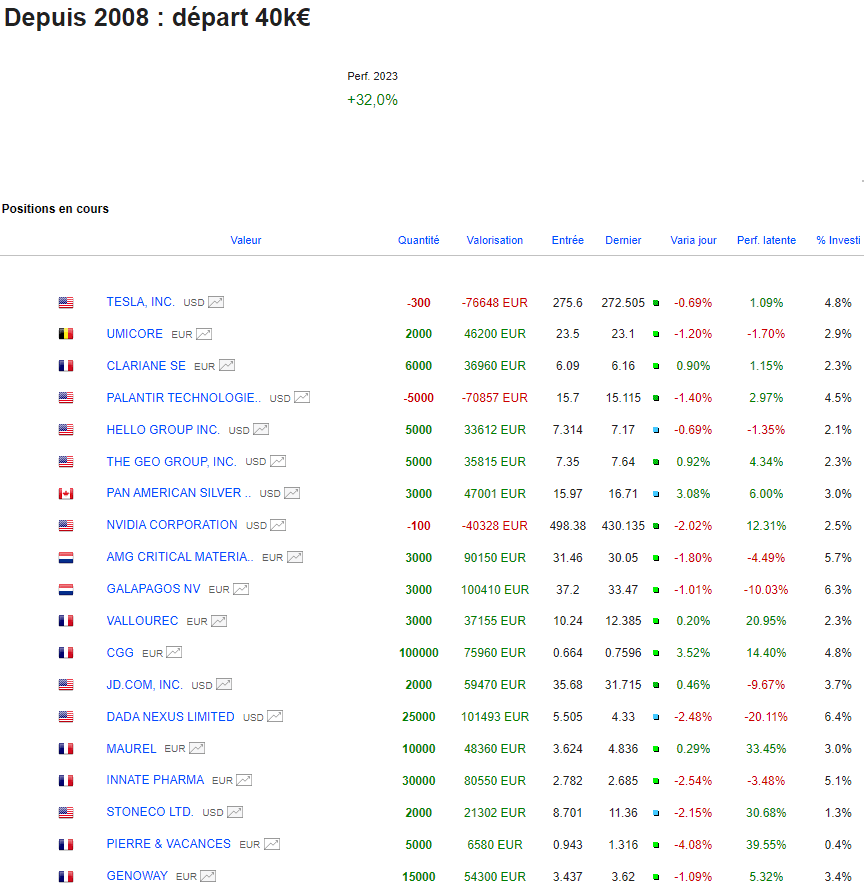

Portefeuille Graphseo Bourse

Fort à propos je reste prudent actuellement, conserver du cash. Reste sur des positions liquides pour rester agile dans mes choix.

amicalement

Julien

PS: Je te recommande de lire ceci :

Note: Tous les investissements sont partagés en temps réel sur L'Académie des Graphs. Le portefeuille représente mes convictions personnelles consolidées (de mes différents courtiers) et n'est pas une incitation à l'achat ni à la vente. La performance en cours inclus les gains ou moins values latentes et l'impact du change sur les actions étrangères. Performance 2024: +41%; 2023: +38%; 2022: +46%; 2021: +122%; 2020: +121%; 2019: +79%; 2018: +21%; 2017: +24%; 2016: +12%; 2015: +45%; 2014: +30%; 2013:+72%, 2012:+9%, 2011:-11%... Clique-ici pour découvrir le logiciel d'aide à la décison que j'utilise au quotidien pour détecter au bon moment les meilleures actions.