Crise de l’énergie, Subventions et super cycle des matières premières : La transition énergétique va amplifier les risques géopolitiques ces prochaines années. Au-delà de la reprise en force des armements des pays, l’énergie est redevenue un enjeu stratégique et la captation des ressources nécessaires une question d’indépendance.

Pendant des années, la baisse de la demande post crise des subprimes puis schistes a poussé à désinvestir. L’ESg n’a pas aidé non plus. On est donc passé d’une période de sur production à une période de sous production. Et la variable d’ajustement quand la demande remonte, surtout de manière exponentielle après un choc comme le covid c’est évidemment le prix.

Pendant des années j’ai décrié le fait que les valeurs Pétrole étaient sorties des notes ESG et ne profitaient donc plus de capitaux. Ce qui ne fut jamais le cas de mines qui emploient pourtant des enfants ou dans des conditions précaires.

J’avais souligné que si l’énergie se remettait à performer sur un cycle, les grands de ce monde trouveraient le moyen de contourner les notes ESg pour investir voire de les remettre en cause. On entre en plein là dedans.

Mais qu’est ce que cela veut vraiment dire pour la transition énergétique

Que la guerre des ressources a commencé. Enfin, qu’une nouvelle intensité forte dans celle-ci a commencé plutôt.

Cette hausse de prix, rend certains investissements à nouveau viables, l’offre cherche à répondre à la demande et on finit par arriver à une surproduction qui fait baisser les prix. C’est un cercle.

En attendant, la crise immobilière bloque la reprise de la Chine. Mais d’autres pays émergents viennent compenser. Et sur la prochaine décennie nulle doute qu’on aura droit à un effet ciseau sur les matières premières les plus critiques.

Outre ce scénario il y’a la limitation des ressources naturelles et la démographie et autres nouvelles technologiques qui viennent en lame de fond ainsi que la croissance de la classe moyennes mondiale tirée par les pays émergents.

Personne ne parle du cimetière de voitures électriques en Chine alors que nous poussons fort à coup de subventions la production en Europe. Mais qu’importe il faut aller vite, peut être trop vite pour les gouvernements.

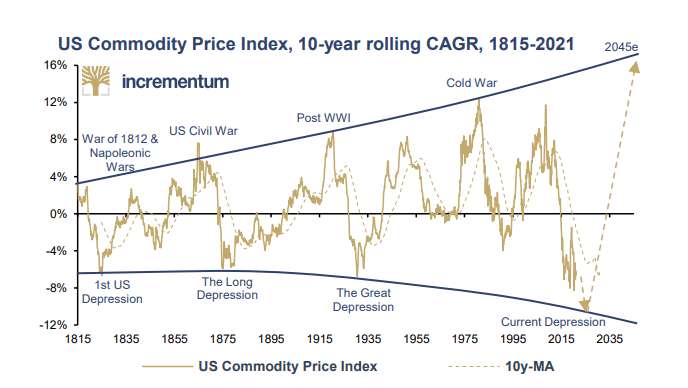

Un Super cycle des matières premières

Ce qui pousse à croire à un super cycle haussier des matières premières après avoir vécu dans une période où celles ci étaient peu chères et facilement accessibles.

Aujourd’hui les coûts d’extraction ne cessent d’augmenter. Si bien que ce sont plus les vendeurs de ces services et outils qui sont à plébisciter plus que les producteurs qui certes profitent de la hausse des prix mais ensuite subissent un surplus d’investissements et hausse des coûts.

C’est l’idée de base et bien sûr il ne faut pas croire la flèche de droite qui donne un marché haussier de manière exponentielle en ligne droite. Il y’a fort à parier que nous aurons des phases, des cycles intermédiaires comme on en a déjà parlé.

Tout n’est que cycle

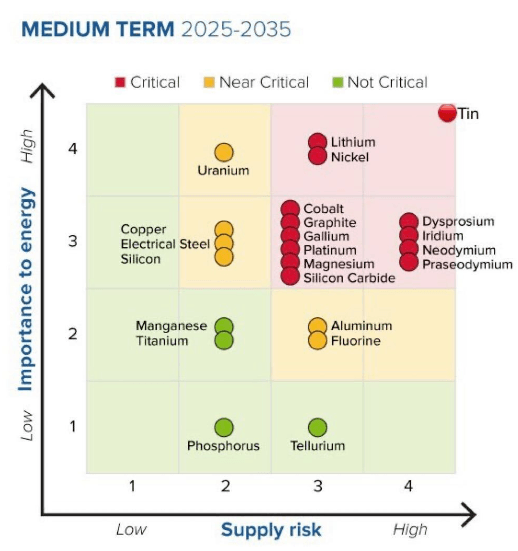

Alors tout le monde ne parle plus que du lithium, de ce nouvel or blanc. Mais il y a bien d’autres métaux qui sont importants dans la transition énergétique et surtout qui sont encore plus critiques. C’est à dire à la fois indispensables et avec une sous offre.

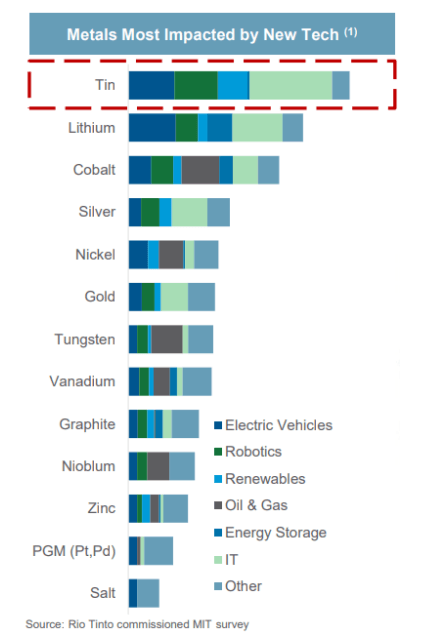

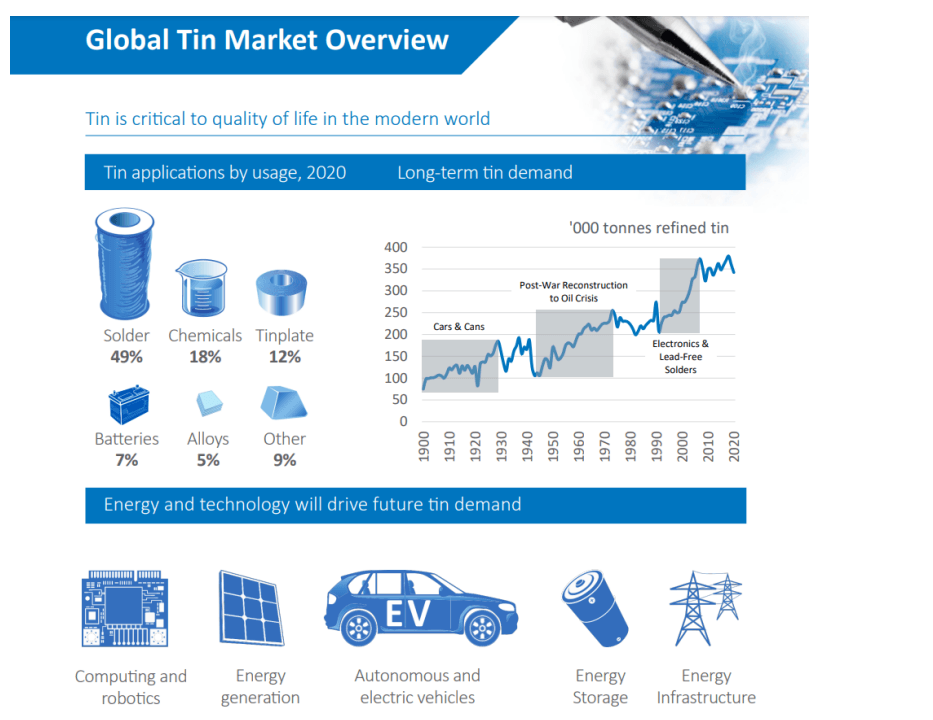

Ce qui m’intéresse ici, c’est qu’on aura bcp parlé pétrole, cuivre, lithium, gaz naturel, uranium et même platine. Mais on oublie que l’étain reste la matière première la plus importante dans le lot.

Alors on a tendance à ne pas faire attention à l’étain.

Moi, je me souviens qu’on n’y prêtait pas attention en troisième lorsqu’on soudaient quelques circuits imprimés et le gaspillage était roi. Mais il semble bien que ce métal soit bien plus critique qu’il n’y paraît.

Et encore une fois, les pays émergents et notamment d’Amérique Latine sont assis sur une pression géopolitique importante grâce à leurs ressources.

Comme en Afrique, l’enjeu sera politique et pourra faire ou défaire la richesse de futures grandes nations.

Il n’y a pas que les voitures électriques

Voici La liste des métaux les plus impactés en fonction des nouvelles technologies. N’oublions pas que les subventions des Etats poussent vers une accélération de la demande en peu de temps.

Le marché de l’étain et sa demande

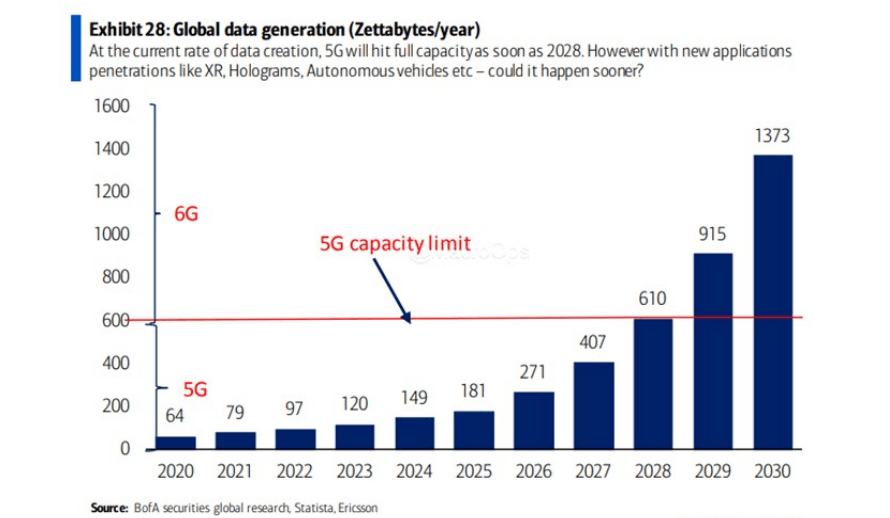

et le dernier rapport de Bank of america nous rappelle les enjeux des besoins en data et donc en infrastructures, serveurs, chips …

Beaucoup de minières produisent aussi de l’étain avec bien d’autres métaux, après il existe quelques pure players surtout au Canada, en Chine, en Afrique/amérique latine et en Australie comme l’ensemble des minières. On trouve souvent des cotations aux US et à Londres

- Alphamin Resources (AFMJF)

- Andrada Mining (LON: ATM) …

- IBU-tec advanced materials (ETR: IBU) …

- Yunnan Tin Company Ltd (SHE: 000960) …

- Timah Tbk PT (IDX: TINS) …

- Cornish Metals (LON: CUSN) …

- Metals X limited (MLX)

- WisdomTree Tin ETF (TINM)

Pour moi Alphamin, Andrada, Cornish et Metals X sont surement les plus intéressantes et facile d’accès pour un investisseur Européen.

Si vous en avez d’autres, n’hésitez pas à les partager en commentaire de cet article en bas de page.

Alors quand vous entendez parler de Transition énergétique et de la crise des métaux stratégiques. Ne Pensez pas seulement Lithium.

Le marché pourrait se concentrer ailleurs

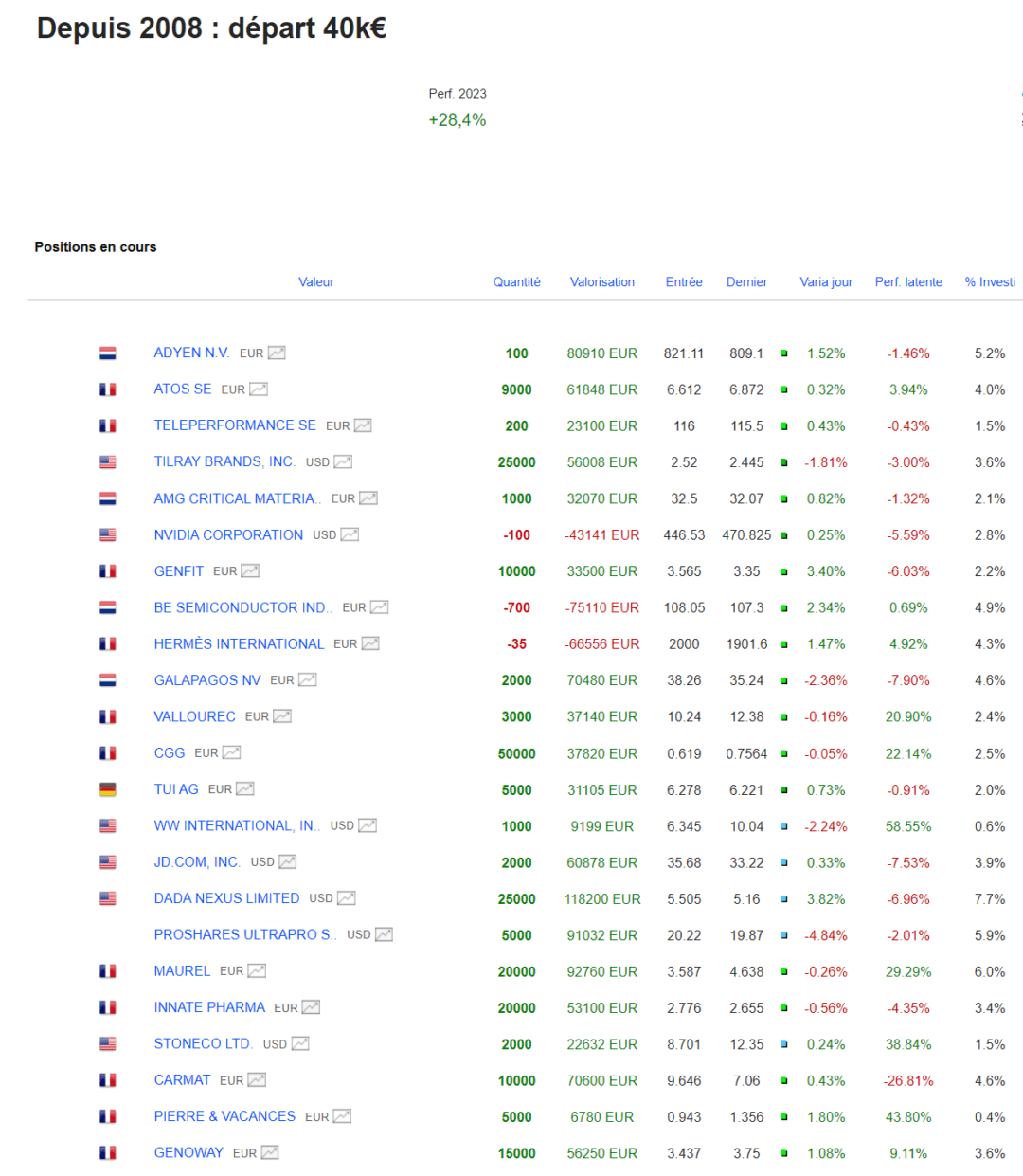

Portefeuille boursier graphseo bourse

Quelques tuiles font que je ne peux suivre mon portefeuille comme voulu. Je suis donc en mode aveugle. Rien de méchant à ce stade, juste des gains ou pertes qui auraient pu être mieux gérées mais c’est comme ça. On fait avec.

Le short nasdaq a bien fait le boulot et j’ai pu en sortir une grosse partie semaine dernière. Je vais jouer le short Nvidia sur les résultats mais sans renfort tant qu’ils ne sortent pas. Les résultats seront surement bon, mais les attentes me paraissent fortes.

Et on a pu voir que la moindre déception est sanctionnée. Cela me paraît donc un trade asymétrique même si je ne le recommanderai pas à mon meilleur ennemi.

J’ai pris une ligne Adyen pour jouer du rebond technique, pas plus. le marché avec cette baisse veut quand même nous dire que ça va rester compliqué pour ce genre de titres avant que ça aille mieux même si la volatilité en fait un bon titre à trader en attendant.

Je me satisfait de peu en ce moment, c’est donc de maintenir ma perf malgré le yoyo du marché. Et le fait d’avoir évité les grosses claques.

Les lecteurs de cet article lisent maintenant :

amicalement

Julien

Ne loupez plus une seule opportunité pour investir à moindre risque en recevant la newsletter de Graphseo bourse

PS: Tous mes investissements sont partagés en temps réel sur L'Académie des Graphs. Le portefeuille représente mes convictions personnelles consolidées (de mes différents courtiers) et n'est pas une incitation à l'achat ni à la vente. La performance en cours inclus les gains ou moins values latentes et l'impact du change sur les actions étrangères. Performance 2025: +145%; 2024: +41%; 2023: +38%; 2022: +46%; 2021: +122%; 2020: +121%; 2019: +79%; 2018: +21%; 2017: +24%; 2016: +12%; 2015: +45%; 2014: +30%; 2013:+72%, 2012:+9%, 2011:-11%... Clique-ici pour découvrir l'Académie des Graphs où je t'accompagne au quotidien, partage mes positions et portefeuilles dynamique et long terme en temps réel.