On ne présente plus l’investisseur George Soros, son coup qui a faillit faire sauter la banque d’Angleterre et sa théorie sur la réflexivité pour gagner gros en bourse.

Comme souvent, quand on étudie les grands investisseurs en bourse, on se rendra compte qu’ils ont en commun un certain nombre de qualités. Ils ont des règles. Et surtout cette capacité de les appliquer.

Quand le monde des experts boursiers ne cesse de parler de krach boursier, j’aime bien m’arrêter deux minutes et relire les grandes leçons de bourse des grands investisseurs.

Aujourd’hui j’aimerai donc partager ce qui fait pour moi toute la qualité de George Soros. Explique comment il a pu gagner très gros en visant la jugulaire comme il aime à le dire.

La plus grande leçon en bourse est de savoir qu’il n’y a pas besoin d’avoir raison tout le temps et souvent pour gagner gros.

Gagner en bourse c’est surtout comprendre quand on a raison et qu’il faut devenir agressif et quand on a tort et qu’il faut rapidement couper la position.

Il suffit de faire le tour des grands investisseurs en bourse pour retenir que c’est la plus grande leçon de bourse.

Avant de vouloir faire de gros coups. il faut veiller avant tout à penser de rien faire de stupide qui nous mette hors jeu. Une seule erreur ne doit jamais avoir la capacité de nous mettre hors jeu en tuant le capital et le compte de trading ou d’investissement.

Pour gagner gros en bourse, il faut avoir la capacité de ne jamais se mettre dans une situation où nos pertes peuvent exploser le capital. La protection du capital doit être le premier objectif avant même de penser gains.

Je suis Seulement Riche car je sais reconnaître lorsque j’ai tort.

George Soros

Tout est résumé dans cette citation je trouve. Comprendre que pour gagner en bourse, au delà de savoir gagner , il faut surtout apprendre à ne pas perdre et redonner du capital trop facilement et trop grandement.

C’est tout ce qui fait la différence je trouve à long terme entre un trader du dimanche qui aura une performance en dents de scie, et le trader pro qui saura quand c’est le moment d’être agressif et quand c’est le moment de reconnaître ses torts et préserver le capital avant tout en attendant de nouvelles opportunités.

Jesse Livermore disait quelque chose de similaire. Il disait qu’il y’a un temps pour tout en bourse. Un temps pour acheter, un temps pour vendre et un temps pour ne rien faire, observer, partir en vacances.

C’est je crois la raison pour laquelle tant de traders particuliers ont tant de mal à gagner en bourse. Ils ne savent pas reconnaître avoir tort, emportent une trop grande quantité de capital lorsqu’ils se trompent et in fine ne savent jamais être hors marché. Ils se font noyer par les mouvements au jour le jour et loupent les grandes tendances qui sont celles qui font la performance.

La plus grosse erreur des investisseurs et traders particuliers est au final ce qu’il est en train de se passer dans votre tête maintenant. Vous vous dîtes que c’est connu, rien de nouveau, que vous le savez dejà.

Et pourtant, plutôt que de rechercher la martingale, il faut bien vous dire que derrière ce simple conseil en bourse se cache ce qui fait toute la différence. Et beaucoup d’investisseurs passent à côté en ne comprenant pas que le plus grand ennemi à leur succès en bourse se cache entre leurs deux oreilles.

Si je devais résumer ma qualité d’investisseur première ce serait : la volonté d’avant tout survivre

Ce qui importe n’est pas d’avoir raison, ou tort. Ce qui importe c’est combien d’argent vous faîtes quand vous avez raison et combien vous perdez quand vous avez tort.

Si investir est excitant pour vous, que vous vous amusez, vous ne gagnez probablement pas d’argent. L’investissement qui rapporte est chiant. Il faut aimer regarder la peinture sécher.

Une fois que nous comprenons que l’humain comprend les choses de manière imparfaite et n’a qu’une vue biaisée des choses. Alors nous comprenons que nous pouvons relâcher notre égo en acceptant d’avoir tort. Que nous ne sommes qu’humain et ce faisant nous réduisons nos pertes, augmentons nos performances.

Plus la situation devient pire. Et plus il devient aisé de la retourner avec un gros gain à la clé.

Il faut être honnête envers soi-même. Pour faire de l’argent en bourse, il faut accepter que l’on se trompera souvent et sourire que l’on est nul pour prédire l’avenir. C’est là que la magie opère, que le déclic apparait et que l’argent se fait.

Quand je vois une bulle se former, je me dépêche d’acheter. l’idée ici est de suivre le mouvement tout en ayant la connaissance qu’il n’y a pas de conviction personnelle et donc que l’on saura vendre au premier signe de fragilité du mouvement.

Le fait qu’un scénario est faux, n’est pas une raison suffisante pour ne pas y investir. Si le marché pense que le scénario est bon alors nous devrions suivre le marché tout en sachant que le marché finira par réaliser que le scénario est faux. il sera alors aisé pour nous de sortir plus facilement tout en ayant profité de la mauvaise conception des choses de la majorité.

Les marchés ne sont pas efficients pour la simple est bonne raison que les croyances des opérateurs de marché sont gouvernées par une compréhension imparfaite des choses.

Analyse CAC 40

La faiblesse d’hier est confirmée sur le CAC 40. on engage une correction. 7220 à 7150 est la zone de support. Au-dessus, on endommage pas la tendance de moyen terme. Mais sous les 7400, pas de quoi redevenir acheteur. on est donc dans le ventre mou. C’est une zone d’observation comme dit dans les conseils plus hauts.

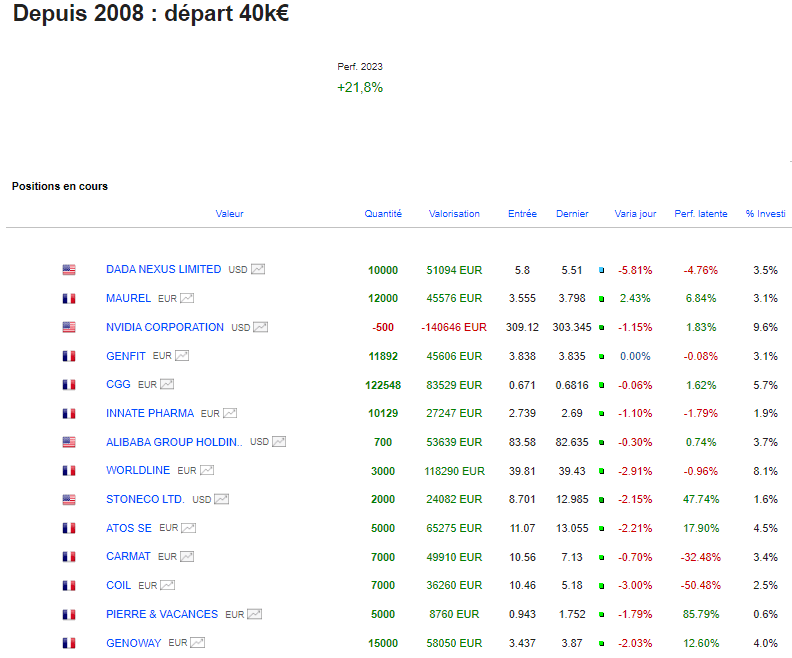

Portefeuille Graphseo Bourse

RAS. Mis à part une accu sur le short Nvidia dont je joue els résultats, j’ai soldé un restant de ligne nacon et je ne touche à rien à ce stade. PEut être les US permettront un peu plus de dynamisme.

Je reçois aussi bcp de question sur ces lignes : carmat, coil, genoway. Il s’agit pour carmat d’une volonté d’investir dans le projet qui me tient à cœur ;-). je ne me souci pas de la perte. Coil, c’est une erreur et je suis bloqué à moins de défoncer le cours pour vendre. Et genoway c’est une conviction fonda mais c’est pas très liquide également.

Bref ces trois lignes n’ont rien à faire dans ce portefeuille dynamique. Ce sont devenues des lignes long terme et je devrais les migrer. même si c’est juste cosmétique, pour la transparence ici sur le site, les lignes resteront chez le même courtier en réalité. Et je déciderai probablement vers fin d’année de défoncer le cours de coil pour acter la moins value

Je vais sans doute solder Dada ce jour pour pas prendre de risque, scénario caduc.

Les lecteurs de cet article lisent maintenant :

amicalement

Julien

Ne loupez plus une seule opportunité pour investir à moindre risque en recevant la newsletter de Graphseo bourse

PS: Tous mes investissements sont partagés en temps réel sur L'Académie des Graphs. Le portefeuille représente mes convictions personnelles consolidées (de mes différents courtiers) et n'est pas une incitation à l'achat ni à la vente. La performance en cours inclus les gains ou moins values latentes et l'impact du change sur les actions étrangères. Performance 2025: +145%; 2024: +41%; 2023: +38%; 2022: +46%; 2021: +122%; 2020: +121%; 2019: +79%; 2018: +21%; 2017: +24%; 2016: +12%; 2015: +45%; 2014: +30%; 2013:+72%, 2012:+9%, 2011:-11%... Clique-ici pour découvrir l'Académie des Graphs où je t'accompagne au quotidien, partage mes positions et portefeuilles dynamique et long terme en temps réel.