Le buy & hold et le DCA ça marche jusqu’a ce que cela cesse de marcher. C’est pour moi mal utilisé et donc souvent bien plus dangeruex qu’on ne le croit. Mais comme dh’abitude on ne s’en rend compte que trop tard.

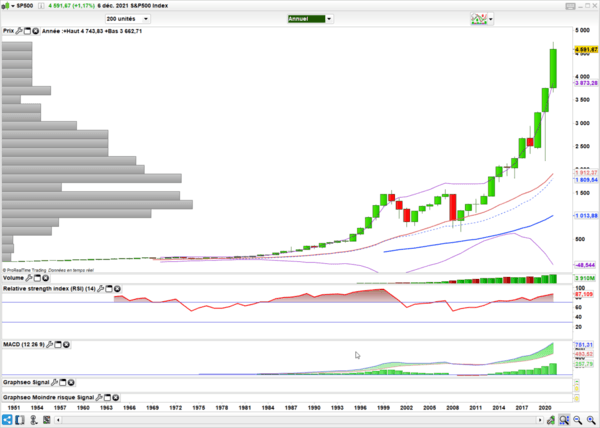

Personne ne sait si les marchés iront plus hauts, plus bas ou en yoyo ces 10-20 prochaines années.

On sait ce qu’il s’est passé ces 50 dernières années mais il est à mon sens bien dangereux de tomber dans un biais de confirmation en pensant que ce qu’il s’est passé se déroulera de la même manière ces 50 prochaines années.

Le problème c’est que dans le temps, les baisses sont lissées et paraissent acceptables. Mais pas sûr que vous résistiez à l’ambiance guerre froide, la stagflation, les attentats, guerres, déflation, subprimes, inflation, covid…

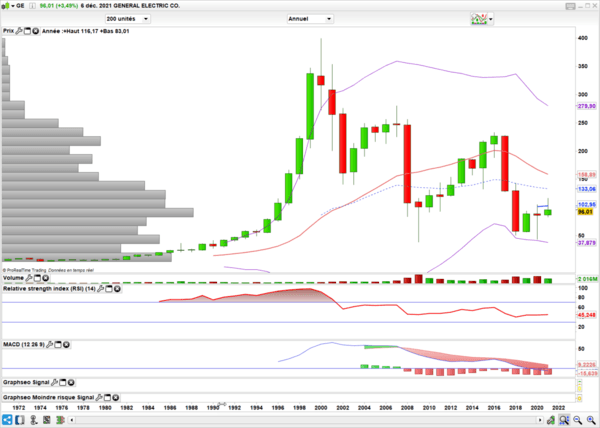

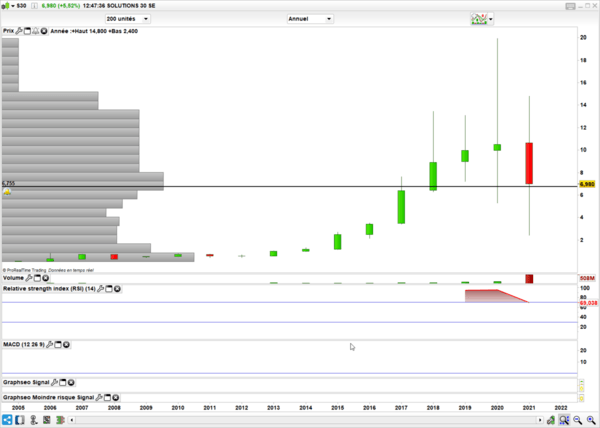

Avant de gagner beaucoup, certains titres ont perdu jusqu’a 80% de leur valeur parfois en moins d’une année.

Auriez-vous lissé ? tout lâché ? Bien entendu à postériori, tout le monde aurait profité de l’occasion pour acheter. à postériori le covid était l’opportunité d’une vie. à postériori tout est plus simple mais le cimetière des investisseurs est rempli de personnes qui ont voulu se baser sur le passé pour prévoir le futur.

La vraie question c’est donc, que faîtes-vous si vos actions baissent de 80%. Il ne faut jamais dire jamais mais plutôt faire passer à son portefeuille et à soi un stress test.

Je veux me croire long terme mais qu’est ce que je fais concrètement si mes actions, mon portefeuille baissent de 10-20-50-80% ? Est-ce que j’ai de l’argent pour lisser, faire mon dca comme si de rien n’était, ou est-ce que je fini après avoir tenu, mis plus d’argent que de raison par tout lâcher au pire moment ?

C’est important de connaître la réponse à cette question avant d’y être confronté.

On se rend compte bien souvent qu’on prend bien plus de risques que l’on est en fait prêt à accepter et qu’on n’est pas si long terme que cela ou que faire du dca, du buy & hold et du suivi de tendance, cela va bien pour vous tant que tout monte, tout se complique pour vos nerfs quand le yoyo s’installe et vous êtes perdu.

Tout le monde doit avoir un plan, et une gestion du risque liée à son profil.

Tout le monde ! même ceux qui croient que la bourse ça monte de 8% par an parce que c’est le cas depuis 100 ans et qui se disent capables d’encaisser des krach sans broncher sans n’en avoir jamais vécu un.

N’oubliez jamais que même si au mieux le marché ou vos actions ne font rien pendant 20 ans, vous n’avez pas ni gagné ni perdu, vous avez perdu l’inflation cumulée pendant toutes ces années en sus d’une perte d’opportunité où votre argent aurait pu rapporter plus sans être bloqué sur ce qui ne marche pas.

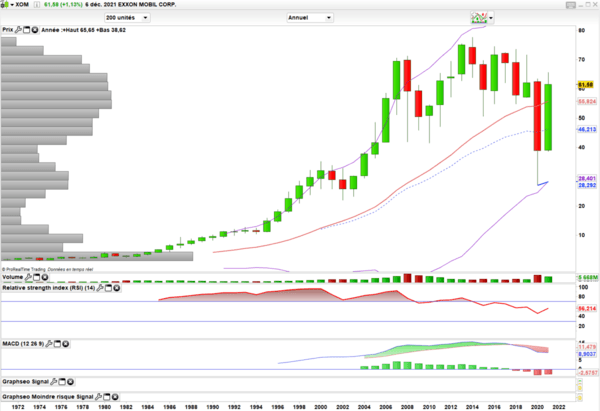

Souvenez vous que Microsoft avant d’être la star de la cote, a baissé de 76% entre 2000 et 2009 et n’a rien fait pendant 17 ans avant de connaître l’ascension que nous lui connaissons maintenant depuis 3 ans.

Cisco n’a jamais revu ses plus hauts de 2000, même avec le marché actuel.

Enron n’existe plus. Wirecard non plus.

Pour moi un indice ne meurt jamais

Donc un vrai dca se fait sur trackers ou fonds qui répliquent un indice. Pas sur un actif spécifique. surtout si on n’a pas le temps et qu’on veut investir de manière périodique en pilote automatique.

La plupart des gens vont dire oui mais j’ai un plan, un stop. Ce n’est donc pas du dca , c’est de l’investissement avec une gestion de risque et donc un côté actif, cela n’a donc rien à voir par rapport au miracle que les autres pensent qu’est le dca en achetant périodiquement sans réfléchir à la taille de leur risque qui grossit.

Donc l’idée du dca c’est aussi de le faire au niveau du capital du portefeuille

On rajoute tous les mois une somme fixe au portefeuille que l’on va répartir en fonction de son approche et selon des pondérations et règles de money management qu’on a établies. J’ai fait du dca à mes débuts, je rajoutais un montant fixe de mon salaire sur les marchés et j’achète aussi des trackers indiciels mais toujours dans une approche de gestion de risque active et pas à l’aveugle

Car lisser c’est bien, mais il faut prendre conscience qu’au fur et à mesure une part importante de nos placements ou de notre patrimoine sera sur un seul actif. Donc en cas de pépin, l’impact sera important et on aura plus de mal à s’en relever. Quand on parle long terme, si le pépin nous arrive au début cela va mais au bout de 10-20-30 ans, vos projets de vie peuvent être impactés.

N’oublions pas que le marché peut aussi faire le yoyo pendant 10 ans voire perdre 80% de sa valeur en quelques années et mettre 20 à 30 ans pour revenir au même niveau comme le Nikkei.

Vous faîtes quoi si nous entrons aujourd’hui dans ce genre de phase ? cela n’arrive qu’aux autres et pas aux US ? Il ne faut jamais dire jamais en bourse.

L’idée ici n’est pas de critiquer le dca.

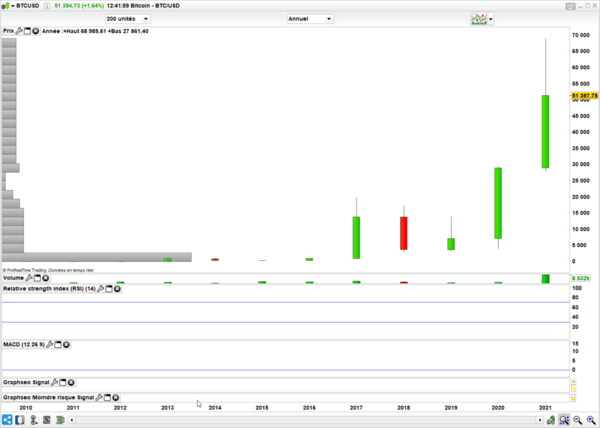

C’est encore une fois un superbe outil pour une majorité d’investisseurs. Mais il faut comprendre qu’un bon outil mal utilisé peut avoir des conséquences dramatiques. Et c’est ce que je constate aujourd’hui ou le DCa est utilisé à toutes les sauces et surtout la mauvaise : DCA etf world, DCA bitcoin ou crypto, DCA tesla, ou action x.

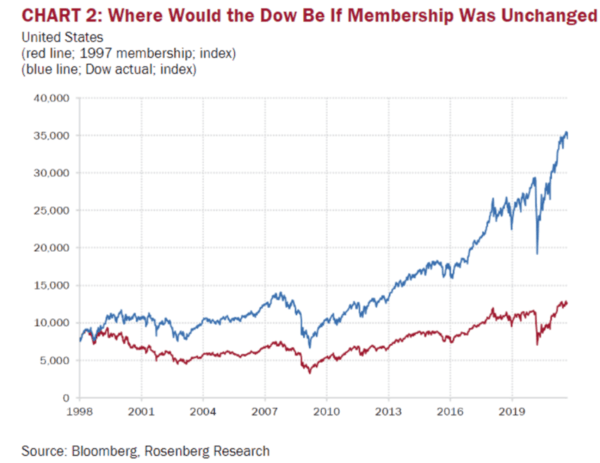

Même un tracker comme le tracker monde aujourd’hui n’est pas aussi diversifié que ce que vous pensez qu’il est. il est surpondéré en valeurs américaines car les US sont la première capitalisation boursière mondiale, et de loin. Pas de mal à cela tant que cela marche comme on a dit. mais un jour, il y aura une rotation et pendant ce temps vous êtes surpondéré sur les mauvaises actions et sous performez.

Le risque principal, c’est que le buy & hold, suivi de tendance, momentum cela marche et comme cela marche de plus en plus le font, et donc cela marche encore plus. Il y’a une limite bien entendu.

On se retrouve donc peu à peu à avoir l’essentiel du marché qui a les mêmes actions et donc où 30 actions du S&P 500 représentent 25% de la capitalisation boursière.

C’est à dire que vous pensez être diversifié en ayant un tracker monde que vous lissez avec la méthode dca. Mais en fait vous êtes en train de concentrer peu à peu votre argent dans 30 entreprises…Et ces entreprises déclineront un jour ou l’autre, le tracker fera un bon job de réduire l’exposition et d’augmenter sur le nouveau secteur à la mode mais cela prendra du temps et vous vous rendrez compte alors que votre portefeuille est bien plus volatil que voulu et surtout bcp moins rentable que promis par toutes les stats qui vous parlent de 8% par an facilement.

Le plus gros problème du dca, c’est quand ça krach, de ne pas avoir de liquidités pour ramasser les bonnes affaires et de continuer de lisser doucement sans avoir de certitudes que cela remontera. bref on est en aveugle et après bcp d’années avec une part importante de son patrimoine/capital.. On fait plus confiance alors à la chance qu’a de la vraie bonne gestion de risque.

Les lecteurs de cet article lisent maintenant :

amicalement

Julien

Ne loupez plus une seule opportunité pour investir à moindre risque en recevant la newsletter de Graphseo bourse

PS: Tous mes investissements sont partagés en temps réel sur L'Académie des Graphs. Le portefeuille représente mes convictions personnelles consolidées (de mes différents courtiers) et n'est pas une incitation à l'achat ni à la vente. La performance en cours inclus les gains ou moins values latentes et l'impact du change sur les actions étrangères. Performance 2025: +145%; 2024: +41%; 2023: +38%; 2022: +46%; 2021: +122%; 2020: +121%; 2019: +79%; 2018: +21%; 2017: +24%; 2016: +12%; 2015: +45%; 2014: +30%; 2013:+72%, 2012:+9%, 2011:-11%... Clique-ici pour découvrir l'Académie des Graphs où je t'accompagne au quotidien, partage mes positions et portefeuilles dynamique et long terme en temps réel.