D’une semaine à l’autre, on pourrait dire que la bourse joue avec nos nerfs. Il y’a une semaine, la bourse était persuadée que les taux continueraient de monter. Que l’économie restait résiliente. Que les banques centrales ne monteraient certes pas beaucoup plus leurs taux mais ne les baisseraient pas non plus. Et que l’inflation restait un serpent de mer qui a baissé mais pourrait rester haute.

Puis sans vraiment que l’on puisse dire que quoique ce soit ait changé. On a décidé de lire dans les stats et les discours de Powell que le monde d’avant covid de croissance molle, d’inflation basse et de quantitative easing à gogo et taux bas serait à nouveau là d’ici l’année prochaine.

Si vous lisez ces chroniques, pas de grande surprise même si on sera sans doute niveau vérité au milieu de cela et pas à un extrême ou l’autre.

Certains se souviendront de la sinusoïdale dont j’avais parlé y’a 2 ans maintenant pour expliquer qu’il fallait s’attende à de la volatilité mais en soit à la normalisation. On y est. Les vagues sont encore grandes mais petit à petit, plus réduites que la précédentes.

La normalisation est en marche. Elle prend du temps. à la mesure du « transitoire » que je me suis égorgé à répéter qu’il fallait voir sur plusieurs années et non 3 mois comme il était moqué partout.

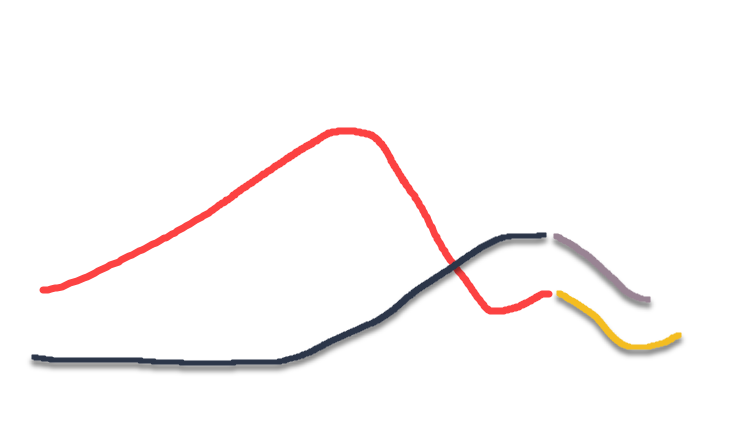

Je reviens avec un dessin que Picasso m’enviera. A moins que ce ne soit Miro.

J’aurai pu pour ma défense expliquer que mon Fils m’avait aidé. La vérité est que j’ai fait tout cela comme un grand.

Alors sans plus tarder, commentons ce chez d’oeuvre.

ce joli dessin vise à vous faire comprendre quand je dis que ce n’est que récemment que les conditions financières sont devenues restreintes

en rouge l’inflation et son évolution, en jaune son évolution présumée future pour l’exemple

en noir l’évolution des taux d’intérêt, en gris leur évolution présumée pour l’exemple

en gros tout ce qui est à gauche de l’intersection entre la courbe rouge et noire, c’est des conditions financières open bar.

Tout ce qui est à droite, c’est de la restriction.

On voit que l’évolution des taux en décalage fait qu’il y’a toujours un lag. C’est pourquoi même si on a monté les taux tout 2022, on les a moins montés que l’inflation et donc la restriction monétaire n’était pas très forte. C’est pourquoi je disais qu’on ne pouvait comparer avec Volcker.

Ainsi même si et surtout si l’inflation continue de baisser et que les banques centrales baissent leurs taux mais pas en mode panique, on constate qu’on restera dans des conditions financières restrictives et donc taux réels positifs encore un moment.

c’est pourquoi si recession dure, le marché peut ne pas être rassuré par juste la baisse des taux des banques centrales voire avoir peur qu’elles ne les baissent pas assez et assez vite.

C’est quelque chose à garder en tête pour continuer de gérer son risque.

Alors le marché peut bien utiliser n’importe quel prétexte pour surtout faire un rebond, une reprise de souffle au prorata dont techniquement il avait besoin.

Mais c’est maintenant dans la construction de ce rebond que le marché, le narratif va nous indiquer des choix plus clairs.

Plus clairs que mon dessin, il faut espérer.

En tout cas mon idée reste comme le dessin ci-dessus. Avant que l’on retrouve une inflation plus linéaire ces prochaines années (géopolitiques , matières premières, reprise Chine, Inde etc). On reviendra au monde d’avant où les banques centrales doivent supporter une croissance molle.

La seule question donc, c’est comment le marché va réagir lorsqu’il va concevoir que même si les taux baissent, et sur l’hypothèse qu’ils ne baisseront pas plus vite que l’inflation. Le marché réalisera alors que c’est pas dovish mais toujours des conditions financières contraignantes.

Je continuerai de voir alors la construction de ce qui sera peut être les grands gagnants du prochain cycle : les valeurs value et globalement tout ce qui est détesté encore aujourd’hui mais qui fut aimé pendant 5 ans au-début des années 2000 sans que l’on ne s’émeuvent de les payer chères. Autant que l’on ne s’émeut pas aujourd’hui qu’elles ne se payent que moins de 5 fois les profits

Tout n’est que cycle et patience. Vagues et sous vagues.

On ne peut qu’essayer de se préparer à prendre cette grosse vague et en attendant prendre celles qui viennent et qui nous préparent à la suite

Clair comme de la boue ?

Attention, si vous dîtes oui, je refais un dessin…

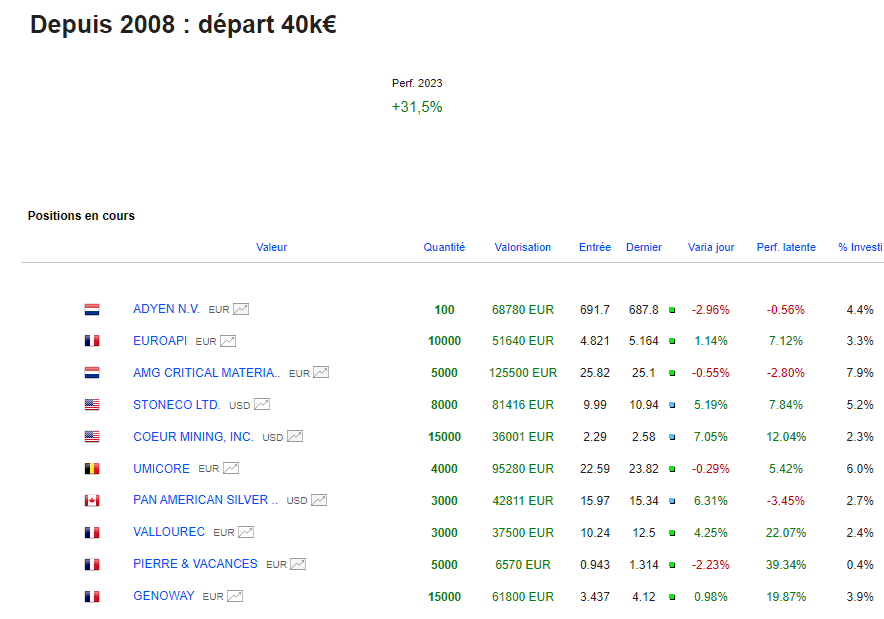

Portefeuille Graphseo Bourse

RAS, j’ai pris une ligne de Adyen ce matin et c’est tout. Je laisse le marché décanter et moi aussi avec.

Les lecteurs de cet article lisent maintenant :

amicalement

Julien

Ne loupez plus une seule opportunité pour investir à moindre risque en recevant la newsletter de Graphseo bourse

PS: Tous mes investissements sont partagés en temps réel sur L'Académie des Graphs. Le portefeuille représente mes convictions personnelles consolidées (de mes différents courtiers) et n'est pas une incitation à l'achat ni à la vente. La performance en cours inclus les gains ou moins values latentes et l'impact du change sur les actions étrangères. Performance 2025: +145%; 2024: +41%; 2023: +38%; 2022: +46%; 2021: +122%; 2020: +121%; 2019: +79%; 2018: +21%; 2017: +24%; 2016: +12%; 2015: +45%; 2014: +30%; 2013:+72%, 2012:+9%, 2011:-11%... Clique-ici pour découvrir l'Académie des Graphs où je t'accompagne au quotidien, partage mes positions et portefeuilles dynamique et long terme en temps réel.