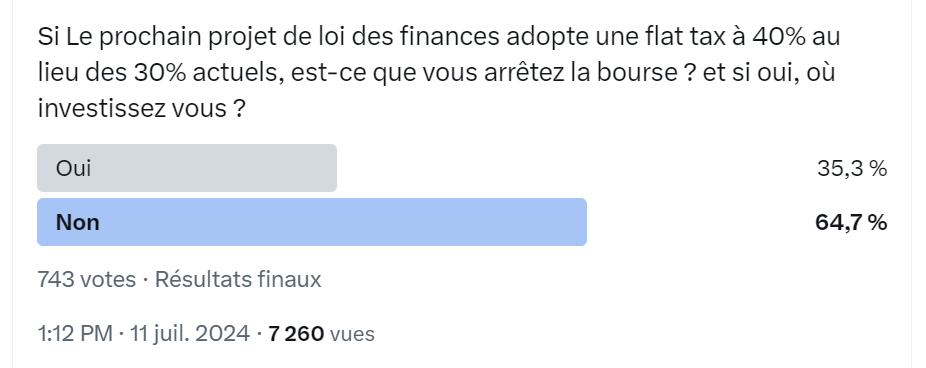

Il y’a quelques jours je vous ai posé une question. Est-ce que vous allez arrêter la bourse si la flat tax est supprimée ou augmentée?

Vous avez été plus d’1/3 à répondre oui.

Au-delà de la peur politique, pour moi cela témoigne souvent d’une mauvaise compréhension des avantages à investir en bourse en France.

On en parle

Flat tax supprimée ou augmentée ne change pas grand chose pour la majorité.

En effet la majorité des investisseurs investissent en bourse par le biais d’un PEa, PEa PME ou du PER et assurance vie.

Dans ce cas de figure, on ne sort pas l’argent et quand on le fait au bout de plusieurs années on paye la CSG à 17,2% et non la flat tax ou l’IR. Bon ok d’ici quelques années elle peut continuer d’augmenter.

Mais en soi, aujourd’hui une suppression de la flat tax ou son augmentation ne change rien pour la majorité des investisseurs. Qui plus est ceux qui investissent aux US via un ETF sur leur PEA.

Donc on va impacter surtout les gens qui investissent via un CTO. Ils investissent via un CTO pour acheter le plus souvent des actions américaines en direct.

Ils le font car ils pensent qu’ils surperforment ainsi le marché. Et ils jouent donc aussi sur la parité euro dollar qui peut faire ou défaire cette performance.

Pour ces personnes là, il faut en gros gagner plus de 100 000€ en bourse et cumulé salaires et autres revenus, pour que la suppression de la flat tax soit préjudiciable pour eux. En dessous de ce montant, on paye moins de 30% sur le barème de l’impôts progressif.

Certains diront qu’ils vont y arriver vite surtout avec leur salaire. Mais ces gens là seront donc les premiers à maximiser leurs autres enveloppes fiscales et à utiliser le combo mentionné plus bas.

Autant dire, que là aussi, la majorité des gens sans le savoir feraient mieux de se faire imposer à l’impôt sur le revenu progressif leurs plus values plus qu’a la flat tax. C’est un vrai sujet car bcp paye plus en payant la flat tax que s’ils demandaient à se faire imposer à l’IR. Donc faites vos calculs.

Sinon on voit bien qu’on va toujours au final impacter assez peu de gens qui gagnent donc bcp d’argent, et via un cto.

Si on impact peu de gens en ombre, l’impact restera tout de même grand en valeur. Certains remettront en question leur stratégie dividendes. D’autres d’investir tout court.

Si une minorité sera grandement impactée, la majorité n’aura rien à gagner de la suppression de la flat et imposition progressive. Cela démotiverait certains avant même de penser à investir.

Que vont faire ces gens ?

Une minorité qui vit de la bourse pensera expatriation.

Une majorité, vont plutôt se dire que c’est le moment de blinder les PEA, PEA PME, Assurance vie et PER si ce n’est déjà fait.

Ce faisant, ils pourraient aider à ramener du flux sur les actions européennes. N’oublions pas que le PEA permet d’investir sur de nombreuses entreprises qui n’ont pas à rougir de leur perf face au Nasdaq. Et vous n’avez pas le risque de parité à prendre en compte.

De plus si le dollar baisse, bcp de flux au-delà de la question d’impôts au niveau des fonds pourrait revenir en Europe aussi et aider à la hausse par les flux.

Relation offre et demande.

Donc si d’un certain côté la suppression de la flat tax ou son augmentation peuvent faire peur au premier abord. En fin de compte l’impact serait assez marginal pour la majorité et peut être pas si mal pour le redéploiement de liquidités sur le marché Européen, le supportant ainsi dans sa revalorisation.

Pour rappel, tant qu’on ne vend pas sur un cto, on ne paye pas d’impôts. On ne paye des impôts que sur les cessions de l’année.

Donc l’idée reste toujours la même, maximiser le PEA, PEA PME, PER etc, faire de l’investissement dynamique d’aller retour selon son profil sur ces enveloppes là. Et si on a encore plus de cash à investir, utiliser le CTO pour de l’investissement long terme, avec des etf capitalisant qui réinvestissent les dividendes donc et des actions de qualité où l’on cherche pas à faire bouger le portefeuille trop souvent.

Chaque fin d’année, on peut éventuellement faire des arbitrages, où on va encaisser quelques pertes sur des choses dont on ne veut plus et qui nous donnent tort pour encaisser de la MV et compenser quelques plus values encaissées et surtout réallouer le capital sur ce qui marche.

Bref, la suppression de la flat tax, au-delà de son impact pécunier surtout envers une minorité, doit surtout vous faire réfléchir au meilleur combo à utiliser.

Car gauche au pouvoir ou pas, la France demeure un pays avec de fabuleuses opportunités fiscales pour investir en bourse quoi qu’on en dise.

Et si en plus l’investissement dans l’immobilier locatif attire moins, c’est aussi du cash qui pourrait s’investir en bourse et continuer de supporter la revalorisation de notre marché vs les USA.

Le plus gros risque finalement pour l’investisseur n’est pas vraiment qu’on touche à la flat tax mais plus qu’on augmente la CSG.

Là l’effet pourrait faire fuir des capitaux.

Ici même si plus du tiers pensent arrêter la bourse si la flat tax est arrêtée,; s’ils font vraiment le calcul se rendront compte qu’ils ne seront au final que peu impacté où devront juste ajuster un peu leur approche en utilisant les différentes enveloppes d’investissement à meilleur escient.

Par contre, cela limitera grandement les options dès les niches fiscales blindées et posera la question d’une stratégie dividende ou encore de l’intérêt d’avoir un patrimoine trop conséquent en bourse…

Au final, peut être qu’enfin un jour quelqu’un comprendra qu’un gouvernement n’a rien à gagner à trop imposer. Bien au contraire. Moins imposer, c’est au final plus de recettes car on incite à plus de richesses produites.

un jour peut être quelqu’un comprendra que le but n’est pas de prendre plus sur la taille du gâteau. Mais de faire en sorte de faire grossir le gâteau, de prendre une part égale à avant mais comme le gâteau est plus gros, tout le monde y gagne, même l’Etat…

On peut toujours rêver.

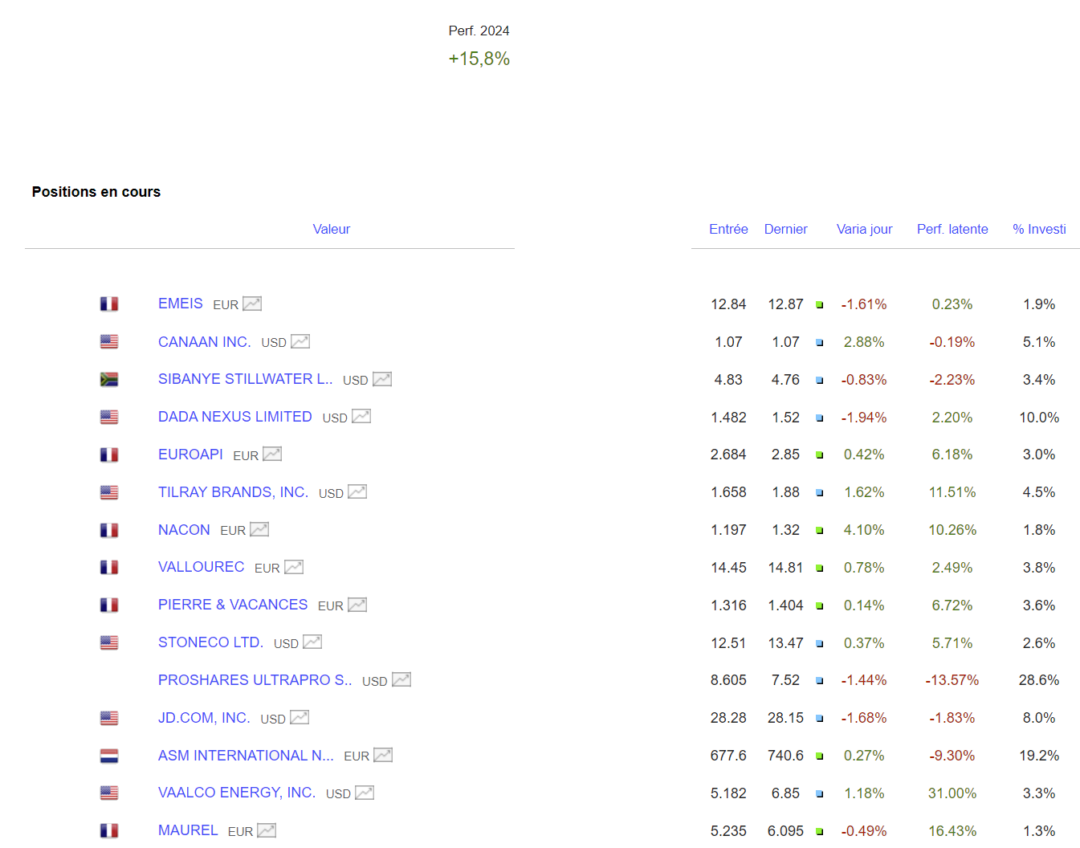

Portefeuille Graphseo Bourse

Je continue de manier une approche double. Achat de petites valeurs et short Nasdaq et semi conducteur (ASM) en gros dans l’idée pour la rotation.

Les Chinoises consolident avec Trump et surtout leurs stats eco mais cela peut ne faire que renforcer l’anticipation que le gouvernement n’aura pas le choix de faire du déficit public pour soutenir sa consommation interne. Tant que Trump ne vient pas casser ça l’an prochain probablement, ça reste le soutien pour jouer les valeurs chinoises.

Au passage on voit que plus personne ne pense que Trump peut perdre les élections après son attentat. Van Gogh is Great Again.

Les lecteurs de cet article lisent maintenant :

amicalement

Julien

Ne loupez plus une seule opportunité pour investir à moindre risque en recevant la newsletter de Graphseo bourse

PS: Tous mes investissements sont partagés en temps réel sur L'Académie des Graphs. Le portefeuille représente mes convictions personnelles consolidées (de mes différents courtiers) et n'est pas une incitation à l'achat ni à la vente. La performance en cours inclus les gains ou moins values latentes et l'impact du change sur les actions étrangères. Performance 2025: +145%; 2024: +41%; 2023: +38%; 2022: +46%; 2021: +122%; 2020: +121%; 2019: +79%; 2018: +21%; 2017: +24%; 2016: +12%; 2015: +45%; 2014: +30%; 2013:+72%, 2012:+9%, 2011:-11%... Clique-ici pour découvrir l'Académie des Graphs où je t'accompagne au quotidien, partage mes positions et portefeuilles dynamique et long terme en temps réel.