L’assurance vie est le placement préféré des français. Pourtant il rapporte peu. Et dernièrement moins que l’inflation. Ce placement subit une décollecte qui le place en danger.

ici on va parler du fonds euros surtout qui représente l’essentiel des avoirs de l’assurance vie. Ces dernières années malgré la baisse des taux, l’assurance vie a collectée des milliards. Milliards qu’il a fallu placer en achetant des obligations à taux faible et un prix fort.

Le danger qui plane sur l’assurance vie

Car voyez-vous comme pour les actions ou certains se concentrent trop sur le rendement du dividende et pas le prix de l’action qui peut faire fortement varier le capital. En obligataire c’est pareil. beaucoup ne comprennent pas que l’obligation a un prix qui va varier dans le temps jusqu’à sa maturité.

Ainsi si les taux baissent, les nouvelles obligations émises le sont avec un taux moindre que les vieilles. On est donc plus intéressé par racheter les vieilles obligations non arrivées à maturité pour obtenir un meilleur coupon. Relation offre demande, leur prix augmente.

A l’inverse, si les taux montent, les vieilles obligations à taux bas sont moins intéressantes que les nouvelles. Leur prix baisse. Et on cherchera si on est actif à vendre les vieilles pour acheter les nouvelles. Sinon, il faut éviter d’avoir besoin de cash et de devoir vendre à pertes pour aller à la maturité de ces obligations et être remboursé du capital à 100%. Mais cela peut être long suivant la maturité de l’obligation.

C’est pour cette raison que je vous ai parlé de l’opportunité de mettre de l’obligataire en portefeuille en ce moment si on pense que les taux ne monteront pas beaucoup plus haut. les obligations qui sortent actuellement en offrant autour de 4-5% selon ce que l’on choisi, verront leur prix s’apprécier si les taux à l’avenir rebaissent.

Vous avez un autre article ci dessous qui traite des meilleurs etf obligataires et de quelques obligations d’entreprises

Avec la remontée des taux, les assurances vie donc voient leur capacité à délivrer plus de rendement car les nouvelles obligations délivrent des coupons à 3-4% sur de la dette d’Etat EU/US. Oui mais voilà pendant 10 ans les assureurs ont été obligé d’acheter des obligations à taux bas.

Il faudra donc des années de taux hauts ou la capacité d’attirer beaucoup de nouveaux fonds pour acheter assez d’obligations à taux plus hauts pour compenser toutes celles à taux bas achetées pendant des années.

Après certaines assurances vie permettent de prendre acte à l’entrée du fonds donc on profite directement des taux des nouvelles obligations achetées. Mais cela ne change rien pour l’assureur et son stock de vieilles obligations en moins value latente.

Pire, avec la montée des taux, toutes les vieilles obligations à taux bas ont en plus vu leur prix baisser. Ainsi si les assureurs vendent, ce sont des pertes énormes voire la faillite. La solution est donc d’aller à maturité où le principal sera remboursé et dégagera ainsi des liquidités pour acheter des nouvelles obligations à taux plus hauts si jamais les taux sont encore hauts si l’économie reste forte disons.

Les assurance vie sont coincées à devoir prier pour que tout rester calme

Disons que les assureurs sont un peu coincés. Ils doivent attirer des flux pour pouvoir continuer d’acheter des nouvelles obligations pour conserver un attrait dans leur performance vs le livret A par exemple. Et doivent éviter une trop forte décollecte qui pourrait les pousser à devoir vendre des obligations à perte pour rembourser les clients. Ce qui pourrait faire peur sur leur solidité et engager une panique avec encore plus de retraits qui créerait elle même la peur anticipée. Le fameux bank run qui est pire que les maux. Mais on a Sapin 2 pour l’éviter.

Bref que ce soit pour les banques centrales, les banques, les assureurs. Le but c’est de lisser tout cela dans le temps et d’éviter toute panique poussant aux retraits. C’est véritablement cela le plus gros risque. Donc à tout prix éviter une crise de confiance.

L’avantage que l’on a en France je dirai, c’est que même si l’assurance vie ne délivre pas une performance intéressante, peu de gens finalement vont décider de radier leur contrat pour aller voir ailleurs. beaucoup de gens ne voient pas la différence que 1% de rendement supplémentaire peut avoir sur leur épargne à très long terme. Donc je dirai que tant qu’il n’y a pas de panique générée par x élément, la décollecte devrait rester sous contrôle.

C’est d’ailleurs la même problématique pour les SCPI. tant qu’il n y’a pas de retraits massifs tout va bien. Sinon, comme c’est illiquide cela pousse les fonds à devoir vendre au pire moment et c’est l’effet boule de neige.

Mais bon l’idée ici n’était pas de vous parler de cela. On connait les risques de l’assurance vie et des obligations lorsque les taux sont volatils. Mais il y’a une opportunité

L’idée ici est plus de parler de l’idée que même si une faible partie des encours des assurances vie est retirée, elle pourrait venir se placer un peu sur la bourse. Comme le marché Français est devenu assez étroit ces dernières années avec un désintérêt notable et une passion pour les US. il ne suffit pas de beaucoup d’encours qui reviennent sur les marchés européens et français en particulier pour les dynamiser. Au moment où on comprend que la France est un pays d’avantages avec le PEA, le PEA pme et le PER (il est important de comparer avec les autres pays avant de râler).

Et en France nous avons une entreprise qui peut profiter de cette manne.

C’est Amundi. on connait l’engouement pour les ETF et unités de compte. Et ce n’est que le début. Avec la démographie, on sait que beaucoup de patrimoines seront modifiés sans parler de l’immobilier où l’investissement locatif qui fatigue. Avec la hausse des taux là aussi beaucoup déchantent sur les rendements réels et arrivés à la retraite ne veulent plus s’en occuper sans parler des obligations de travaux nécessaires.

Amundi c’est un beau rendement, une valorisation attractive, un potentiel de croissance présent. Un challenger au mastodonte Blackrock avec donc une marge de progression importante et notamment sur les pays émergents. Autre grande tendance de la prochaine décennie et plus.

Alors ce n’est pas nouveau. On pouvait dire la même chose y’a 3 ans déjà. Il s’agit là de penser long terme et de jouer une grande tendance.

Bien sûr tous ces placements resteront les favoris de la population. Je ne parle pas d’une révolution. Mais il suffit qu’un faible pourcentage sorte pour venir sur les marchés. Les unités de comptes/ETF sont un premier pas. Le reste suivra.

Avec le risque que l’on concentre un peu trop le marché chez nous aussi comme c’est déjà le cas et que la volatilité donc fasse un peu peur à ceux qui n’ont pas l’habitude de comprendre qu’elle est une opportunité plus qu’un risque si on sait ce que l’on fait.

J’ai résumé tout cela en vidéo pour ceux qui préfèrent.

Portefeuille Graphseo Bourse

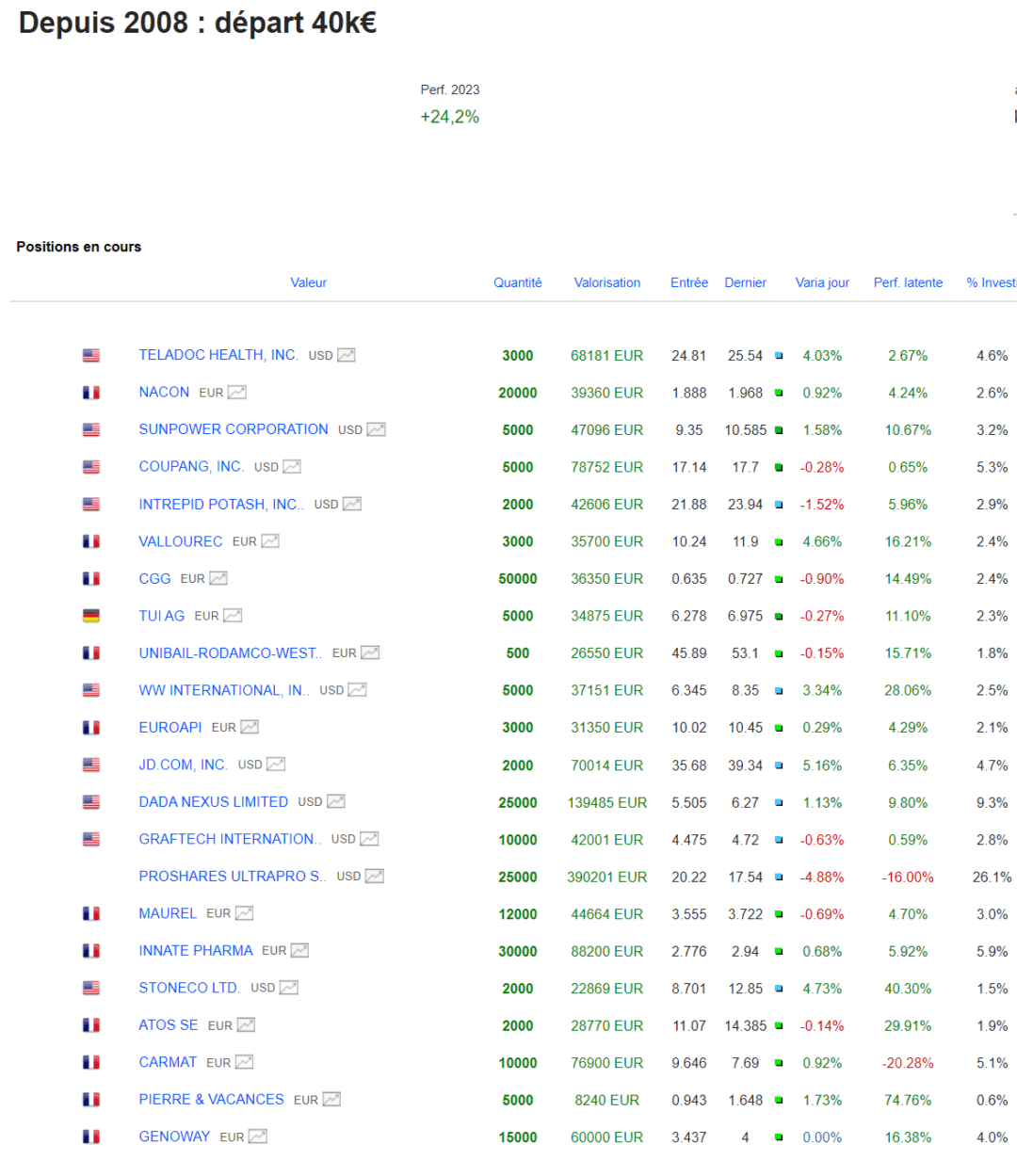

Je prends quelques profits peu à peu pour sécuriser. Pour l’instant l’assurance me coûte cher et commence à ne plus compenser mes gains par ailleurs. Il va donc falloir que cette hausse du NDX soit le bouquet final sinon faudra accepter de réduire en perte la ligne. un marché pouvant aller contre nous bien plus longtemps qu’on ne le croit.

Néanmoins je suis satisfait de conserver ma perf, cette année où j’aurai eu d’autres priorités dans mon emploi du temps. Dommage pour le timing car le marché était beau et surtout a délivré rapidement. D’ailleurs c’est la raison pour laquelle je me méfie quand tout va trop vite.

Donc je préfère me dire que je fais une année passable par rapport à ce que j’aurai du faire. Mais tout à fait honorable par rapport aux grands changements auxquels je dois m’adapter. j’aurai eu bien trop de biais et surtout ai refusé de faire ce que je sais faire assez souvent : faire confiance au graphique. C’était la clé comme toutes ces précédentes années.

Je retiendrai cela en guise de bilan de mi année. Savoir quoi faire c’est bien, bien savoir l’exécuter c’est mieux. Et clairement adapter mon trading à mon nouvel emploi du temps fût compliqué dans un marché qui a fait de la ligne droite.

Je dirai que mes hypothèses de travail furent bonnes dans l’ensemble. Mais mon suivi ne fût pas à la hauteur pour prendre les positions dans les meilleures conditions. Pour la première fois depuis longtemps, je suis assez frustré je dois bien avouer.

Mais c’est mérité, je paye le fait d’être trop sorti de ma discipline, ce qui m’a poussé ensuite à être trop prudent quand il fallait appuyer. Puis a vouloir trop suivre de choses avec moins de temps, je me suis noyé et au final j’ai loupé bcp d’achats recherchés et n’ai pas su prendre beaucoup de trains en marche. il faut dire que beaucoup n’ont pas fait les arrêts en gare de consolidation qui se font normalement. Marché exceptionnel où les plus grosses caps mondiales font un x3 en 6 mois sans conso.

Mais voilà, on le sait, on apprend en bourse pendant des années à faire des perfs correctes pour être surtout là quand les planètes sont alignées. Cette année je n’aurai pas su mettre en œuvre mes plans et ensuite les biais n’en furent que renforcés. Je ne profite donc pas de ce que le marché a offert.

Mais je ne me cherche pas d’excuses. C’est une année de transition dirait Lagarde en espérant que cela n’en devienne pas 10 comme on en a l’habitude en Europe. Tout n’est qu’évolution et adaptation aux nouvelles contraintes.

L’essentiel pour moi fut ailleurs. Et je saurai me satisfaire si j’ai pu être utile et aider certains à faire une bonne année ou à progresser dans leur compréhension de l’importance de jouer les sous cycles, que le graph bouge avant les fondamentaux ou encore qu’on ne cherche pas à deviner quand sera le top d’un marché haussier qui dure toujours plus longtemps qu’on ne le croit.

Bonne fête nationale les graphs et bonnes vacances pour celles et ceux qui ont la chance d’en prendre.

Les lecteurs de cet article lisent maintenant :

amicalement

Julien

Ne loupez plus une seule opportunité pour investir à moindre risque en recevant la newsletter de Graphseo bourse

PS: Tous mes investissements sont partagés en temps réel sur L'Académie des Graphs. Le portefeuille représente mes convictions personnelles consolidées (de mes différents courtiers) et n'est pas une incitation à l'achat ni à la vente. La performance en cours inclus les gains ou moins values latentes et l'impact du change sur les actions étrangères. Performance 2025: +145%; 2024: +41%; 2023: +38%; 2022: +46%; 2021: +122%; 2020: +121%; 2019: +79%; 2018: +21%; 2017: +24%; 2016: +12%; 2015: +45%; 2014: +30%; 2013:+72%, 2012:+9%, 2011:-11%... Clique-ici pour découvrir l'Académie des Graphs où je t'accompagne au quotidien, partage mes positions et portefeuilles dynamique et long terme en temps réel.