Balle au centre car Omicron ou pas, Tapering ou pas de la FED, il n’y a rien de bien nouveau sous les tropiques et qu’on n’avait pas pu résumer ensemble déjà dans la vidéo de ce weekend mais je vais le répéter ici.

Dans le doute, il faut savoir s’abstenir en bourse, protéger le capital avant tout. On se fait donc balader sur Omicron au grès des annonces. Un coup il est pas méchant mais très contagieux, un coup les vaccins ne protègent pas, un coup on nous dit qu’on n’a pas d’évidence de cela.

Pensée bourse du jour

Et donc on jette ou l’on rachète les valeurs covid/tourisme selon.

Puis Powell est venu nous expliquer que covid ou pas, il voulait faire du tapering. Rien de neuf là non plus, on parle de d’aller plus vite mais surtout qu’on ne doit plus utiliser le mot temporaire ni transitoire. Il faut dire que ça faisait quelques mois qu’on se disait que ces mots étaient dangereux pour la crédibilité des banques centrales car chacun les comprend selon un horizon qui leur est propre.

Pour tenter d’éclaircir donc ce point pour moi la donne ne change pas. Le monde est inflationniste et le restera. CE qui est transitoire cependant c’est que l’inflation se normalisera, c’est à dire qu’elle baissera une fois les goulots d’étranglements passés et que les aides gouvernementales seront digérées et que le consommateur commencera à taper dans son épargne et réduire sa consommation face aux prix, impactant au passage les marges des sociétés etc.

Donc pour moi l’inflation est transitoire. Mais il faut le comprendre comme quelque chose qui ne se déroule pas sur 2 mois mais sur un an. C’est d’autant plus long que les réserves d’épargne des consommateurs sont maintenues hautes grâce encore à des aides gouvernementales qui se poursuivent. On avait pu en parler en vidéo là aussi ces derniers temps. Par contre à un moment donné, il faudra tabler certes sur une inflation durable, mais une inflation qui transitionne d’une inflation forte autour des 5-6% à une inflation plus modérée 3-4%. Et il faudra s’attendre à cela pour la croissance également. Et donc à ce moment à un équilibre offre et demande qui s’ajuste. là aussi cela prend du temps tout cela donc attention à se faire balloter en attendant;

Concernant le tapering. là aussi c’est pas terrible pour les valeurs de croissance. Mais on peut décider de voir le verre à moitié plein aussi. A savoir que ce tapering, et montée des taux, vont se faire même en mode accéléré, très très graduellement. Que les banques centrales se tiennent prêtent à stopper un peu comme fin 2018 à tout moment, si le covid impacte plus par exemple. Et surtout on n’a plus les marges de manœuvre qu’on avait il y’a 20 ans dans un monde endetté. Alors on essaye de faire peur avec de grands mots mais cette réduction du soutien des banques centrales va rester marginal au sens large du terme de politique monétaire. Donc même si les taux remontent dans 6 mois, il faut s’attendre à rester dans un monde de taux bas.

Du coup cela reste les taux réels qui sont importants à suivre. Et quand on regarde les taux justement, on voit que covid/tapering, c’est plutôt balle au centre plutôt qu’un changement de paradigme.

Donc faut continuer à s’attendre à de la volatilité. Mais important de bien garder les idées ci-dessus ancrées pour le long terme et faire attention à la balade volatil de court terme selon le bruit de marché ambiant.

Pour l’instant c’est donc balle au centre, à court terme le marché se fait balader, un coup c’est valeurs covid et valeurs de croissance et on jette les valeurs value cycliques car on a peur que le covid soit méchant et pousse à des fermetures frontières et confinements. Un coup il n’est pas si méchant, donc on revient sur les cycliques et on jette les valeurs covid mais on jette la tech parce que Powell a dit que transitoire c’était pas le bon mot mais on y revient quand même dessus après en se disant que bon tapering oui, inflation oui mais quoi de mieux que des valeurs de croissance pour se protéger qui en deviennent des value.

Mes 2 cents d’ailleurs sur le covid même si je ne prétends absolument pas avoir la quelconque certitude. C’est une hypothèse comme une autre. On constate que les mutations du Covid sont de plus en plus contagieuses, attaquent des populations plus jeunes mais les symptômes sont de plus en plus réduits (surtout si on est vaccinés).Ce qui m’inquiète c’est que le virus target de plus en plus les jeunes et maintenant probablement les enfants en bas âge. En mode verre à moitié plein, on pourra se dire qu’on aura bouclée la boucle après et qu’encore une année devrait permettre de réduire les vagues puis d’arriver au bout. Ce qui permet d’éviter l’idée de reconfinements et ça permet le rebond des marchés mais aussi d’y voir une immunité collective certainement à terme plus facile. Après j’en sais rien bien entendu et tout cela est à prendre avec des pincettes, c’est mon opinion avec laquelle je construis mon approche d’investissement pour les semaines à venir, rien de plus.

Pour moi donc je reste sur ce que j’avais dit la semaine dernière, les valeurs covid sont à jouer en mode prendre ce qu’il y’a à prendre sur l’effet de peur et au grès des annonces sur Omicron mais pas en mode buy & hold

C’est encore tôt pour se faire une idée précise sur ce nouveau variant c’est certain et le marché le prouve en rebondissant d’une manière encore bien attentiste. Il a peur surtout que la non protection avec le vaccin actuel pousse les gouvernements à de nouvelles mesures de limitations économiques, ce qui serait favorable d’un côté à la baisse de l’inflation. Bref le serpent se mord la queue

Bref, vous avez compris, c’est balle au centre, bcp de forces se contrebalancent et typiquement c’est un marché qui construit des congestions en attendant d’en savoir plus. C’est la sortie de ces congestions qui nous validera la suite. Il faut donc éviter d’aller trop vite en besogne en attendant. N’oublions pas que le marché est blindé de cash, le consommateur aussi, on n’a donc pas nécessairement besoin de faire des arbitrages et d’être sélectif, on peut acheter de tout et diversifier pour mieux protéger la perf de l’année. On cherche à sauver l’année et préparer le portefeuille à être diversifié en 2022 pour une année qui promet de continuer de nous balloter.

Vidéo bourse du jour

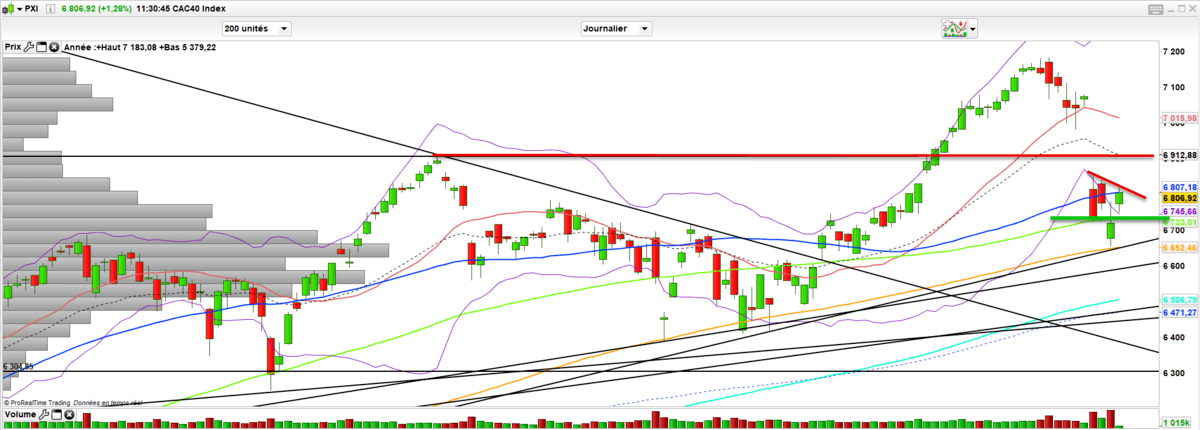

Analyse cac 40

On marque un rebond donc sur la base des 6666 points of course. Ce rebond reste à prendre avec des pincettes, il reste technique à ce stade. Le gros morceau à franchir sera la zone des 6860 pour lui donner une force même si c’est la zone des 6900-6930 qui officera en zone de résistance importante avant de pouvoir parler de rebond.

Le rebond reste valable au-dessus des 6740, en dessous, on reprendra un attentisme prudent.

En attendant c’est globalement balle au centre. Le rebond est intéressant mais se fait avec un engouement qui prouve que bcp jouent la prudence et veulent sauvegarder surtout la perf de l’année et ne pas se surexposer. Cela prouve aussi qu’on se fait balader par le bruit de marché à court terme mais concrètement on est sûr de rien à ce moment précis et il faudra encore du temps pour y voir plus clair dans cette vague.

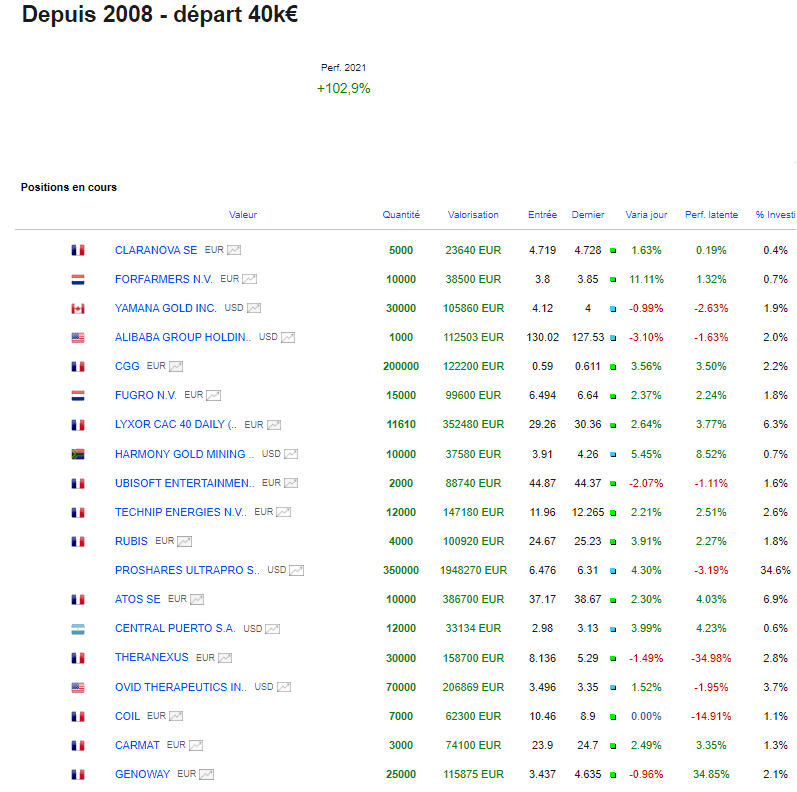

Portefeuille boursier

Je reste donc dans une volonté de jouer le rebond mais dans une mentalité prendre ce qu’il y’a à prendre, ne pas jouer au héros, protéger ma perf de l’année également avant tout et préparer le portefeuille pour 2022. J’ai pris des pertes sur des petits titres en ce sens pour nettoyer et faire un peu de window dressing fiscal, Theranexus est sur ma liste également et j’ai bien trop tardé. Elle décidera de monter après certainement selon la loi de murphy.

Toutes les positions sont partagées en temps réel au sein de l’Académie des Graphs

Les lecteurs de cet article lisent maintenant :

amicalement

Julien

Ne loupez plus une seule opportunité pour investir à moindre risque en recevant la newsletter de Graphseo bourse

PS: Tous mes investissements sont partagés en temps réel sur L'Académie des Graphs. Le portefeuille représente mes convictions personnelles consolidées (de mes différents courtiers) et n'est pas une incitation à l'achat ni à la vente. La performance en cours inclus les gains ou moins values latentes et l'impact du change sur les actions étrangères. Performance 2025: +145%; 2024: +41%; 2023: +38%; 2022: +46%; 2021: +122%; 2020: +121%; 2019: +79%; 2018: +21%; 2017: +24%; 2016: +12%; 2015: +45%; 2014: +30%; 2013:+72%, 2012:+9%, 2011:-11%... Clique-ici pour découvrir l'Académie des Graphs où je t'accompagne au quotidien, partage mes positions et portefeuilles dynamique et long terme en temps réel.