Il n’est pas question de dire que la crise est terminée, mais bien de se projeter, crise ou pas, étape par étape, dans les secteurs et zones géographiques où investir et qui peuvent tirer leur épingle du jeu et permettre à l’investisseur de surmonter une crise qui en cache une autre.

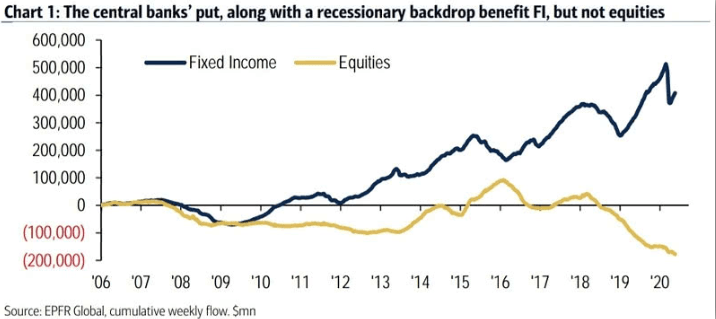

Voici un argument en faveur des actions à long terme pour les flux financiers même si les dividendes souffriront ces prochains temps, les taux sont tellement bas, que dès qu’un peu de visibilité reviendra, les actions devraient capter une grosse partie des flux entrants. Et encore plus si jamais un jour l’inflation refait surface

Avec plus de visibilité, de nombreux secteurs verront l’émergence de restructurations et fusions et acquisitions et l’émergence de plus gros acteurs, rachetant les petits en difficultés. Il faudra pour cela retrouver de la visibilité, mais le cash est là, sauvegardé à ce stade à tout prix, le coût de la dette basse et donc propice à des opérations opportunistes une foi le bout du tunnel en vue et la prise de risque à nouveau engagée pour les dirigeants.

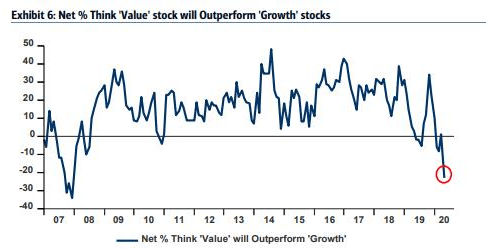

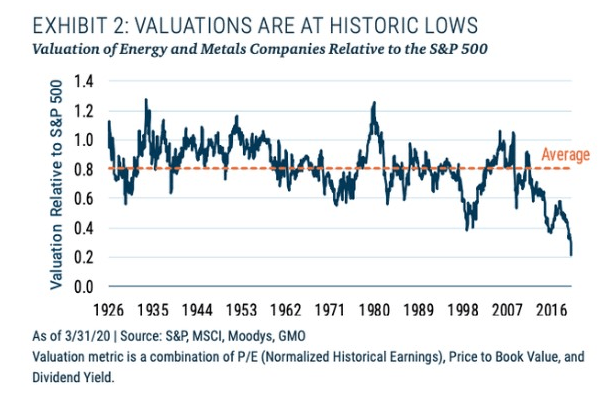

Et quand on parle long terme, toujours le suivi du pari value vs croissance

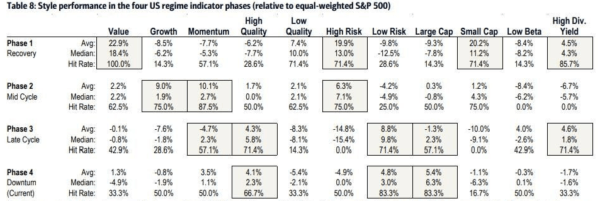

banques, energie, métaux/minières , et en défensive Télécom.

Crise ou pas crise, on peut penser que les investisseurs chercheront à revenir sur les valeurs dites value, possédant des actifs réels, des capitaux propres et une valorisation attrayantes par rapport à ceux-ci plutôt que sur les valeurs de croissance. On devrait voir certainement une rotation s’effectuer, et à ce petit jeu, les petites caps values que je vous propose de suivre également auront certainement leur mot à dire. Maintenant tout est question de timing et pour cela c’est le graphique qui nous dit quand faire

Pour revenir au moment ou la value deviendra plus intéressante à détenir que les valeurs de croissance faudra attendre que l’exponentielle casse par le bas et confirme en cassant le dernier support atteint lors de la panique de mars 2020

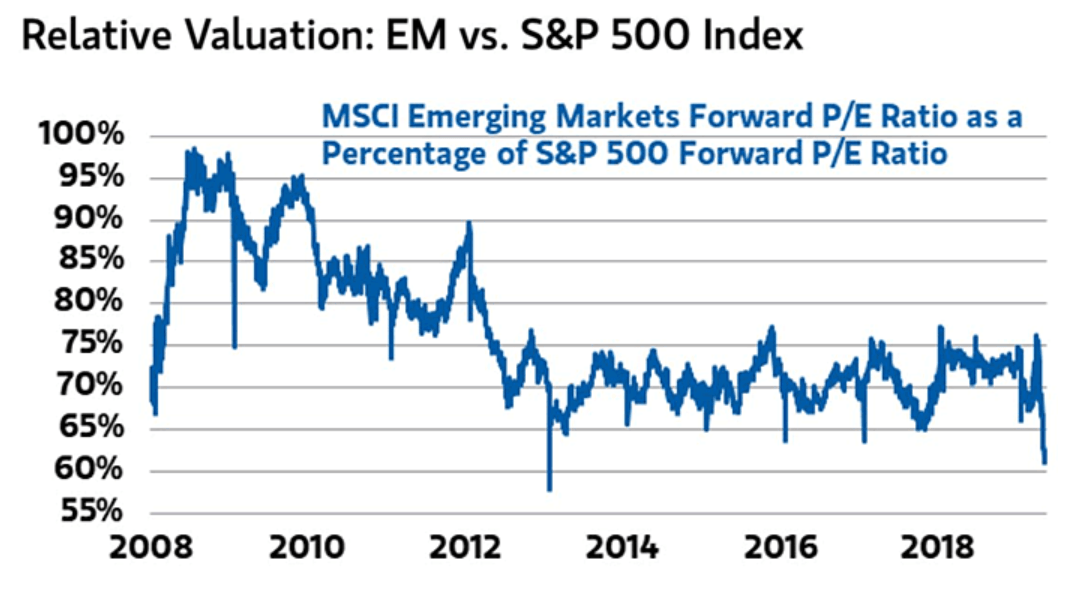

je change de sujet avec les marchés émergents qui sont et deviendront intéressants par rapport à leur valorisation

On remarquera que malgré l’intérêt accru des particuliers pour le trading, les flux se retirent des marchés actions pour se porter sur les obligations.

Pour autant, on peut penser qu’en période de déflation, les investisseurs cherchent avant tout à se protéger mais à terme, la baisse durable des taux et donc des coupons, rendra les actions d’autant plus attractives que les dividendes payent bien mieux. Et surtout des valeurs value peuvent offrir une protection en période inflationniste. D’ailleurs le retour de l’inflation, c’est le risque le plus fort sur l’obligataire. Si les investisseurs en obligataire devaient fuir, ils se reporteraient sur les actions par défaut. Pas d’alternative et sur l’immobilier en diversification défensive.

Les investisseurs se ruent sur les mêmes actions, les GAFAM et donc les US rameutent tout le monde.

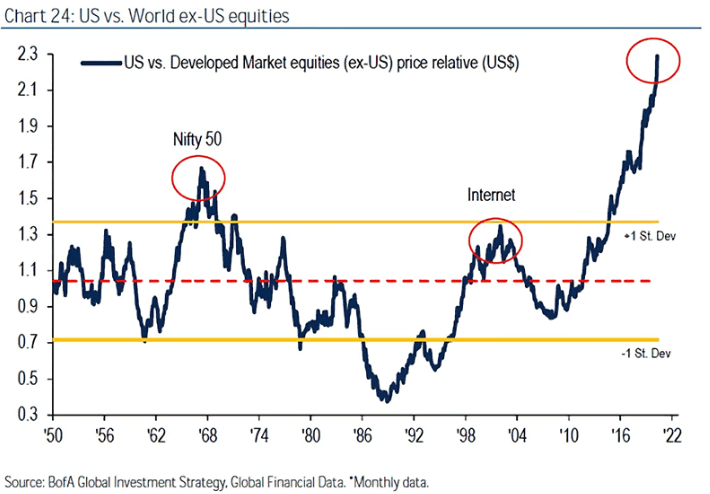

C’est justement quand on commence à se dire, qu’autant investir qu’aux US car le reste ne sert à rien, qu’il faut être contrarian, et voir dans l’avenir un retour en grâce des autres places. Notamment en Europe. Sans parler des fusions et acquisitions qui pourraient booster la confiance des investisseurs dès que le bout du tunnel sera aperçu, car si le crédit peut se tendre, il n’en reste pas moins encore très facile d’accès et avec des taux bas. Les US pourraient profiter pour justement se renforcer sur les titres Européens qui ont un aspect value indéniable, cotent à des ratios attractifs et donc pourrait naître la chasse aux bonnes affaires alors que le marché Us, populaire, est au mieux dirons nous, déjà très bien pricé.

J’avais annoté ces précédentes semaines, que c’est une vue de l’esprit de penser que les marchés US surperforment tout le temps le reste. Ils surperforment car les valeurs de croissance surperforment. Mais dans un scénario déflationniste puis inflationniste, l’Europe aura surement une carte à jouer, elle, plus orientée et pondérée en valeur value qui pourraient effectuer un rattrapage. Alors ce n’est qu’un scénario à ce stade et timing is king.

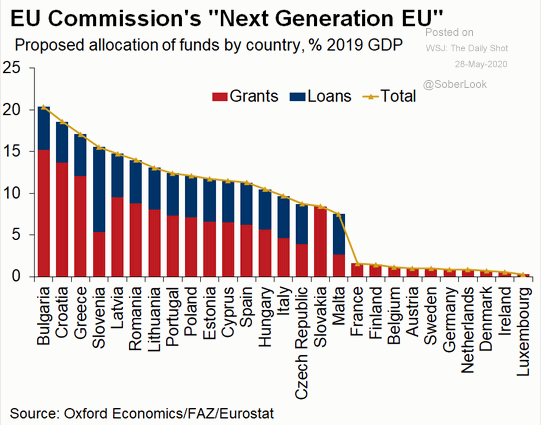

Déjà la locomotive Européenne, l’Europe de l’Est, grande gagnante de la décennie à venir.

suivre Europe de l’est – Pologne, Et asie du sud, Vietnam, malaysie

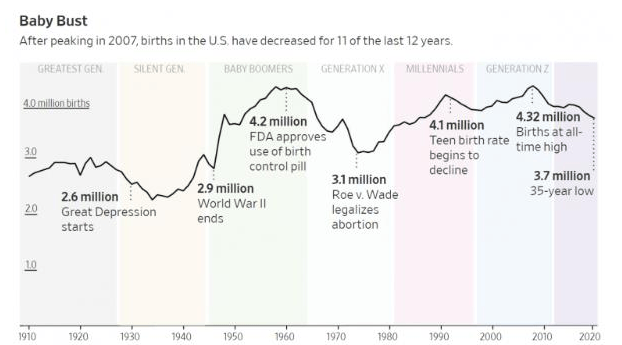

On avait lancé le sujet il y’a quelques semaines, de savoir quelles seraient les conséquences du confinement sur les choix de vie avec potentiellement aussi post crise, un accroissement de la natalité.

La démographie est un élément important. On parle souvent du baby boom comme d’une époque lointaine qui ne se reproduira jamais sans constater que nous connaissons toutes proportions gardées, tout de même une sorte de baby boom ces 30 dernières années.

Une génération arrive déjà en primo accédant actuellement, ce qui pourra expliquer certainement la résistance de l’immobilier. Mais peut être aura t-on un changement de paradigme aussi dans les choix fait à l’intérieur même du secteur où les villes étaient privilégiées .

Aussi on voit que la crise a amené beaucoup de « jeunes » investisseurs sur les marchés.

On le rappelle, plus qu’une réplication de l’économie, le prix des actions et donc du marché est une relation de l’offre et de la demande. Les OPR/OPA, fusions, et rachats d’actions de ces dernières années ont réduit l’offre d’actions, alors que confinement, budgets de relances et QE post crise, on retrouve beaucoup d’une nouvelle demande. Même en France ou on est connu surtout pour épargner, il y’a à nouveau de la prise de risque.

On dit souvent que lorsque les particuliers s’intéressent à la bourse, le krach n’est pas loin. Tout est question d’horizon de placement et on trouve également des occurrences où les particuliers ont eu un meilleur timing que les pro pour entrer. Et on pourra marquer la crise du covid comme l’un d’entres eux.

Les lecteurs de cet article lisent maintenant :

amicalement

Julien

Ne loupez plus une seule opportunité pour investir à moindre risque en recevant la newsletter de Graphseo bourse

PS: Tous mes investissements sont partagés en temps réel sur L'Académie des Graphs. Le portefeuille représente mes convictions personnelles consolidées (de mes différents courtiers) et n'est pas une incitation à l'achat ni à la vente. La performance en cours inclus les gains ou moins values latentes et l'impact du change sur les actions étrangères. Performance 2025: +145%; 2024: +41%; 2023: +38%; 2022: +46%; 2021: +122%; 2020: +121%; 2019: +79%; 2018: +21%; 2017: +24%; 2016: +12%; 2015: +45%; 2014: +30%; 2013:+72%, 2012:+9%, 2011:-11%... Clique-ici pour découvrir l'Académie des Graphs où je t'accompagne au quotidien, partage mes positions et portefeuilles dynamique et long terme en temps réel.