L’élection de Donald Trump fait beaucoup peur. Mais à ce stade, le monde, donc la bourse monte. Pourtant les risques sont là où on ne regarde pas tant que ça monte mais…

Pour commencer je parle de la bourse comme étant le monde car aujourd’hui 70% de la capitalisation boursière mondiale est aux US et 65% des particuliers américains ont vu leur richesse arriver au plus haut grâce à l’immobilier et la bourse.

Ainsi, il faut comprendre que si une crise économique advient, elle peut surtout être catalysée si la bourse baisse. Ces consommateurs perdent leur effet richesse. Doivent vendre pour faire face aux dépenses et donc créer un effet boule de neige sur l’économie. Ici ce serait la baisse de la bourse qui accélèrerait la baisse de l’économie.

Mais à ce stade, la bourse est au plus et donc l’économie se tient. Le phénomène inverse fonctionne depuis 2 ans.

Mais l’élection de Donald Trump rebat elle les cartes ?

Parlons valorisation de la bourse et obligataire.

Depuis l’élection de Donald trump, on a les taux qui sont remontés à 4,5% et le dollar qui s’est renforcé. Exactement le contraire de ce que Trump veut pour réduire la pression sur la dette des US pour continuer du deficit et investissements dans l’idée de rendre les biens produits aux US moins chers et rétablir la balance commerciale.

Mais la bourse est au plus haut en attendant. Car Trump est pro business et va baisser les taxes.

En somme, la bourse anticipe pour l’instant le meilleur déjà. Et oublie le pire.

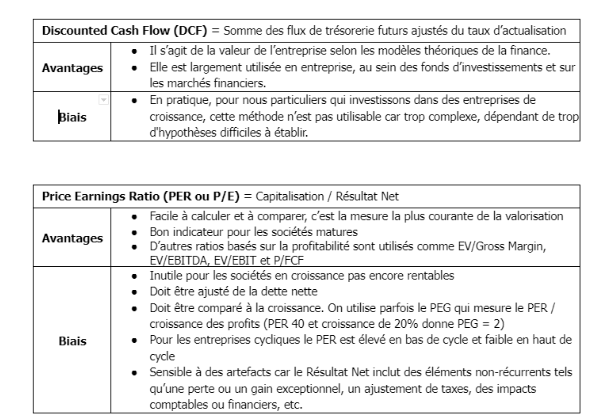

La Moyenne de la valorisation du S&P 500 est de 17 historiquement. Aujourd’hui nous sommes à 26 mais si on se projette sur les profits de l’an prochain nous sommes à 22 fois les profits.

Pour rappel, quand je paye 22 fois les profits n+1 sur la bourse, cela veut dire que j’ai un rendement de 4,5%

Les taux eux à 10 ans sont à 4,5% et continuent de monter à ce stade.

Donc aujourd’hui, plus ma bourse continue de monter, et moins le rendement que je touche pour prendre du risque ne fait sens par rapport au rendement que j’obtiens avec du taux sans risque, la dette US. Mon seul risque en tant que Européen c’est le change dollar/Euro.

Mais de toute manière la dette Euro c’est du 3,5% donc aussi intéressant pour du sans risque.

Se pose alors un dilemme pour la bourse

Tant que la hausse des profits aux US se poursuit. à niveau équivalent la bourse voit son pe baisser et donc pas de concurrence avec l’obligataire.

Mais si les profits stagnent ou baissent à l’avenir ou si la bourse continue de monter plus fortement que la hausse des profits, le rendement des actions baisse en dessous des 4% et donc il n’y a plus de prime de risque payée pour acheter des actions vs le sans risque de l’obligataire.

Pour les fans de fomo court termistes ils s’en foutent, mais pour ceux qui se projettent et veulent avant tout sauvegarder le capital, la question va se poser.

Evidemment, il faut aussi intégrer l’inflation. Si la bourse continue de monter avec un rendement inferieur à l’obligataire c’est aussi qu’on anticipe 1/ que les profits vont continuer de croitre , 2. que l’inflation va perdurer. Et que les actions sont une protection.

Donc il ne faut pas grand chose au final, pour que le marché prenne peur. Et ça sera pas forcément la faute à Trump.

Si la baisse des taxes de Trump ou les profits des sociétés ne continuent pas d’évoluer favorablement. Alors ça va coincer.

Si les taux longs continuent de monter alors ça va coincer.

Pour continuer la hausse de la bourse, il va falloir donc que les taux baissent, que le dollar baisse que l’inflation monte mais pas trop et que Trump nous booste les profits par une grosse baisse d’impots et de dérégulations.

Tout cela le marché a anticipé déjà.

Le marché n’a pas anticipé par contre que les plus grosses boites du S&P 500 sont en train de dépenser à gogo pour l’IA. Que ces investissements selon la compta US, c’est des dépenses qui sont amorties et dépréciées ensuite pour venir impacter négativement le résultat net.

Il suffit donc d’une stagnation, moindre hausse des profits des géants, pour que tout de suite les valorisations soient vues comme trop élevées.

Avec des taux à 4-4,5% sur les taux américains, pour prendre du risque, normalement l’investisseur doit être rémunéré à 5-6% soit un s&p 500 avec un PE autour des 17 soit sa moyenne historique. Soit on y arrive par une hause forte des profits et des cours qui restent à plat. Soit par une baisse des valorisations et des cours de bourse plus ou moins aidés par une baisse des taux longs.

Sinon je vois pas trop comment la bourse est soutenable à long terme.

Mais la bourse ce n’est pas que le s&p 500.

La concentration des indices dans des valeurs quality tech fait que le problème est surtout sur ces valeurs et les indices donc fortement pondérés.

Si on regarde les autres secteurs, l’énergie, les utilities, la conso de base, les matériaux , les industriels : on est sur des PE entre 5 et 10. cad un rendement entre 20 et 10% doit bien au-dessus du taux sans risque.

En tant qu’investisseur donc, si je dois rester investis sur action. Mon but va être de diversifier sur ces valeurs là , sur de l’obligataire en me défaussant d’une partie de ma tech chère. Afin de rééquilibrer mon portefeuille et être prêt à tout.

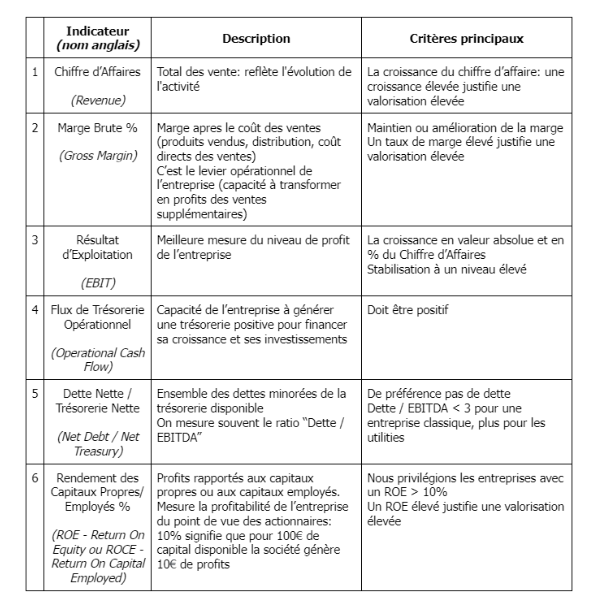

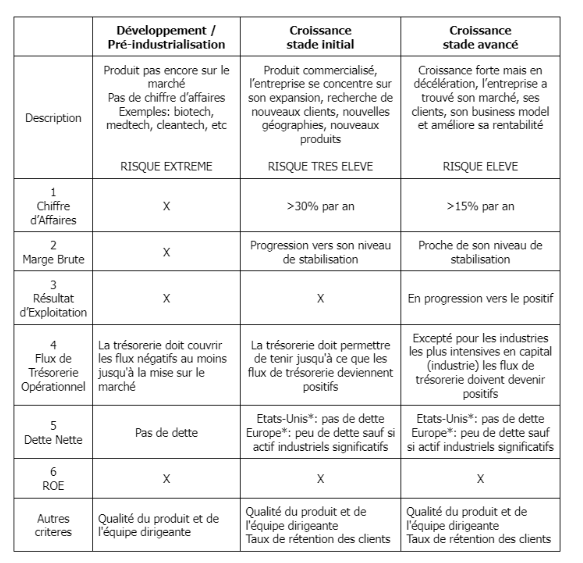

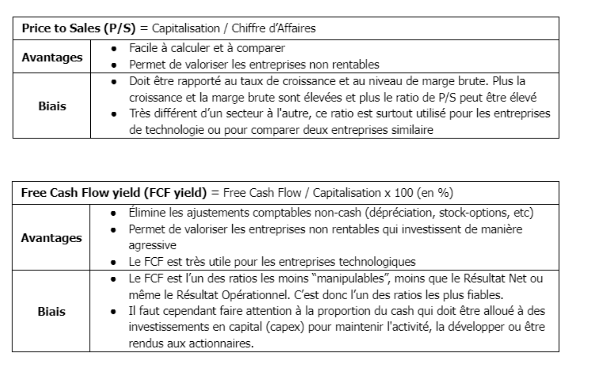

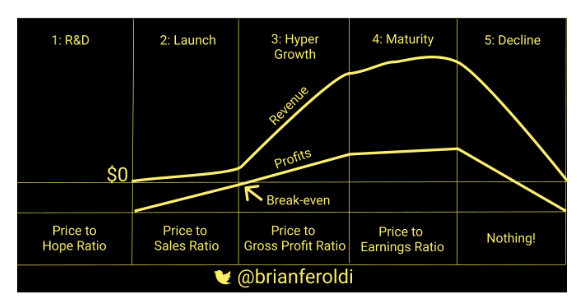

La valorisation par le PER ne fait pas tout en bourse

Donc n’oubliez jamais que lorsque vous étudiez une entreprise et son per par exemple, vous regardez des données passées voire des données futures mais projetées par un consensus d’analystes qui ont le sait a tendance à avoir un biais de confirmation c’est à dire à voir tout en rose jusqu’aux résultats et sabrer leurs recommandation après coup.

Donc globalement pour résumer, la chute des cours aujourd’hui reflète la montée des taux. Si les taux continuent de monter il faudra conserver la prime de risque et donc baisser davantage sauf si les entreprises font plus de profits. et au contraire la baisse qui n’a pas encore eu lieu ou qui commence à venir, c’est celle liée à l’anticipation de la décroissance et la dégradation des résultats des entreprises du fait de la baisse de leurs marges à cause de l’inflation de l’énergie et diverses MP et donc de leurs coûts de production qu’ils n’arrivent plus à transmettre au client final.

Mais s’il y’a décroissance, les taux devraient refléter cela également et donc la prime de risque peut être améliorée grâce à la baisse des taux aussi malgré une baisse des profits des entreprises

Tout est et sera pour la suite une question de savoir de combien on parle et pour combien de temps. Pour moi à ce stade c’est l’idée d’une normalisation, le contre coup d’abord puis la remontée plus linéaire.

Le PER ne fait pas tout et comporte comme d’autres ratios des biais qu’il faut connaître

- PE bas = pas cher / PE élevé = cher

- Le PE souffre de nombreux biais et ne doit jamais être utilisé seul

- Le PE ne fonctionne ni pour les entreprises de croissance (Tech) ni pour les entreprises cycliques, en déclin ou en retournement

- Le PE n’est utile que pour comparer des entreprises matures, rentables avec des structures de bilan comparables et généralement du même secteur

- % dividende élevé = action très rentable

- La soutenabilité du dividende sur la longue durée (20 ans ou plus) est essentielle

- Un dividende plus faible mais en croissance donnera un rendement total nettement plus élevé qu’un fort dividende qui risque de baisser dans les 10 ans à venir

- Il n’y a pas de valorisation « normale ». Le marché change et les « anomalies » peuvent durer une décennie.

- On peut tout au plus comparer la valorisation de l’entreprise avec celle de ses pairs ou mesurer son évolution dans le temps.

- Il est difficile de savoir si les marchés sont chèrement valorisés ou non

- Il est tout aussi risqué d’acheter une entreprise uniquement pour sa valorisation que de l’ignorer complètement

- Il y a parfois des valorisations basses aberrantes, mais c’est extrêmement rare. Apple en 2016 se traitait avec un PE net du cash inférieur à 10. En règle générale, une valorisation basse doit être vue comme un signal de risque plus que comme une opportunité.

- Il y a régulièrement des valorisations élevées aberrantes sur certaines sociétés à la mode voire des bulles sur des secteurs de classes d’actifs entiers.

source tableaux: investircroissanceinnovation.substack

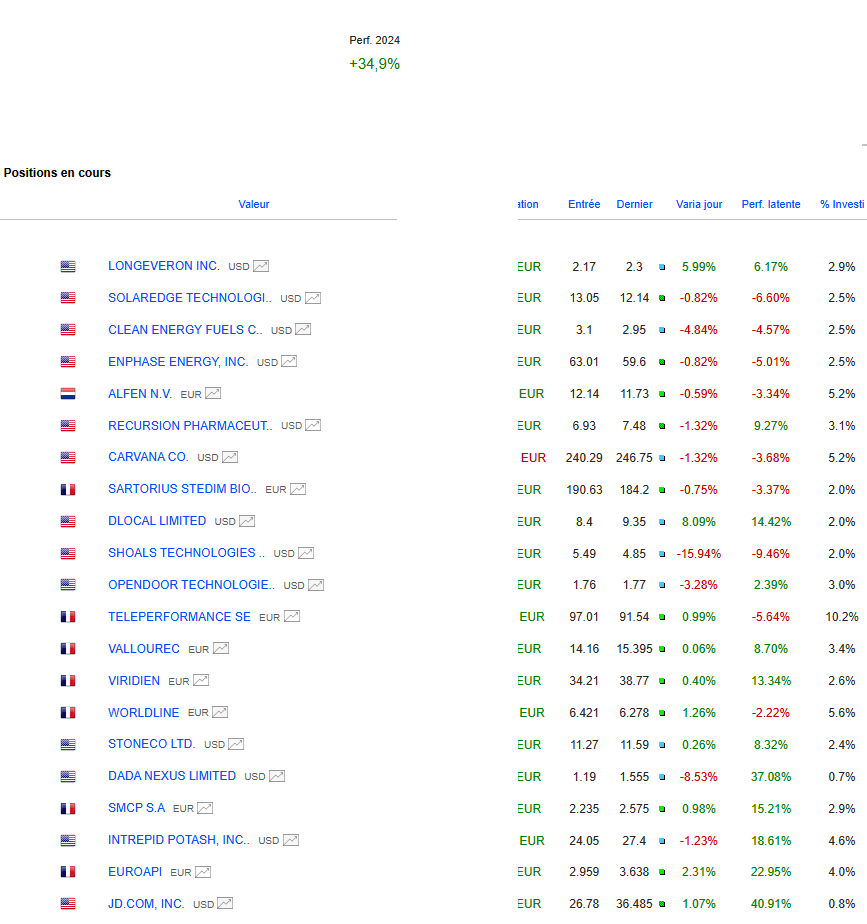

Portefeuille Graphseo Bourse

Peu de changements, le mieux est d’éviter de faire de grosses erreurs. Certains titres sont encore intéressants mais ça dégrade peu à peu alors le retour aux liquidités reste ma priorité avec une volonté de rester en mode prendre ce qu’il y’a à prendre.

Quelques oublies de stop me coutent cher sur les valeurs solaire qui continuent de creuser où je pensais avoir un bon prix pour du rebond qui a eu lieu mais s’est rapidement fait retourner et je n’ai pas eu la présence d’esprit de mettre du stop alors que je suis moins présent pour suivre en soirée.

Beaucoup de titres sont sur le fil avant de devoir couper. ça risque de faire vide. Mais je reste dans une volonté acheteuse mais surtout pour continuer de faire de la rotation.

Les lecteurs de cet article lisent maintenant :

amicalement

Julien

Ne loupez plus une seule opportunité pour investir à moindre risque en recevant la newsletter de Graphseo bourse

PS: Tous mes investissements sont partagés en temps réel sur L'Académie des Graphs. Le portefeuille représente mes convictions personnelles consolidées (de mes différents courtiers) et n'est pas une incitation à l'achat ni à la vente. La performance en cours inclus les gains ou moins values latentes et l'impact du change sur les actions étrangères. Performance 2025: +145%; 2024: +41%; 2023: +38%; 2022: +46%; 2021: +122%; 2020: +121%; 2019: +79%; 2018: +21%; 2017: +24%; 2016: +12%; 2015: +45%; 2014: +30%; 2013:+72%, 2012:+9%, 2011:-11%... Clique-ici pour découvrir l'Académie des Graphs où je t'accompagne au quotidien, partage mes positions et portefeuilles dynamique et long terme en temps réel.