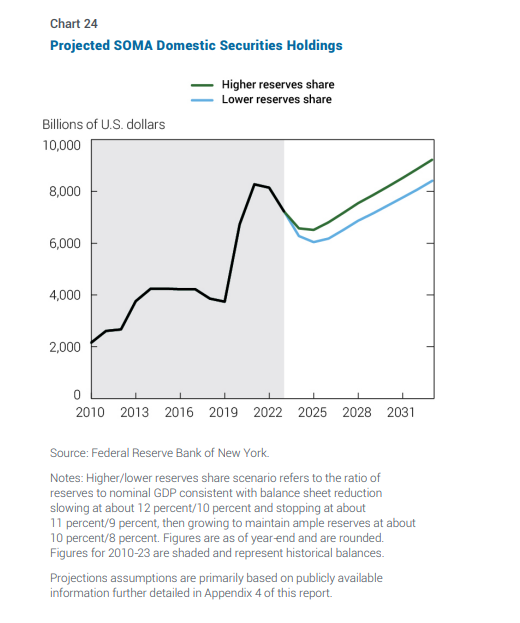

Ce n’est pas la baisse des taux le plus important, mais le fait que la FED a probablement terminée de vendre son bilan, et va recommencer bientôt à racheter la dette US = QE

Et si c’est l’état qui détient le gros de la dette. c’est compliqué de dire que le marché obligataire est celui qui a toujours raison avant le marché action. Car ce ne sont plus les traders soi disant intelligents et pro qui font le marché…

D’ailleurs ces dix dernières années le marché action a rattrapé quasi la capitalisation du marché obligataire…mai sur la base de 10 actions surtout…

Comme le baltic dry index à l’époque, peu à peu certains indicateurs perdent de leur efficacité à déterminer les mouvements futurs. on aurait tort de trop se baser dessus.

Le marché a un indicateur fétiche à chaque cycle mais comme tout, cela prend fin.

On a le même problème sur le marché obligataire et actions

Au fur et à mesure que les etf, gérants et gros fonds achètent les mêmes valeurs pour les conserver et surtout éviter de sous performer les indices et perdre des clients.

Que les entreprises font du buyback à gogo.

Que les fusions acquisitions retirent le gros des actions de la bourse.

On se retrouve avec des flottants qui sont bien plus réduits qu’il n’y parait.

En soit les plus grosses capitalisations deviennent relativement illiquide. Plus qu’il n’y parait.

Cela devient compliqué de vendre de grosses parties sans faire décaler grandement les cours. et justement tout le monde est sur ces actions justement pour jouer « secure » et éviter la volatilité. Mais à force la concentration amène l’effet inverse.

Et que ce passe t-il quand on réalise que son risque est plus grand que prévu ? On a peur et on cherche à alléger, comme tout le monde, dans un marché devenu en substance plus illiquide qu’il n’y parait et on renforce ainsi la peur et l’effet boule de neige.

Pareil pour le marché obligataire. Si les états finissent par détenir le gros des encours, autant dire que c’est plus illiquide qu’il n’y parait et que les variations peuvent être plus volatiles qu’on ne le croit.

Alors tout ceci reste encore plus liquide que l’immobilier physique ou le private equity mais quand même on renforce une tendance de volatilité accrue à attendre.

Le risque sera celui d’un marché plus volatil où l’investisseur devra commencer à comprendre que des variations de plus de 2% en une journée sur les indices deviendront plus monnaie courante.

Portefeuille Graphseo Bourse

RAS, je suis bien embourbé dans le short. Cela m’apprendra à anticiper fasse au rouleau compresseur sans signal. J’ai soldé mon short hermes pour encaisser les 10% de pv et reprendre des liquidités en vue de la suite.

Les lecteurs de cet article lisent maintenant :

amicalement

Julien

Ne loupez plus une seule opportunité pour investir à moindre risque en recevant la newsletter de Graphseo bourse

PS: Tous mes investissements sont partagés en temps réel sur L'Académie des Graphs. Le portefeuille représente mes convictions personnelles consolidées (de mes différents courtiers) et n'est pas une incitation à l'achat ni à la vente. La performance en cours inclus les gains ou moins values latentes et l'impact du change sur les actions étrangères. Performance 2025: +145%; 2024: +41%; 2023: +38%; 2022: +46%; 2021: +122%; 2020: +121%; 2019: +79%; 2018: +21%; 2017: +24%; 2016: +12%; 2015: +45%; 2014: +30%; 2013:+72%, 2012:+9%, 2011:-11%... Clique-ici pour découvrir l'Académie des Graphs où je t'accompagne au quotidien, partage mes positions et portefeuilles dynamique et long terme en temps réel.