De plus en plus d’investisseurs utilisent les ETF tracker pour investir en bourse. La majorité vont utiliser un tracker World ou encore un pays émergents. Mais de plus en plus d’investisseurs investissent sur des pays spécifiques. L’inde, la Pologne, la Grèce entres autres.

Alors comment savoir dans quel pays investir ?

Selon le tableau ci-dessous qui donne le niveau de cherté d’un pays par rapport aux profits prévus des entreprises l’année prochaine, vous aurez plusieurs réponses.

Certains vous diront qu’il est évident qu’il faut acheter ce qui est le moins cher. Et donc les pays en vert.

D’autres vous diront qu’il faut acheter ce qui est rouge. C’est cher, mais ça marche, c’est en croissance, tout le monde en veut et ce qui est plus recherché est plus cher.

Les deux ont raison.

Et un troisième clan achètera le jaune. C’est ni cher ni pas cher, c’est neutre mais peut profiter donc d’une rotation plus poussée.

Cela va dépendre d’un seul paramètre.

L’importance de savoir quel type d’entreprises se cachent derrière les indices boursiers des pays en question.

De par la macro économie actuelle, il est aisé pour moi de vous dire que tout ce qui est vert et jaune a une surpondération en valeurs cycliques et value. Et tout ce qui est rouge plus en valeurs technologiques ou de croissance.

On accepte plus facilement actuellement de payer 30 fois les profits d’une valeur tech que d’un sidérurgiste.

Ainsi certains pays qui ont une surpondération en valeurs avec des actifs tangibles sont actuellement les moins chers, car ils sont peu recherchés.

Et ceux qui ont une surpondération en valeurs de croissance sont les plus recherchés.

Mais la roue tourne.

Ainsi si l’inflation redémarre, les taux resteront hauts, et les marchés voudront des actifs tangibles pour se protéger. Et ce sont les valeurs cycliques value qui en ont le plus. Et donc les pays peu chers seront redécouverts et achetés et leur valorisation augmentera.

Même dans le scénario ou l’inflation reste basse mais plus haute que cette dernière décennie et où les taux baissent mais restent plus hauts que cette dernière décennie, on aura droit à la rotation.

Mais il convient d’attendre le timing. Car ce qui est pas cher peut devenir encore moins cher. Et ce qui est cher peut devenir encore plus cher.

Un moyen de toujours gagner en bourse est d’avoir la philosophie d’acheter cher pour vendre encore plus cher. Et non d’acheter bas pour revendre haut. On se prend souvent les pieds dans le tapis avec celle-ci.

Certains pays sont peu chers pour des rasons géopolitiques et de risques qui font fuir les investisseurs comme la Chine par exemple.

Et donc la question majeure à se demander est : Comment historiquement est valorisé ce pays. Car il est peut être peu cher actuellement. Mais cela fait peut être 10 ans qu’il est peu cher. Ce n’est donc pas un signal d’achat pour autant que ce niveau de cherté.

Il faut s’en méfier.

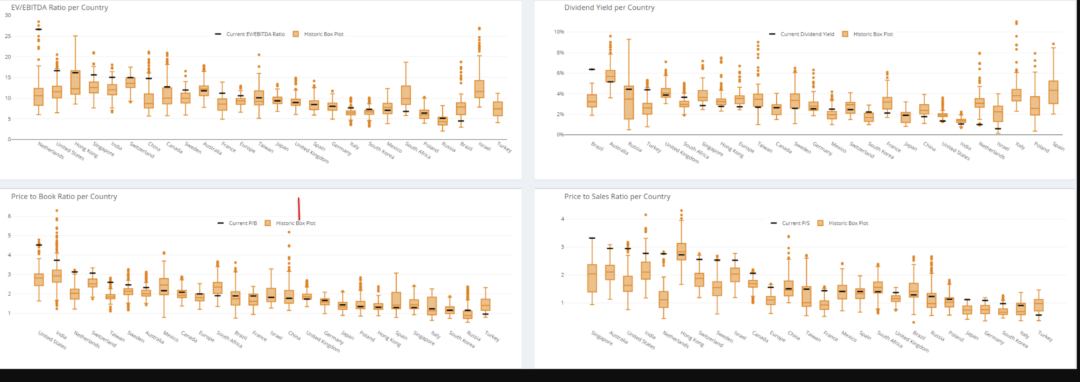

Au-delà du PER, je préfère donc regarder l’historique par pays sur des bases d’EBitda, de rations sur fonds propres ou de CA.

Le tiret noir dit où nous sommes actuellement, et le chandelier avec son encadré la moyenne historique avec les mèches de part et d’autres pour avoir les plus hauts et bas historiques.

voilà qui permet d’avoir une meilleure vue sur quels sont les pays qui sont une meilleure opportunité en fonction de ce que l’on joue.

Mais cela n’est toujours pas suffisant

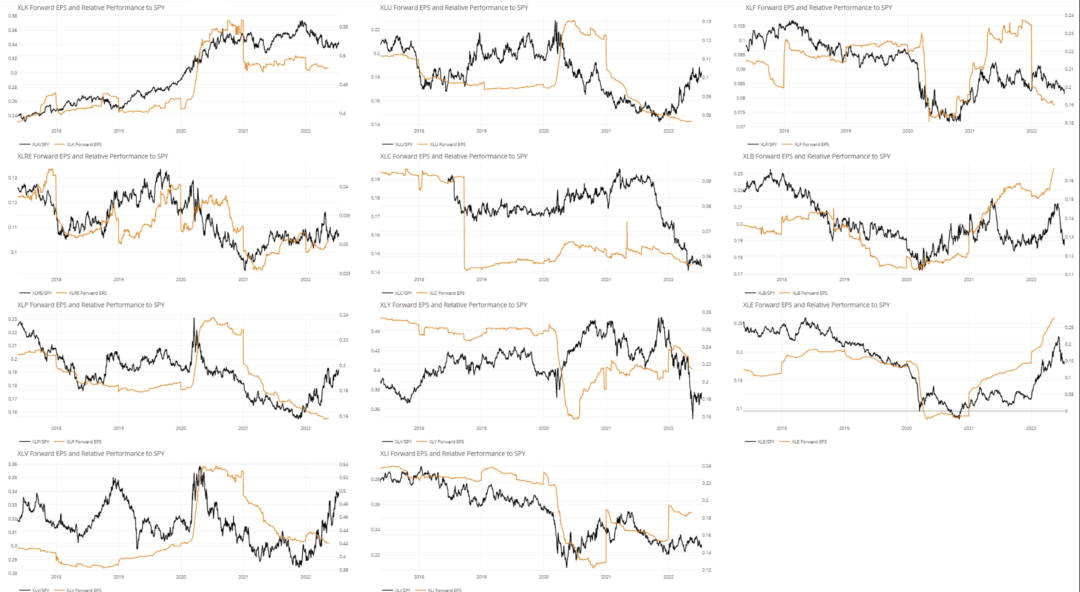

Comme on l’a vu, les indices boursiers sont des moyennes pondérées. Certains indices vont donc bien performer quand le marché achète des valeurs tech. D’autres vont mieux performer, quand on veut se protéger et qu’on joue une reprise du cycle industriel. D’autres quand les services ont le vent en poupe et d’autres quand c’est les matières premières.

En fin de compte, il faut savoir ce qui fait chaque indice pour en comprendre les mouvements.

Il ne suffit pas de dire, les US battent l’Europe. il faut comprendre pourquoi, pourquoi ce cycle le favorise et quand cela peut il tourner.

Car la roue tourne toujours. Lentement parfois mais toujours à la fin.

En somme certains indices boursiers sont comme un indice sectoriel tant ils sont surpondérés en un seul secteur.

Si je veux savoir si les matières premières sont bonnes à acheter ou vendre sans les regarder individuellement, je vais regarder un indice boursier Australien ou Canadien par exemple.

Si je regarde le CAC, j’ai une surpondération dans le luxe mais j’ai au final de l’auto, des banques, du pétrole et de la consommation. C’est un indice assez diversifié.

Contrairement au S&P qui même avec 500 valeurs en son sein est surpondéré en 10 valeurs techs.

Mais les indices boursiers évoluent aussi dans le temps.

Ainsi, dire que ce pays est peu cher par rapport à sa moyenne historique d’il y’a 10 ans peut tout simplement provenir du fait qu’en dix ans certaines valeurs et secteurs ont été plus surpondérés que d’autres. Ainsi en 20 ans les valeurs pétrolières sont passées d’une surpondération a une sous pondération dans le S&P.

Si bien que si les valeurs du pétrole explosent à la hausse, l’indice pendant un certain temps ne le montrera pas de manière évidente.

Des indices boursiers du golfe par contre le montreront tout de suite.

Si on veut éviter de connaître tous les indices boursiers du monde, on peut se focaliser sur les secteurs d’activité du S&P 500 par exemple pour voir les grandes tendances.

Ainsi actuellement, on voit que les valeurs tech corrigent alors que le marché semble vouloir plus de valeurs de santé, de services aux collectivités, de banques voire de MP qui paraissent peu chères et d’agroalimentaire.

Bref, vous l’avez compris, investir selon le PER est assez réducteur. Autant que sur la seule base que quelque chose est peu cher en apparence.

il convient d’aller plus loin que cela.

Et sur cette base également comprendre les horizons de placement.

L’inde peut paraitre chère actuellement. Mais elle est recherchée, elle peut donc devenir encore plus chère. Tant que la croissance continue de battre les estimations. Par contre elle sera volatile s’il y’a un doute sur la pente de la croissance future sans remettre en cause l’intérêt de ce marché à long terme.

De la même manière, la Pologne se paye peu cher. C’est un pays avec des valeurs énergie, jeux vidéos, distribution essentiellement; On joue donc plus l’aspect actifs tangibles, protecteur contre l’inflation, subventionné par l’Europe, protégé par les US.

On joue aussi l’essor vs la fin de guerre en Ukraine. Mais c’est peu cher car il y’a le risque Russe non loin tout de même et la politique interne du pays à 50/50 entre pro Europe et contre EU. Certains pays sont peu liquides et donc peu de fonds vont s’y risquer aussi pour ne pas s’y bloquer. Ou il y’a aussi un risque de change etc.

Bref, je lis souvent qu’un investisseur dans des ETF a moins de travail ainsi à acheter un marché dans son ensemble. C’est assez faux et réducteur et dangereux de penser de la sorte.

Il y’a un travail de sélection a faire tout de même. Sinon le marché le fera pour vous. Acheter un ETF monde aujourd’hui c’est être surpondéré à 70% sur les Us qui sont surpondérés à 35% sur 10 valeurs de la tech.

Rien de mal à cela mais…

Tant que ça marche personne voit le risque de volatilité. Mais quand la roue tournera et elle tournera, on se rendra compte que l’on n’était pas si diversifié que cela et surtout que tout ne baisse pas. D’autres secteurs montent et performent. Mais les indices et donc l’etf mettront du temps à le refléter.

Bref, qu’on le veuille ou non, investir en ETF ne dédouane pas d’investir activement en comprenant ce qu’on achète.

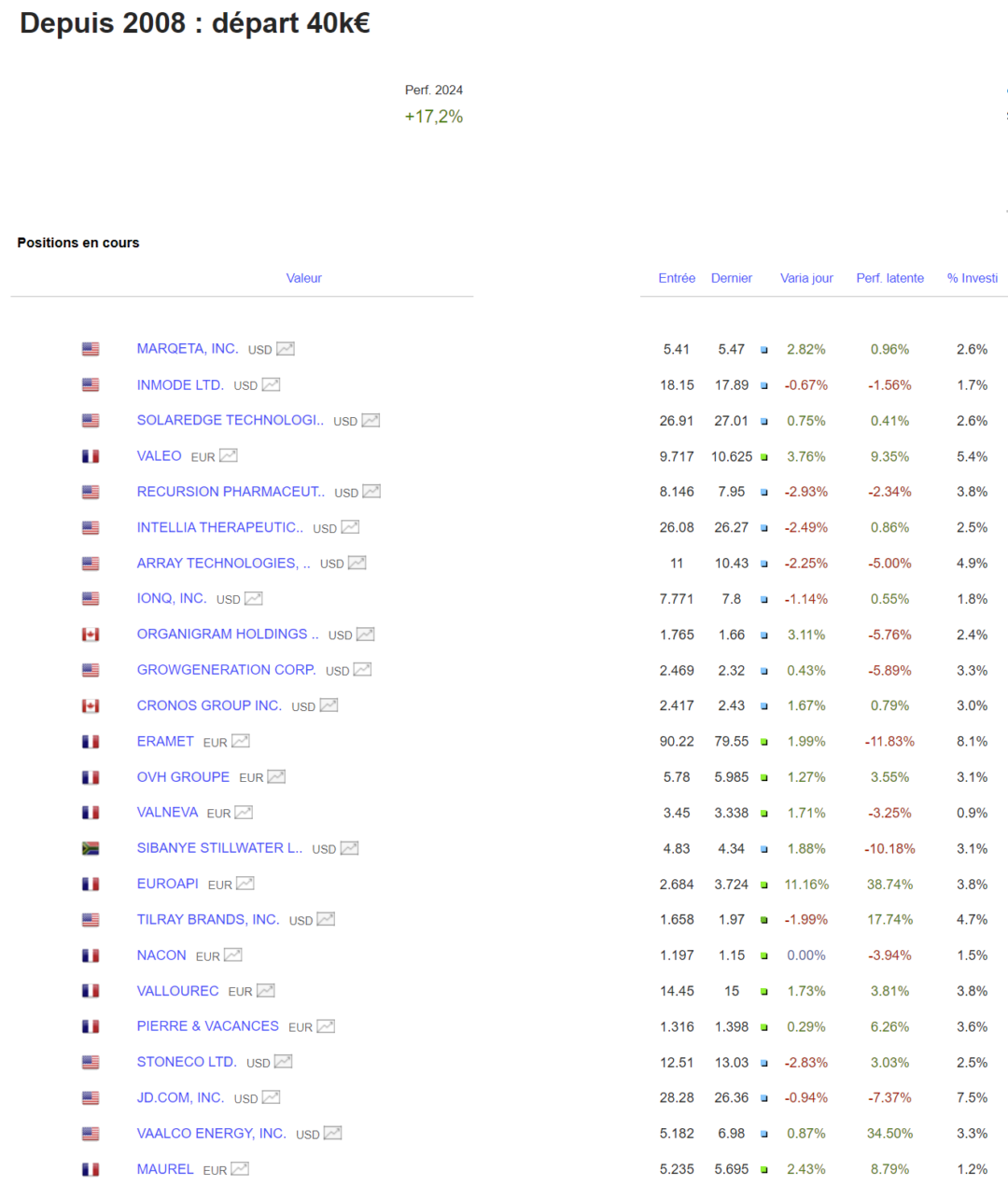

Portefeuille Graphseo Bourse

Je reste surpondéré en valeurs cycliques ou petites caps en retard. Pour le moment ça marche et reste défensif dans l’ambiance actuelle du NASDAQ. On reste cependant en été; ce soir FED puis quelques autres résultats mais dès la semaine prochaine faut s’attendre aux grosses vacances jusque fin août et donc il faudra se méfier des tendances affichées avec peu de volumes.

Les lecteurs de cet article lisent maintenant :

amicalement

Julien

Ne loupez plus une seule opportunité pour investir à moindre risque en recevant la newsletter de Graphseo bourse

PS: Tous mes investissements sont partagés en temps réel sur L'Académie des Graphs. Le portefeuille représente mes convictions personnelles consolidées (de mes différents courtiers) et n'est pas une incitation à l'achat ni à la vente. La performance en cours inclus les gains ou moins values latentes et l'impact du change sur les actions étrangères. Performance 2025: +145%; 2024: +41%; 2023: +38%; 2022: +46%; 2021: +122%; 2020: +121%; 2019: +79%; 2018: +21%; 2017: +24%; 2016: +12%; 2015: +45%; 2014: +30%; 2013:+72%, 2012:+9%, 2011:-11%... Clique-ici pour découvrir l'Académie des Graphs où je t'accompagne au quotidien, partage mes positions et portefeuilles dynamique et long terme en temps réel.