On ne cesse de parler des USA comme de la meilleure bourse pour investir. On y retrouve les leaders technologiques IA mais pas que. Pour autant on oublie que cette suprématie n’est pas seulement le fait de sociétés exceptionnelles. L’Europe n’a pas à rougir de ce côté là.

Non

Ce qui fait la différence c’est surtout le dollar.

C’est ce qui fait que depuis 15 ans on est dans une prophétie autoréalisatrice sur la bourse US. Tout le monde doit y être sous peine de voir partir les clients. Les chinois doivent y être pour protéger leur capital. etc. C’est du FOMO.

La bourse Us est chère tout comme la tech est chère. C’est la loi de l’offre et de la demande. Si tout le monde en veut, alors on accepte de payer plus cher pour en avoir.

De la même manière que quand personne n’en veut, des actions peuvent rester pas chères très longtemps. C’est le concours de beauté exprimé dans d’autres chroniques.

Aujourd’hui il n’y a pas d’alternative. Et tant que le dollar restera fort, cela restera le cas.

Alors aujourd’hui je veux qu’on se projette. Dans un temps que les moins de 20 ans ne peuvent pas connaître.

Quand j’ai débuté en bourse.

Tu étais le roi des abrutis si tu avais de la tech US. il fallait avoir de la sidérurgie, de la mine, du pétrole. Bref des trucs tangibles. Et surtout l’Europe et les émergents surperformaient les US.

Alors je ne suis pas en train de vous dire d’oublier les US. Ils sont forts, ils vont le rester. Cela ne change pas du jour au lendemain. On parle juste de voir une volonté de quelques flux revenir et se diversifier à nouveau. Cela représente pas de quoi crasher le marché US, mais cela représente relativement de quoi bien booster les bourses émergentes, Royaume uni compris.

Je parle pays émergents mais pour moi la bourse c’est un peu devenu : Les US et le reste du monde que l’on peut classer en émergents pour résumer.

On oublie que la bourse est faite de cycles.

Et ce n’est pas parce que l’actuel est fort et dure depuis 15 ans qu’il faut croire que cela n’en demeure pas moins un cycle qui prendra fin et sera remplacé par un autre.

Quand ?

Je ne sais pas.

Mais je sais que c’est le dollar qui décidera.

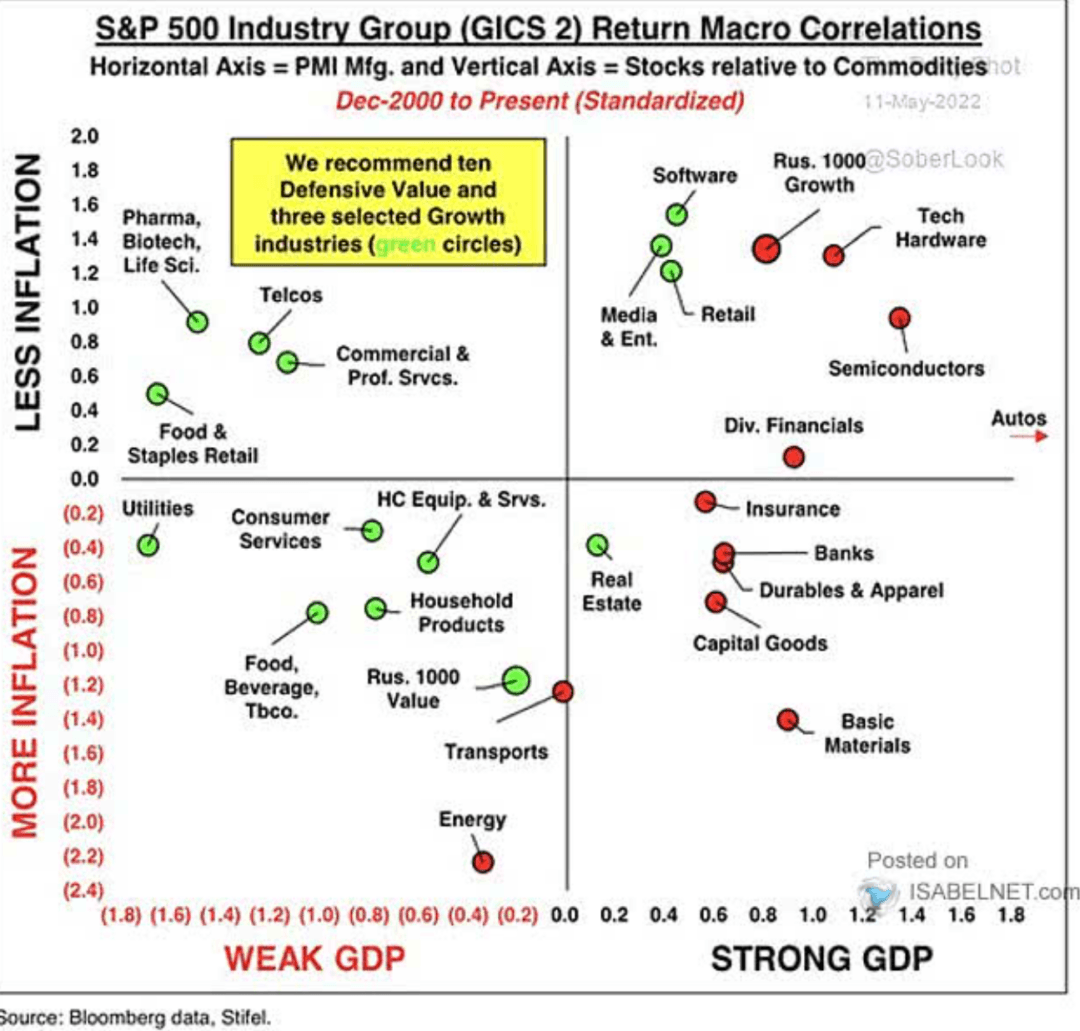

Si on veut croire à un retour du cycle value, d’actifs tangibles, de l’énergie, des métaux et donc in fine d’un repositionnement des flux vers les émergents et j’inclus l’Europe dedans.

Il faut une baisse du dollar.

Au début des années 2000, le dollar baissait à cause d’une récession, de la bulle internet mais surtout du fait qu’il fallait bien financer la guerre au moyen orient. La vision était surtout in fine de pouvoir financer l’indépendance énergique des US.

Pour encore une fois repousser la dédollarisation à plus tard en poussant le monde à en avoir encore plus en attendant.

La Stratégie n’a pas changée

Et aujourd’hui les dettes sont au plus haut. Les taux d’intérêts vont baisser mais restent plus hauts que ce que nous avons connus ces dernières années.

Et il faut financer plus que jamais

- L’énergie et sa transition avec les métaux stratégiques

- L’armement

- La technologie pour garder une longueur d’avance

- et on l’oublie souvent, la conquête spatiale où les métaux du futur seront recherchés (bon je pousse un peu loin oui)

Bref, il faut beaucoup d’argent.

Beaucoup d’argent que l’on n’a pas.

Et on comprend donc que pour réduire la facture. il faut certainement ne pas voir l’inflation en mal mais en bien. Si si, je vous promet que dans quelques années le narratif aura changé et on nous expliquera que l’inflation linéaire à 3-4% c’est bon pour l’économie.

Et surtout la baisse du dollar. Sans parler que la FED peut abaisser les taux d’intérêts à payer du jour au lendemain en baissant ses taux courts. Sans oublier également que ces taux d’intérêts ne représentent pas grand chose dans le budget total du gouvernement. Bref, beaucoup usent le soleil sur le poids de la dette. Les chiffres font peur mais on oublie de retirer l’inflation. L’inflation cet impôt invisible qui soutient l’endettement et le financement de l’état.

Alors le jour où les US en auront besoin, le dollar baissera. beaucoup parleront alors de dédollarisation alors que ce sera un mouvement voulu par les Us eux mêmes.

Et quand le dollar baissera pour servir d’autres intérêts que la montée de la bourse.

Qui en passant monte car il faut protéger le cash de l’inflation et donc investir dans des actifs à tout prix.

Alors si le dollar baisse le cycle changera.

Il suffit de pas bcp de flux du monde entier qui s’est concentré sur les Us ces dernières années reviennent dans les marchés domestiques pour les booster. le Japon en est la preuve.

Ces marchés sont tellement atrophiés de flux, qu’il leur faut pas grand chose pour monter fort et c’est déjà le cas.

Mais il y’a marché émergent et marché émergent.

En Asie outre la Chine, l’inde. Des pays comme le Vietnam, la Thaïlande, l’Indonésie, les Philippes. j’inclurai l’Australie pour les métaux. Mais on trouvera pas mal de choses déjà à Londres de ce côté là;

Et puis comme souvent pas vraiment besoin de chercher loin ce que l’on peut trouver proche, en zone euro ou presque. Car n’oublions pas le poids des monnaies sur une performance.

En Europe, L’Italie, L’Espagne, le Portugal déjà, Les pays nordiques pour d’autres. Mais on oublie je pense la république Tchèque et la Pologne.

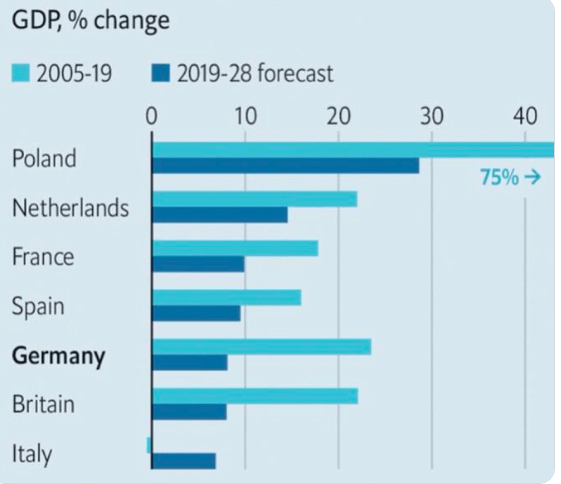

Prenons la Pologne, on est là sur des pays subventionnés, en croissance de 4% par an sur les dix prochaines années. Un Marché qui va de la batterie électrique, au jeu vidéo en passant par la distribution ou la biotech ou encore le charbon.

Un marché déserté à cause de la politique qui vient de changer et qui est plus Pro Européenne.

Un placement géographique devenu stratégique. Et une base pour s’étendre vers l’Europe du sud Est – Bulgarie, Roumanie etc.

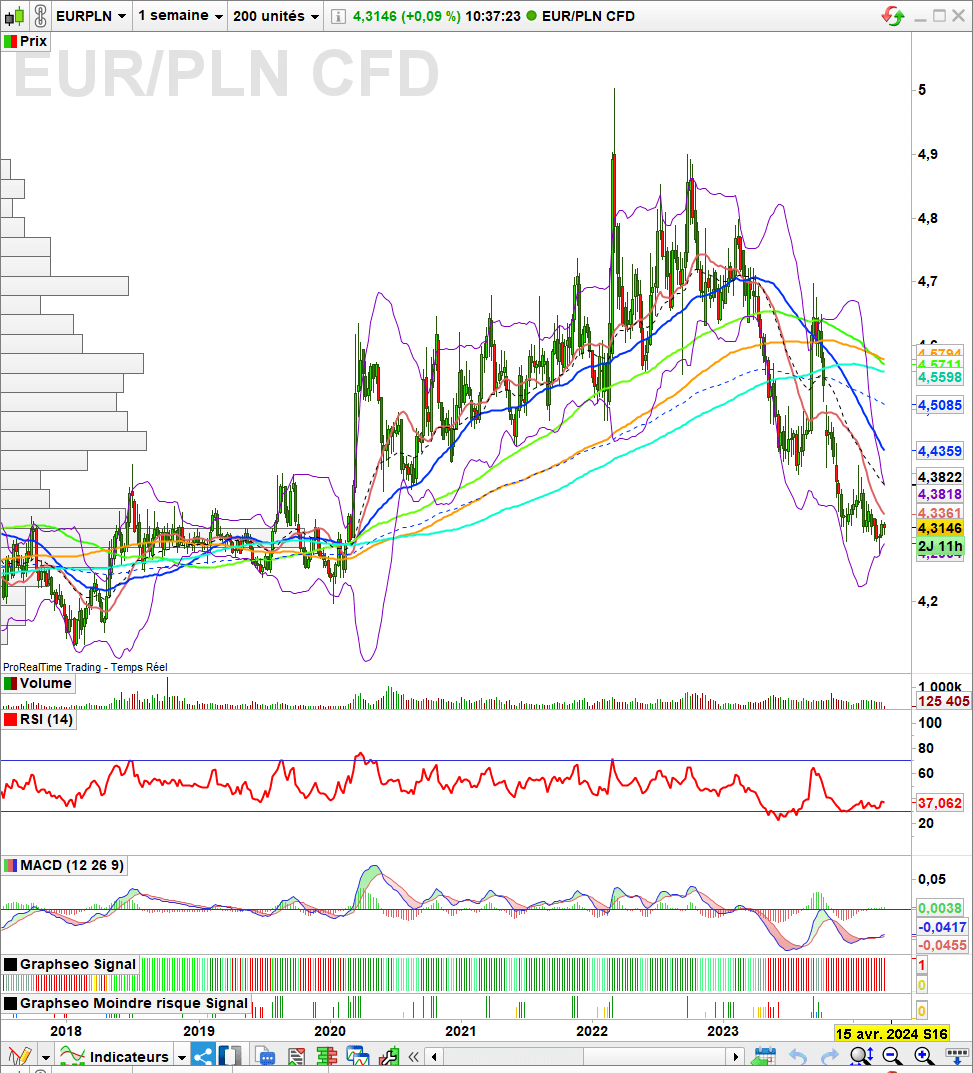

Et un zloty qui se renforce et prouve le retour des investissements et de la confiance.

Là aussi, même après déjà une belle hausse, le marché reste peu cher et surtout les décalages sont grands avec peu de flux.

Sans oublier que ces pays comme la Pologne sont peu endettés. à hauteur de 50% du PIB et donc cela leur laisse une marge de manœuvre pour gérer le futur et notamment la démographie chancelante.

Les législatives en Pologne ont permis à la coalition démocratique pro Europe et business de l’emporter. On voit directement la force que cela a donné au Zloty.

Les investisseurs ne semblent pas s’y tromper. La Pologne a les moyens de devenir le fer de lance de l’Europe centrale et de l’est et la locomotive de la croissance EU.

Pays peu endetté, avec des ressources et profitant de subventions. Un gouvernement pro EU devrait accentuer les investissements dans le pays alors qu’on jouera que le pays sera le grand gagnant de la guerre en Ukraine et de l’affaiblissement de la Russie en devenant le mur frontière à protéger, et le point central de la reconstruction de l’Ukraine une fois la guerre terminée.

Sans parler du boom démographique avec l’arrivée massive d’Ukrainiens dont une bonne partie ne rentreront pas au pays après la guerre.

J’écrivais cela en Octobre 2023 au sein de l’Académie.

Quelles actions en Pologne

D’autres actions que je suis

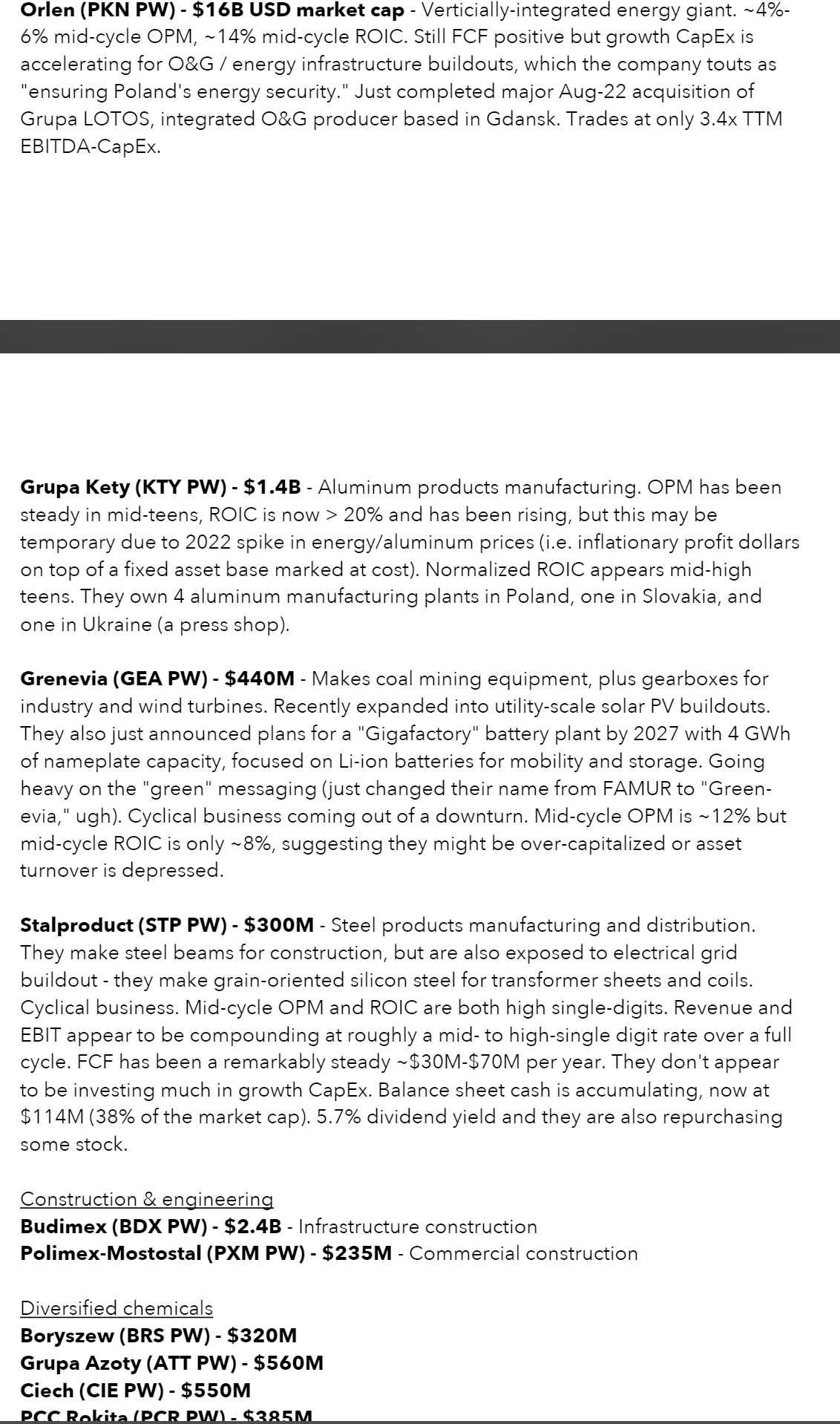

En Pologne on trouve bcp de value cycliques (bcp de banques, industries et énergie/métaux) mais aussi jeux vidéos, et tech. le pays sera un gros producteur de batteries électriques aussi.

On n’y fait pas que boire de la bière.

Je mets en vrac pour le moment sans ordre de préférence

Allegro (equivalent amazon mais justement amazon arrrive dans le pays), CD projeckt, Text (attention à l’IA qui peut disrupter) XTB, Dino Polska, MBank, Synektik, Auto partner, Budimex, Sygnity, 11bit, Playway, Orlen, KGHM, benefit systemes, Grupa Kety, Amrest, JSW, Energa, Vercom, Grupa Azoty, PCC Rokita, Comarch, Mirbud, Voxel, Trakcja, Torpol, Gobarto, ten squarte, EMC, ELQ, Ferrium, MFO, Grenevia (equipement charbon), Stalproduct (acier) , Ciech (chimie)

Je m’axe surtout sur (Metaux, construction, energie, ingénierie, medical)

République tchèque je connais moins et je pense que ça attirera moins que la Pologne mais : Colt cz (armement) , Energoaqua (immobilier bâtiment industriels), Gevorkyan (materiel indus), Eforu

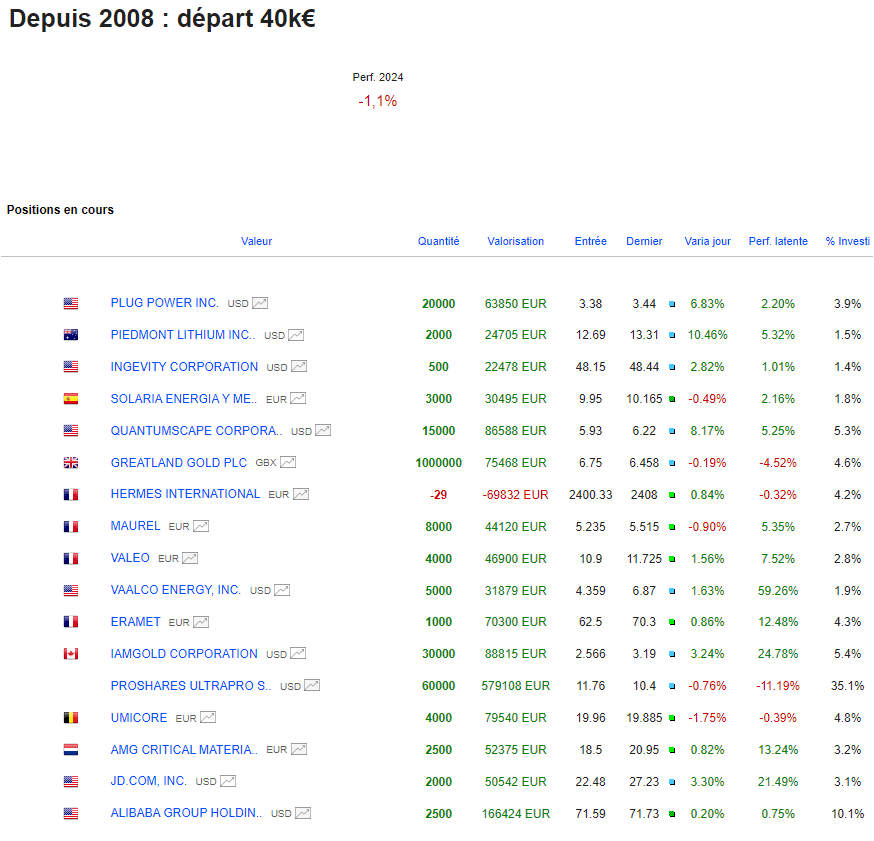

Portefeuille Graphseo Bourse

J’ai loupé la poussée spéculative sur le cannabis alors que je suivais. cette fois j’ai tiré rapidement sur le solaire. Cela reste pour moi du rebond spéculatif et court terme à ce stade donc pas de volonté de conserver.

Sinon le NDX continue de ne rien lâcher et ça continue d’handicaper ma perf où j’ai su ces dernières semaines tirer plus justement. et faire plus de ce qui marche.

Marché qui reste à double face. D’un côté les indices grapillent toujours plus haut. De l’autre pas mal de valeurs se prennent un tir. La hausse tient sur de moins en moins de valeur d’un point de vue indiciel.

Mais le marché plutôt que de baisser fait surtout tourner. à l’image de la poursuite des hausses sur les petites caps et d’un retour même sur des secteurs défensifs. il suffit de regarder Orange.

Le marché se dit peut être que dans un monde où les taux vont moins baisser qu’on croit et l’inflation rester plus haute qu’on croit, c’est bien de prendre des valeurs qui offrent un rendement supérieur au taux sans risque.

Sinon autant acheter des obligations et pas prendre de risque. D’ailleurs cette question, le marché risque de se la poser bientôt je pense. Quand le rendement boursier attendu ne sera plus suffisant.

Les lecteurs de cet article lisent maintenant :

amicalement

Julien

Ne loupez plus une seule opportunité pour investir à moindre risque en recevant la newsletter de Graphseo bourse

PS: Tous mes investissements sont partagés en temps réel sur L'Académie des Graphs. Le portefeuille représente mes convictions personnelles consolidées (de mes différents courtiers) et n'est pas une incitation à l'achat ni à la vente. La performance en cours inclus les gains ou moins values latentes et l'impact du change sur les actions étrangères. Performance 2025: +145%; 2024: +41%; 2023: +38%; 2022: +46%; 2021: +122%; 2020: +121%; 2019: +79%; 2018: +21%; 2017: +24%; 2016: +12%; 2015: +45%; 2014: +30%; 2013:+72%, 2012:+9%, 2011:-11%... Clique-ici pour découvrir l'Académie des Graphs où je t'accompagne au quotidien, partage mes positions et portefeuilles dynamique et long terme en temps réel.