Le krach obligataire, le krach boursier, le krach immobilier, la crise financière, la crise de la dette, la crise économique, la stagflation. Vous l’avez compris, il n’a fallu que 2 jours pour voir tous les gourous de la fin du monde rappliquer et acter la panique, le retraits de flux et le krach de tout.

Au final, les banques centrales auront réussit à faire baisser l’inflation, en créant une rupture dans le sentiment de richesse en faisant kracher les marchés. Les consommateurs voient leurs économies s’envoler, leur pouvoir d’achat s’éroder et la peur d’une récession fait le reste pour créer une prophétie auto réalisatrice. C’est un sujet que je trouve passionnant d’ailleurs en mode qui de la poule ou de l’oeuf.

Pensée Bourse

Car ce ne sont pas la hausse des taux actuels des banques centrales qui impacteront l’économie maintenant mais bien dans plusieurs mois. Si politiquement on veut faire baisser l’inflation avant, on s’attaque donc directement à monsieur madame tout le monde.

On monte les taux aujourd’hui pour combattre l’inflation pour mieux les baisser dans quelques mois pour supporter l’économie et se faisant l’inflation. C’est le fameux cercle de JCVD mais sans drogue où peut être que ce serait mieux avec…

Alors comme d’habitude les banques centrales sont les boucs émissaires toutes trouvées. Les banques centrales c’est des économistes, on le rappelera, tout comme le fait qu’ily’a autant d’avis que d’économistes, les écomistes ont prédit 10 des 5 dernières récessions. Donc fustiger les économistes de la banque centrale car ils se plantent c’est un peu un euphémisme. Et les économistes qui auront raison sur le scénario à venir ont tort depuis des années et auront sans doute tort par la suite. C’est ainsi, donc il faut arrêter de croire que quelque part quelqu’un sait.

On oublie que la création monétaire des années 2009-2015 n’avait pas créée d’hyperinflation comme les prix nobels d’économies et gourous l’attendaient à l’époque. Ces mêmes qui utilisent les mêmes arguments aujourd’hui que tout le monde croient. Le problème ce sont les états et leur interventionnisme, l’inflation est là. Par contre pour la résorber, on a décidé de faire péter l’inflation des marchés que là les banques centrales avaient créée cette dernière décennie. En fait, la problématique d’inflation est une problématique de sortie de crise covid mêlée à du sous investissement structurel depuis 2010-2014 sur les matières premières, pas que le pétrole.

Et à la politique zéro covid, aux nombreux variants et à la guerre repoussant l’effet transitoire de l’inflation toujours un peu plus loin. Si loin, que l’inflation s’est répandue aux services notamment et c’est ce qu’on a vu donc dans la stat de vendredi. En soi, le pic est en train de se construire, si si, mais on a oublié que l’économie est un paquebot, tourner le gouvernail est une chose, mais attendre une réaction immédiate de changement de direction est illusoire. Et l’erreur que font la plupart des investisseurs en bourse et d’ailleurs et donc les banques centrales aussi, c’est de paniquer sous la pression de ne pas voir une réaction immédiate et de continuer d’agir et de prendre des décisions. Statistiquement, plus des décisions seront prises et plus il y aura de chances d’en faire des erreurs.

On sent que bcp sont prêt à lâcher, ont peur et sont dégoutés. le timing est toujours prioritaire mais pour moi on va construire le bout du mouvement. Le bout ça veut pas dire aujourd’hui, ça peut prendre encore du temps.

Le pb c’est qu’on est monté vite et fort pendant le covid, donc ce prorata, car à ce stade cela en reste un, fait bcp peur et de mal mais il n’en demeure pas moins une normalisation, une correction du mouvement haussier comme on a pu en parler à de nombreuses reprises lors d’ateliers de mi année 2021 de mémoire où je disais que l’écartement des mm aller nous faire payer par un prorata. cela aura mis du temps, comme toute grosse tendance haussière, ça met du temps à se retourner car les flux étaient historiques et donc le paquebot ne tourne pas d’un coup.

Mais une fois son changement de cap effectué, c’est également compliqué de l’arrêter si vite, c’est ce que l’on a actuellement alors que fondamentalement rien n’a changé. On sait tout. Et tout ce que l’on peut espérer c’est que la FED bien que montant ses taux, commencent à dire qu’elle avisera en septembre. Car changer sa politique trop vite est pour moi illusoire, ils feront comme avant, réagiront trop tard car ils attendent des stats qui montrent ce qu’il se passe déjà, on est jamais dans la pro activité.

Le marché pense que les banques centrales réagissent trop fort trop en retard et vont elles mêmes amplifier la décroissance. Tout le monde parle de l’inflation pour justifier cette baisse, c’est à mon sens faux, on joue maintenant l’impact sur la décroissance et donc les valorisations d’entreprises maintenues hautes alors qu’on voit mal leurs résultats battre les attentes. Y’aura des gagnants bien sûr et donc il faut rester sélectif, ce n’est pas un marché qui balance tout mais qui reste en dé risk.

J’attends les résultats d’entreprises du second trimestre qui seront très intéressants pour voir comment la majorité des entreprises évoluent dans cet environnement pour ajuster les valorisations

Je continue de penser que c’est vers la fin des années 40 qu’il faut regarder plus que les années 70.

Que l’inflation fait son pic mais prend son temps à cause du zero covid en chine, de la guerre, du pétrole. Et qu’en mode avocat du diable, et si les banques centrales ne faisaient pas une erreur en donnant l’impression de paniquer en remontant fortement les taux. Si le but était de stopper l’immobilier, les investissements des entreprises et la conso pour mieux empêcher l’inflation de devenir durable alors que l’économie reste assez robuste pour donner des revendications de hausse de salaires aux gens, ce qui serait une inflation durable et dont les banques centrales ont peur.

le pb, c’est qu’en augmentant les taux, on bloque les investissements des entreprises qui anticipent que les consommateurs vont réduire leurs dépenses, qui peuvent à leur tour ne pas solutionner les pb d’approvisionnement rapidement et donc maintenir une inflation mais en %% on tue le consommateur donc moins de demande. C’est qu’une question de temp

On peut jouer la partition de bcp de façons. il faut bien comprendre que le paquebot ne tourne pas si rapidement. mais que le gouvernail a lui déjà été tourné. Et alors que tout le monde n’a les yeux fixé que sur le fait que le paquebot ne tourne pas , on risque de vouloir tourner encore plus le gouvernail avant de se rendre compte que le paquebot tournera ensuite trop vite et le temps de normaliser le gouvernail, cela prendre du temps de stopper sa course.

Regardez 1945-1950 et vous comprendrez pourquoi je regarde cette période, volatilité taux/inflation, sinusoïdale mais normalisation. C’est cela la transition, c’est pas un truc temporaire comme on a fait l’erreur de le dire trop souvent et qui pousse maintenant à la décrédibilisation des banques centrales et politiques. Le risque c’est donc le social, le nationalisme et casser l’inflation au plus vite c’est avant tout une décision politique et non économique ou attendre était plus raisonné après ce qui est déjà dans le plan. Et c’est cette panique, cette gesticulation pour démontrer qu’on fait des choses qui sera l’erreur de trop.

voilà comment je vois la transition, la normalisation de manière imagée. la transition c’est une erreur de penser que c’est temporaire. ça peut prendre encore 2 ans, et le catalyseurs pour accélérer ou pas c’est le covid et l’ukraine.

mais encore une fois, regarder les années 45-55 est une meilleure leçon je pense que ce qu’est la normalisation et le fait que l’inflation est partie à 8% avant que l’on connaisse un bref épisode de déflation et ensuite la normalisation. En tout cas, c’est mieux à mon sens que de faire le // avec les années 70

je demande à voir, mais sur l’obligataire us 20 ans, on ne sombre pas encore. à confirmer. si on tient on pourrait valider la construction. peu à peu se dire que le marché ne va plus jouer l’inflation malgré l’ à coups actuel mais bien la peur de la décroissance. si tel est le cas, on le verra sur un rebond des prix de l’obligataire qui feront refuge malgré les taux réels encore négatifs. à ce stade donc on se cherche et il convient encore de patienter non pas pour se dire que ce n’est pas le scénario à privilégier mais plus qu’il y’a encore une dimension timing à patienter. Le paquebot prend son temps et on doit encore observer.

Analyse CAC 40

Bref, on va finir par avoir la capitulation sur les grandes valeurs et indices qu’il nous manquait.

Je vais tâcher de me rappeler cette phrase : c’est quand il faudra acheter que l’on en aura le moins envie. Pour l’instant j’ai encore un peu envie, donc je m’abstiens de penser que c’est la fin déjà et plus qu’on peut jouer un rebond technique sur excès baissier mais sans plus. La tendance va et reste dégradée sur CAC sous les 6150 points à court terme.

La zone des 6000 à 5950 m’intéresse pour voir la réaction des acheteurs.

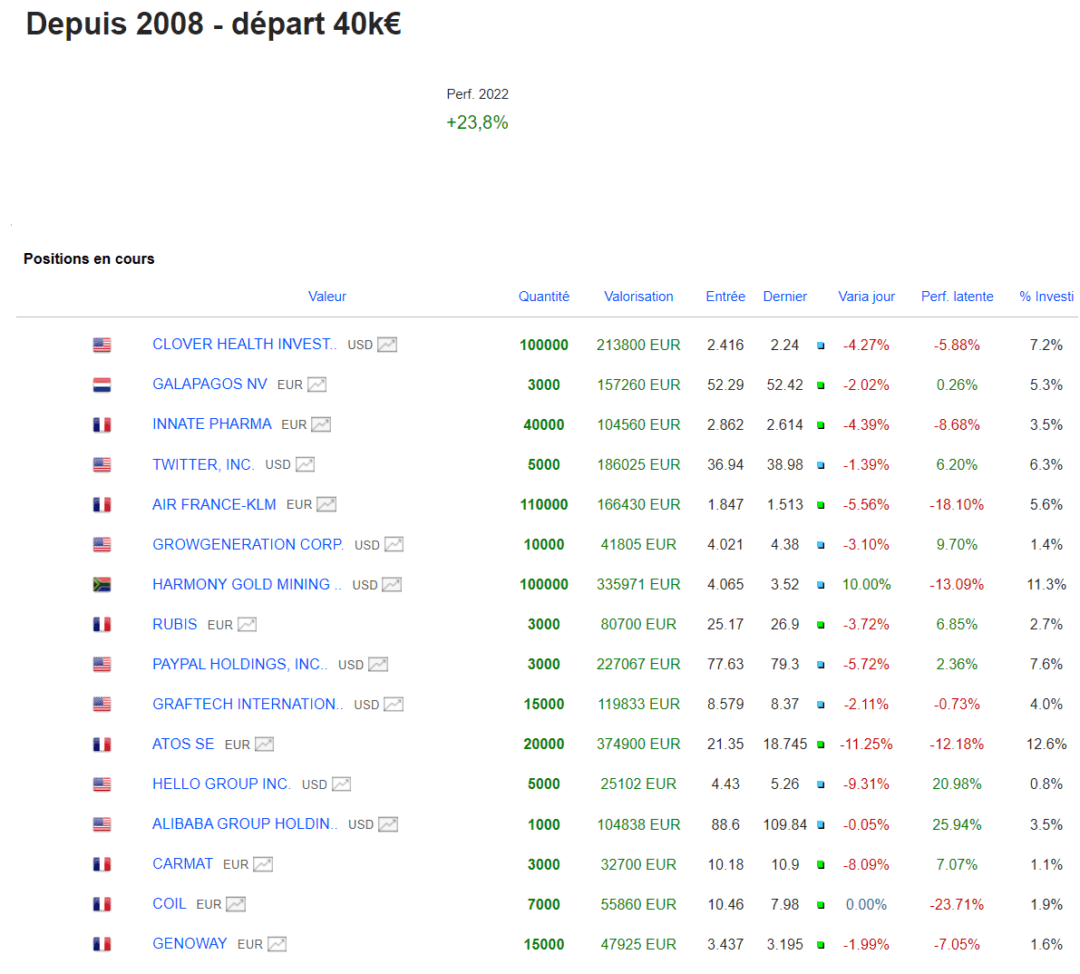

Portefeuille Graphseo bourse

J’avais pas mal allégé la semaine dernière mais même avec ça, je prend quand même un tir en ordre. La faute surtout à Atos qui restera ma grande leçon de cette année, la discipline c’est un truc à faire à 100% sinon ça coûte quand même pas mal de perf.

J’ai néanmoins tenté l’achat sur excès pour jouer le rebond technique et sortir de la moindre perte à défaut de mieux. L’objectif reste surtout de sauvegarder le capital, d’éviter de jouer au héros et au-delà des devinettes d’attendre de voir ce que le marché nous donne comme repères.

Pour m’aider à cela, le karma boursier m’a offert une connexion internet très passable, impeccable pour travailler la patience et les émotions. Je ferrai au mieux pour rester dans le coin et publier mais ce sera peut être service réduit cette semaine.

Toutes les trades sont partagés en direct au sein de l’Académie

Les lecteurs de cet article lisent maintenant :

amicalement

Julien

Ne loupez plus une seule opportunité pour investir à moindre risque en recevant la newsletter de Graphseo bourse

PS: Tous mes investissements sont partagés en temps réel sur L'Académie des Graphs. Le portefeuille représente mes convictions personnelles consolidées (de mes différents courtiers) et n'est pas une incitation à l'achat ni à la vente. La performance en cours inclus les gains ou moins values latentes et l'impact du change sur les actions étrangères. Performance 2025: +145%; 2024: +41%; 2023: +38%; 2022: +46%; 2021: +122%; 2020: +121%; 2019: +79%; 2018: +21%; 2017: +24%; 2016: +12%; 2015: +45%; 2014: +30%; 2013:+72%, 2012:+9%, 2011:-11%... Clique-ici pour découvrir l'Académie des Graphs où je t'accompagne au quotidien, partage mes positions et portefeuilles dynamique et long terme en temps réel.