Pour gagner en bourse, il faut voir les prochaines grandes tendances venir. Ces dix dernières années il fallait jouer la baisse des taux, l’argent pas cher et donc le surplus de valorisation donné aux valeurs de croissance.

La concentration des indices dans la tech notamment aux US, vient de là. Un cycle long.

Mais comme tout, les cycles changent.

même si cela fait 15 ans que celui-ci dure. il ne faut pas l’oublier.

Et le problème quand les cycles sont aussi long qu’une carrière d’une génération. C’est qu’on a tendance à croire que cela sera toujours comme cela.

On a , à tort, fait de la période 2010-2020 une période normale en bourse. Alors qu’elle fut anormale.

Aujourd’hui on s’émeut de taux à 3%. Que cela ralentie l’économie et menace d’un krach boursier.

Mais des taux à 3% c’est sain. C’est normal. Et cela permet de mieux allouer le capital que des taux à 0 où on ne recherche même plus la rentabilité. Et on le paye in fine avec de la croissance molle.

Avoir de l’argent c’est bien mais encore faut-il savoir bien le dépenser.

Il va donc falloir du temps.

Aujourd’hui le marché semble penser que la période 2010-2020 est le nouveau normal. Et que dès que l’on parle baisse des taux, on parle déjà taux à 0, taux réels négatifs.

Or, il y’a une autre façon de voir l’avenir.

L’avenir pourrait n’être qu’un retour à la normale.

Des taux plus élevés que ceux connus ces dix dernières années. Une inflation plus importe que celle connue ces dix dernières années.

Mais au final une économie plus saine avec une meilleure allocation du capital.

Peut-on rêver ? Où faut-il penser que la japonisation sera la norme pour la Chine, L’Europe et in fine les US ? Avec des taux à zéro, des achats d’etf actions par les banques centrales. Avec une dévaluation énorme pour sauver le système et donc la fuite des capitaux vers tout sauf la monnaie.

Pour décider de cela, la démographie semble la pierre angulaire du prochain cycle.

La population est vieillissante on le sait. On vit mieux et plus longtemps. Les dépenses de santé sont là où se trouve la plus importante inflation des dernières années et ce n’est pas près de changer.

Mais le débat fait rage entre l’intelligence artificielle et moins de main d’œuvre avec une population de plus de 65 ans majoritaire pour savoir si c’est inflationniste ou déflationniste.

L’exemple du Japon tendrait à nous faire penser que c’est déflationniste.

Mais en économie rien n’est simple et dépendant d’une seule variable.

Je vois la démographie et l’inflation comme un cycle.

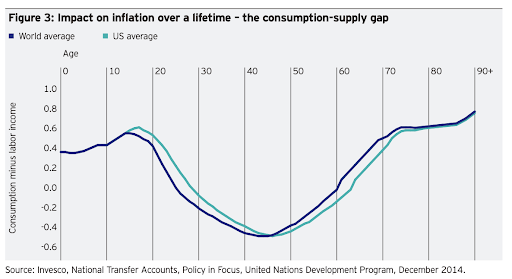

Dans notre vie, il y’a trois périodes. L’enfance où nous consommons sans produire. L’âge adulte où nous produisons plus que nous consommons. Attention c’est aussi là que nous consommons le plus mais le fruit de notre travail est supérieur. Puis enfin la retraite où certes notre consommation se réduit mais est supérieure à notre production.

Est-ce que l’IA change cela ?

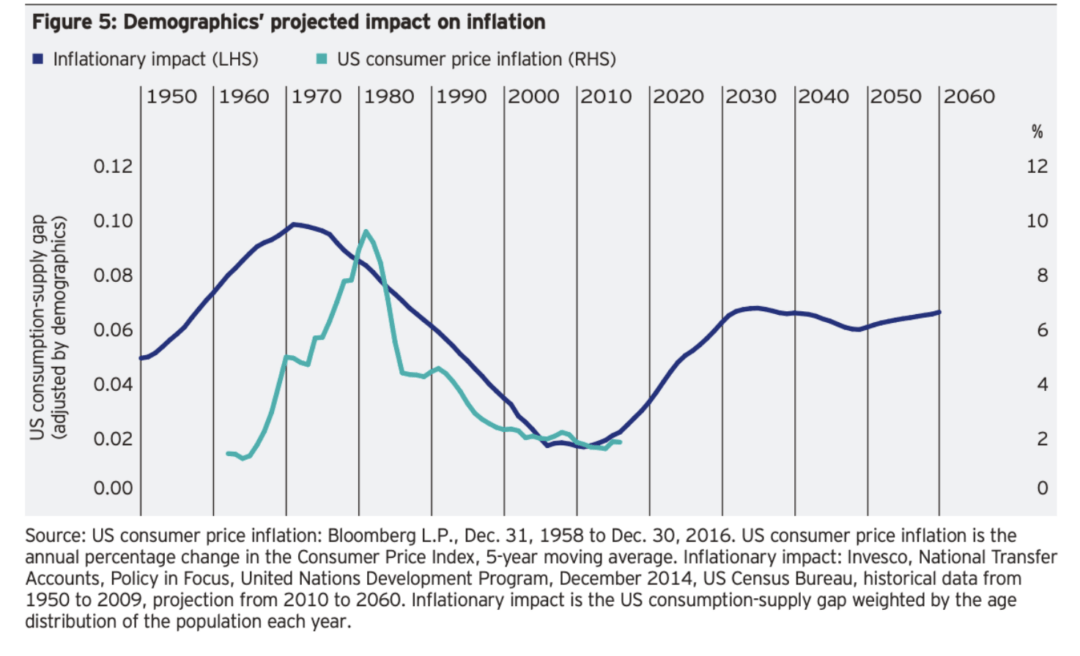

Et ces prochaines années, l’essentiel des économies se trouveront avec plus de retraités que de travailleurs. Et une durée de vie toujours plus longue.

Voilà l’idée en un graphique

Et ce que cela donne si on se projette cette prochaine décennie.

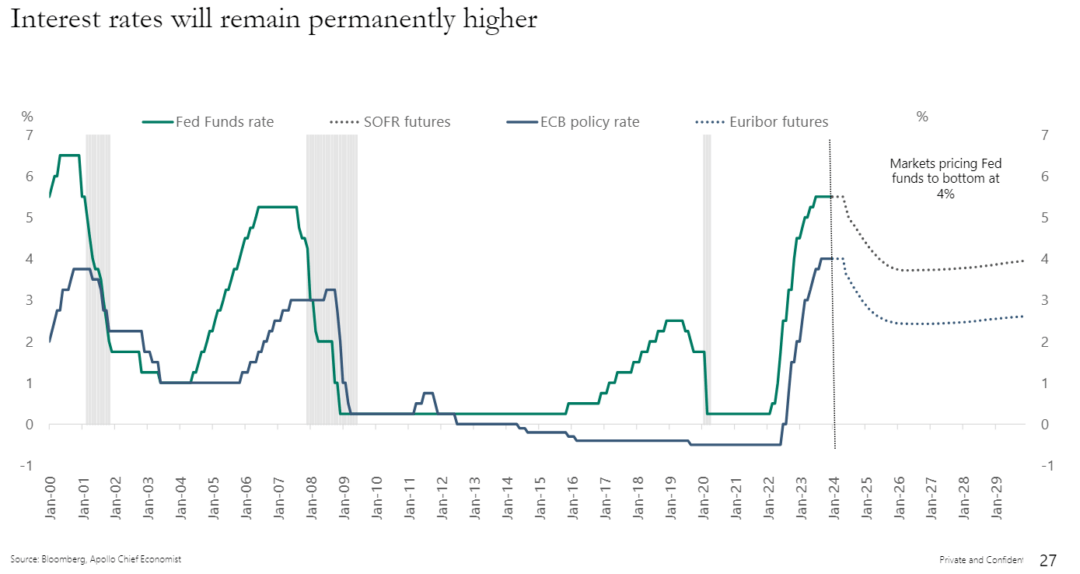

Et l’idée si on est contrarien donc est de penser que le prochain cycle verra certes une baisse des taux. Mais ceux ci resteront plus élevés plus longtemps.

Pour les marchés, comme on a pu le voir ensemble y’a déjà plusieurs mois. Ce n’est pas que la FED qui est importante avec les taux. Mais bien le gouvernement avec son déficit public et donc ses dépenses qui compensent complètement la politique contraignante des banques centrales.

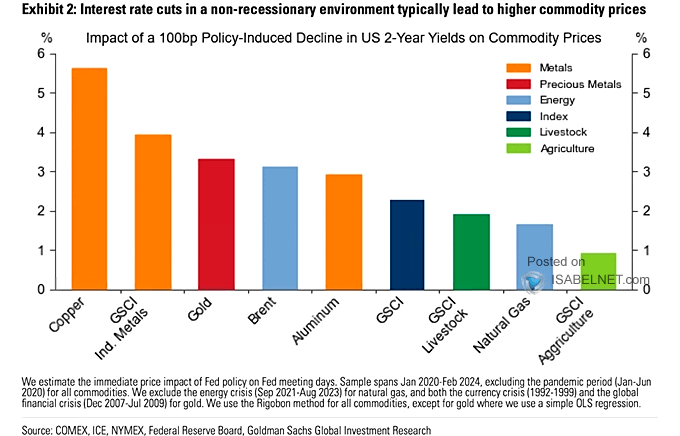

La question a se poser est donc même dans un monde endetté, on contrôle la courbe des taux pour se permettre de continuer d’investir . Et qu’est ce qui est stratégique : L’énergie, La tech, L’armement, les métaux.

Des secteurs cycliques et value également favorisés quand le monde est dans un cycle de taux plus élevés.

La question est de se demander si on est au début de cette prise de conscience pour le marché pour les années à venir et donc qu’au début. ou si ce n’est qu’une sous vague dans un monde qui retournera aux taux réels négatifs, une croissance molle et une inflation à 0.

Il faudra voir plusieurs constructions dans cette idée. mais on est peut être au début d’un nouveau cycle boursier qui demandera de changer la façon de voir la bourse après 15 ans d’un précédent cycle ou le biais du survivant hantera nos décisions et choix d’investissement

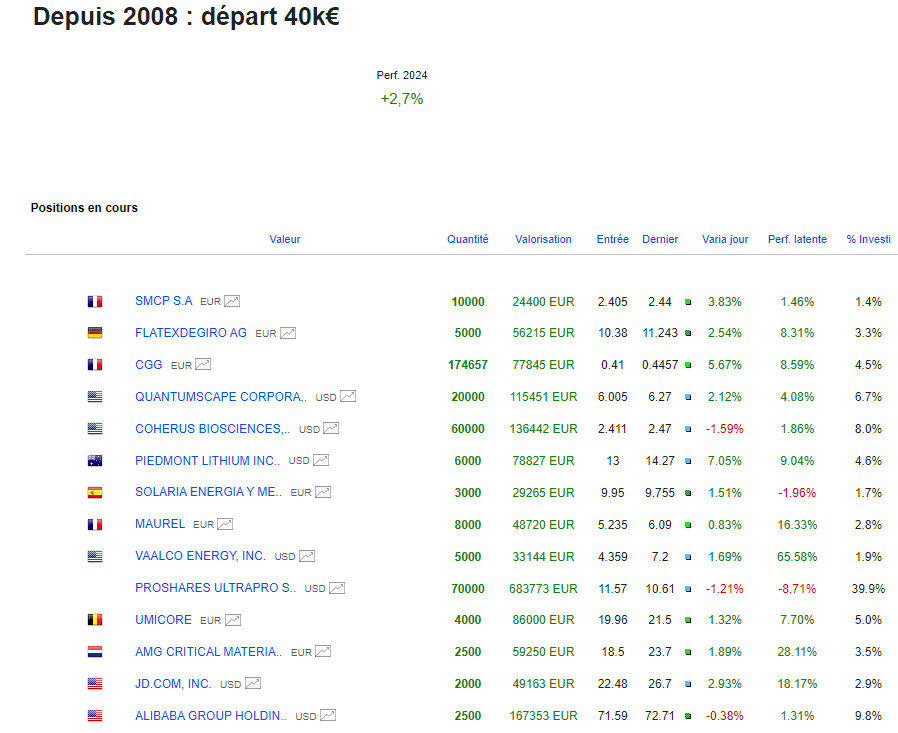

Portefeuille Graphseo Bourse

Je prends quelques profits pour faire attention à la volatilité des stats. Surtout les minutes de la FED je pense plus que la stat inflation.

J’ai notamment soldé Eramet et MDM ce matin. C’est surtout mon portefeuille long terme qui tire ma perf avec une grosse exposition métaux. Là aussi j’ai dégrossi pour récupérer du cash et me Doner une marge de manœuvre face à une éventuelle volatilité sur les marchés.

Suivant les stats on aura quelque chose à suivre en mode fin d’hémorragie sur le secteur des renouvelables.

Comme dit, au-delà de l’endettement, et problématique de compétition et de surplus d’offre et une consolidation du secteur. C’est surtout les plans de gouvernements qu’il faut suivre pour booster un renouveau du secteur. J’ai quelques titres en mode dynamique pour « jouer » ces config si elles ne se font pas briser les pattes arrières par une soudaine peur de l’inflation et d’une non baisse des taux.

Les lecteurs de cet article lisent maintenant :

amicalement

Julien

Ne loupez plus une seule opportunité pour investir à moindre risque en recevant la newsletter de Graphseo bourse

PS: Tous mes investissements sont partagés en temps réel sur L'Académie des Graphs. Le portefeuille représente mes convictions personnelles consolidées (de mes différents courtiers) et n'est pas une incitation à l'achat ni à la vente. La performance en cours inclus les gains ou moins values latentes et l'impact du change sur les actions étrangères. Performance 2025: +145%; 2024: +41%; 2023: +38%; 2022: +46%; 2021: +122%; 2020: +121%; 2019: +79%; 2018: +21%; 2017: +24%; 2016: +12%; 2015: +45%; 2014: +30%; 2013:+72%, 2012:+9%, 2011:-11%... Clique-ici pour découvrir l'Académie des Graphs où je t'accompagne au quotidien, partage mes positions et portefeuilles dynamique et long terme en temps réel.