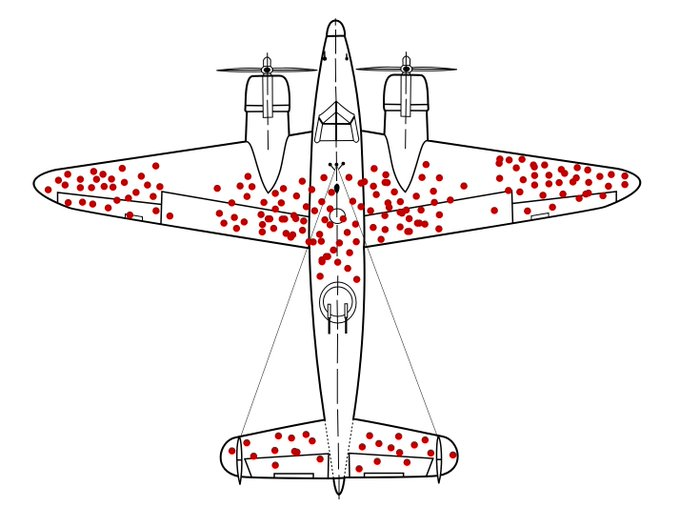

Tout le monde connait cette historie qui se déroula pendant la seconde guerre mondiale. L’idée était de renforcer le blindage des bombardiers pour que plus survivent aux raids aériens.

L’idée fut donc d’étudier les avions revenants et de rajouter du blindage sur les zones endommagées par des tirs.

Mais bien entendu ce fut un biais plus connu sous le nom du biais du survivant.

Etudier le survivant induit une conclusion et donc une solution erronée.

Le blindage ne devait pas être rajouté sur les parties endommagées des avions qui revenaient. Mais sur les parties non touchées des avions survivants. Car ces parties touchées, faisaient que l’avion ne revenait pas. C’est donc là qu’il fallait maximiser le blindage.

En se focalisant à étudier le survivant, on se biaise. Et cela arrive partout dans la vie et en bourse aussi.

Vous voulez débuter sans tomber dans les pièges? progresser rapidement? Vous en avez marre de reperdre tous vos gains durement gagnés en un instant? Vous voulez enfin gagner régulièrement et sans stress ? Alors laissez-moi vous apprendre tout ce qu'il vous faut savoir pour enfin franchir un cap et ne plus jamais être le même investisseur. Cliquez-ici pour enfin reprendre en main votre PEA

----------------------------------Beaucoup de gens regardent les performances des fonds ou meilleurs gérants ou traders. Et s’attachent surtout à suivre les plus grosses perf.

D’autres back testent des stratégies sur les actions de la place

Des films sont fait sur ls meilleurs, des livres, des documentaires qui vous expliquent comment ils ont fait.

Le pb c’est le biais du survivant. Comme sur l’avion ci-dessus, on se concentrent sur ceux qui ont réussi, survécu. Sans regarder que ceux qui ne sont plus là ont utilisé les mêmes approches mais avec d’autres paramètres que l’on ne regardent pas;

La perf d’un fond, d’un gérant, d’un etf, d’une action doivent être vues à long terme.

Combien de fonds sont fermés et mergés avec un autre plus performant, on oublie ensuite et on trouve la performance bien meilleure et au dessus des autres qui ne le sont pas.

Beaucoup d’entreprises font faillites et leurs actions disparaissent; ces actions ne sont jamais intégrées dans les données et donc les back tests car elles n’existent plus. On base donc des approches sur les survivantes…

En 20 ans de bourse, j’ai vu de nombreux traders capables de multiplier par 3-4-5 leur portefeuille en une année, voire la deuxième voire encore la troisième. Mais où sont-ils maintenant ? Ce n’est pas tout de faire une bonne année….

Les mêmes raisons qui permettent de faire grandement évoluer une perf et de penser que c’est de la compétence, est également la raison pour laquelle beaucoup crament leur compte de trading peu après.

Combien copient des traders qui font une bonne perf sur une année ou deux pour ensuite se rendre compte que c’était plus de la chance que de la compétence ?

En étudiant les plus performant ou les survivants on se biaise.

Et j’irai plus loin, cela ne veut rien dire d’en faire une mauvaise… le but ne doit jamais être de battre le marché mais de tendre vers vos objectifs. Chacun les siens. Faire 5% par an pendant 30 ans et donc ne pas battre le marché vaut mieux que de faire un coup +30, derrière -15% puis +2 puis -10 puis +30 etc.. Question de profil et de ce qu’on cherche. mais battre le marché ne doit pas être une fin en soi.

Alors que l’on cherche actuellement à vous pousser à le croire que c’est une obligation de battre le marché pour ensuite vous pousser vers les ETF…

La bourse monte…records; On regarde des indices. Qui sont des moyennes pondérées. Au final on regarde une poignée de titres pour résumer que la bourse monte. Et après on s’étonne que cela renforce le fait que l’on trouve que la bourse ne reflète pas l’économie

Vous connaissez Charles Harris ? Un trader avec 30 ans d’expérience. Qui est connu pour avoir transformé un compte de 35 000 usd en 10 millions. Oui oui entre 2019 et 2021.

Puis en 2022 il a perdu 80%.

On pourrait se focaliser sur tout ce qui n’a pas marché, les trades un par un.

Au final, le biais du survivant. Ce qui a fait sa perte c’est exactement la même raison qui a fait sa fortune. Le levier, les achats de breakout, le suivi de ce qui marche. la tenue des positions, les achats de supports et de grosses baisses.

Le pb, c’est que cette approche marche 80% du temps, et perd 20% du temps. le levier fait le reste de la destruction avec la volatilité.

Le biais du survivant c’est de croire qu’il a mal fait quelque chose pour perdre. Ou bien fait quelque chose pour gagner et chercher à copier cela

En fait les raisons de sa perte sont directement dans les raisons de ses gains. Il a gagné non pas car son approche était bonne. mais car son approche était bonne pour le cycle de marché dans lequel il était.

L’approche devenant mauvaise dès que le cycle change.

Le dénominateur c’est le cycle.

y’a des cycles de marché pour certaines approches et d’autres pour d’autres. Le pb c’est de ne pas savoir le reconnaître et de ne pas s’adapter. Le pb c’est de continuer à utiliser du levier quand l’environnement et le cycle ont changé.

Le plus important c’est de comprendre la volatilité et la gestion du risque.

Bien sûr, il existe beaucoup de traders qui vous diront qu’il faut avoir un portefeuille concentré, prendre de gros paris. Ils sont la preuve que cela marche.

Mais vous en avez tout autant dont on entend jamais parler, qui ont fait pareil. Mais sur les mauvaises actions, dans le mauvais cycle et sans gestion du risque, et ils ne sont plus là.

Comme ils ne sont plus là, ils sont oubliés comme l’avion qui ne rentre pas de bataille. C’est pourtant dans la compréhension du pourquoi ils ne sont plus là que réside ce qu’il faut renforcer en trading pour survivre.

Jesse Livermore a fini Ruiné. après avoir tant gagné et tant reperdu au cours de sa vie. Il n’empêche qu’il passionne et vend encore des livres de nos jours. Que beaucoup cherchent à copier son approche.

Livermore a fini ruiné car ce qui l’a vaincu c’est lui même et non son approche. Son manque de discipline à suivre ses propres règles.

J’ai moi même ce problème et je sais que je ne suis pas à l’abri d’exploser en une année plusieurs années de perf. ce n’est pas pour rien que je vous dit que peu importe le stop, c’est la taille de position le vrai garde fou.

Le plus dur en bourse n’est pas de gagner lorsque le cycle est favorable. C’est de savoir le reconnaître, pour lorsqu’il ne l’est plus, ne pas s’entêter, rester discipliné sur son risque avant tout. plus facile à dire qu’a faire. Oui? mais il faut le faire.

Je ne suis pas meilleur qu’un autre pendant un cycle haussier, même plus mauvais en général. Ma force, ma performance, mon écart de performance dans la durée provient surtout de ma capacité jusqu’à maintenant (je touche du bois) à éviter de perdre gros quand le marché devient baissier.

« concentration to get rich but diversification to stay rich » pour rejoindre l’idée de savoir quel est notre objectif. créer du patrimoine ou le protéger. Notre approche du marché, de son risque sont alors complètement différentes et doivent l’être.

Chacun doit comprendre qu’il n’y a pas une bonne approche pour tout le temps. Mais une bonne approche pour chaque temps.

“Until you make the unconscious conscious, it will direct your life and you will call it fate.”

Jusqu’à ce que vous transformiez l’inconscient en conscient, il dirigera votre vie et vous le nommerez destin.

– Carl Jung

Le blindage, c’est sur nous mêmes qu’il faut le focaliser. Le biais du survivant nous pousse à penser qu’il existe une martingale pour gagner à tous les coups. La vérité c’est que tous ceux qui sont morts en bourse, le sont à cause d’un manque de discipline et de gestion du risque. Point barre

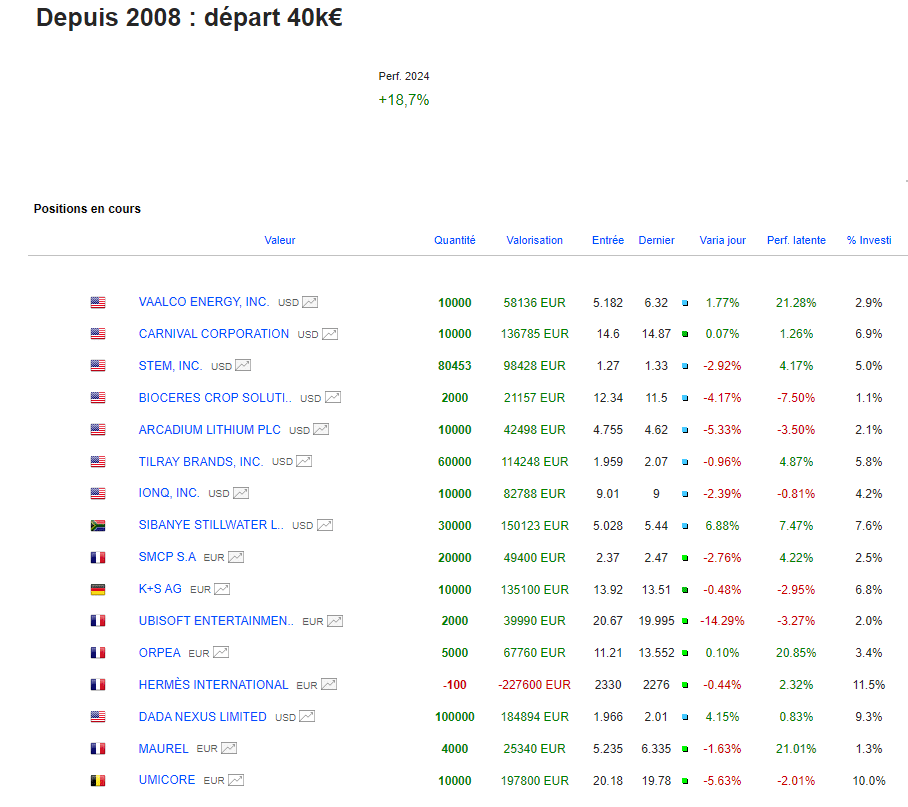

Portefeuille Graphseo bourse et CAC 40

Peu de changements, j’ai accumuler Umicore, un peu surpris de la chute mais ça tient les support. on sera rapidement fixés. Accumulé Ubisoft aussi, ces deux titres sont des constructions de moyen terme à laisser construire.

Les résultats de Dada sont vendus en première instance. Pour l’instant ça reste dans les rails.

Tout ceci confirme que ces prochaines semaines il va falloir plus gérer ce que l’on a que trop s’éparpiller. Le marché reste très hétérogène et volatil.

Niveau CAC 40, je regarde Hermes surtout pour juger de la suite. On entame une consolidation à ce stade. Support à 8100-8050. on ne parlera de coup au moral qu’en dessous.

amicalement

Julien

PS: Je te recommande de lire ceci :

Note: Tous les investissements sont partagés en temps réel sur L'Académie des Graphs. Le portefeuille représente mes convictions personnelles consolidées (de mes différents courtiers) et n'est pas une incitation à l'achat ni à la vente. La performance en cours inclus les gains ou moins values latentes et l'impact du change sur les actions étrangères. Performance 2024: +41%; 2023: +38%; 2022: +46%; 2021: +122%; 2020: +121%; 2019: +79%; 2018: +21%; 2017: +24%; 2016: +12%; 2015: +45%; 2014: +30%; 2013:+72%, 2012:+9%, 2011:-11%... Clique-ici pour découvrir le logiciel d'aide à la décison que j'utilise au quotidien pour détecter au bon moment les meilleures actions.