Trump élu, on peut se demander quel impact pour la bourse, l’économie, la géopolitique. Car si Trump est adoubé en super héros alors même qu’il n’est pas assis à la table ovale encore. Les conditions de sa seconde élection sont bien différentes de la première.

Je vous propose donc de faire le tour de l’impact qu’aura Trump sur les marchés et l’économie voire le monde entier par une liste d’avantages et inconvénients.

Trump 2024 – Le meilleur

Trump est pro business. Il va baisser les taxes. Dérégulation. C’est toujours bon pour la bourse qui on peut dire a déjà anticipé de par sa hausse, le fruit de cela.

C’est de la croissance. La croissance c’est de la hausse des matières premières. donc de l’inflation.

Mais les droits de douane, c’est de l’inflation. Et les gens n’aiment pas l’inflation. Mais c’est aussi plus de déficits et donc une hausse des taux longs qui peut réduire les prochains déficits et donc la marge de manœuvre aux baisses des taxes.

Trump est pro Pétrole mais dans la lignée du pragmatisme américain. Par contre, il faut éviter de penser qu’il est contre le renouvelable. Cela suivra son chemin comme en 2016-2020.

Trump avec le Sénat et probablement la Chambre, a plus de pouvoir et de latitude qu’en 2016. Pour le meilleure ou pour le pire…

Trump 2024 – Le pire

Les droits de douane c’est vraiment la mauvaise idée mais la question reste de savoir de combien on va les monter ? il y’a la promesse et la réalité. Et le fait que ce sera utilisé surtout en levier de négociation comme Trump sait le faire avec des punchlines.

N’oublions pas que Trump en 2016-2020 avait eu exactement la même politique. Baisse des taxes, hausses des droits de douane et l’inflation est restée à 2%

Le problème pour l’inflation c’est plus le déficit et donc les dépenses non pas par du QE comme en 2016-2020 mais par l’état directement comme post covid. ça, c’est inflationniste. Je pense qu’on va repartir sur du QE.

C’est donc trop tôt pour savoir.

L’inflation dépendra de beaucoup de choses et peut se compenser de différentes manières.

Car à côté de ça, Trump peut remplacer Powell et pousser la FED a baisser ses taux courts pour aider l’économie à relancer et notamment le cycle sur le manufacturier. Cela peut aider aussi à réduire la charge de la dette tout en ayant un déficit de plus en plus béant.

Il devra faire face aussi au plafond de la dette dès le début d’année qui reste plus un jeu politique.

Trump n’aura aucun intérêt à laisser les taux hauts trop longtemps et donc poussera la FEd a les baisser ou ne pourra pas non plus aller trop loin sur le protectionnisme. La hausse des taux c’est mauvais pour le business, le consommateur et donc pour l’économie. Il sera un supporter de la baisse des taux et l’immobilier et les marchés continueront de bien se comporter. Et je pense que l’inflation sera un second sujet.

Un peu d’inflation ne fait pas de mal pour régler le problème de la dette avec le temps et sans devoir réduire les dépenses.

Mais on revient à la thèse que Trump aidera à une inflation plus élevée que celle connue des dix dernières années et qu’il y aura une rotation en ce sens sur les actions en bourse.

Le risque c’est donc retour de l’inflation, taux qui baissent de force par volonté de Trump de soutenir l’économie et encore plus d’inflation en résultante. Plus haute que la hausse des salaires qui détruit donc le pouvoir d’achat contrairement à l’inflation connue aux US post covid où les salaires ont su résister.

Le gros problème que je vois c’est la perte de confiance du marché dans l’indépendance de la FED.

La confiance c’est tout en bourse. Et sans indépendance, on peut faire beaucoup d’erreurs dans les gesticulations sur les taux. Jusqu’a présent la FED fait un sans faute depuis 5 ans car Powell quoiqu’on en dise est patient, indépendant, et clair dans sa communication moyen terme.

Trump fait beaucoup de punchlines. Mais en 2016, Trump pouvait faire du rentre dedans. y’avait pas de tensions avec la Russie et une guerre déjà ouverte en Ukraine. Y’avait pas Taiwan, le moyen orient sur des braises. Aujourd’hui les punchline de Trump au lieu de calmer une situation déjà calme peuvent exacerber la situation tendue car l’incertitude est déjà forte.

En 2016 Trump est arrivé sur un marché peu cher, dans de bonnes conditions économiques de reprise de cycle et de boom sur la tech. QE et taux bas. C’était un bon timing où au-delà de Trump, c’est le cycle qui a fait le boulot et l’impact de Trump fut réduit.

Aujourd’hui le cycle est bien différent. Les marchés sont chers, volent de record en record. Le dollar est fort et c’est un problème pour l’économie US et Trump devrait veiller à ne pas trop le renforcer encore. La Tech est en haut de cycle, le manufacturier en bas de cycle. Les caisses sont vides après des années de stimulus post covid. Et les déficits ont une limite, même pour les USA et la hausse des taux longs commencent à impacter l’économie, la baisse des taux de la FED n’étant pas assez.

Mais Trump peut continuer de profiter que tous les flux vont aux US. Il n’y a plus que les US pour la bourse qui comptent. Est-ce durable ? ce sera le risque pour Trump d’une rotation géographique et sera intimement lié au dollar.

Pour résumer, petites capitalisations, immobilier, actions aux sens large mais plus valeurs value cycliques.

La dérégulation et la simplification de l’administratif, ça , ça sera intéressant car ça pourrait lancer un précédent en occident et en Europe on en aurait bien besoin.

Après il va tweeter. En 2018 surtout je me souviens que c’était une horreur pour investir. Je pense qu’il fera pareil. Mais le marché a l’expérience de Trump 1.0 pour comprendre que Trump 2.0 sera peut être moins pris au sérieux sur ses punchlines. On verra bien.

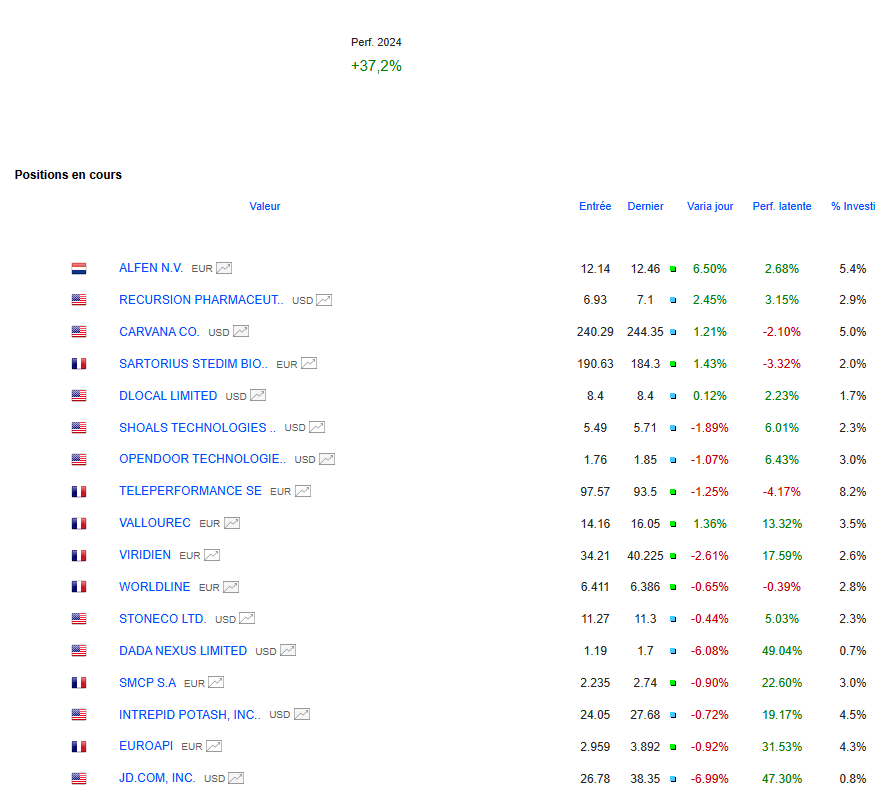

Portefeuille Graphseo bourse

Les lecteurs de cet article lisent maintenant :

amicalement

Julien

Ne loupez plus une seule opportunité pour investir à moindre risque en recevant la newsletter de Graphseo bourse

PS: Tous mes investissements sont partagés en temps réel sur L'Académie des Graphs. Le portefeuille représente mes convictions personnelles consolidées (de mes différents courtiers) et n'est pas une incitation à l'achat ni à la vente. La performance en cours inclus les gains ou moins values latentes et l'impact du change sur les actions étrangères. Performance 2025: +145%; 2024: +41%; 2023: +38%; 2022: +46%; 2021: +122%; 2020: +121%; 2019: +79%; 2018: +21%; 2017: +24%; 2016: +12%; 2015: +45%; 2014: +30%; 2013:+72%, 2012:+9%, 2011:-11%... Clique-ici pour découvrir l'Académie des Graphs où je t'accompagne au quotidien, partage mes positions et portefeuilles dynamique et long terme en temps réel.