Les investisseurs en ETF battent les investisseurs actifs en stock picking depuis des années. C’est un fait. C’est surtout du à la longueur de cycles. C’est donc plus quelque chose d’anormal historiquement parlant en bourse. Mais durant depuis 15 ans, chacun en fait maintenant une évidence et pense que cela continuera de fonctionner dans le futur.

Les gens trop intelligents sont condamnés à sous performer.

On oublie souvent cela pour expliquer la sous performance des gérants. outre le fait d’être dans le consensus pour garder leurs clients et leur emploi en évitant de faire de grosses erreurs.

il y’a aussi le pb que ces postes sont occupés par des gens brillants qui réfléchissent beaucoup.

Et il y’a des périodes en bourse, où l’euphorie fait surperformer les moutons

Etre trop intelligent est donc un gage de sous performance en bourse car on se biaise souvent à former des théories trop complexes et à ne pas aller là où l’action est.

Et on entre dans un biais de confirmation car plus on est reconnu intelligent, plus on n’accepte pas d’avoir tort pour ne pas perdre la face et on s’obstine alors.

J’avais déjà écrit sur le sujet, sur le fait que les gens les plus intelligents souffrent le plus en bourse des problématiques de timing car ils ne voient pas assez l’importance des flux et du concours de beauté qui peut durer plus longtemps qu’ils pensent.

Newton disait qu’il pouvait calculer la distance de la terre à un astre avec grande précision ainsi que sa vitesse mais qu’il était incapable de prévoir le comportement des foules.

Alors il ne faut pas arrêter de réfléchir. Mais comprendre qu’il y’a un temps pour forger les hypothèses de travail et un temps pour les actionner quand le marché voit la même chose que nous.

Il ne faut pas être bête pour gagner en bourse. Les vrais mouton perdront en bourse ce qu’ils ont gagné en règle générale deux fois plus vite que ce qu’ls ont mis à le gagner.

Mais s’il est important d’être intelligent, il faut avoir la bonne intelligence.

Et la bonne intelligence en bourse est celle de la simplicité. Mais simplifier est complexe. il faut être passé par des étapes pour enfin revenir à l’essentiel : La tendance, le Momentum, être un mouton averti qui surfe les vagues et voit venir les suivantes tout en sachant attendre le moment où il n’est plus seul à l voir.

Car gagner en bourse, c’est comprendre qu’on a besoin que les autres pensent comme nous pour vraiment gagner gros et faire des tendances longues et fortes.

être le seul à avoir une vision, ne rapporte pas. Cette vision doit devenir consensus pour offrir son plein potentiel.

Il faut la bonne intelligence.

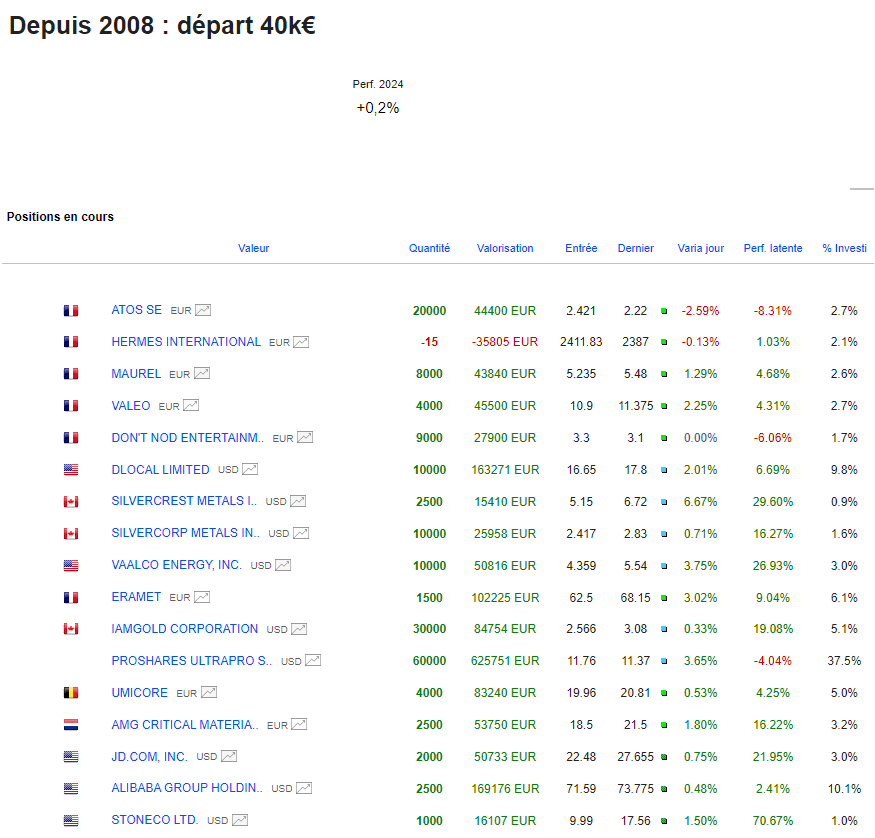

Portefeuille graphseo Bourse

J’ai enfin réussi à revenir à l’équilibre. En faisant ce que je sais faire. Mais cette équilibre est fragile à cause du Short et la keynote nvidia se fait voler la vedette par Apple. Contrairement à ce que l’on aurait pu croire, Apple n’annonce pas développer son propre Chat gpt ni de puces etc, mais s’allie à Gemini de goolge. C’est donc Google qui prend 5% et pas Apple.

Comme quoi le marché avait raison de délaisser ces derniers temps Apple à priori en se disant qu’ils loupaient le virage IA pour le moment.

J’avais pris Atos pour accompagner le mouvement de rebon qui a fait pschiitt avant que je puis regarder. Le marché croit qu l’Ak viendra avant la moindre vente de toute évidence.

Mercredi on aura donc la FED. on devrait avoir 0 surprises puisque Powell devrait nous redire ce qu’on a entendu y’a deux semaines. Donc le marché ne regardera que les projections de la FED sur la baisse des taux à venir et le calendrier voir si on changé les plans.

Le dot plot. Et notamment voir si on repousse à plus tard la première baisse et surtout qu’on ne parle plus de 3 baisses en 2024 mais de 2. Et qu’on démontre bien que les taux ne reviendront pas de si tôt aux niveaux du covid et en taux réels négatifs.

On verra si cela suffit à insuffler une volonté de correction pour aller motiver un courant acheteur a des prix un peu plus bas pour relancer ensuite le mouvement.

La question d’encaisser va se poser dans mon cas pur acter un peu la remontada quand même. Tenter de m poser et me concentrer à faire plus de ce qui marche et moins de ce qui ne marche pas pour la suite de l’année.

Les lecteurs de cet article lisent maintenant :

amicalement

Julien

Ne loupez plus une seule opportunité pour investir à moindre risque en recevant la newsletter de Graphseo bourse

PS: Tous mes investissements sont partagés en temps réel sur L'Académie des Graphs. Le portefeuille représente mes convictions personnelles consolidées (de mes différents courtiers) et n'est pas une incitation à l'achat ni à la vente. La performance en cours inclus les gains ou moins values latentes et l'impact du change sur les actions étrangères. Performance 2025: +145%; 2024: +41%; 2023: +38%; 2022: +46%; 2021: +122%; 2020: +121%; 2019: +79%; 2018: +21%; 2017: +24%; 2016: +12%; 2015: +45%; 2014: +30%; 2013:+72%, 2012:+9%, 2011:-11%... Clique-ici pour découvrir l'Académie des Graphs où je t'accompagne au quotidien, partage mes positions et portefeuilles dynamique et long terme en temps réel.