Je me suis un peu perdu sur youtube dernièrement. Comme d’habitude j’ai perdu quelques minutes de ma vie à tout jamais à écouter des hypothèses et avis devenir à force de répétition des faits dans l’esprit de la majorité. Voilà encore une chose bien dangereuse et l’exemple même de ce que sont les biais cognitifs qui font de nous même au final notre pire ennemi.

Mais passons.

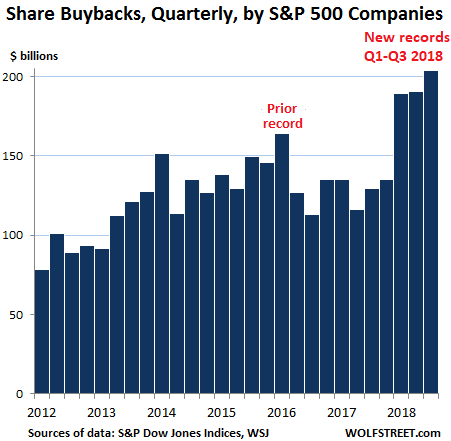

Et en ce moment, c’est une guerre ouverte contre les dividendes et les rachats d’actions. Les fameux buybacks. Qui font dire aux investisseurs qui voient le verre à moitié vide en permanence et qui ont du coup loupé le plus important rallye boursier de ces derniers temps, qu’il faut interdire les buybacks et réduire les dividendes. Car ils ne servent qu’a enrichir les dirigeants et les actionnaires au détriment du capital humain et de la croissance future de l’entreprise.

Comme d’habitude, cela part d’une bonne réflexion mais se perd dans des conclusions simplistes et dangereuses.

Interdire les buybacks est idiot

De la même manière que lorsque la bourse baisse trop, on voit ressortir l’idée d’interdire la vente à découvert. Nous voyons maintenant arriver le fait que la hausse ne serait due qu’a ces buybacks et que ces buybacks sont néfastes.

Il y a toujours un peu de vrai à tout mais ensuite on va souvent un peu trop loin comme d’habitude pour le bonheur de politiser le débat car cela fait cliquer.

Je n’ai pas la prétention de détenir la vraie vérité, mais je m’efforce de rétablir le débat au centre.

Toujours voir les deux faces d’une même pièce. Sans quoi je pense que l’investisseur s’auto condamne à de piètres performances.

Beaucoup de personnes semblent découvrir les buybacks. Ce n’est pas un phénomène nouveau et existe depuis bien longtemps.

Tout comme les dividendes, les rachats d’actions sont vus aujourd’hui comme un moyen de grassement payer les dirigeants et leurs actionnaires. Dépenser de l’argent pour racheter des actions ou distribuer aux actionnaires des dividendes toujours plus importants pour éviter d’avoir à augmenter les salaires.

Commençons par le commencement.

Une entreprise évolue dans un environnement incertain. Elle doit donc prendre des décisions d’investissement pour croître dans un avenir incertain. Ces décisions d’investissement sont autant de risques. Pour survivre une entreprise doit prendre des risques en permanence. Mais aussi, pour survivre, une entreprise doit savoir quand ne pas prendre de risques ou tout du moins les réduire.

J’ai tendance à penser que chaque personne devrait gérer ses finances comme une entreprise. Ainsi on consomme quand l’avenir est encourageant. Et on limite ses dépenses et on épargne quand l’avenir est incertain. Lorsque vous réussissez vous distribuez des cadeaux à votre famille (dividendes) qui vous a supporté et permis d’en être là où vous en êtes aujourd’hui d’une certaine manière. Et en tant que dirigeant vous vous offrez quelques plaisirs (rachats d’actions).

Pour comprendre les choix d’une entreprise et ses décisions, il faut donc penser à la gestion de ses finances personnelles. C’est quand la gestion d’une entreprise n’est pas aussi simple que celle d’un bon père de famille qu’il faut se méfier.

Se mettre à la place de l’entreprise pour mieux la comprendre

Une entreprise prend des risques importants quand elle s’engage dans d’importantes dépenses dans la recherche et développement afin d’innover et disrupter le marché. Ce qui lui permettra de gagner des parts de marchés, avoir une force de prix et donc d’augmenter ses marges et sa croissance future. Elle pourra alors employer plus de monde et augmenter les salaires de profils rares afin de les débaucher à la concurrence (le salaire d’un employé est fonction de l’offre et de la demande) et continuer d’augmenter son avantage compétitif.

Mais quand une entreprise n’a pas vraiment de projets innovants à se mettre sous la dent. Et que le retour sur capital investi n’est pas franchement intéressant alors même que l’avenir n’est que brouillard. Alors l’entreprise se demande quoi faire avec son argent. Et comme tout le monde, elle veut surtout éviter de faire quelque chose de stupide avec.

Alors comme tout le monde, elle va chercher à prendre le moins de risque avec cet argent.

Quand vous ne savez pas quoi faire avec votre argent, et que vous ne voyez pas de raisons valables de l’investir à risque ou tout du moins pas complètement. Vous cherchez à investir cet argent de la manière la moins risquée possible pour créer la meilleure valeur.

Un rachat d’action n’est rien de plus qu’une manière peu risquée d’allouer du capital pour une entreprise.

Quand l’avenir est incertain vous ne dépensez pas votre argent dans des projets d’innovation non rentables ou encore dans l’augmentation de salaires qui seront un poids sur les marges si l’économie se retourne et ne feront que fragiliser la survie de l’entreprise.

Alors quand l’avenir est incertain et les projets de croissance peu rentables, une entreprise va procéder à des rachats d’actions et à une meilleure distribution de dividendes.

Pourquoi ? Car c’est la façon la moins risquée à ce moment là d’employer son capital. Ce capital, ce cash vient des actionnaires. Grâce à leur argent, l’entreprise a pu investir et créer des opportunités qui lui ont permis de faire des profits. Quand l’entreprise ne voit pas de bonne façon d’employer ce cash pour aller chercher encore plus de valeur, elle décide de le redistribuer partiellement aux actionnaires via des dividendes et des rachats d’actions. C’est une façon de ne pas prendre de risque à allouer ce cash sur des projets avec peu de retour sur investissement. Car les actionnaires seraient mécontents de cette mauvaise employabilité des capitaux de l’entreprise.

En aucune manière cela veut dire que les dirigeants veulent s’engraisser car ils sont aussi actionnaires de la société où ne veulent pas payer les employés plus. Ni que la fin est proche économiquement parlant, s’ils ne veulent plus investir en recherche et développement faute d’idées assez rentables.

Si vous étiez une entreprise. Vous non plus, vous ne voudriez pas mettre l’entreprise à risque en allouant mal ce cash qui vous fera défaut et aura été mal investi si l’avenir est moins radieux et les ventes moins soutenues.

Racheter des actions, distribuer des dividendes doit donc être vu comme une stratégie prudente de l’entreprise dans l’allocation de son capital. Et non comme de l’argent jeté par les fenêtres.

Et cela vaut toujours mieux que de rester assis sur tout le cash sans l’allouer du tout et le voir rogné par l’inflation, aussi faible soit-elle.

Ensuite, selon beaucoup de personnes qui ne veulent pas croire à la hausse des marchés. Les rachats d’actions dits buybacks seraient la seule raison avec l’aide des banques centrales, que les actions auraient de monter. Les buybacks représentant l’essentiel des volumes.

Très bien. Mais depuis que les buybacks existent, s’ils étaient vraiment néfastes pour le marché et pour le entreprises; Alors leur avènement serait néfaste également pour les actions de ces entreprises à long terme. Or on voit que les entreprises qui rachètent beaucoup de leurs actions sont aussi celles qui surperforment le plus les indices boursiers.

On peut toujours se dire que l’argent investi dans un rachat d’actions est de l’argent que l’entreprise ne pourra pas investir dans l’innovation dont elle a besoin pour continuer à croître.

Mais en même temps, ne vaut-il mieux pas distribuer l’argent plutôt que de l’investir dans des projets peu voire pas rentables qui mettront l’entreprise à risque à long terme dans un avenir incertain ?

Il faut bien se dire que si les entreprises allouent leur capital à des dividendes et rachats d’actions, c’est bien qu’elles savent ce qu’elles font et qu’elles partent du principe que c’est le meilleur moyen d’employer ce capital à ce moment donné du cycle business. Si vous ne croyez pas que les entreprises savent à minima ce qu’elles font, c’est plus un problème d’égo qu’il vous faut régler avant d’investir en bourse.

Critiquer les entreprises de distribuer trop de dividendes et de faire trop de rachats d’actions, c’est tout simplement critiquer les entreprises de faire des profits tout court. C’est donc les critiquer de croître, les critiquer d’innover. Et donc les critiquer d’employer plus de personnel, d’investir plus et donc de participer à l’essor économique global de la société.

Oui, parfois on peut se dire que les entreprises achètent leurs actions au mauvais moment, souvent alors que les cours de bourse sont au plus haut.

Mais un rachat d’actions se juge comme toute décision d’entreprise sur le long terme. Si les dividendes et les rachats d’actions servaient vraiment qu’a engrosser les dirigeants et les actionnaires au détriment du business et des résultats futurs, ne pensez-vous pas que depuis longtemps, ces décisions seraient néfastes pour le cours de l’action quand elles sont annoncées ?

Critiquer les rachats d’actions et les dividendes c’est avoir une vue court terme des choses et non une vue d’ensemble.

Interdire la vente à découvert est idiot car cela revient à être pire que les maux en asséchant encore plus la liquidité du marché et donc en apportant encore plus de défiance.

De la même façon, interdire ou réduire les rachats d’actions et les dividendes ne feraient que pousser les entreprises à ne rien faire de leur montagne de cash ou pire à l’investir dans des projets peu rentables faute de mieux et donc à détruire de la valeur à long terme avec ce cash qui aurait pu être mieux alloué. Pas sûr que les actionnaires et par la suite les employés apprécient. Parfois on ne se rend pas compte qu’avec des décisions court termistes on handicape l’avenir long terme.

C’est normal, c’est psychologique et a pu être prouvé : l’incapacité de l’homme d’être vraiment patient pour avoir un bénéfice supérieur. La majorité préférant un bénéfice moindre mais immédiat quitte à handicaper les bénéfices futures.

Voilà pourquoi je pense qu’interdire ou réduire les buybacks, rachats d’actions et dividendes est idiot et serait au final bien pire que les maux.

Mais comme d’habitude, on trouvera toujours à redire. Aujourd’hui on critique les entreprises de trop distribuer. Alors demain on les contrôlera et on les critiquera de ne pas assez distribuer de leurs profits voire même on s’inquiétera qu’elles n’en font pas assez.

Mais ce qui et sûr c’est que ce n’est pas en limitant que l’on arrivera à améliorer les choses. Le gouvernement peut bien plus facilement décider d’augmenter le salaire minimum ou encore d’augmenter les taxes dans un cycle économique en essor pour faire en sorte de récupérer une part de ces profits pour le bien commun s’il le veut vraiment plutôt que d’interdire et limiter. Mais interdire les rachats d’actions, critiquer les décisions des entreprises et faire porter le chapeau populaire, de toujours plus aux riches dirigeants, c’est un jeu perdant perdant pour tous.

Alors bien entendu que tout n’est pas rose dans la distribution de dividendes et rachats d’actions.

Parfois certaines entreprises prennent des décisions qui ne font pas sens. Par exemple en finançant d’importants salaires aux dirigeants alors que l’entreprise ne survit que grâce aux taux bas d’une dette peu chère au détriment de l’actionnaire.

Ou alors quand les dividendes et rachats d’actions ne sont pas payés sur les cash flow mais sur de la dette supplémentaire émise.

Ou encore que le cash n’est pas plus employé pour réduire la dette quand celle-ci est trop importante plutôt que de le distribuer.

Les lecteurs de cet article lisent maintenant :

Mais là on parle de management et de décisions d’entreprises que l’investisseur doit apprendre à interpréter pour éviter de mettre les pieds dans des entreprises qui sont généreuses avec de l’argent qu’elles n’ont pas. Pire…des LBO.

Là est le vrai danger. Et c’est quand ces entreprises sont majoritaires qu’il faut réellement s’inquiéter.

Ne loupez plus une seule opportunité pour investir à moindre risque en recevant la newsletter de Graphseo bourse

PS: Tous mes investissements sont partagés en temps réel sur L'Académie des Graphs. Le portefeuille représente mes convictions personnelles consolidées (de mes différents courtiers) et n'est pas une incitation à l'achat ni à la vente. La performance en cours inclus les gains ou moins values latentes et l'impact du change sur les actions étrangères. Performance 2025: +145%; 2024: +41%; 2023: +38%; 2022: +46%; 2021: +122%; 2020: +121%; 2019: +79%; 2018: +21%; 2017: +24%; 2016: +12%; 2015: +45%; 2014: +30%; 2013:+72%, 2012:+9%, 2011:-11%... Clique-ici pour découvrir l'Académie des Graphs où je t'accompagne au quotidien, partage mes positions et portefeuilles dynamique et long terme en temps réel.