C’est quelque chose que peu de gens savent. On aurait du mal à l’imaginer aujourd’hui. Mais la bourse n’a pas été toujours populaire aux US. Bien au contraire. Dans l’histoire boursière c’est finalement que récemment que la bourse est devenue un support d’investissement pour une grande majorité d’américains.

Voici une histoire peu connue

Je vous parle souvent de flux. Un marché, une entreprise a beau être peu chère en bourse. Si personne n’a les moyens ou la possibilité de l’acheter en bourse, alors son prix ne monte pas. Il faut une demande forte et une offre réduite pour que les prix évoluent à la hausse durablement.

Et contrairement à ce que l’on croit, les résultats des entreprises, leurs marges, leurs profits sont importants mais ne suffisent pas.

Il faut des gens et de l’argent pour acheter ces titres. Et parfois la bourse vous offre des soldes incroyables. Des affaires.

Et pourtant personne n’est dans le magasin. Personne n’achète.

La performance de la bourse à long terme dépend non seulement de l’évolution des profits des entreprises mais surtout de la quantité d’argent, de liquidités disponibles et de la volonté des gens de l’investir. Cad de la confiance en l’avenir, de l’incapacité de trouver de meilleurs placements etc.

Les flux sont l’essence du marché boursier

Combien de fois avez-vous entendu qu’une entreprise se payait si peu chère en bourse pour ne voir son prix que continuer à baisser.

Combien de fois vous a t’on répété que tel pays était si peu valorisé que son rendement dépassait l’entendement. Pour au final être toujours au même point 5 ans après.

S’il n’y a personne pour acheter pour x raisons, les prix ne monteront pas.

La Bourse a gagné 11% par an pendant 100 ans mais personne n’en a profité en réalité

Avec les années, le marché boursier américain est devenu le plus important dans le monde. Il représente les 2/3 des capitalisations boursières mondiales. 2/3 pour une fraction de la population mondiale. Et une fraction des Chiffres d’affaires réalisés dans le pays.

Les gérants et l’argent des épargnants du monde entier se sont concentrés ces 20 dernières années à favoriser l’investissement aux US.

Tout cet argent fait que le marché américain se paye cher par rapport à d’autres marchés. Et pourtant, c’est lui qui a continué à surperformer des années durant.

Ce qui était cher l’est devenu encore plus. Ce qui était peu cher, l’est resté.

Tant que tout le monde veut quelque chose, que l’offre dépasse la demande, un marché restera cher et pourra continuer de monter.

Les flux sont l’oxygène d’une tendance boursière haussière. Comme l’oxygène quand on en a, on ne se rend pas compte à quel point on en a besoin. Ce n’est que lorsqu’on en manque que l’on se rend compte que c’est lui l’élément primordial à notre survie plus que la capacité de nos poumons à bien fonctionner.

L’inflation a tué la bourse. Le politique en a fait une place centrale de la retraite et un succès populaire.

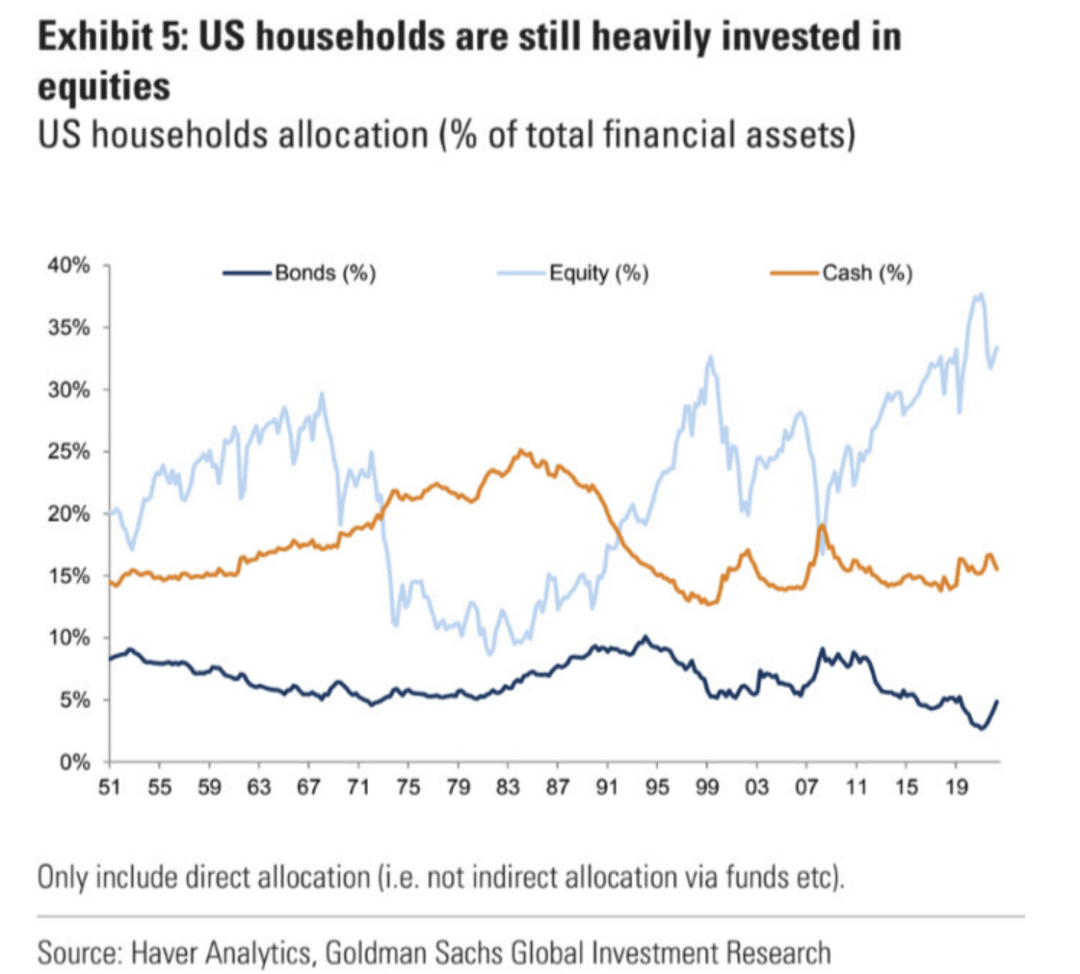

Sur ce graphique, on peut voit la part prépondérante de la bourse dans le patrimoine des américains.

Mais ce ne fût pas toujours le cas.

On ne cesse de nous expliquer à quel point la bourse américaine a rapporté en moyenne 11% par an depuis 1900. Que cela veut dire qu’il faut investir à long terme.

Le seul problème, c’est qu’on oublié qu’avant 1950 et surtout 1980-1990 c’était en fin de compte très compliqué pour tout un chacun d’investir en bourse.

On parle des Krachs de 1929. Mais la bourse était alors réservée à une élite. Ce n’était pas aussi facile qu’aujourd’hui d’ouvrir un compte, de suivre les cours.

Bref, l’une des premières raison d’un flux gandissant en bourse depuis les années 1980. C’est l’avènement des fonds de gestion. De l’informatique, des réductions de couts, de l’internet , des ETF et surtout des plans d’épargne retraite.

Oui.

On peut estimer, que les politiques en favorisant l’épargne retraite via des plans en actions ont favorisé un flux énorme vers la bourse.

En France, moins de 7% de la population détient des actions en 2023. Aux US plus de 70% de la population détient aujourd’hui des actions.

Mais en 1950, ils n’étaient que 4% aux US. En 1960 seulement 7% après un marché haussier de 500%.

Oui, la majorité de la population US a loupé une hausse que l’on nous vend comme le Graal pour backtester toute sorte de stratégie.

On oublie qu’a l’époque les taux étaient élevés. pendant le choc inflationniste de 1970 vous pouviez obtenir 15% sur votre cash alors pourquoi prendre un risque en bourse. C’était pareil en France. Et oui l’inflation en bouffait la majeure partie voire plus mais qui compte comme cela ? Quasi personne n’était en bourse. Les gens mettaient l’argent à la banque point barre.

Forcer l’épargnant à épargner : une riche idée

En France, on a forcé l’épargnant à épargner en prenant un crédit pour acheter sa résidence principale. Sans le savoir, en remboursant ses mensualités, l’individu s’enrichit car il se force à épargner de l’argent qu’il aurait dépensé autrement. Au bout de quelques décennies, le voilà à la tête d’un pécule qui pourra assurer une complémentaire retraite.

Aux US c’est différent. Il n’y a pas de retraite. Comme on l’a vu, l’essentiel de la population n’est pas en bourse.

Le politique arrive alors et change tout.

On va forcer l’épargnant à épargner en investissant en bourse pour sa retraite par capitalisation en créant l’IRA. Un Plan épargne retraite. Puis le 401k.

A partir des années 1980, l’inflation a baissé. Les taux aussi. Peu à peu le cash à de moins en moins rapporté. La bourse est redevenue une alternative.

Les frais étaient moindre. La compétition des fonds de gestion pour capter l’argent faisait rage.

Il y eu un boom alors qu’il devenait plus facile pour chacun d’investir en bourse. Un boom de liquidités, un boom de flux.

En 1981, un crédit d’impôt était octroyé pour investir son argent dans un plan d’épargne retraite.

Et les Us friand de bourse est vraiment né de là.

Pas avant. Certains fonds ouvraient 10 000 nouveaux comptes par jour. Et 70% de cet argent frais allait directement s’investir en bourse sur les actions.

Parfois on a du mal à imaginer pourquoi encore aujourd’hui les fonds arrivent à collecter autant d’argent lorsqu’on sait que des ETF seront moins chers en frais et plus performants. Cela vient du fait que ces fonds sont rattachés à cette épargne retraite forcée et que beaucoup mais alors vraiment beaucoup de gens ne veulent pas y passer beaucoup de temps.

SI bien qu’en 1990 vous avez 1/3 de la population qui détient des actions contre 7% avant.

Pour la première fois de l’histoire boursière, la hausse des marchés dans les années 80 puis 90 a vraiment profité à la classe moyenne et aux jeunes baby boomers en plein cœur de leur carrière et de la préparation de leur retraite via cette décision politique.

Cela laisse songeur quand on sait qu’aujourd’hui en France et en Europe plus largement, l’épargne est essentiellement concentrée, en immobilier, assurance vie et autres produits aux rendements faibles mais « sûrs ». C’est certes une culture différente me direz vous. Mais pas plus qu’aux US dans les années 1950 et 1970 où l’essentiel de l’argent était épargné et non investi aussi.

S’il ne faut pas négliger le pouvoir des flux pour comprendre les grandes tendances boursières. Il ne faut pas négliger non plus le grand pouvoir des politiques à pouvoir par leurs lois attirer ces flux et les créer.

Et ainsi renforcer la création de valeur pouvant profiter à un plus grand nombre et notamment la classe moyenne qui serait alors poussée à investir

Ces flux permettraient au marché boursier Européen de performer à nouveau alors qu’il est depuis deux décennies considéré comme peu cher mais le reste.

Cela n’a jamais été un problème de profits. On a de nombreuses sociétés de qualité. Mais à cause d’un manque de flux, elles ne rivalisent pas avec les capitalisations atteintes par leurs homologues US à profit équivalent.

C’est l’opportunité boursière que je vois à l’avenir pour l’Europe.

Guider les liquidités vers la bourse pour avoir plus de flux. Et je ne parle pas de continuer la concentration dans le luxe ou juste les 20 plus grosses capitalisations boursières mais bien d’un flux touchant jusqu’aux plus petites capitalisations et valeurs cycliques.

Bien sûr les fondamentaux des entreprises et de la macro économie sont importants. Mais ils permettent de savoir où l’argent va. Faut-il que l’argent soit là.

Alors que les milenials vont hériter de sommes colossales dans les 10 prochaines années. Le rôle du politique sera primordial à savoir où l’argent ira se déverser en fonction des décisions prises. Et dans quelles proportions.

Ce flux peut avoir le pouvoir de faire et défaire des placements que l’on a vu comme trop « sans risque » pendant des décennies.

Comme expliqué, faire venir l’argent est le facteur le plus important avant de le diversifier sur les secteurs à privilégier en fonction de la macro.

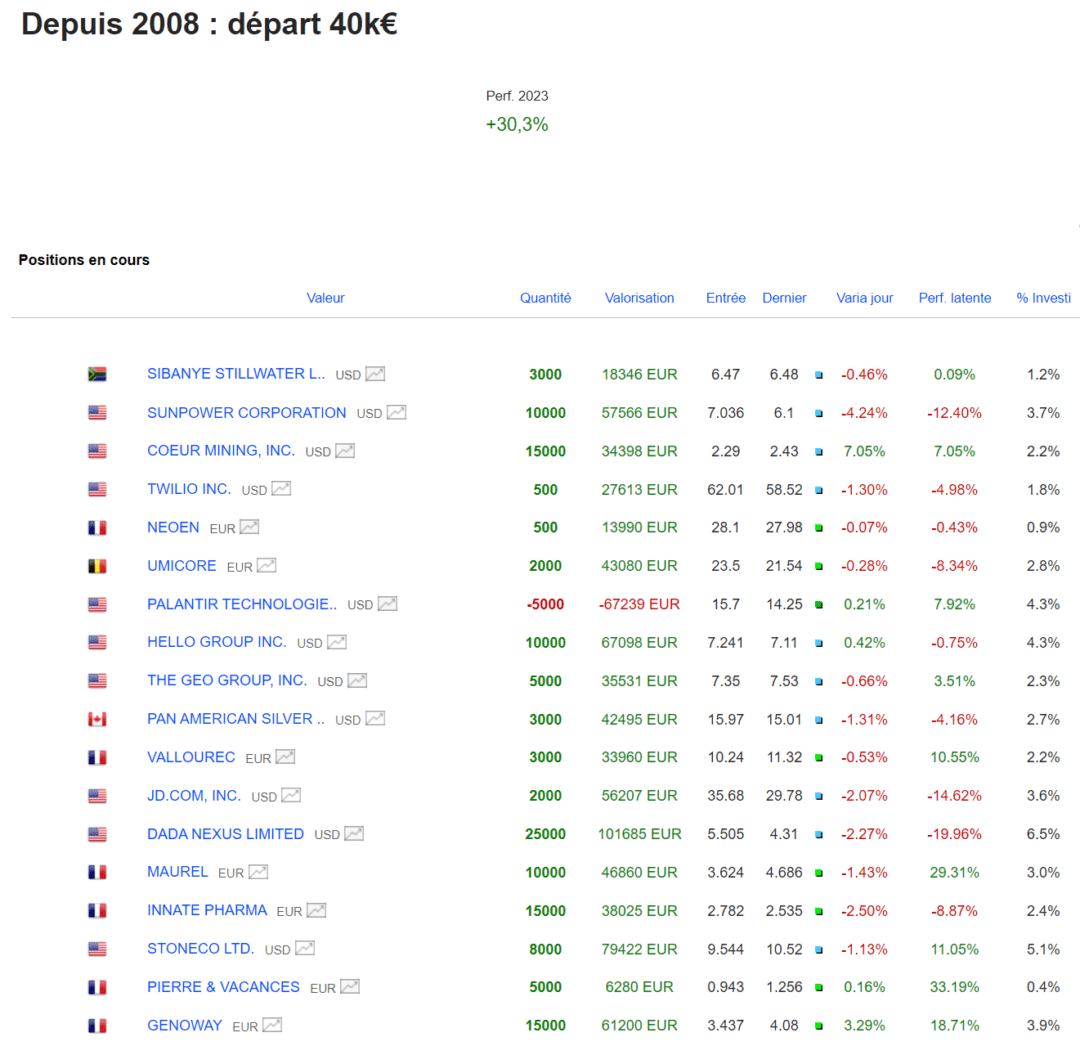

Portefeuille Graphseo Bourse

Je continue de nettoyer et d’alléger le portefeuille. Revenu à quasi 50% de liquidités. L’allègement de ces dernières semaines permet de bien amortir le coup de la baisse à ce stade. Pas mal de valeurs commencent à arriver sur des supports intéressants. Pour du rebond. Pour le reste c’est bien trop tôt pour juger de la fin de purge. Mon problème reste les chinoises à gérer.

Les lecteurs de cet article lisent maintenant :

amicalement

Julien

Ne loupez plus une seule opportunité pour investir à moindre risque en recevant la newsletter de Graphseo bourse

PS: Tous mes investissements sont partagés en temps réel sur L'Académie des Graphs. Le portefeuille représente mes convictions personnelles consolidées (de mes différents courtiers) et n'est pas une incitation à l'achat ni à la vente. La performance en cours inclus les gains ou moins values latentes et l'impact du change sur les actions étrangères. Performance 2025: +145%; 2024: +41%; 2023: +38%; 2022: +46%; 2021: +122%; 2020: +121%; 2019: +79%; 2018: +21%; 2017: +24%; 2016: +12%; 2015: +45%; 2014: +30%; 2013:+72%, 2012:+9%, 2011:-11%... Clique-ici pour découvrir l'Académie des Graphs où je t'accompagne au quotidien, partage mes positions et portefeuilles dynamique et long terme en temps réel.