J’ai commencé la Bourse sérieusement en 2006. Après la bulle internet. Avant la crise des Subprimes. Et je peux assurer que depuis 2013 la bourse a changé drastiquement de ce que j’ai connu à mes débuts. Ce changement est même amené à son exponentielle depuis le covid. Si bien qu’on est en droit de se demander si la Bourse ne changera pas à nouveau ces prochaines années pour revenir à ce que j’ai connu à mes débuts en bourse.

Et c’est là que réside l’opportunité

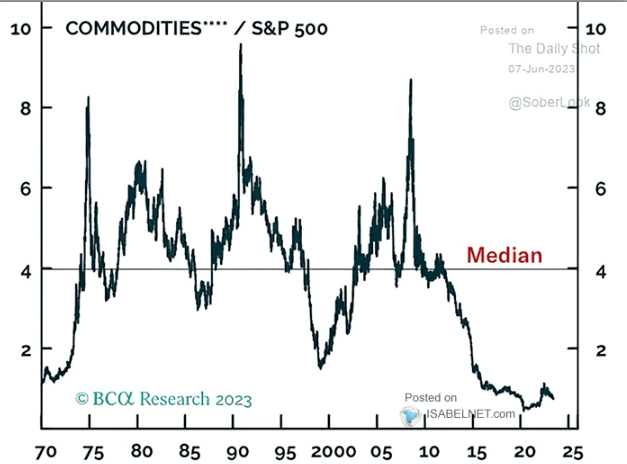

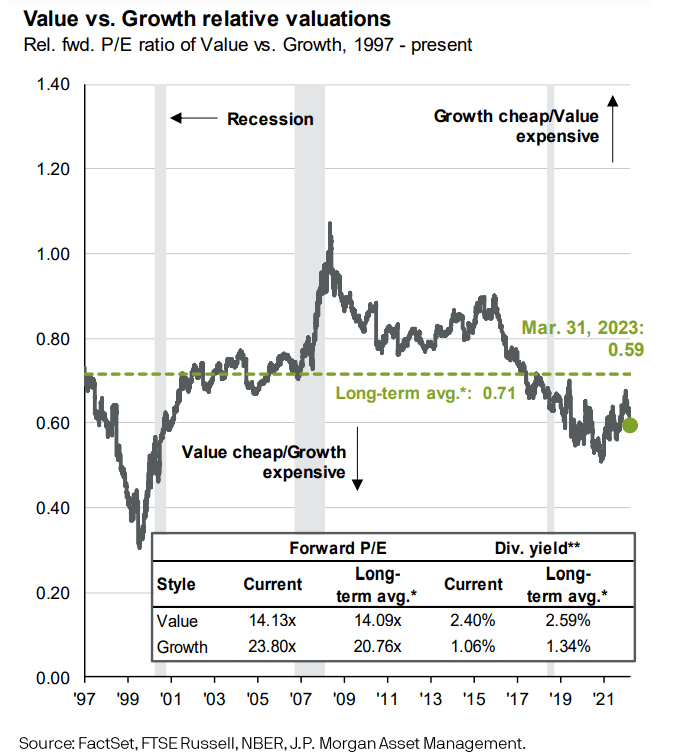

Après la bulle internet, plus personne ne voulait des valeurs de croissance. La baffe était dans les mémoires. Les meilleures valeurs technologiques montaient mais moins que le marché, moins que els valeurs value cycliques soit des valeurs avec des actifs tangibles. Tout le monde ne voulait plus que de l’immobilier, des banques, des telecom, de l’industrie minière et pétrolière.

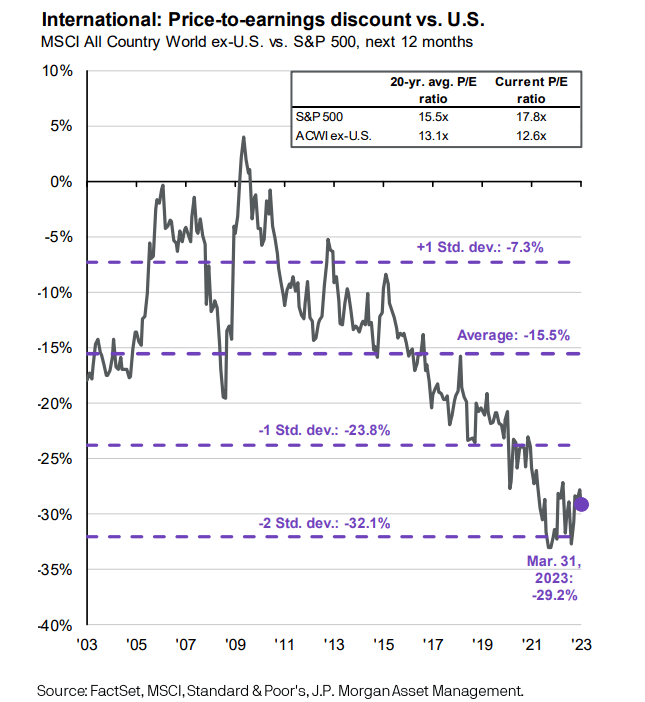

Si bien que l’on avait aucun problème a payer à l’époque, y’a presque 20 ans maintenant, 30 fois les profits et parfois 60 fois les cash flow d’une mine de cuivre ou d’un sidérurgiste. Quelque chose qui peut paraître fou à un investisseur qui n’a connu la bourse que depuis quelques années.

Je sais cela parait un autre âge et un autre monde tant ces mêmes industries, minières et autres transformateurs de Mp se payent moins de 5 fois les profits aujourd’hui.

Les temps ont changé également pour ses valeurs. Si elles étaient fortement cycliques il y’a 20 ans, elles le sont de moins en moins actuellement. Si bien que même dans des environnements économiques contraires, certaines arrivent à conserver des profits. Chose impensable il y’en encore quelques années.

L’autre Gros changement

Des cycliques qui gagnent beaucoup d’argent quand le cycle est favorable mais qui en perdent peu voire continuent d’en gagner un peu quand le cycle est défavorable. Voilà qui change du passé. Et donc on paye moins de 5 fois les profits ce type de société actuellement qui ont bien changé par rapport à celles que l’on payait 30 fois les profits y’a 20 ans.

Mais la bourse ce n’est pas que de la micro ou macro économique. Si tel était le cas, il n’y aurait pas des paniques qui font que certains actifs se traitent moins que la trésorerie ou les actifs tangibles. Si tel était le cas, on aurait pas des valorisation à plus de 50 fois le chiffre d’affaires prévu.

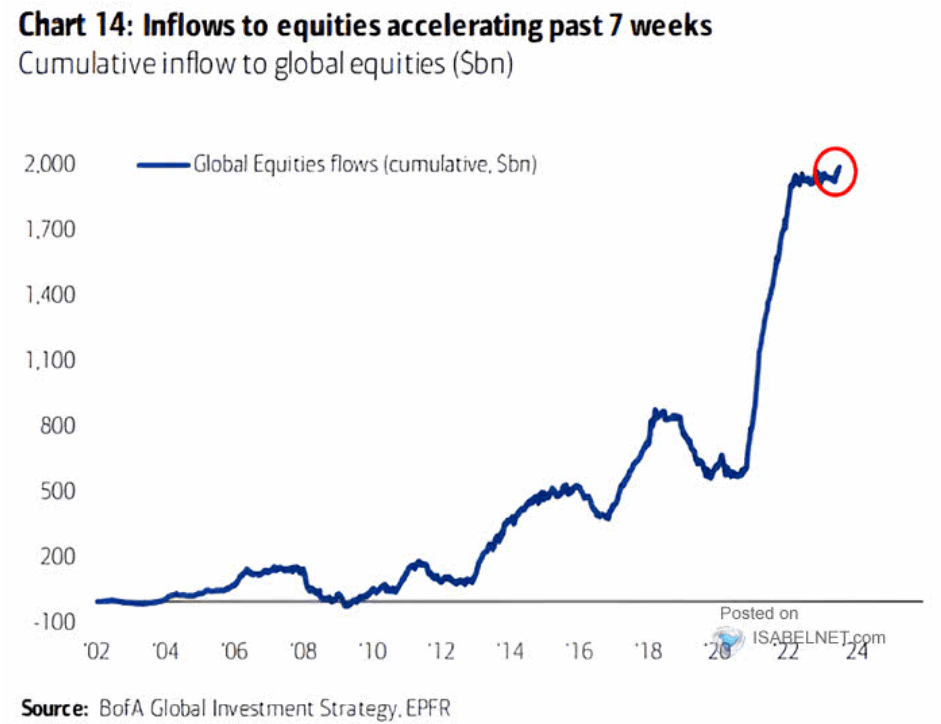

Un facteur important reste les flux. Et ces flux sont gouvernés par les gérants qui sont eux mêmes gouvernés par leurs clients et les réglementations (ESG, normes, quotas etc…), eux mêmes gouvernés par la compétition grandissante de l’investissement passif via ETF, eux même gouvernés par le changement de génération attiré par une gamification de l’investissement et beaucoup de raccourcis dans un monde qui oublie le risque.

Si bien qu’aujourd’hui, un gérant en moyenne touchera la moitié des profits du client sur une longue période. On comprend bien que son but une fois son nom acquis, n’est plus de prendre de gros risques pour surperformer mais bien de performer en ligne sans jamais faire de pari audacieux qui pourrait le faire virer par le client.

On suit les modes plus que les valorisations

Certains gérants donc n’hésiteront pas à suivre les modes. Pour être là où les clients veulent être aussi pour pavoiser au prochain diner mondain pour répondre qu’ils en sont.

Le narratif de marché est très puissant et fait que tour à tour certains actifs seront plébiscités puis délaissés.

Qui de mieux que Gustave Le Bon et son livre La psychologie des foules vieux de 200 ans pour l’expliciter.

« Lorsqu’une affirmation a été suffisamment répétée, et qu’il y a unanimité dans la répétition, comme cela est arrivé pour certaines entreprises financières célèbres assez riches pour acheter tous les concours, il se forme ce qu’on appelle un courant d’opinion et le puissant mécanisme de la contagion intervient. Dans les foules, les idées,

les sentiments, les émotions, les croyances possèdent un pouvoir contagieux aussi intense que celui des microbes. »

« C’est surtout par le mécanisme de la contagion, jamais par celui du raisonnement, que se propagent les opinions et les croyances des foules. »

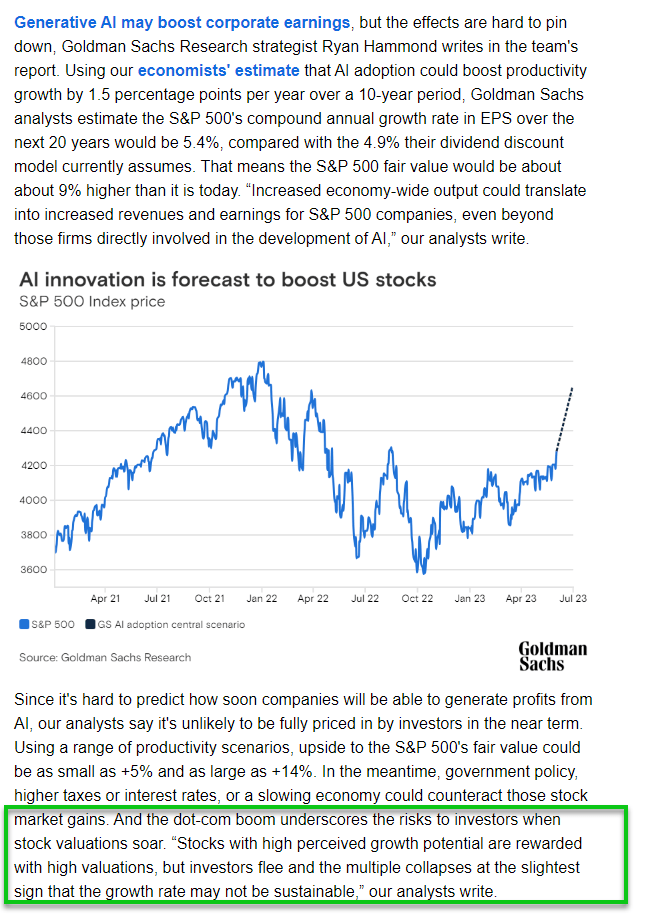

Tout ceci pour expliquer que l’engouement pour les valeurs de croissance a débuté post crise des subprimes. Les taux bas pendant longtemps et le cycle extrêmement long n’ont fait que renforcer le narratif qui fut crescendo.

Bien sûr il y’a toujours un fond de vérité et de fondamentaux à ces hausses exponentielles. C’est lorsque le narratif arrive à maturité que les excès se produisent. Mais ces excès peuvent durer bien plus longtemps qu’on ne le croit.

Il ne faut pas oublier qu’une génération entière d’investisseurs se souvient encore des subprimes et n’ont jamais voulu remettre les pieds dans les actifs tangibles.

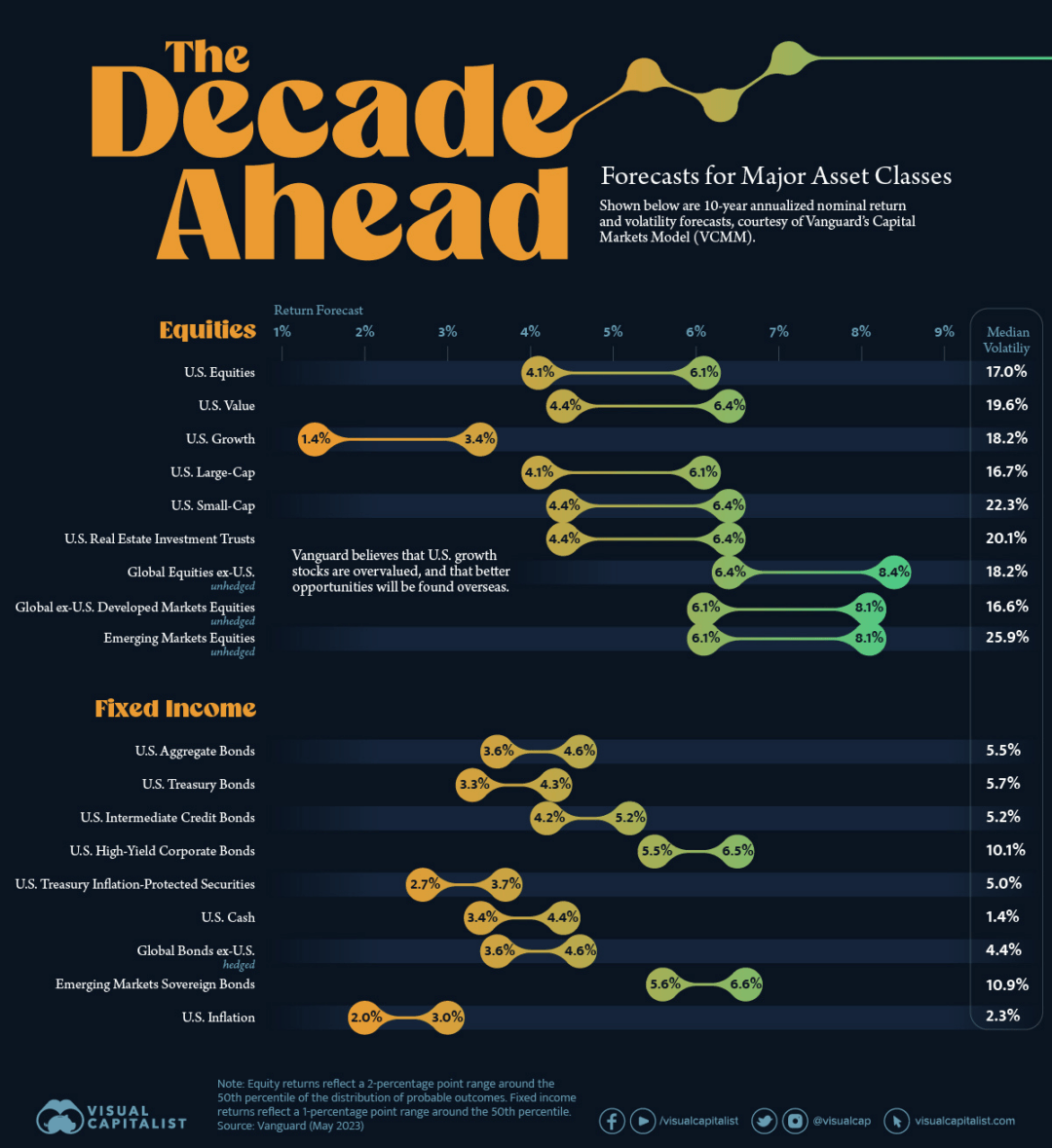

Ils ont voulu rechercher en priorité des business en croissance, profitant du cycle de baisse des taux. Et surtout délivrant une visibilité sur leurs résultats.

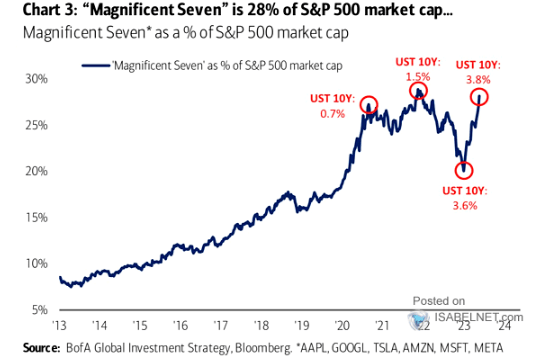

Ce n’est pas pour rien si la dernière décennie a vue l’avènement des GAfam et des valeurs du luxe. Des résultats époustouflants mais surtout de la visibilité, de la récurrence, bref pas de surprises comme avec les valeurs cycliques qui peuvent d’une année à une autre gagner beaucoup d’argent et en perdre beaucoup ensuite.

Et comme le marché a une offre réduite de ce type de valeur là, et que la demande n’a eu de cesse d’augmenter avec les taux bas, créant des richesses nouvelles grâce au crédit. Et bien il y’a une une exponentielle sur les cours.

Si bien que les valeurs cycliques dites value furent délaissées. Alors que les valeurs de croissance furent plébiscités et malgré leur cherté continuèrent leur ascension

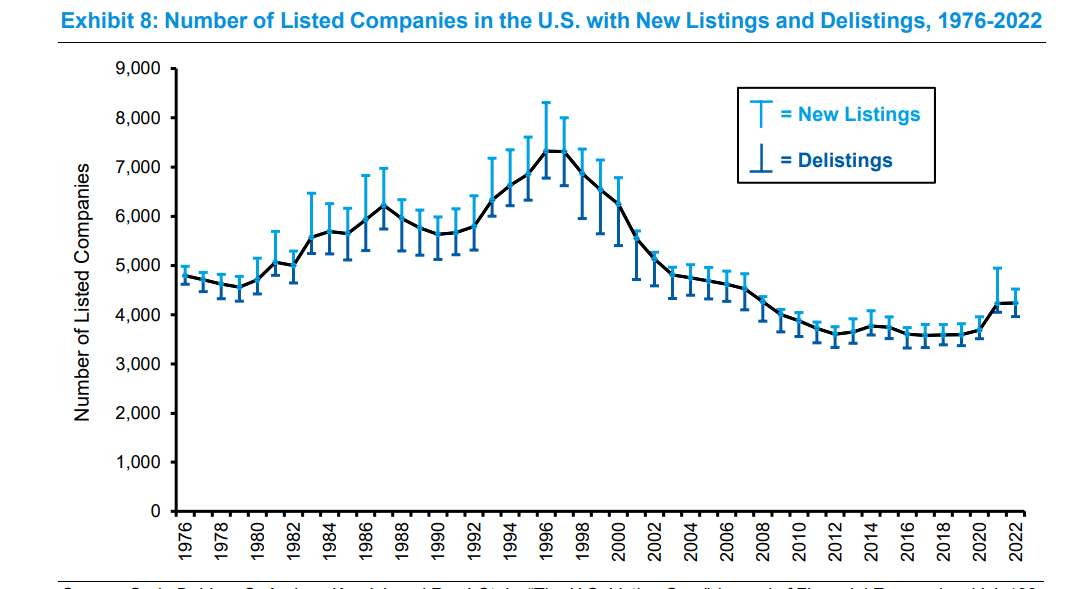

Le problème c’est que ces dernières années nous avons eu aussi l’avènement de l’investissement passif via des ETF. ETF qui répliquent et achètent selon la pondération de l’indice.

Ainsi on a eu et on continue d’avoir un effet boule de neige qui s’auto entretient.

Même Warren Buffett délaissé Graham

Quand on pense à Warren Buffet, on pense à l’investissement value cher à Benjamin Graham. Mais même Buffet s’est peu à peu détourné de cette approche. Plus personne ne veut acheter un actif value car cotant proche ou en desous de ses fonds propres et patienter des années en attendant que le marché rédouvre le titre.

Non, ces titres continuent d’être peu cher pendant des années, personne n’en veut. Et si personne n’en veut, le prix ne monte pas, n’intéressant pas d’autres et la pondération dans l’indice baisse, réduisant les flux provenant de l’investissement passif en ETF. Sans parler des nouvelles règles , normes, ESG qui empêchent beaucoup de flux de s’investir dans certains secteurs et valeurs.

Bref depuis des années, les actions value le restent pour la plupart.

On ne peut plus acheter comme il y’a quelques décennies un titre que le marché valorise peu en jouant qu’il sera revalorisé au cycle suivant. Plus personne ne les regardent, et ces titres peu chers restent peu chers si bien que cela encourage encore moins de flux à y aller, encore moins de fonds à en faire leur spécialité.

Je reste persuadé que la roue va tourner et que le marché va redécouvrir les valeurs value au dépend des valeurs de croissance. D’autant que beaucoup de ces valeurs en 20 ans ont rectifié leur plus gros défaut; La grande volatilité de leurs résultats en fonction du cycle comme dit en début d’article.

Mais quand ? là est la question. Difficile de savoir si l’inflation sera durable et donc la hausse des taux aussi, favorisant un retournement de cycle dans la durée. Ou si nous retomberont dans une croissance molle poussant à la baisse des taux, une japonisation et donc rester dans le cycle que nous connaissons depuis plus d’une décennie maintenant où l’on valorise la croissance future plus que les actifs d’aujourd’hui.

Mais soyons en sûr, value ou croissance, le marché n’est que cycle et c’est la psychologie des foules qui permet de former son inefficience, inefficience dans laquelle l’investisseur particulier peut aller chercher sa surperformance.

Si la roue tourne ce sera aussi pour moi un retour en force de l’investissement actif vs l’investissement passif qui surpondéré dans une poignée de titres que tout le monde a et veut avoir fut imbattable ces dernières années et pousse potentiellement à tort de nombreux investisseurs a croire que cela sera toujours le cas;

Le pari c’est donc que dans les années à venir si on va vers un monde où l’argent est plus cher et donc plus restreint, le marché va se refocaliser sur ces valeurs cycliques certes mais robustes après des années de consolidation de leur business et se payant peu cher offrant une marge de sécurité.

Maintenant, il convient de surement laisser passer un peu de temps si le marché veut d’abord valoriser un ralentissement économique.

On aura toujours besoin de plus de technologie oui et ces titres continueront de performer, mais probablement moins que des valeurs avec actifs tangibles.

De la même manière que l’on aura toujours besoins d’énergie et des matières premières liées, et toujours plus.

Tout la question sera de savoir si c’est sur un épisode temporel donc avant un retour aux taux zéro à cause d’une croissance molle chronique ou si on est sur un changement de cycle et que l’inflation va rester forte plus longtemps, les taux aussi et donc on se retrouve avec des actifs value à nouveau recherchés, et même l’immobilier ou encore les obligations.

Comme pour les valeurs de croissance, il faut déjà que le narratif naisse. Puis qu’il soit suivi pour arriver à obliger ensuite tout le monde à en vouloir, repondérer les valeurs dans les indices et obtenir les flux passifs dessus pour créer une nouvelle bulle.

Mais dans une ère ou tout le monde veut des résultats tout de suite, ce genre de changement prend du temps et se construit dans le temps. Ne devenant évident pour tout le monde quand dans la dernière jambe de sa hausse qui deviendra alors exponentielle.

Rien ne se perd tout se transforme avec une histoire qui bégaie.

Il n’y a pas de secrets.

Si l’on regarde l’approche la plus lucrative des dernières années c’est une approche momentum et non value. Pas d’anticipation. On achète ce qui marche, on renforce ce qui marche. Et comme on accumule ce qui marche, on renforce ce qui marche qui fait marcher ce qui marche. Et les ETF repondèrent ce qui amène un surplus de flux qui fait marcher ce qui marche un peu plus. Poussant les fonds à accumuler pour au moins arriver à justifier leurs frais.

Alors bien sûr cette approche est moindre risque et a toujours marché et elle continuera de marcher. Mais comme le marché est concentré dans peu de valeurs, les effets sont plus importants que par le passé. On agrandit la salle de concert sans agrandir les portes de sortie de secours.

En cas de panique, il y aura une sur offre de titres par rapport à une demande réduite. Ainsi tant que ça monte, on ne se rend pas compte que le problème ne sera pas la baisse mais la volatilité de celle-ci qui cassera alors la confiance mais du coup poussera les flux à chercher une alternative.

Le vautour n’est jamais loin

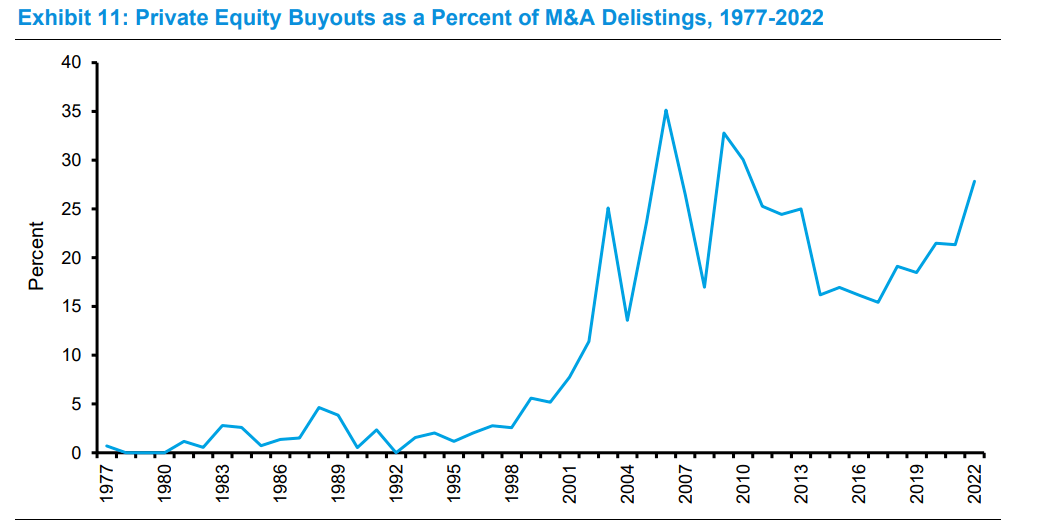

J’ai pu partager quelques graphiques dernièrement qui démontrent que la faible valorisation de certains titres en bourse n’est pas perdue pour tout le monde. Si en effet tout le monde n’achète plus que des actions qui montent, délaissant des valorisations basses.

Le private equity lui ne se gène pas pour racheter à vil prix certaines boîtes en proposant en moyenne 40% de prime ce qui est bien moins que ce que l’investisseur aurait pu récupérer si le marché avait redécouvert cette valeur et l’avait valorisée correctement.

Du coup le marché se retrouve avec de plus en plus de concentration dans des actifs chers. Et les actifs peu chers dont délaissés et les meilleurs sont sortis par la famille, des fusions acquisitions ou encore le private equity. Bref, la cote s’appauvrit.

Les investisseurs ces dernières années ont été récompensé d’acheter cher pour revendre encore plus cher. Alors que ce qui est pas cher peut et le devient souvent encore plus.

Au-delà de la macro et de la micro, l’investisseur ne doit pas négliger aujourd’hui encore plus qu ‘hier l’importance capital des flux. Et ces flux sont bien plus souvent qu’on ne le croit en mouvement sur la base d’une subjectivité (narratif, interventionnisme état, normes ESG, protection carrière gérant…)

Alors la bourse n’a pas tant changé que cela.

On a plus amené le système à un extrême.

C’est juste que les cycles sont beaucoup plus longs qu’avant. Et qu’on a oublié que telle une horloge, le pendule penche d’un côté puis de l’autre. Et l’autre côté c’est potentiellement ce vers quoi il faudra se tourner ces prochaines années.

Il viendra un temps où les valorisations importeront à nouveau et où les valeurs délaissées seront les nouvelles fashion victims du narratif retournant sa veste.

Portefeuille Graphseo Bourse

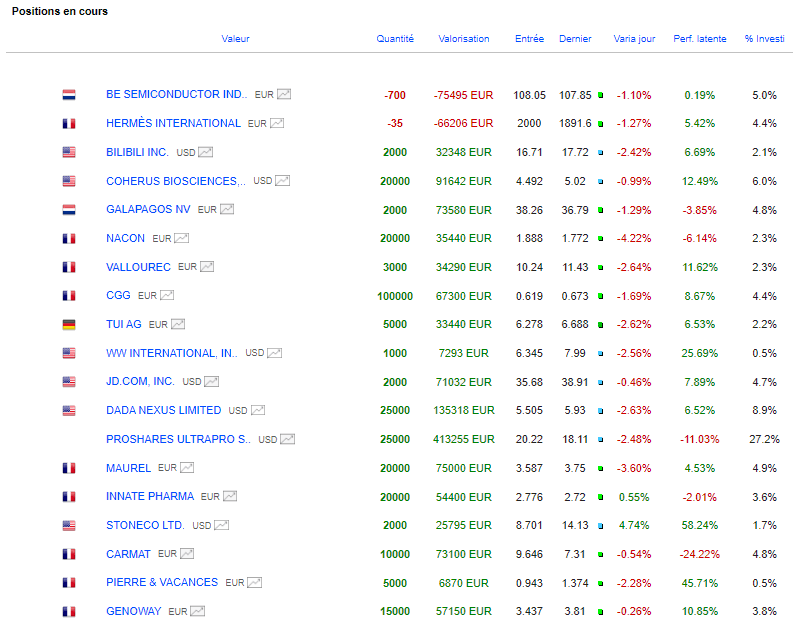

Je continue de jouer la correction des valeurs de croissance et la tenue des valeurs plus value même si je reste axé ici et non comme mon portefeuille bas de laine, sur une approche dynamique et donc avec une dimension de risque. Risque cependant à ce stade couvert par le short Nasdaq.

Les lecteurs de cet article lisent maintenant :

amicalement

Julien

Ne loupez plus une seule opportunité pour investir à moindre risque en recevant la newsletter de Graphseo bourse

PS: Tous mes investissements sont partagés en temps réel sur L'Académie des Graphs. Le portefeuille représente mes convictions personnelles consolidées (de mes différents courtiers) et n'est pas une incitation à l'achat ni à la vente. La performance en cours inclus les gains ou moins values latentes et l'impact du change sur les actions étrangères. Performance 2025: +145%; 2024: +41%; 2023: +38%; 2022: +46%; 2021: +122%; 2020: +121%; 2019: +79%; 2018: +21%; 2017: +24%; 2016: +12%; 2015: +45%; 2014: +30%; 2013:+72%, 2012:+9%, 2011:-11%... Clique-ici pour découvrir l'Académie des Graphs où je t'accompagne au quotidien, partage mes positions et portefeuilles dynamique et long terme en temps réel.