Depuis 2016, sans s’en rendre compte la bourse a changée. Un Cercle vertueux et vicieux à la fois est venu privilégier doucement puis subitement une poignée de valeurs. Celles-ci concentrées dans les indices ont amené une concentration plus forte encore avec les ETF qui répliquent sans réfléchir.

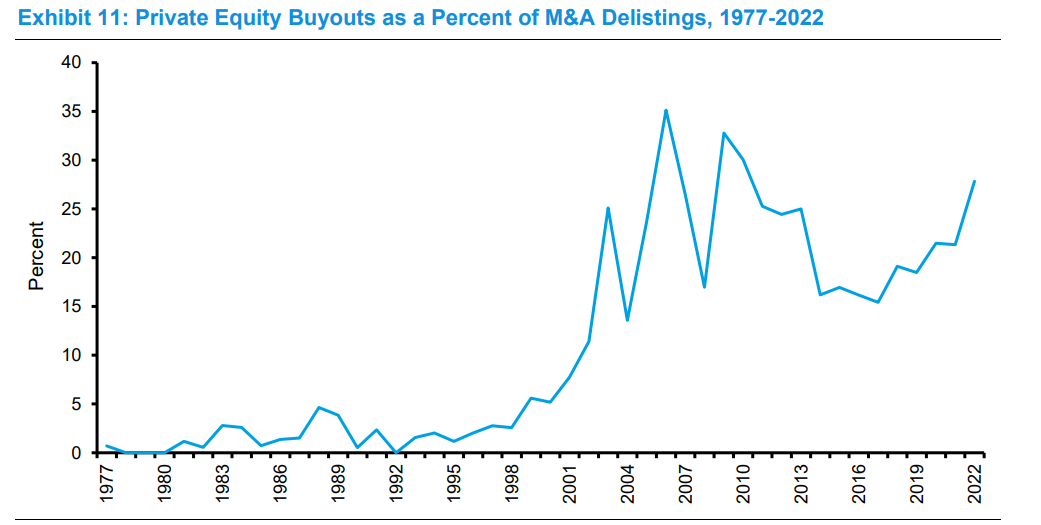

Dans le même temps depuis 2018, les plus petites capitalisations sont délaissées. Tellement, que les valorisations y sont si basses que les familles ou le private equity rachètent cela pour une bouchée de pain et font des affaires.

La bourse va changer à nouveau

Quand ce phénomène arrive à son paroxysme. C’est là que l’on entendu, que choisir ses actions est has been. Et que seule une approche ETF est la bonne pour gagner en bourse.

Quand le discours fait ainsi consensus c’est pour moi que le pivot n’est pas loin. Celui ou l’indiciel sous performera l’investissement actif.

Mais creusons ensemble un sujet bien particulier.

La loi de l’offre et de la demande est la chose la plus importante en bourse

Un titre a beau être peu cher, mal valorisé par le marché, si personne ne l’achète, le cours ne montera pas. Si le cours ne monte pas, personne ne va découvrir la boîte et s’y intéresser à son tour pour l’acheter et la faire monter et ainsi de suite. Aucun etf n’inclura la boite dans son listing.

Bref, 0 flux et une boîte sous valorisée peut le rester longtemps jusqu’à une OPR, OPA.

De la même manière, le marché accepte de payer cher une boîte qui est recherchée. Et elle peut rester chère plus longtemps qu’on ne le croit.

C’est le concours de beauté ou popularité donc je vous invite à découvrir le concept pour une meilleure compréhension de comment la bourse marche vraiment. Devenir un mouton pour gagner en bourse ?

Alors beaucoup d’analystes vont vous dire et vous expliquer pourquoi le marché n’est pas en bulle. pourquoi c’est différent de la bulle de 2000 et des précédents krach boursiers. Car cette fois les boîtes font des profits.

Ces 15 derniers années l’argent gratuit a inondé des Private Equity, valorisés à prix d’or, non cotés.

Là où on avait bcp de petites boites survalorisées sans profits en bourse en 2000, aujourd’hui, elles n’y sont pas car elles sont dans le non coté du private equity.

CE qui donne la fausse impression que tout va bien puisque les grosses boites font des profits. Mais en 2000, le top 10 des capitalisations faisaient des gros profits aussi…

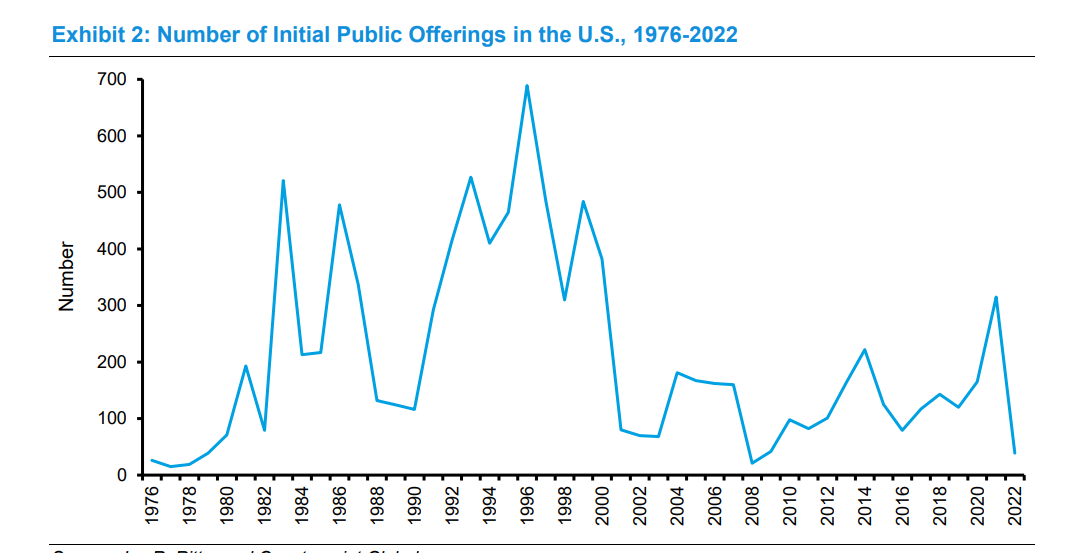

Les start up ont pu trouver de l’argent rapidement et à foison. Bien plus qu’en bourse.

De plus, s’endetter à taux presque 0 était possible et sur une longue période.

Bref, il n’y a eu aucun intérêt ces dix dernières années pour des boîtes avec réellement de fortes perspectives de passer par la bourse pour lever des capitaux et se valoriser en faisant sortir les fondateurs milliardaires..

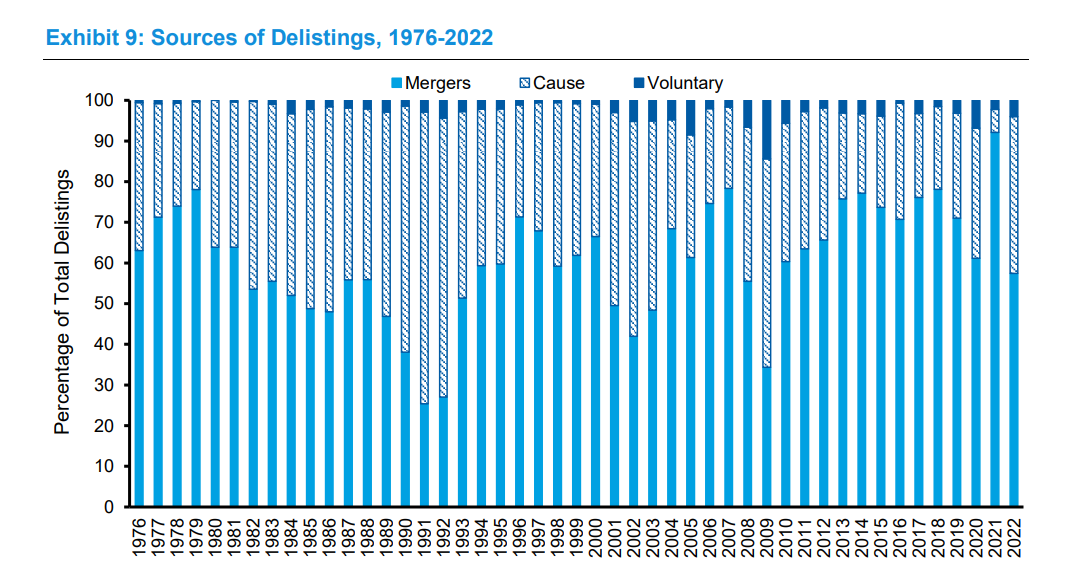

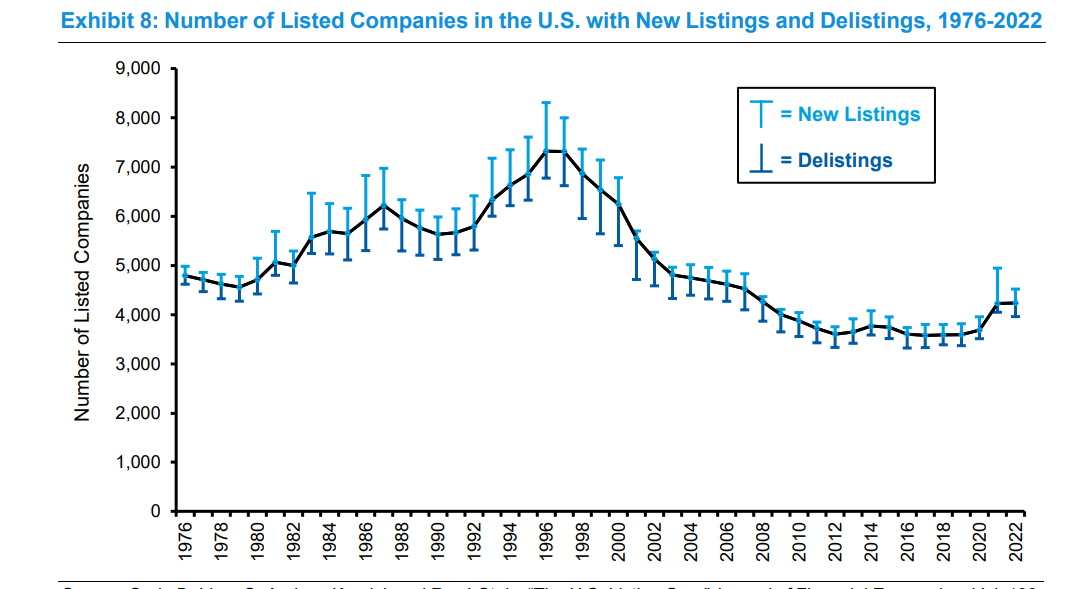

Il y’a eu une telle désaffection pour cela, que le nombre de valeurs cotées est en baisse en bourse.

Cela veut dire moins de choix. Puis quand vous mettez le consensus qui privilégie les boites de croissance avec visibilité et les etf qui renforcent cela.

Vous vous retrouvez avec en gros un marché boursier mondial qui tourne sur quoi, peut être 500 actions réellement. Puis vous renforcez le phénomène et cela en devient 100 puis 10.

Et dans un monde où vous avez beaucoup d’argent à investir , cela réduit donc rapidement, ce sur quoi vous pouvez vraiment investir.

La demande a augmentée pendant 15 ans, puis a stagnée post covid. Mais l’offre d’actions, elle, n’a cessée de baisser.

On se retrouve donc avec beaucoup d’argent qui s’investit au même endroit et qui fait décaler les cours de 200 milliards de capitalisation avec 100 millions d’échanges.

Forcément cela rameute, et on est sur une prophétie auto réalisatrice.

Mais

Les taux sont montés.

Depuis un an, l’argent coule moins à flot. A court terme cela ne fait que renforcer la concentration.

Mais à plus long terme. Il n’est plus et va devenir de plus en plus difficile pour les entreprises de se financer facilement par dette à taux bas et pour les private equity de doucher tout le monde avec du cash.

Le robinet se ferme

Du coup, la bourse va redevenir une option intéressante pour ces entreprises. Se coter en bourse va couter moins cher que de se vendre à du private equity ou de prendre de la dette.

Si la bourse redevient attractive dans un monde où les taux restent plus élevés que ces dix dernières années, alors on peut penser que l’offre de titres sur le marché va augmenter.

Si les taux restent plus élevés , la demande d’actions se réduit car la facilité d’avoir du cash se réduit. Et les obligations deviennent une alternative tout comme les métaux et actifs tangibles. Bref la demande se déconcentre et se diversifie.

De plus ces dernières années, les fusions acquisitions, les buybaxk n’ont eu de cesse de réduire également le nombre de titres disponibles en bourse.

On a bouffée la contrepartie, concentré le tout et donc les cours peuvent décaler beaucoup plus facilement avec moins de demande qu’avant.

le risque, c’est la volatilité accrue, dans un sens ou l’autre.

Alors évidemment ce n’est pas pour tout de suite. Et encore faut il que les taux restent plus élevés plus longtemps.

Mais c’est un phénomène de marché à ne pas négliger au-delà de juste la macro et l’étude des fondamentaux pour juger de la cherté d’une action.

Aujourd’hui tous les portefeuilles se ressemblent.

Et la pression d’avoir du résultat pousse les gérants à le répliquer et faire comme les autres.

C’est un risque de volatilité future. Où même sur des gros titres on peut se retrouver avec la volatilité d’une biotech car la contrepartie est devenue minime , faute à une concentration depuis des années.

bon rien de neuf, ça fait une bonne année qu’on en parle.

Mais ici je veux appuyez sur le fait que les banques centrales auront besoin certainement de lisser le post covid et de ne pas revenir à une politique de taux négative.

Cela peut impacter le private equity fortement, les valorisations du non coté. Et donc les nouvelles entrées en bourse, les augmentations de capital plus que les levées de dettes :

L’offre de titres.

Mais au-delà de cela donc à long terme, une offre plus grande de titres sur les marchés. Donc des flux qui se dispersent plus à nouveau.

Cela reste une hypothèse liée aux taux à long terme et de toute manière quelque chose qui demandera du temps.

Mais c’est à mon sens ce qui va changer en bourse ces prochaines années concernant la loi de l’offre et de la demande sur les flux. Qui reste pour moi le plus important, avant la macro et les fondamentaux.

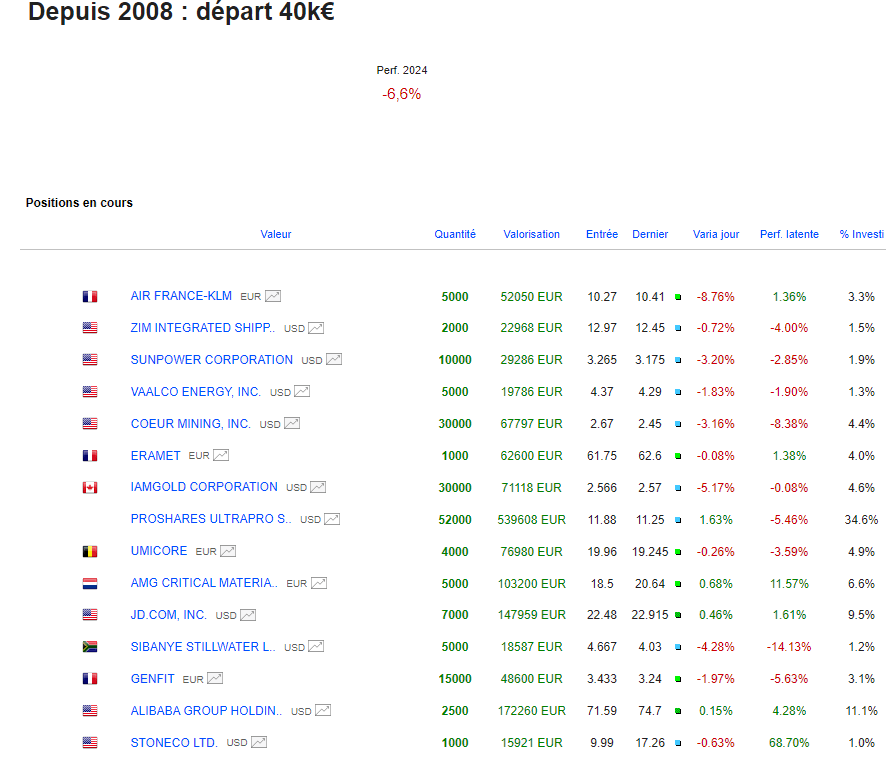

Portefeuille Graphseo Bourse

je continue mon chemin de croix. Mais il faut voir un peu plus loin que les fluctuations journalières quand on anticipe une tendance.

J’ai acheté les résultats de air france ce matin, le but était de jouer un rattrapage vs les copines américaines mais c’est clairement pas la meilleure lame du tiroir.

Ensuite j’ai soldé innate pharma. je suis persuadé qu’elle va maintenant rebondir et lancer sa hausse après avoir touché un important support mais je ne pouvais me permettre avec une telle taille de position et un pru 10% plus haut de continuer de jouer aux devinettes.

j’aurai eu un matelas de gains, j’aurai surement conservé et attendu que le marché casse par le bas. mais là j’essaye d’avoir un timing plus juste pour récupérer de la confiance et éviter d’aggraver ma situation. Quitte à voir les titres remonter après ma vente.

Si on ne le fait pas, on peut être sûr que c’est le titre qui continuera de s’enfoncer et où on se dira, mais pourquoi je n’ai pas vendu directement acceptant ma perte.

Bref, je ne cherche pas trop à comprendre actuellement.

Mon article sur la volatilité d’hier a encore prouvé que le risque était là quand on voit les décalages qui tuent une perf si on n’a pas la bonne taille de position.

Marché compliqué clairement si on sort des rangs des 20 titres qui marchent. C’est normal en même temps, c’est quand cette tendance est la plus étendue, que l’on ressent son impact sur nos perfs, le moral, le plus…Mais cela veut aussi dire que c’est le moment de se méfier du prorata volatil.

Je pense continuer de nettoyer le portif de quelques lignes prises hier sans conviction avec la stat inflation

Les lecteurs de cet article lisent maintenant :

amicalement

Julien

Ne loupez plus une seule opportunité pour investir à moindre risque en recevant la newsletter de Graphseo bourse

PS: Tous mes investissements sont partagés en temps réel sur L'Académie des Graphs. Le portefeuille représente mes convictions personnelles consolidées (de mes différents courtiers) et n'est pas une incitation à l'achat ni à la vente. La performance en cours inclus les gains ou moins values latentes et l'impact du change sur les actions étrangères. Performance 2025: +145%; 2024: +41%; 2023: +38%; 2022: +46%; 2021: +122%; 2020: +121%; 2019: +79%; 2018: +21%; 2017: +24%; 2016: +12%; 2015: +45%; 2014: +30%; 2013:+72%, 2012:+9%, 2011:-11%... Clique-ici pour découvrir l'Académie des Graphs où je t'accompagne au quotidien, partage mes positions et portefeuilles dynamique et long terme en temps réel.