Investir en bourse est risqué. Il y’a des Krach, des scandales, des arnaques. Investir est bien plus simple qu’on ne le pense si on y passe un peu de temps au début. Un Krach devient une opportunité en appliquant une technique simple mais pas simpliste. Explications.

Un krach boursier = Opportunité

Beaucoup d’investisseurs passent à côté d’opportunité car ils ont toujours peur du prochain krach boursier. Il est toujours proche et emportera tout sur son passage. Cette peur les empêche d’investir et de passer à l’action.

Si on regarde les statistiques, on gagne bien plus d’argent que l’on en perd en bourse quand le marché Krach.

En fin de compte il vaut mieux se prendre un krach dans la figure mais s’être lancé dans l’investissement que de ne pas se le prendre mais avoir loupé toutes les plus values du marché haussier précédent. Et comme personne ne connait l’avenir, autant se jeter à l’eau.

Oui mais pas n’importe comment.

Beaucoup de gens travaillent, ont une vie débordée et n’ont donc pas le temps de suivre leurs placements.

Mais il est possible d’investir sans que cela ne prenne beaucoup de temps grâce aux ETF qui sont des paniers de valeurs qui vont répliquer un indice, une zone géographique, un secteur d’activité.

En Plus ces produits sont peu chers en frais, bien moins que les fonds de gestion qui sous performent souvent de plus.

Oui mais voilà.

Comment et quand acheter ces ETF si on ne connait pas l’avenir.

Un concept : le Dollar cost averaging nommé plus couramment le DCA a fait son apparition il y’a bien longtemps aux US et semble être redécouvert comme quand on laisse refroidir l’eau chaude pour dire qu’on a inventé l’eau tiède par certains.

Pour faire simple, il s’agit d’acheter périodiquement un etf ou un panier d’etf sans se soucier de quoi l’avenir est fait. On pari sur le fait que l’humain est créatif et que si nous sommes toujours là malgré les grands risques de ce monde, c’est qu’on peut faire confiance à l’humain pour trouver les solutions pour survire et croître.

Mais sans passer beaucoup plus de temps, on peut essayer d’acheter plutôt que périodiquement, sur des nveaux clés du marché. Cela demande un peu plus de savoir mais cela permet de ne pas lisser son prix trop sur un même niveau disons si le marché fait du surplace pendant des mois ou années.

Donc si on a peu de temps mais que l’on veut quand même essayer d’acheter sur des moments clés et non périodiquement, je suggère de faire un peu de statistiques.

Vous vous souvenez surement de la dernière fois que vous avez entendu parler de bourse au journal télévisé. C’est soit quand la bourse monte fortement. Soit quand elle Krach. C’est en général le bon moment de faire quelque chose. Soit de craindre, soit de passer à l’action.

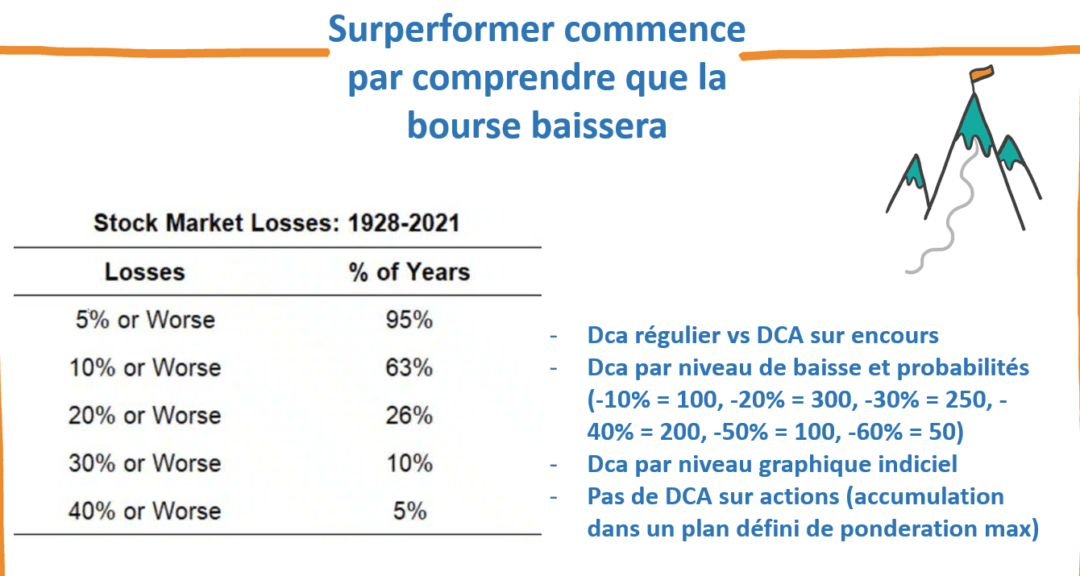

L’important est de comprendre que la bourse baissera.

Cela finira toujours par arriver. la question est de savoir de combien avant qu’un nouveau cycle prenne son essor.

Et vous voyez, que l’on peut rester dans une incertitude longtemps en bourse, et donc si vous achetez chaque mois, vous pouvez lisser et faire devenir votre position trop grosse. Si bien que les prochains ajouts même à des prix bas, ne feront pas bcp évoluer le prix de revient en votre faveur.

Je préfère éviter cela

Dans mon portefeuille bas de laine de long terme, je veux acheter par palier si je n’achète pas des actions spécifiques.

Je veux acheter quand la bourse baisse de 10,20-30 et même 50%

On sait que cela arrivera. Or, on sait aussi que des baisses de 10% arrivent plus souvent que des baisses de 50%.

Le fameux krach dont tout le monde parle et a peur n’arrive qu’une fois toutes les une ou deux décennies. Cela fait bcp de blabla sur un truc qui va arriver 2 ou 3 fois max dans la vie totale d’un investisseur.

Par contre ce sont les baisses de 10-20% qui arrivent le plus souvent et sont souvent les baisses les plus intéressantes et pourtant celles qui sont loupées car on veut toujours payer moins cher. Quand le marché baisse de 20%, on pense souvent que le pire est à venir et on achète pas.

Donc comme un krach a lieu moins souvent qu’une baisse de 20%. il serait inutile d’attendre l’avènement d’un krach avant d’investir. Vous risquez d’attendre longtemps et de louper l’opportunité qu’une baisse de 20% peut déjà revêtir.

Comment investir avec une meilleure approche DCA

Je pense important d’avoir plusieurs portefeuilles. Qui permettent de plus facilement mettre en place ce fond opportuniste DCA et d’avoir la discipline d’attendre, là où sur certaines actions on tirera plus vite que sur un marché indiciel dans son ensemble.

Donc disons que je mets 1000e de côté pour cette approche DCA

Je veux en investir la majorité quand le marché baisse entre 10 et 20% puisque ce sont les occurrences les plus fréquentes et probables. Et le reste si le Krach moins probable se déclenche.

Chaque année je rajoute 1000e à ce fonds opportuniste. Et ainsi desuite.

Ainsi : Si le marché baisse de 10%, je veux investir 100. S’il baisse de 15-20% je veux investir 400. S’il baisse de 30% 250, s’il baisse de 40% 150 et de 50% et plus 100.

Sachant qu’en moyenne, la bourse baisse de 10% tous les ans, de 15% tous les 2 ans. De 20% tous les 4 ans. De 30% tous les dix ans, de 40% toutes les une ou deux décennies et de 50% et plus seulement 2 fois par siècle.

Avec cette approche, on accumule sa position que dans les baisses. Celles qui arrivent le plus souvent et pour les rares Krach, on a toujours une poche de liquidités en réserve ainsi pour en profiter.

Contrairement au DCA classique ou les gens semblent oublier que l’économie va mal et que donc ils perdront leur boulot ou auront des difficultés financières qui feront qu’ils ne pourront pas rajouter au pot tous les mois comme avant.

Ici le fonds est déjà crée avec un montant fixe et accumulé par année

Alors on veut tous investir quand le marché krach de 50%.

Mais cela arrive peu. Il convient en fin de compte d’être surtout prêt à investir la plus grosse partie de son capital sur des baisses de 20-30%. Qui sont à la fois de belles baisses et qui arrivent assez souvent dans la vie d’un investisseur pour en profiter.

Alors c’est sûr, dès qu’on s’y connait un peu plus en bourse, on peut largement affiner le timing de ses achats.

Mais ce guide ici est pour proposer quelque chose de plus poussé que juste le DCA qui est venu comme le Graal pour tous les gens qui n’ont pas le temps et travaillent.

Pour moi le DCA périodique se retournera contre ses utilisateurs à partir du moment où le marché fera du zig zag pendant des années poussant à avoir des grosses tailles de position à une moyenne de prix haute. Et quand la vraie baisse arrivera, les ajouts seront minimes et ne feront pas bcp baisser le prix de revient global. On aura alors une grosse partie de son patrimoine dans un produit au prix de revient haut et trop lissé de fois pour que chaque ajout fasse une différence dorénavant.

Voici donc mon humble proposition à ceux qui veulent aller plus loin avec cette approche DCA.

je rappelle que ce n’est qu’a faire sur etf indice ou sectoriel. Pas sur action. Premièrement les actions peuvent avoir des krach en dehors des krach de marché et donc une opportunité peut se produire plus souvent. Elles peuvent faire faillites, même les leaders d’aujourd’hui. Bref, on peut tout perdre. Surtout c’est une étude valeur par valeur qu’il faut faire et qui prend plus de temps.

Un Indice lui, ne meurt jamais

Ensuite pour moi chaque investisseur doit avoir deux portefeuilles. Un dynamique pour jouer des sous cycles de quelques mois/années. Un bas de laine qui doit être découpé entre des actions de qualité et des etf donc et une poche donc pour ce DCA opportuniste sur grosse baisse du marché.

Les lecteurs de cet article lisent maintenant :

amicalement

Julien

Ne loupez plus une seule opportunité pour investir à moindre risque en recevant la newsletter de Graphseo bourse

PS: Tous mes investissements sont partagés en temps réel sur L'Académie des Graphs. Le portefeuille représente mes convictions personnelles consolidées (de mes différents courtiers) et n'est pas une incitation à l'achat ni à la vente. La performance en cours inclus les gains ou moins values latentes et l'impact du change sur les actions étrangères. Performance 2025: +145%; 2024: +41%; 2023: +38%; 2022: +46%; 2021: +122%; 2020: +121%; 2019: +79%; 2018: +21%; 2017: +24%; 2016: +12%; 2015: +45%; 2014: +30%; 2013:+72%, 2012:+9%, 2011:-11%... Clique-ici pour découvrir l'Académie des Graphs où je t'accompagne au quotidien, partage mes positions et portefeuilles dynamique et long terme en temps réel.