Oh mon Dieu ! La chine vend ses obligations d’états US. C’est le début de la fin du dollar. La mort de la puissance des USA. La crise de la dette sans parler de la dédollarisation du monde. Un krach boursier et immobilier. Rien que ça !

Sommaire

La dédollarisation éternelle.

A chaque fois on y a droit. Dorénavant en sus on a la hausse des taux d’intérêts. Avec une montagne de dettes, une dette qui coute de plus en plus cher avec la hausse des taux d’intérêt. Beaucoup d’experts se disent que bientôt le monde aura peur de la faillite des US et plus personne ne voudra de sa dette.

Cette peur de la faillite des US , de la dédollarisation ou fin du dollar n’est pas nouvelle…

C’est bankable de faire peur en parlant de la FIn des USA. Cela fait vendre alors on ne cesse de le répéter.

Et on le dit souvent

faillites des US, dédollarisation, perte de force militaire. tout a déjà été dit et redit et pourtant…mais un jour…

Vous voulez débuter sans tomber dans les pièges? progresser rapidement? Vous en avez marre de reperdre tous vos gains durement gagnés en un instant? Vous voulez enfin gagner régulièrement et sans stress ? Alors laissez-moi vous apprendre tout ce qu'il vous faut savoir pour enfin franchir un cap et ne plus jamais être le même investisseur. Cliquez-ici pour enfin reprendre en main votre PEA

----------------------------------

Et pourtant, à chaque grand obstacle laissant penser à la baisse de la force des USA; Ils en sont sortis renforcés.

Si bien qu’aujourd’hui 2/3 de la capitalisation boursière mondiale est composée d’actions américaines.

Alors oui. toute civilisation tend vers sa fin. et les US ne feront pas exception.

Mais il paraît un peu tôt pour déclarer la fin du dollar.

Voyez-vous, si en effet la dette des US était un problème. Qu’on avait peur de la faillite.

Il y aurait une fuite des capitaux. Et donc une baisse du dollar vs les autres monnaies.

Ce n’est pas le cas. le dollar n’a jamais été aussi fort. Et continue de jouer un rôle de refuge quand une guerre se déclare ou une crise économique.

Concernant la faillite des US.

La dette est abyssale oui. Le coût de cette dette augmente. DE plus ces deux prochaines années , les US vont devoir financer encore un trilliard. A un moment donné la roue va tourner oui.

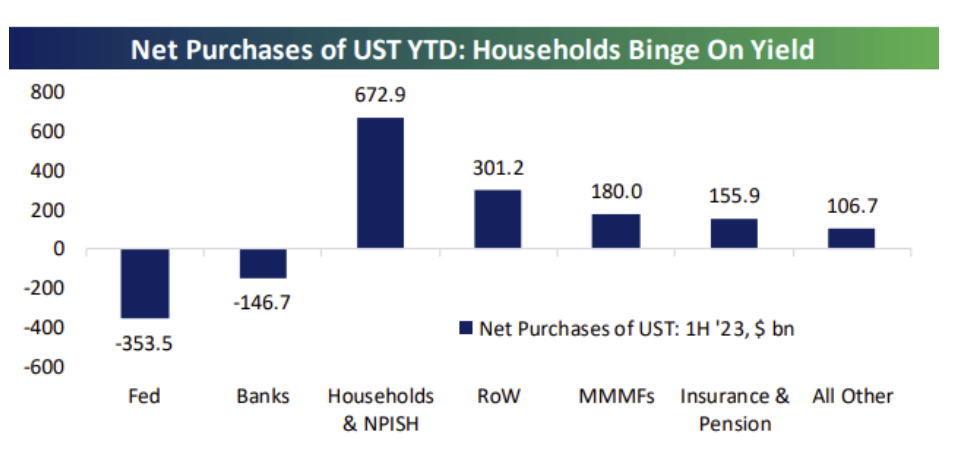

Mais n’oublions pas qu’en ce moment la FEd et les banques US ne sont plus acheteuses d’obligations US. La Chine vend aussi.

Alors qui achète la dette ?

Essentiellement les ménages US et d’autres pays occidentaux. Sans parler des fonds qui en sont gavés à des taux bas et donc cherchent à compenser maintenant que els taux sont à 5%.

Surtout, il faut éviter la panique de la population et leur volonté de retirer l’argent. Là cela obligerait à solder des obligations qui sont en forte pertes et donc un risque de défaut et de faillites des fonds et assureurs.

Pour cette raison. Il faut lever toujours plus de capitaux pour lisser et donc les banques centrales devront être fortement réactives. En cela, la dette est vouée à continuer d’augmenter.

Et les taux se devront d’être plus bas, ou l’inflation plus haute pour la rendre gérable. Mais on parle là d’un cycle pour les prochaines années qui mettra encore un peu de temps à se matérialiser.

N’oublions pas que la dette des US est en dollars.

Que lorsque des pays sont en hyperinflation comme le Liban, l’Argentine, la Turquie, les gens sauvent leur économies en se ruant sur le dollar.

N’oublions pas non plus que les US ont la planche à billets et peuvent à loisir lorsque les ménages US ou autres pays ne seront plus cabales d’absorber l’offre de dette, arrêter le quantitative tightening. Reprendre le quantitative easing et obliger les banques US à devenir acheteuses à nouveau.

Est-ce que tout ceci s’arrête un jour ?

Oui surement. Mais la fin de la puissance des US et la mort du dollar ne sont pas une hypothèse investissable car elle se déroulera certainement sur des décennies encore et non en quelques années.

L’armement a de beaux jours devant lui car les Us sont engagés dans une fuite à la domination militaire s’ils veulent que le monde garde confiance dans les dollars et donc leur dette.

Mais clairement, il faut arrêter de parler de la fin du dollar ou de la faillite des US.

Cela n’arrivera pas. Au pire on part sur une japonisation où les ménages US et la FED se mettent à détenir l’essentiel de la dette pour soutenir une dette sur PIB à 200%.

Il ne faut pas sous estimer que tout ceci peut encore durer.

L’enjeu sera plus post 2030-2040 quand la démographie rendra tout ceci problématique et que la question de l’immigration sera le centre des décisions stratégiques des pays avec le protectionnisme et donc une part de démondialisation.

J’avais longuement écrit sur le sujet pour ceux notamment pensant que les cent prochaines années seront comme les 100 dernières pour baser leur investissement de long terme sur le fait que la bourse monte de 10% par an en moyenne…

Vous le savez je pense que la performance d’un investisseur se fait à moyen terme en jouant les sous vagues et non les grosses qui sont trop lointaines pour prendre le risque de se tromper à l’échelle financière d’une vie.

Et donc avant de voir le problème de la démographie. il faut encore voir son avantage pour les prochaines années

Je vous recommande cette vidéo article qui date de 2021 mais reste très vraie pour comprendre les conséquences de la démographie sur la bourse.

La démographie impacte l’économie mais surtout les choix politiques d’un pays. De là découle l’impact déflationniste ou inflationniste de cette démographie et enfin les secteurs qui sauront en tirer leur épingle du jeu.

Mais on verra sans doute le problème d’abord en Europe plus qu’aux US.

Concernant le fait que la Chine vend des obligations US et que c’est un signe de défiance.

Je pense qu’il faut réfléchir plus dans la volonté de la Chine de gérer son yuan et son besoin encore pour plusieurs décennies d’avoir besoin de l’occident. La Chien aura encore besoin du dollar et on peut en détenir autrement qu’en détenant de la dette US. C’est ce que les experts semblent oublier.

J’ai fait un topo là dessus dans une vidéo courte

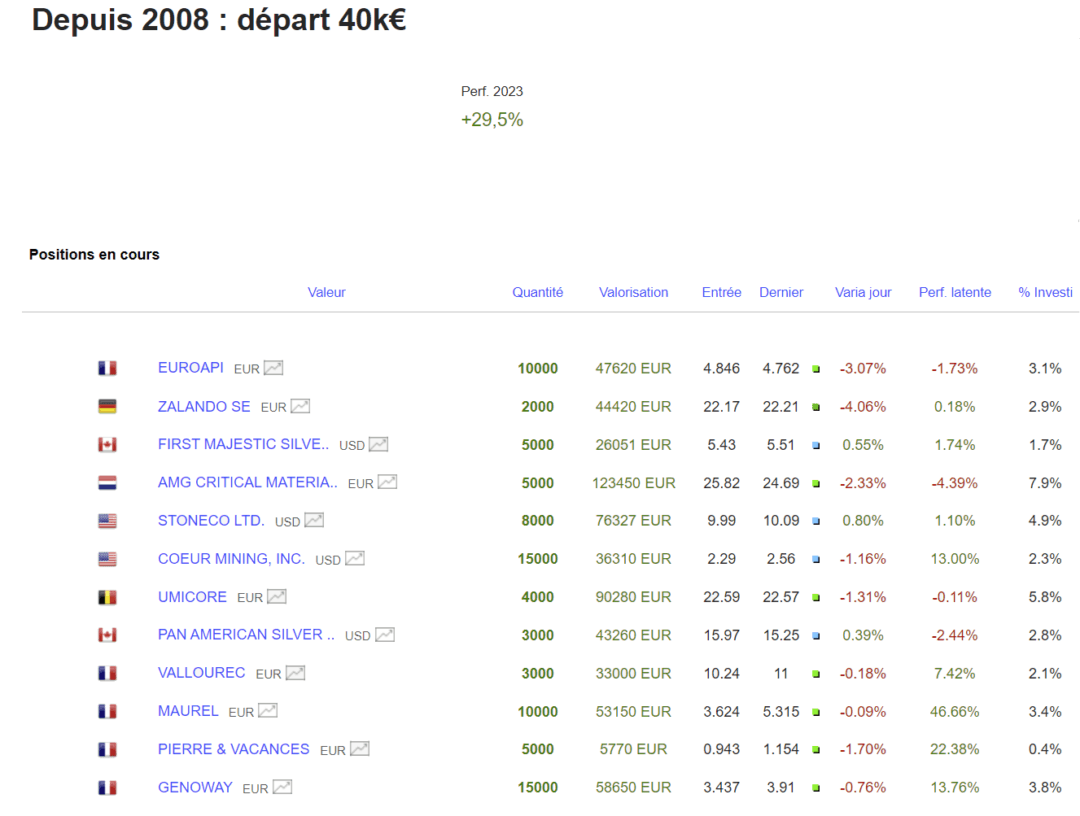

Portefeuille Graphseo Bourse

Il fallait bien que cela arrive. Après être passé entre els gouttes, je me prends un profit warning. Bon j’ai cherché un peu aussi alors que ma position worldline se vendait déjà comme j’ai pu en vendre d’autres dont le rebond s’avorté. Qui plus est avant les résultats.

Mais c’est ainsi.

La leçon à retenir ici. Est que dans un marché comme actuelle qui brûle ses anciennes idoles. On ne peut pas éviter toutes les baffes. le but est d’en éviter le plus possible.

Et celles qu’on prend, doivent nous coûter le moins possible.

ici la solution n’est jamais le stop comme je me suis tué à le dire depuis de nombreuses années. Mais bien la taille de position.

Il faut toujours se dire. Si cette ligne doit se prendre -30% demain, mon portefeuille lui ne doit pas plier de plus de 2-3%.

Cela rend la baffe gérable et rattrapable. Et donc pour cela, il faut que la taille de position soit toujours inférieure à 10%, même sur les dossiers de qualité auxquels on croit à mort.

Cela se nomme de la gestion du risque et donc la capacité de mettre les certitudes au placard.

Sinon, un jour ou l’autre, un seul trade viendra ruiner des années d’efforts.

Gérer sa taille de position c’est peut être moins performer quand tout va bien. Mais c’est surtout conserver ses gains quand tout va mal.

Et au petit jeu de qui est le plus performant à long terme. C’est toujours l’investisseurs qui sait moins perdre que les autres quand tout baisse plus que celui qui sait plus gagner que les autres quand tout monte.

amicalement

Julien

PS: Je te recommande de lire ceci :

Note: Tous les investissements sont partagés en temps réel sur L'Académie des Graphs. Le portefeuille représente mes convictions personnelles consolidées (de mes différents courtiers) et n'est pas une incitation à l'achat ni à la vente. La performance en cours inclus les gains ou moins values latentes et l'impact du change sur les actions étrangères. Performance 2024: +41%; 2023: +38%; 2022: +46%; 2021: +122%; 2020: +121%; 2019: +79%; 2018: +21%; 2017: +24%; 2016: +12%; 2015: +45%; 2014: +30%; 2013:+72%, 2012:+9%, 2011:-11%... Clique-ici pour découvrir le logiciel d'aide à la décison que j'utilise au quotidien pour détecter au bon moment les meilleures actions.