Crise en Europe, fin de l’euro, Krach immobilier et crash de la bourse. Les peurs sur l’inflation et la récession qui arrive n’en finissent pas de faire tourner en boucle des scénarios pires que les uns que les autres. En cela on s’auto inflige la crise, telle une prophétie auto-réalisatrice on accélère la dégradation économique.

Certains parlent d’une crise de la dette et de l’euro pire qu’en 20011 avec la Grèce car cette fois c’est l’Italie le domino. D’autres nous rappellent que le krach immobilier et la crise sociale sommeillent en Chine. Enfin, le dollar fort avec la hausse des matières premières asphyxient les pays émergents endettés en dollars et non producteurs de matières premières.

Les craquements sont nombreux.

Et pourtant, cette crise que nous allons affrontée sera une crise normale. L’anormal c’est la façon dont les banques centrales et les gouvernements ont répondu à la crise du Covid. Ainsi, le contre coup que nous connaissons est une normalisation des excès causés par le « quoiqu’il en coûte » et justement c’est le moment où ça va coûter.

Il faut comprendre que cette normalisation est normale, saine, indispensable pour arriver à un monde demain qui ressemblera beaucoup au monde d’hier malgré les promesses d’un nouveau monde avec le covid. On se rend compte que les habitudes d’avant covid sont revenues rapidement au galop. On a accélérer certaines tendances de fond avec le covid, mais maintenant on normalise à nouveau els vitesses d’évolution.

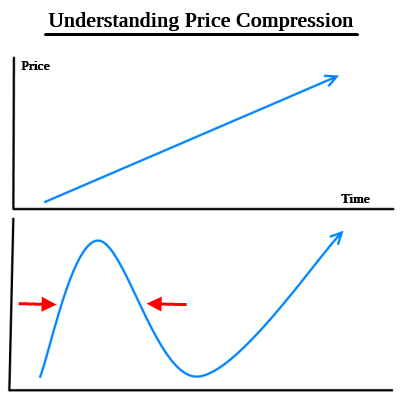

Pour comprendre cette normalisation, il faut comprendre que rien n’évolue en ligne droite mais plutôt en vagues.

Le covid fût l’occasion de comprimer beaucoup de choses, la normalisation c’est laisser le soufflet retomber avant de reprendre de manière moins exponentielle mais plus linéaire dans un espace de temps plus long, moins comprimé, la tendance de fond

Comme à chaque fois que l’on fait face à une crise ou un krach, on tente de se raccrocher au passé pour trouver des réponses, pour se rassurer. Comme nous avons de l’inflation, beaucoup de raccrochent aux années 70. Mais l’économie est bien plus robuste que dans les années 70, la démographie et la globalisation ne sont pas les mêmes.

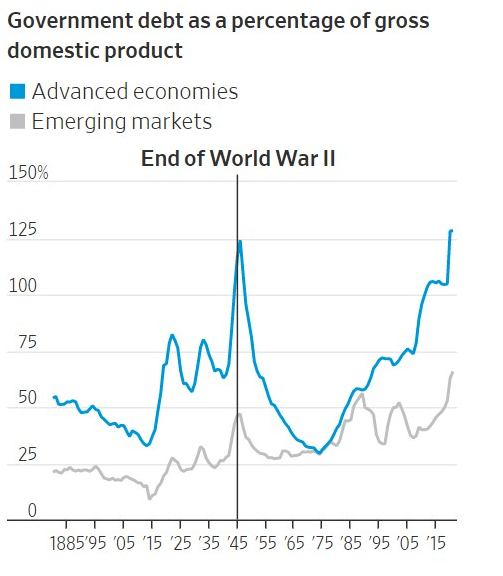

Non, moi je pense qu’il vaut mieux comparer à la sortie de la seconde guerre mondiale. Certes il y’avait là aussi beaucoup de différence mais aussi beaucoup de similitudes.

Les années 45-50, surtout le contre coup du choc de demande, puis surplus d’offre dans une normalisation de la demande avant relance linéaire. ça se paye plus tard par 20 ans de stagflation mais passons, concentrons nous sur le moment présent

Alors ce sera surement diffèrent bien entendu, jamais rien n’est entièrement comparable

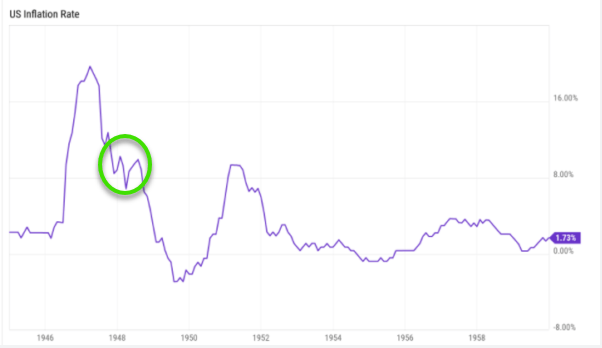

Mais en vert là où on est ces prochains mois sur l’inflation par rapport à si on projette ce qu’elle était post 1945. Vous voyez qu’on a même connu une période courte de déflation post seconde guerre mondiale en pleine reconstruction, taux d’intérêts bloqués et choc demande/offre.

C’est cela la normalisation, le contre coup du choc avant une période à nouveau de hausse plus linéaire puis de nouveau normal avec stabilité des prix. Pour une économie florissante vous avez besoin de la confiance des opérateurs, et pour leur confiance vous avez besoin d’une moindre volatilité des prix et de l’environnement, que l’avenir soit plus ou moins certain, tout du moins dans la croyance des acteurs économiques.

Sinusoïdale, ou élastique. si vous tendez l’élastique dans un sens, il va dans l’autre puis peu à peu les mouvements sont de moins importants.

Comme vous le voyez, ça ne se passe pas de manière temporaire la transition

Alors ça sera probablement différent, je n’ai pas la prétention de dire ce qu’il adviendra mais c’est une grille de lecture pour éviter de se faire balader entre inflation durable et retour de la déflation structurelle . La vérité est sans doute entre les deux et s’attendre au yoyo pendant quelques temps.

De 1945 à 1959 le marché boursier US a gagné 17% par an; Les Profits ont triplé. Le marché était surtout blindé de cycliques à l’époque.

Même image du paquebot pour expliquer les réactions en retard des banques centrales et de nombreux investisseurs c’est juste humain. La FED aura donc sous estimée l’inflation avant de paniquer en la surestimant dorénavant alors que le pic semble engagé sauf relance escalade guerre.

Puis ils finiront donc par redevenir accommodants trop tard quand les dommages seront déjà là et qu’il faudra donc un peu plus de temps pour se relever. Ils agissent donc en tant qu’amplificateur de la sinusoïdale. Etant tour à tour trop passif avant de trop agir sans attendre de voir les premiers effets de leur politique. Plus de décisions menant à plus de probabilités de faire une erreur.

Mais ne jetons pas la pierre, c’est humain de le faire. Le paquebot met toujours du temps à inverser le momentum et il est ensuite difficile de le faire aller dans l’autre sens une fois le cap donné. Comme sur un petit bateau à rame, si vous continuez de ramer plus fort alors que le bateau ne change pas encore de course, et que vous continuez alors qu’il devient évident qu’il commence à changer de course, alors vous allez le faire aller dans l’autre sens trop fort et quand vous vous en apercevrez, il sera trop tard si vous n’avez pas anticipé et arrêté votre rame, l’effort demandé pour stopper la bifurcation sera alors énorme et vous paierez les quelques coups de rame donnés en trop en amont sans avoir anticipé que le bateau changeait déjà sa course; et le problème, c’est qu’a force d’intervenir sans attendre que le bateau démontre changer de course, on se met alors à faire de plus en plus de mouvements contre productifs et épuisants. voilà pour l’image de pourquoi la normalisation à voir sous une forme d’un élastique.

Tiens, j’aime bien ce chart ci-dessous car ça résume bien l’idée de sinusoïdale, de normalisation en élastique que je verrais bien et du pourquoi tout le monde a en gros raison (inflation, déflation, croissance, récession), c’est juste une question d’horizon de temps des différents scénarios. Car on peut se prendre une récession qui pousse même à la déflation pendant un bref moment avant de reprendre inflation et reprise économique et de normalisation ensuite en réduisant la volatilité.

C’était l’idée du partage de la fin des années 40 également en guise de grille de lecture et de cadre de travail pour ces prochaines années.

si l’image peut vous aider à comprendre ce que je tente d’expliquer alors tant mieux

Les lecteurs de cet article lisent maintenant :

amicalement

Julien

Ne loupez plus une seule opportunité pour investir à moindre risque en recevant la newsletter de Graphseo bourse

PS: Tous mes investissements sont partagés en temps réel sur L'Académie des Graphs. Le portefeuille représente mes convictions personnelles consolidées (de mes différents courtiers) et n'est pas une incitation à l'achat ni à la vente. La performance en cours inclus les gains ou moins values latentes et l'impact du change sur les actions étrangères. Performance 2025: +145%; 2024: +41%; 2023: +38%; 2022: +46%; 2021: +122%; 2020: +121%; 2019: +79%; 2018: +21%; 2017: +24%; 2016: +12%; 2015: +45%; 2014: +30%; 2013:+72%, 2012:+9%, 2011:-11%... Clique-ici pour découvrir l'Académie des Graphs où je t'accompagne au quotidien, partage mes positions et portefeuilles dynamique et long terme en temps réel.