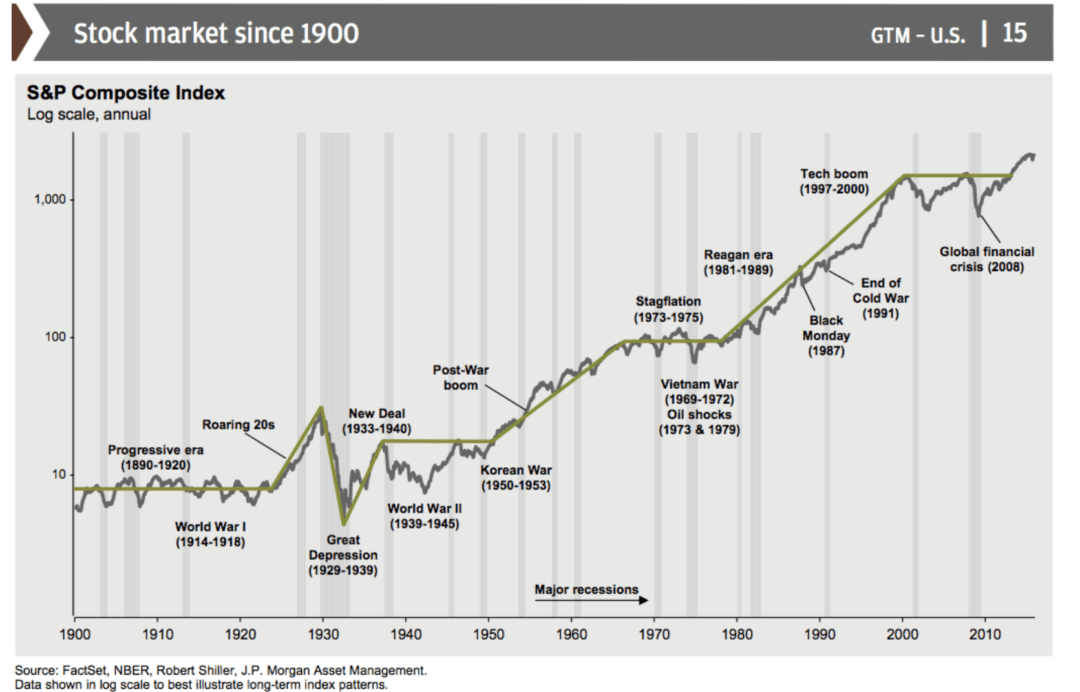

Il ne faut pas parier contre la créativité humaine dit Warren Buffett. Depuis la nuit des temps, l’homme a du faire face à des cataclysmes et est toujours là grâce à sa créativité qui ne s’expriment jamais aussi bien que lorsqu’il est dos au mur. Ainsi la bourse monte à long terme. C’est incontestable. Mais n’est pas là le principal risque également ? Explications.

Investir en bourse à long terme est gagnant.

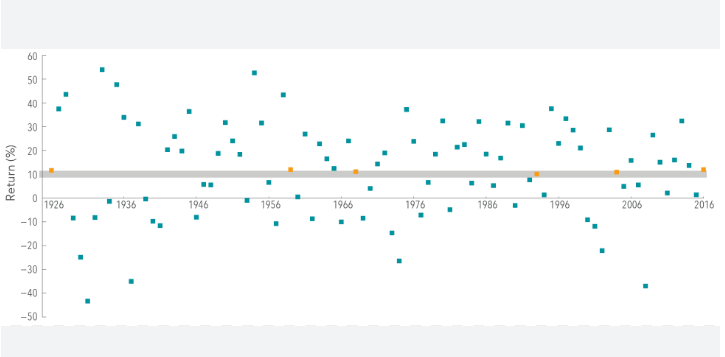

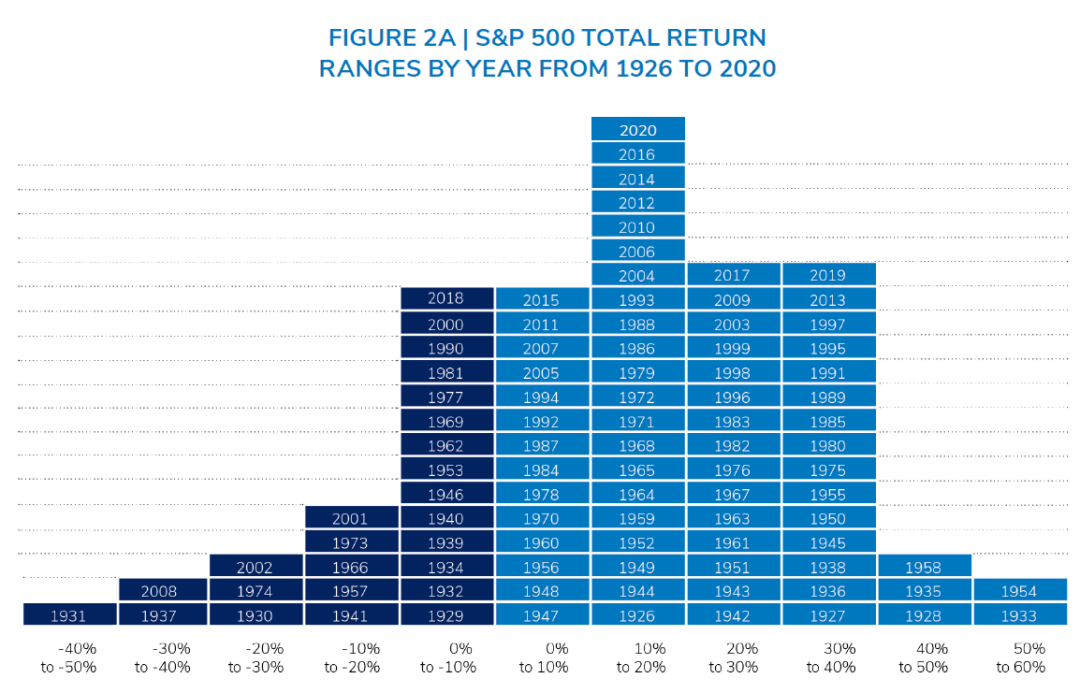

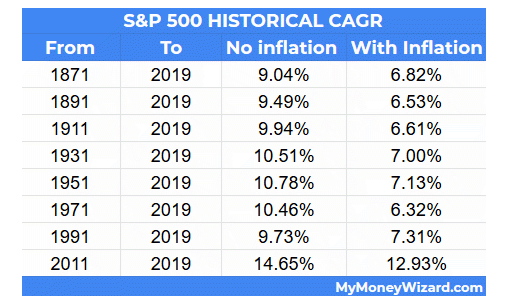

Ainsi, aucune statistique ne dira le contraire. Investir à long terme depuis plus de 200 ans rapporte à l’investisseur. En moyenne 7% par an et ces dernières années 10% par an voire 12 sur la période covid.

Pour Conclure, qu’investir à long terme sera le seul moyen de vraiment gagner en bourse pour un individu, il n’y a qu’un pas. Mais il se pourrait qu’il soit dangereux à l’avenir.

Investir au fur et à mesure selon un DCA ou investir dans les dividendes. Voilà de nombreuses approches simples et qui prennent peu de temps qui attirent les investisseurs.

Beaucoup passent moins de temps à investir l’essentiel de leur patrimoine qu’il n’en passe à choisir leur prochain four à micro ondes.

Il se leurrent que si bourse à long terme a voulu dire gains ces dernières années, cela ne veut pas dire que cela perdurera et que une approche DCA ou dividendes est sans risque.

C’est un biais psychologique que de penser que l’avenir sera similaire au passé.

En effet, toutes les approches fonctionnent en bourse. Mais toutes les approches ne fonctionnent pas tout le temps.

Et dans une vie d’investisseur, il faut le comprendre si on veut éviter de mauvaises surprises en pensant qu’investir à long terme est sans risque et n’a pas besoin de réflexion et d’adaptation à soi avant tout.

Gagner en bourse : Une question de profil

Tout d’abord c’est une question de profil. On va investir différemment si on a 20-30 ans que si on en a 45-50 ou encore 70-80.

Comme dans l’investissement immobilier. Il faut adapter ses choix et son approche en fonction de son aversion au risque, de son horizon de placement (quand on aura besoin de l’argent) et de l’objectif de rendement que l’on souhaite. Ceci évolue avec la vie.

Il faut donc choisir entre la volonté d’investir pour sauvegarder un patrimoine, un capital. Ou la volonté de le faire évoluer, fructifier et à quel rythme pour dimensionner la prise de risque.

En immobilier c’est pareil. Certains achèteront des biens qui ont une possibilité de rapporter une plus value rapide ou à long terme, d’octroyer un bon rendement sur le loyer perçu.

Mais d’autres préfèreront acheter certes un bien cher, ou qui n’est pas une bonne affaire au sens du prix payé mais qui est très bien placé, un bien de prestige. Qui certes potentiellement ne verra pas son prix évoluer fortement à la hausse mais aura la capacité de conserver son attrait et donc son prix même quand les vents de l’économie seront contraires et de trouver un acheteur même si l’immobilier vacille.

En bourse c’est pareil. Il y aura des approches pour faire évoluer son capital, aller chercher de la performance. Et des approches pour surtout défendre son capital, le rendre moins volatil, et le conserver plus facilement.

Evidemment, il est dommage je trouve quand on est en Age ou volonté de faire évoluer son capital d’appliquer une approche de conservation et protection de son capital et vis versa quand on devrait surtout faire du défensif.

Mais il est important d’éviter la bourse casino avec effet de levier. Beaucoup rangent le trading dans cette catégorie. Mais pour moi on peut très bien faire du trading en conservant ses positions pendant des mois. Il ne faut pas tout mélanger et mettre une définition au mot trading.

Bien sûr, tout n’est pas blanc ou noir et la meilleure approche est souvent de combiner les deux.

Ainsi je trouve dommage que des jeunes misent tout sur une approche DCA sur indices ou dividendes par exemple sans comprendre ou est le risque in fine pour eux (avoir une performance moyenne). Bien sûr c’est mieux que de cramer son compte de day trading mais y’a un juste milieu. C’est là où je veux en venir. Mais passons car c’est très subjectif et à adapter à chaque profil et personnalité.

Il n’y a pas une bonne approche pour tous et tout temps. Mais une bonne approche pour chacun et un temps.

Investir à long terme comporte des risques. Si si. Les performances passées ne préjugent pas des performances futures. C’est je crois la phrase la plus importante et qui n’est jamais prise en compte.

Ce qui me gêne un peu donc c’est le fait que l’on vende actuellement que seul l’investissement long terme en DCA ou dividendes est intéressant. Que cela ne sert à rien de s’embêter à essayer d’aller chercher de la surperformance au risque de perdre.

Puisque les indices boursiers et une approche ETF, dca ou pas, prouvent battre 95% des gérants. Alors pourquoi s’embêter à passer du temps à vouloir faire mieux ?

Tout d’abord, parfois, on a l’impression qu’on réinvente l’eau tiède en laissant refroidir l’eau chaude. Mais DCA, dividendes, investir à long terme , majorité de gérants qui ne battent pas les indices boursiers. Il n’y a rien de neuf ici. En 2023 quand je lis les réseaux, j’ai l’impression qu’on vient d’inventer une technique miracle.

En 2001, après l’explosion de la bulle internet, le wall street journal expliquait déjà cela. Et prônait déjà une approche par les trackers sur indices. Mais en 1999, vous étiez un looser et votre performance faible si vous n’aviez pas des actions en direct pour participer à la bulle.

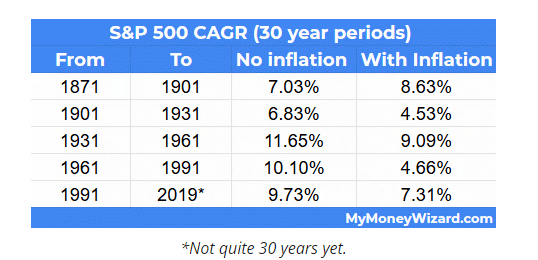

Et puis de 2002 à 2007, les gérants ont été plus nombreux à surperformer leur indice de référence. Les approches long termes sur indices ont sous performé au point de tout juste arriver à battre l’inflation.

Et comble, l’Europe a même surperformé les USA durant cette période. Les banques et l’immobileir donc plus personne ne veut entendre parler aujourd’hui étaient les stars. Et les indices en étaient truffés.

Le cycle que l’on a depuis 2010 est long, très long. Et crée donc un biais psychologique dans l’esprit des gens. Que 1: les US ne peuvent que surperformer le reste du monde. 2: la bourse ne peut que monter à long terme. 3 je peux mettre tout mon patrimoine dans un ETF monde et ne plus jamais à avoir à suivre mes investissements.

C’est pas faux mais il faut nuancer.

Pourquoi ?

Car quand la bourse est dans une tendance haussière. Les indices boursiers montent. Les plus grosses pondérations montent, attirent de nouveaux flux et deviennent encore plus grosses. Au point de représenter une part importante de l’indice.

Cela déséquilibre au fur et à mesure la diversification de l’indice et plus la tendance est longue, l’indice qui deviendra in fine plus volatil quand ces titres aux pondérations énormes se retourneront. Et ils se retourneront.

Ainsi l’indice ne profite pas de toute la hausse des bons éleves car il faut du temps pour qu’ils soient surpondérés. Et ils prennent le gros de la baisse , le temps de les alléger voire qu’ils quittent l’indice, remplacés par d’autres.

Donc un indice boursier et son tracker ont cette dualité de faire ce qu’il faut faire pour gagner en bourse. Accumuler ceux qui gagnent et alléger ceux qui perdent. Mais du coup pendant les changements de cycles auront moins de réactivité pour tourner la veste et sous performeront donc le temps que l’indice s’aligne à nouveau sur le new normal. C’est pendant cette période que les gérants surperforment les indices.

Alors vous me direz, oui mais ça vaut pas le coup.

Certains se diront, en effet, je vais donc sous performer pendant 3-4-5 ans peut être 10 mais in fine, comme je suis long terme, je serai gagnant pour ma retraite. L’histoire le prouve ! ok.

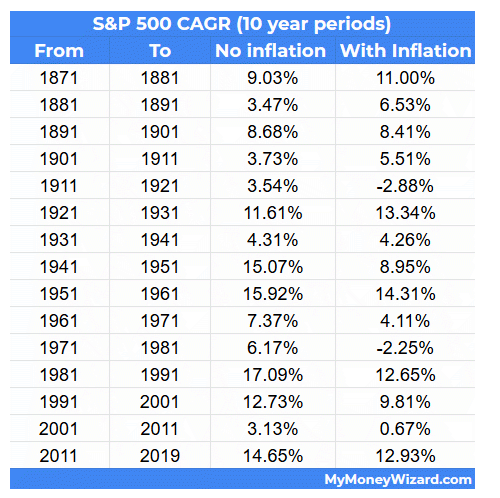

Mais si la bourse à long terme rapporte 6% en moyenne sur 200 ans. Et que sur la dernière décennie elle a rapportée, 10%, c’est que y’a certaines décennies où elle rapporte 3 ou 4% par an au lieu des 6.

Il est important d’avoir conscience que 6% c’est une moyenne. Et que les performances année après année sont très volatiles. Et que quand on sort d’une décennie qui fait 10%. Ce n’est pas la normalité mais l’exceptionnel. Et qu’il y’a plus de chance de voir la prochaine décennie faire du 4%

4% vous conviennent ? Très bien, mais il faut prendre en compte l’inflation. Si le futur est comme le passé alors tant mieux, 4% avec une inflation à 2%, cela équivaut à un fond euro, aujourd’hui des obligations à 10 ans vous offrent 3 à 5%. Pourquoi prendre le risque des actions, même à long terme tout court alors ?

Et si jamais le cycle change et que nous entrons dans un cycle de stagflation avec inflation à 3-4%. Et bien votre performance réelle tombe à zero. Pendant 10 ans peut être.

Cela est déjà arrivé dans l’histoire. Cela peut se reproduire.

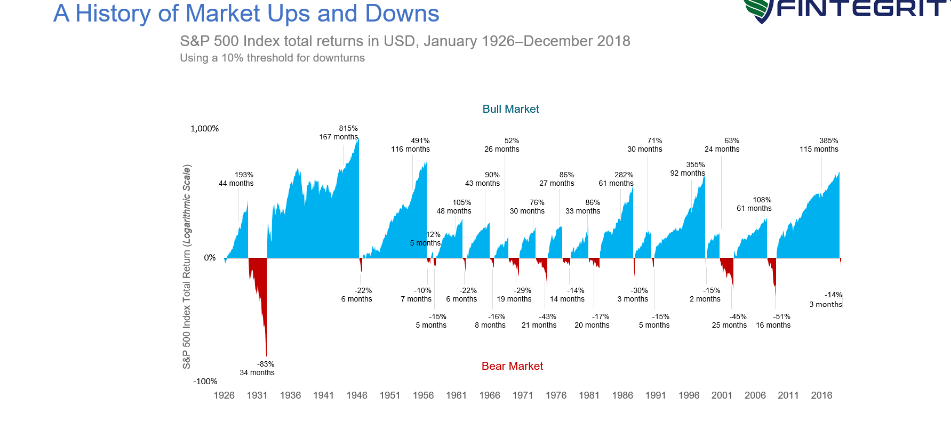

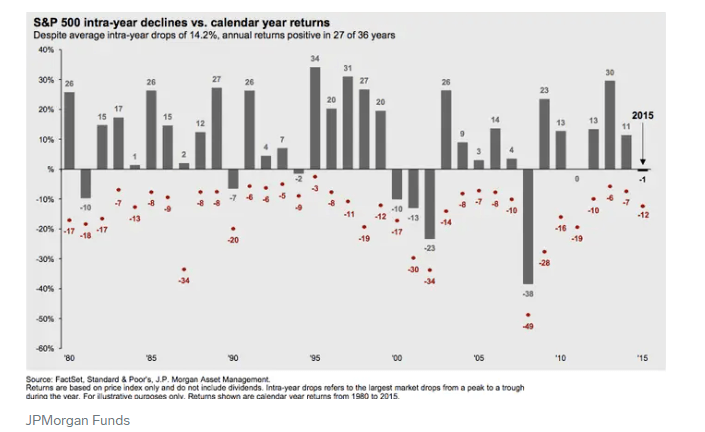

La bourse est faite de grandes tendances longues. Mais aussi de longues périodes de zig zag qui avec l’inflation ne rapportent rien à l’investisseur de long terme.

Alors oui vous achetez en DCA. MAis du coup vous augmentez pendant 10 ans votre position drastiquement. Votre prix de revient s’équilibre a un juste milieu. Et maintenant chaque achat supplémentaire va faire peu évoluer votre prix de revient tant le capital déjà engagé est important.

Imaginez maintenant, que la bourse se mettent à baisser après 10 ans de rien où vous avez accumulé une telle position que même si la bourse baisse de 20%, votre prix de revient ne changera pas de beaucoup avec vos futures accumulations.

Pire, si la bourse baisse, c’est que l’économie va mal. Vous perdez votre emploi. Les 400 euros que vous rajoutez chaque mois, ce n’est plus possible. Vous ne pouvez plus lisser votre prix de revient.

Imaginez maintenant, que cela arrive après 10-20 ans d’investissement et que vous ayez besoin de cet argent pour vos vieux jours. Vous n’avez plus le temps d’attendre encore 10-20 ans que cela remonte à votre prix. Pire l’inflation continue de bouffer et de réduire le pouvoir d’achat de ce capital.

Bref, l’idée ici est qu’il faut raisonner en terme de risque et non seulement en terme de : la bourse monte à long terme.

Les raisons tech, démographiques, gains de productivité, endettement ne seront peut être plus les mêmes catalyseurs d’autrefois ces prochaines décennies.

Je suis un éternel positif moi également, et je pense que l’humain peut trouver des solutions créatrices de valeur pour le réchauffement climatique et l’enjeu démographique et d’immigration à venir. Mais il et important de ne pas parier son patrimoine global sur cela en se bloquant dans un investissement de long terme qui est tout sauf sans risque. Et beaucoup le comprendront que trop tard.

L’idée ici n’est pas de vous dire de ne pas faire du long terme. J’en fais moi même, mais juste de prendre conscience que ce n’est pas sans risque, il faut en avoir conscience afin de faire des choix réfléchis et adaptés à soi.

Regardez maintenant les performances de la Bourse par périodes. Regardez comment suivant les périodes choisis, on change complètement le biais psychologique pour vous faire avaler que c’est pas risqué sur longues périodes.

Plus sur moyennes. Et il vaut mieux ne pas avoir besoin de l’argent au mauvais moment.

Mais beaucoup plus sur petites. Pour autant, là est l’opportunité.

Pour faire simple une correction de 10% arrive souvent en bourse. Une de 20% moins souvent. Et un krach de 30% ou plus encore moins. Donc on va accumuler des parts de capital plus importantes en fonction de la rareté de l’évènement pour mieux lisser son prix de revient. Cela impose d’être patient et surtout d’avoir du capital prévu pour, que l’on fait dormir sur un compte à terme en attendant par exemple si on veut pas prendre de risque ou sur un fond obligataire.

Voilà mon approche du DCA plutôt que de lisser dans le temps si on doit rester simple. Mais connaître un peu d’analyse technique et de fondamentaux peut aider encore plus à faire des entrées avec des probabilités meilleures. Et surtout de ne pas bloquer son prix de revient si on accumule trop pendant que le marché ne fait rien sur longue période.

N’oublions pas également que toutes les stats utilisées pour dire que le long terme c’est chouette sont réalisées sur des marchés US. Le plus fort marché du monde, qui représente 60% de la capitalisation mondiale.

Ce sera peut être toujours le cas dans 10 ans, mais dans 20 ou 30 ?

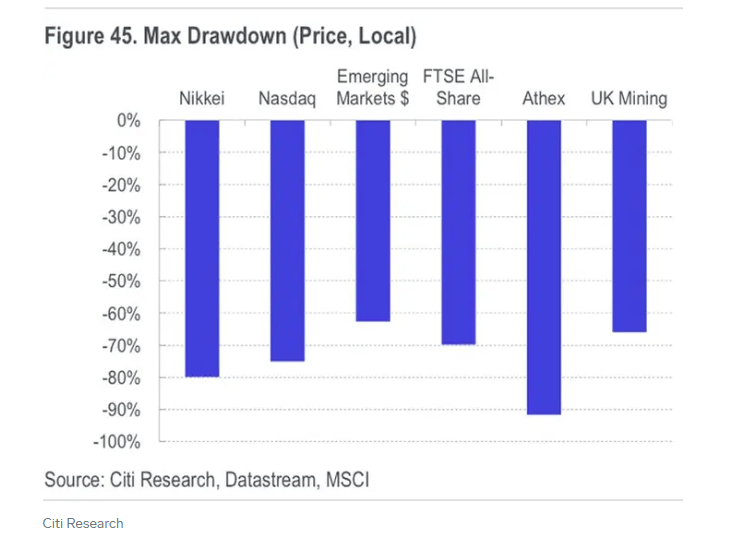

Ne jamais oublier, que beaucoup de marchés boursiers krachent et mettent plus de 10-15-20 ans à revenir au niveau où ils étaient et beaucoup n’y reviennent jamais. Sans oublier de prendre en compte l’hyperinflation sur les périodes où on a l’impression que la bourse performe mais est négative en perf réelle (Liban, Turquie en exemples récents)

Louper de surperformer le marché même pendant que 3-4 années dans un cycle de 15 est catastrophique pour l’investisseur.

Donc quand le marché est en tendance, il est très compliqué de le battre. Et je dirai qu’il ne faut pas le chercher. Avoir deux portefeuilles, un actif et l’autre passif via tracker reste la solution pour moi. Ne pas mettre dos à dos trading et investissement mais les faire s’épouser.

Les vendeurs de l’investissement à long terme vous diront qu’il faut penser en intérêts composés. Et que 6% par an pendant 40 ans vous rendra millionnaire. C’est vrai sur la base encore des performances passées. Je ne connais pas l’avenir.

Mais comme c’est du long terme, ils ne perdront pas leur notoriété pour s’être trompé avant 20 ou 30 ans. Puisque chaque baisse est vue comme une opportunité.

Mais ce que je sais c’est que si on comprend vraiment les intérêts composés.

On comprend, que louper 3-4 années de forte tendance sur un secteur d’activité particulier ou un marché particulier parce qu’on est bloqué en DCA avec tout son capital qui sous performe car on a une rotation de cycle qui se fait et que l’indice mettra 5-10 ans à profiter, c’est dommage.

Je lis souvent des gens dire que pour gagner 12% par an au lieu des 10% que donne une réplication de l’indice, ça vaut pas le coup. Mais c’est donc bien mal comprendre les intérêts composés. 2% auront une différence capitale sur votre performance à long terme.

De la même manière que baisser vos frais auront une importance capitale sur le très long terme. Beaucoup de courtiers proposent maintenant de faire des investissements programmés pour votre DCA; Comme ce sont des petites sommes vous ne voyez pas que les frais peuvent être bien plus importants que vous le pensez. Parfois 2%.

Vous voulez gagner à long terme ? commencez par réduire vos frais.

Et c’est faire abstraction que lors des rotations, on peut battre le marché de bien plus. 5-10%. Faîtes cela quelques années, et il faudra 10 ans à l’indice pour rattraper cette performance.

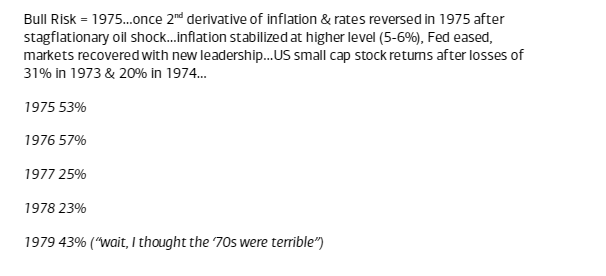

Par exemple. On a usage de penser que les années 70-80 étaient les pires années pour investir en bourse. EN effet ,les indices ont fait un zig zag et n’ont rien rapporté. Pire l’inflation a bouffé le pouvoir d’achat de l’investisseur long terme.

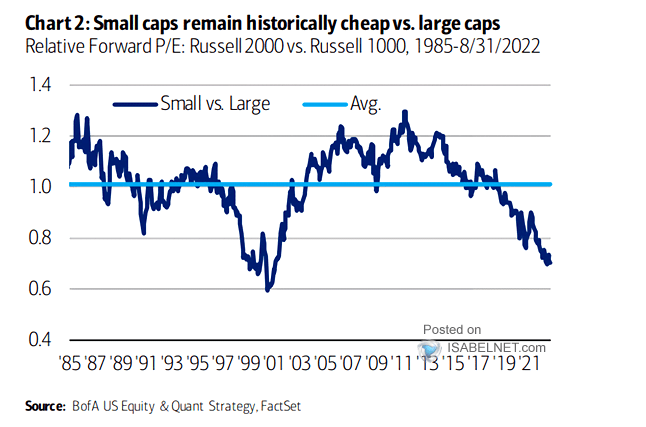

Mais les petites caps de 1975 à 1980 ont explosé. Les investisseurs actifs ont surperformé et pas qu’un peu pendant quelques années les investisseurs indiciels. Jusqu’a ce que certaines de ces petites boites deviennent assez grosses pour intégrer in fine les indices et les aider à performer.

Ne sous estimez pas la performance que l’on peut obtenir sur les plus petites capitalisations et l’avance que cela peut donner à la perf d’un portefeuille.

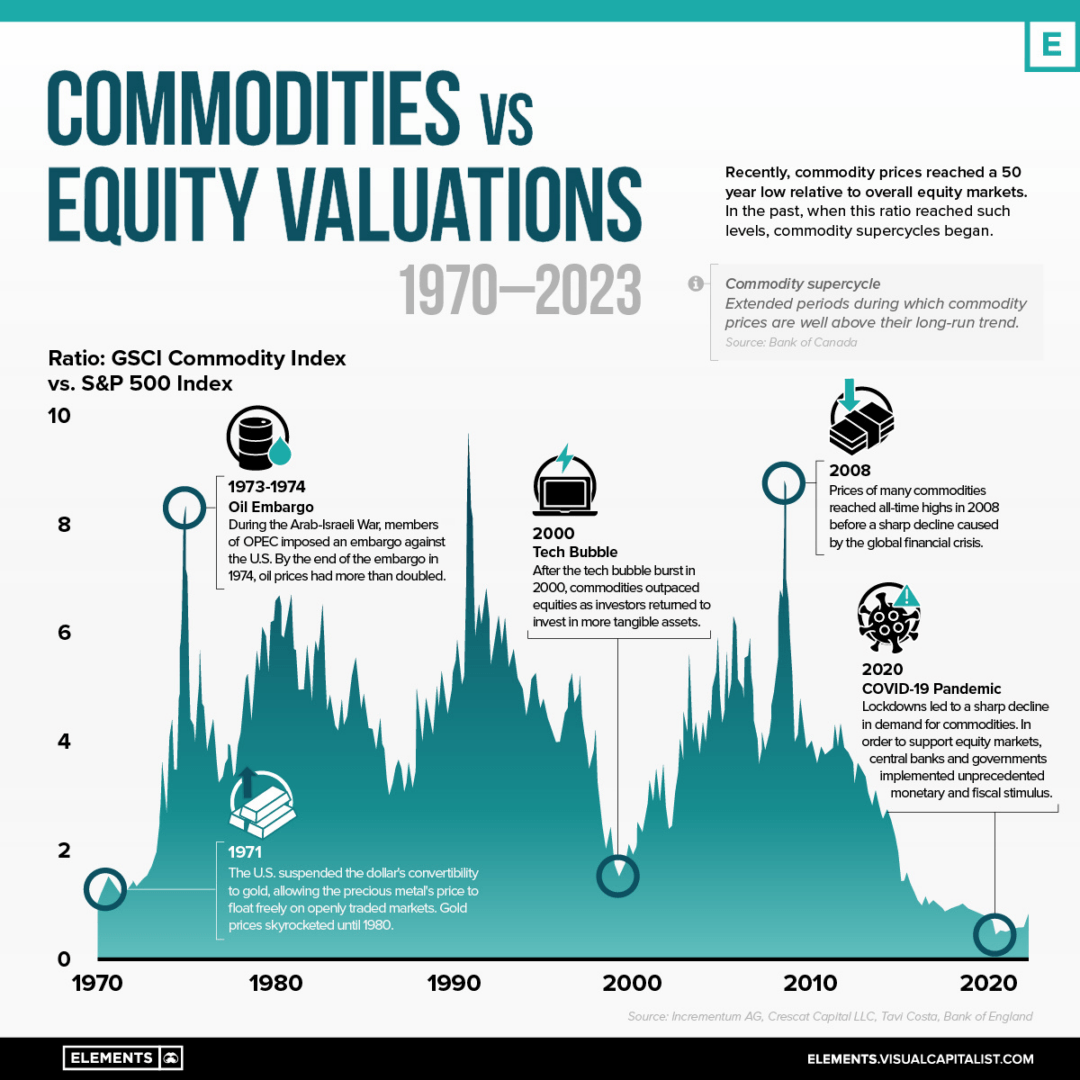

Pendant la période également, les matières premières surperformaient les actions.

Et peut être que la prochaine décennie ce sera le cas également.

Bref, il faut comprendre qu’il y’a des périodes où rien ne vaut l’indice et qu’il sera très difficile de battre l’indice. Ces périodes sont longues. Les cycles sont plus longs suite à l’endettement et les taux bas. Mais les cycles redeviendront plus courts et volatils si le phénomène s’inverse durablement.

Mais il y’a des périodes plus courtes de quelques années, où ont fait la surperformance en étant actif.

Et à tort beaucoup pensent que cela implique de devoir passer beaucoup de temps à suivre. Rien n’est plus faux. Mais c’est l’objet du reste de mon site et de mes vidéos.

Pour investir en bourse, le marché donne un couteau Suisse a chacun.

Un couteau suisses a de nombreux éléments. Chaque élément sert et est le plus utile dans une situation donnée.

Il y’a des périodes où seuls quelques éléments seront utilisés et les autres jamais.

Faut-il conclure, que le couteau suisse mériterait de ne pas avoir les autres éléments en son sein ? Non. Ces quelques éléments que l’on utilise jamais, seront les seuls éléments à utiliser sur des périodes très courtes. Et sans eux, on peut sousperformer globalement pendant des décennies avant de rattraper le retard.

Donc on ne met pas dos à dos analyse fondamentale et analyse technique. on ne met pas dos à dos trading et investissement long terme. On se doit d’utiliser tous les outils. Et notre job est juste d’apprendre à savoir quand utiliser l’un plus que l’autre.

Il y’a un temps pour tout. Mais il serait dommage de ne pas conserver tous les éléments de votre couteau suisse. Il y aura un moment où même celui qui n’a pas servi depuis 13 ans, sera le plus important à avoir conservé dans son arsenal.

Je reste un éternel optimiste et je suis certain qu’il y aura toujours des opportunités en bourse. Mais je pense qu’il faut éviter de voir dans l’investissement long terme, la martingale sans risque juste parce que ces 10 dernières années furent exceptionnelles et renforcent l’argument.

Si on aime les statistiques pour l’étayer alors il faut aussi prendre en compte la statistique qui dit que lorsque le marché a retourné une performance décennale supérieure à la moyenne, il y’a fort à parier pour que la décennie suivante en retourne une inférieure à la moyenne. Et si tel est le cas, le niveau d’inflation aura son importance.

Il n’existe pas une vérité. La bourse est faite de nuance. Le plus important est d’utiliser une approche adaptée à votre profil et qui marche pour vous, pour atteindre vos objectifs. Ces objectifs ne sont peut être pas les mêmes dans 10 ans. Alors il faudra savoir ouvrir un autre élément de votre couteau suisse alors.

Il est important de comprendre, qu’il n’y a pas de raccourcis. Si on passe autnat de temps à gérer son argent que l’on passe à acheter son frigo, alors pas de miracles, on retournera une performance moyenne. Si tel est votre objectif, alors pas de problème. Mais avec un peu de temps en plus, on peut comprendre ce que l’on fait et cela à très long terme, c’est priceless. Pour tout le reste il y a Master…euh

Pour moi, la meilleure approche reste l’entre deux. Le moyen terme. Détenir des actions sur des périodes de quelques mois à quelques années. entre 6 et 18 mois en gros. Et selon son profil avoir un portefeuille long terme indiciel si on veut, DCA/dividendes pour capter la perf moyenne. C’est le meilleur couple performance/temps dépensé au suivi à mon sens.

Cela demande un effort à court terme pour apprendre et se former certes, mais on en récolte les fruits ensuite des décennies durant. Et comprendre ce que l’on fait c’est quand même plus zen.

Portefeuille Graphseo Bourse

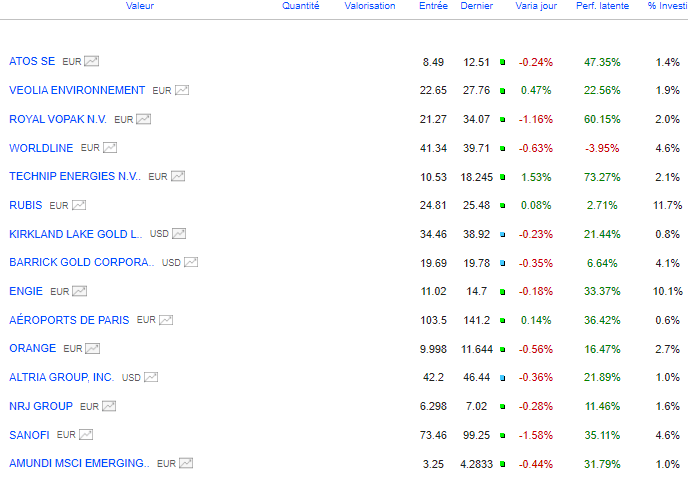

Pour rester dans la thématique de cet article. Je vous partage donc mon portefeuille long terme. Il faut bien comprendre que mon objectif ici comme décrit plus haut dans l’article est de battre l’inflation, pas le marché et donc de conserver surtout le pouvoir d’achat du capital plus que d’aller chercher de la surperformance. je fais cela avec mon portefeuille dynamique.

Les dividendes que je touche sont la cerise sur le gâteau pour moi. Seuls comptent la tendance, le socle fondamental et le momentum (les flux)

A noter également que je suis 50% cash actuellement sur ce portefeuille. Patient pour de nouvelles opportunités. Et que j’ai sécurisés pas mal de profits ces derniers temps.

Les lecteurs de cet article lisent maintenant :

amicalement

Julien

Ne loupez plus une seule opportunité pour investir à moindre risque en recevant la newsletter de Graphseo bourse

PS: Tous mes investissements sont partagés en temps réel sur L'Académie des Graphs. Le portefeuille représente mes convictions personnelles consolidées (de mes différents courtiers) et n'est pas une incitation à l'achat ni à la vente. La performance en cours inclus les gains ou moins values latentes et l'impact du change sur les actions étrangères. Performance 2025: +145%; 2024: +41%; 2023: +38%; 2022: +46%; 2021: +122%; 2020: +121%; 2019: +79%; 2018: +21%; 2017: +24%; 2016: +12%; 2015: +45%; 2014: +30%; 2013:+72%, 2012:+9%, 2011:-11%... Clique-ici pour découvrir l'Académie des Graphs où je t'accompagne au quotidien, partage mes positions et portefeuilles dynamique et long terme en temps réel.