Le Krach boursier fait peur. 1929, 1987, 2000, 2008 et 2020 résonnent dans toutes les têtes. Sans oublier 1907, 1990, 2011, 1933. Un krach boursier c’est une baisse de 30% et plus de la bourse. Souvent de manière violente. Les économies d’une vie qui partent en fumée font la richesse des gourous qui jouent sur les peurs. Explications du pourquoi du Krach boursier et comment en profiter

Un krach boursier ça trompe énormément

Les krachs boursiers font peur mais à l’échelle d’une vie, un investisseur n’en connaîtra que 2 ou 3. En effet chaque année un gourou, un gérant de légende vient nous annoncer que la fin est proche. Mais statistiquement depuis plus de 150 ans, un krach boursier n’arrive en moyenne que toutes les décennies.

Retrouvez ces stats justement et comment investir en bourse lors d’un krach boursier ici

Alors évidemment, la peur du krach boursier fait surtout les affaires de ceux qui vivent de la peur de perdre vos économies en l’annonçant en permanence. Mais comme on le constate, c’est contre productif.

A force d’avoir peur du krach boursier, on n’investit pas ou plus et on loupe les plus belles hausses de l’histoire en bourse.

Il vaut mieux perdre 50% de son portefeuille boursier après en avoir gagné 300% que de regarder passer le train de la hausse puis lors du crash de se dire qu’on a bien fait de ne pas investir en évitant de perdre 50%.

Le premier investisseur est toujours largement gagnant. Le deuxième refuse de voir la vérité en face en devenant encore plus extrémiste dans son suivi des gourous qui proclament la fin de l’euro, du dollar, de l’argent à tout bout de champ.

L’histoire du krach boursier

On oublie bien trop souvent donc que si un krach boursier fait peur, il arrive peu souvent. Mais comme la chute se fait de manière violente, cela marque les esprits et les peurs.

Mais là encore, on oublie qu’au final il y’a pire que le krach boursier.

C’est la tendance baissière dépressive long terme.

Car perdre 30 ou 50% en une année c’est une chose. Mais historiquement, chaque krach boursier a vu des rebonds importants par la suite et en peu de temps pour récupérer les pertes.

C’est souvent du à des crises liées à des tremblements de terre comme en 1907 à San Francisco, à l’épidémie de grippe espagnole ou de covid comme en 2020 ou encore aux chocs pétroliers ou crises asiatiques et Russes en 1997. Ou encore le krach de 1987 du au trading algorithmique ou tous les robots ont pris la même décision au même moment car il n’y avait qu’un programme à l’époque;

Si vous préférez regarder l’analyse en vidéo : Les Krachs boursiers – Histoire et leçons

Mais pire que le Krach boursier

C’est au final la tendance baissière long terme. Car voyez-vous, après une baisse de 50%, le marché peut baisser encore de 30 puis de 20 pour rebondir de 10 avant de chuter de 50. On nomme cela souvent la décennie perdue. Et il y a eu deux trois périodes historiquement dans les années 1930 et dans les années 1960. On peut également souligner les années 2000s.

Et 10 ans dans la vie d’un investisseur c’est très long surtout si l’inflation rogne encore plus le pouvoir d’achat pendant cette période de zig zag volatil.

D’une manière générale les krachs boursiers ont lieu car quelque chose change subitement et prend le marché en surprise. C’est la panique. Les bulles également accumulées pendant des années trouvent un effet boule de neige rapidement dans le débouclage massif des positions.

On a souvent peur d’ailleurs de la survalorisation des marchés, des bulles comme génèse aux Krachs boursiers. Mais ce n’est que très rarement la cause. Le krach boursier est le plus souvent du à un évènement géopolitique ou environnemental soudain. Le reste est lié mais c’est plus comme le crash d’un avion. Vous avez besoin que tout un tas de trucs merde en même temps pour mettre l’avion au tapis.

La dépression économique, la déflation sont des raisons bien plus graves que le krach boursier car elles mettent en place de longues périodes de baisse des marchés. Pire qu’un krach boursier aussi soudain qu’éphémère à l’échelle d’une vie d’investisseur.

Avant les krachs boursiers était légion

Aujourd’hui 30% de baisse c’est un krach. Mais avant on parlait de 80% de baisse.

Avant l’interventionnisme des Etats et la création des banques centrales, le monde connaissait des cycles courts et volatils de croissance et récession économique.

Ainsi un entrepreneur avait une visibilité et une confiance réduites en l’avenir. En effet une année l’économie était en croissance de 4%. L’année d’après en récession de 6, l’année d’après en croissance de 12, l’année d’après en récession de 5. J’exagère mais vous comprenez que dans cet environnement, pas grand monde ne prend un prêt pour se lancer dans un projet long terme de business de création de valeur.

Pour réguler cela, on a inventé les banques centrales qui régulent l’économie en faisant varier les taux courts. Le but était de lisser les cycles économiques. Lisser c’est rendre l’avenir plus certain et donc la confiance plus forte.in fine, plus de projets, c’est plus de prêts, plus de création de richesses. Un cercle vertueux.

Il a fallu apprendre les causes et conséquences de monter ou baisser les taux courts trop souvent ou pas assez. Mais on a finit par adopter Keynes et résoudre les problèmes par encore plus de création monétaire.

Ce qui a eu pour effet de rallonger les cycles. Et donc aussi de créer plus de volatilité dans les corrections du marché mais aussi ses rebonds.

Le nerf de la guerre c’est l’offre et la demande.

Augmentez les ressources disponibles et la confiance en l’avenir dans un environnement économique certain et vous aurez plus de demande pour acheter des actions , ce qui fera monter les prix.

Plus on a d’argent et plus on a confiance en l’avenir et plus on sera prêt à payer plus cher des actions d’une entreprise sur un secteur d’avenir et donc de la survaloriser. Ce jeu peut durer longtemps jusqu’à ce que l’économie chancelle.

Que l’argent ne soit plus si facilement disponible, l’avenir incertain et que l’on manque donc de nouveaux acheteurs à des niveaux de prix chers. Les prix se dégonflent alors jusqu’à revenir à des niveaux où les investisseurs ont assez confiance en l’avenir pour payer un niveau de valorisation adéquat en fonction de leurs liquidités disponibles.

Mais si un événement fait qu’on n’a aucune confiance en l’avenir, qu’il n’y a plus d’argent disponible, alors c’est la panique, on cherche à vendre pour sauver ce qui peut l’être et c’est l’effet boule de neige. C’est le krach boursier.

Le krach boursier c’est une peur auto réalisatrice par la psychologie des foules

Un extrait du livre de Gustave le Bon écrit il y’a près de 150 ans. Psychologie des foules

« Lorsqu’une affirmation a été suffisamment répétée, et qu’il y a unanimité dans la répétition, comme cela est arrivé pour certaines entreprises financières célèbres assez riches pour acheter tous les concours, il se forme ce qu’on appelle un courant d’opinion et le puissant mécanisme de la contagion intervient. Dans les foules, les idées,

les sentiments, les émotions, les croyances possèdent un pouvoir contagieux aussi intense que celui des microbes. »

« C’est surtout par le mécanisme de la contagion, jamais par celui du raisonnement, que se propagent les opinions et les croyances des foules. »

Non, rien n’a changé car l’homme n’a pas changé.

Un krach boursier débute par une baisse légère des marchés et structurée avant que les derniers ne puissent plus tenir les positions et finissent de faire peur aux autres qui vendent à tout prix de peur de tout perdre.

Cette irrationnalité, permet souvent de faire naître ce qui sera le début de l’opportunité boursière de la prochaine décennie.

On a souvent l’impression qu’un krach boursier est soudain et imprévisible.

Mais le vers est souvent dans la pomme bien avant via une lente dégradation qui finie par s’accélérer en général par la faillite de gros acteurs qui mettent le système de la dette en doute.

Ainsi Tout le monde dira que la crise des subprimes et le krach boursier qui s’en est suivi en 2008 a débuté avec la faillite de Lehman Brothers que la FED a refusé de sauver.

Mais c’est bien 18 mois avant et pendant que la situation se dégradait de plus en plus jusqu’à cet évènement. Le Krach sauf dans le cas d’une pandémie, d’un tremblement de terre ou d’une météorite n’est pas déconnecté. Il est connecté à une dégradation qui peu à peu fait effet domino jusqu’au krach boursier

Les krachs boursiers les plus connus de l’histoire

Le premier krach boursier : la bulle des bulbes de tulipes (1636 – 1637)

C’est la loi de l’offre et de la demande. En quelques années les tulipes deviennent la nouvelle mode pour orner les décorations dans les grandes cours d’Europe. Il y’a une forte demande et une offre limitée. Et on ne peut savoir à l’avance si la récolte de l’année sera bonne ou pas pour définir le prix.

On invente alors le contrat à terme pour s’accorder sur un prix en avance pour s’assurer de pouvoir acheter à un prix connu aujourd’hui peu importe la récolte à venir et éviter donc les mauvaises surprises. Pour l’agriculteur c’est également une sécurité de vendre sa marchandise à un prix connu si jamais les récoltes sont très bonnes et donc font baisser les prix. Cela permet d’avoir une visibilité sur ses revenus et donc permet d’engager des dépenses plus surement. Cela aide l’économie à tourner.

Devant l’engouement, des spéculateurs achètent des contrats à terme dans l’idée de réussir à les revendre plus cher à quelqu’un d’autre. Ce faisant ils créent eux même leur ponzi En augmentant artificiellement la demande et donc le prix. Après quelques mois, l’astuce facile pour devenir riche conquis toute l’Europe et accélère le mouvement.

Mais comme à chaque fois, le marché manque d’argent et de nouveaux entrants pour supporter les prix. Les premiers cherchent à encaisser leurs profits et commencent à faire peur aux autres qui voulant rattraper leur retard ou étant sûrs de devenir riches ont emprunté plus que de raison pour investir.

C’est ainsi que la bulle se dégonfle au fur et à mesure pour tendre vers un krach à terme quand plus personne ne peut tenir les positions sous peine de ruine totale.

A noter que sans le système de communication que l’on a actuellement, la bulle a durée 3 ans. On pourrait penser que de nos temps les bulles et krachs se formeraient plus rapidement mais ils peuvent être bien plus durables car les banques centrales lissent les cycles ce qui permet à bien plus d’argent d’être en circulation et de pouvoir emprunter bien au-delà de ce que l’on permettait avant.

La Crise de 1929

Evidemment c’est la crise dont tout le monde a entendu parler. Et vous voyez, elle a 100 ans. Preuve que les gros krach boursiers n’arrivent pas si souvent.

Mais le principal à retenir du Krach de 1929 c’est que le pire fût après et non ce krach. Comme stipulé plus haut, la dépression économique fit que le krach boursier de 1929 ne fut que la partie émergée de l’iceberg. Le gros de la baisse s’est faite des années durant par la suite avec beaucoup de volatilité.

Bien sûr il y’a eu des bulles et des krach auparavant. Mais 1929 marque un tournant. En premier lieu, la productivité et la croissance sont au beau fixe pendant presque 10 ans aux US. Il y a un effet richesse et confiance en l’avenir qui fait que l’on est prêt à investir de plus en plus d’argent en bourse voire à emprunter.

A partir de 1926, il devient plus facile d’emprunter pour investir. Jusqu’à 10 fois la mise.

Comme toujours, pas de problème tant qu’il y’a de l’argent frais et des nouveaux investisseurs pour nourrir la bulle.

Les problèmes arrivent quand l’économie s’essouffle et qu’il y’a moins d’argent, les effets de leviers se retournent rapidement contre les investisseurs rentrés en dernier et la panique se répand avec un effet boule de neige.

Les pertes des clients avec l’effet de levier excèdent les fonds propres des courtiers qui font faillite. Entrainant quelques faillites bancaires.

Les banques centrales en sont alors à leur début de vie et elles font et feront beaucoup d’erreurs dont on peut dire que les leçons seront presque apprises 100 ans plus tard.

Ainsi la FED serra la vis monétaire pour éviter que plus d’argent soit perdu sur les marchés et avec le levier que d’autres banques tombent. Bien entendu, cela a accentué le problème. Et répandu la crise à l’économie réelle.

1929 est un exemple de contagion où le krach boursier entraîne ensuite une crise économique par la surréaction des banques centrales. Tout cela renforcé par une période spéculative et de survalorisation précédente ayant duré 10 ans. Un cycle extrêmement long pour l’époque.

La Crise des subprimes et le krach boursier Lehmann Brothers

Comme souvent un krach boursier semble soudain. Mais il est le fruit d’un château de cartes qui ne se fragilise qu’avec le temps jusqu’au moment où un domino important tombe.

Ainsi la crise immobilière de 2008 prend sa génèse dès 1990.

Jusqu’à présent, historiquement, l’immobilier n’est pas un actif qui rapporte ou évolue fortement selon les cycles économiques. Il conserve sa valeur contre l’inflation.

L’immobilier à l’époque est considéré comme un passif. Il faut avoir un toit au-dessus de sa tête mais l’immobilier c’est un coût d’entretien et des charges. Il y’a bien sûr des adresses prestigieuses et un marché immobilier d’investissement. Mais l’essentiel de la population loue.

Pourtant, les politiques décident à partir des années 90 de mettre en place des politiques permettant à un plus grand nombre de foyers de pouvoir se payer une maison. Au début il s’agit de foyers modestes mais stables puis au fur et à mesure que ces foyers sont déjà propriétaires on cherche à permettre l’accès à la propriété aux ménages les plus pauvres.

Sur le papier c’est populaire et semble une bonne idée. Mais comme toujours c’est par l’appât du gain et les excès qu’une bonne idée en devient une mauvaise.

On permet alors des prêts hypothécaires aux mensualités très faibles et sur de très longues périodes. Les mensualités augmentent dans le temps. Sur la base que les prix immobiliers ne feront que monter.

Là encore c’est la relation offre et demande.

Plus de personnes accédant à la propriété permet de soutenir les prix de l’immobilier. La hausse des prix immobiliers permet de pouvoir octroyer plus facilement des nouveaux prêts hypothécaires basés sur la nouvelle valeur des biens.

Puis comme tout krach, tout commence à mal aller quand il n’y a plus assez de nouveaux entrants, que les prix commencent à peine à baisser.

Les premiers foyers ne peuvent plus payer. Les banques ne peuvent plus vendre le bien pour récupérer la mise. Les prix s’effondre face à une offre de maisons à vendre importante. Les faillites s’enchainent et touchent le marché du crédit qui se fige.

Et les banques centrales font une nouvelle erreur. la FED conservera ses taux inchangés pendant toute la dégradation depuis 2006 des conditions de marché. Puis lorsque les plus gros dominos tomberont comme lehamn brothers, elle décidera de ne pas sauver tout le monde. C’est la panique, qu’il faudra plusieurs années à restaurer.

Comme souvent c’est la peur qui va créer le krach.

Il y’a une lente dégradation auparavant. Mais c’est souvent la peur de perdre qui fait que tout le monde veut vendre en même temps ou retirer son argent et c’est cela même qui met le système à plat.

La psychologie des foules dans tout krach a une capacité de créer elle même la réalité de ses propres peurs. On peut penser que sans ces paniques, certaines crises auraient pu être réglées par un lissage dans le temps.

Ici encore, on voit que les banques centrales ont aussi une part de responsabilité dans l’avènement des bulles mais aussi des Krach en ne réussissant pas par leur décision à faire revenir la confiance. Parfois même en prenant des décisions qui créent encore plus de panique comme en 2008 lors de la décision de ne pas sauver Lehman Brothers. Ou en 1929 en augmentant les taux.

Comme on a pu le voir. Certains krachs boursiers sont techniques suite à de fortes hausses, des bulles mais ne se diffusent pas à l’économie. Certains krach boursiers deviennent ensuite des crises économiques. Et certaines crises économiques deviennent pire que des krachs boursiers, des tendances baissières de long terme, où souvent le krach boursier n’est que le point de bascule mais pas le pire.

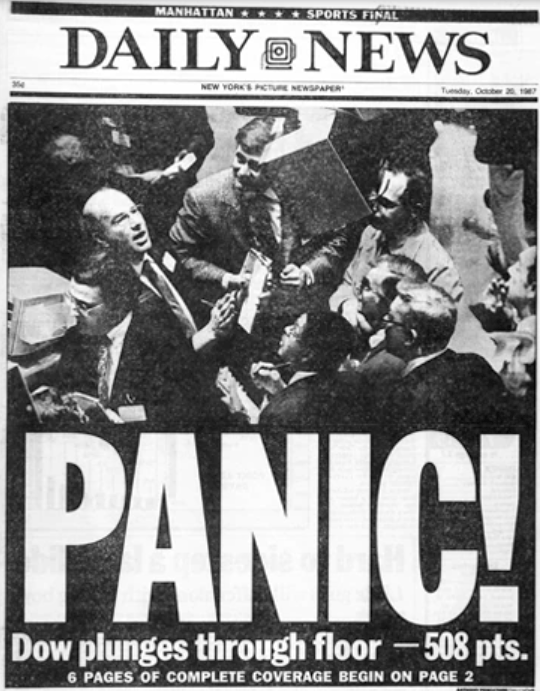

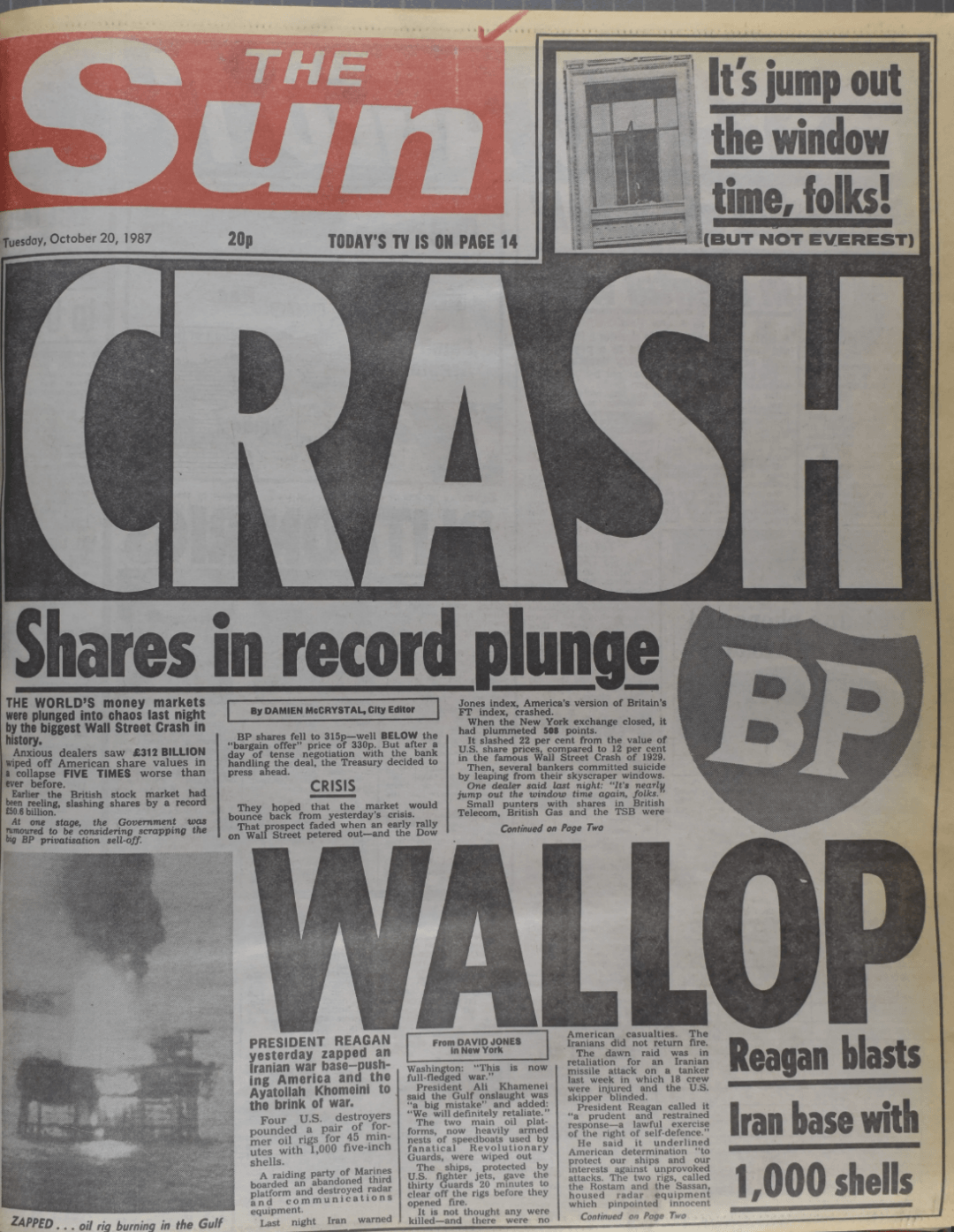

Le krach boursier de 1987, le 20 octobre: un lundi noir est de ceux là.

C’était le début de l’informatique et des algos. Très basique, tout le monde avait le même. Et comme tout le monde avait le même, les algos se sont auto déclenchés les uns après les autres nourrissant la chute.

C’est une chute donc binaire, technique du au fait que tous les algos ont pris la même décision. Il n’y avait pas de fond. Pas de cours qui arrêtent de chuter car des investisseurs individuels achetaient des montants assez importants pour compenser les cours. Mais un marché irrationnel fût source d’opportunités en ramenant des entreprises à des niveaux peu chers par rapport à la réalité économique.

Aujourd’hui sur un graphique la chute de 1987 ne se voit même plus. Histoire de relativiser même le pire Krach

Quoiqu’il en soit. Les krach boursiers tout comme les bulles sont les pics des euphories et paniques des investisseurs. En 2000 se fut la bulle des survalorisations des valeurs internet. Les investisseurs avaient raison. Internet a révolutionné le monde. Mais les niveaux de valorisation prenaient en compte déjà le monde de l’internet de 2030 et pas de 2000. Le krach fut un retour à la moyenne et n’a pas contaminé l’économie. Ce fut le retour aux valeurs value et même à la surperformance de l’Europe vs US

Le marché est inefficient à cause des émotions. Et c’est la raison première pour laquelle il est possible d’obtenir une performance supérieure en apprenant à en profiter.

Dans la crise, naît la prochaine opportunité.

Il est certain que le marché connaîtra d’autres krachs boursiers. Car il y’a une seule chose qui ne change pas. L’Humain et la façon dont l’évolution a câblé son cerveau pour avant tout survivre et fuir lors de dangers avérés ou anticipés…

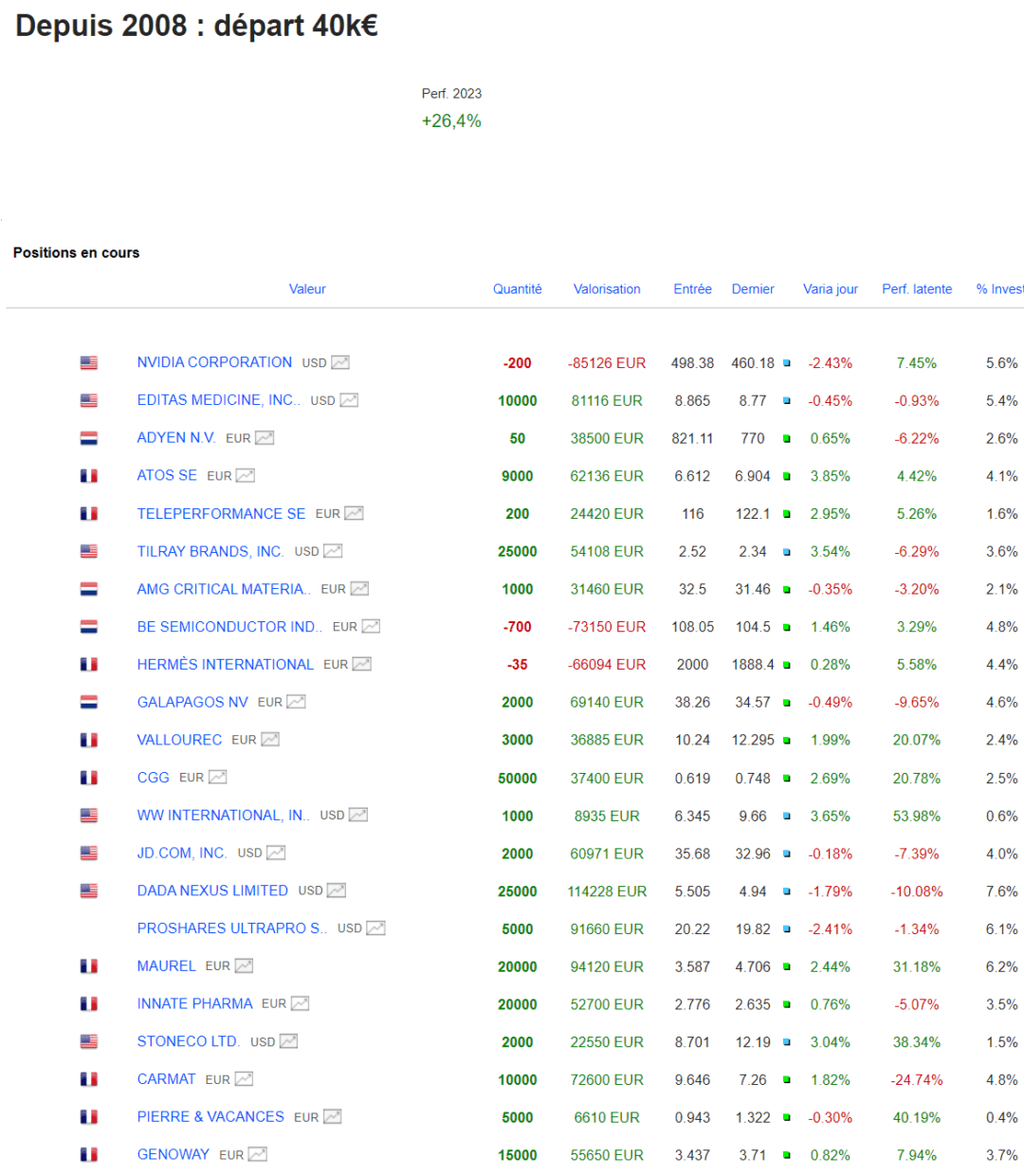

Portefeuille Graphseo Bourse

Pas de changements, un peu de nettoyage semaine dernière. J’ai notamment soldé le short nvidia post résultats avant de le reprendre voyant que le marché nous disait que c’était dans les cours. On reprend doucement sans se claquer un muscle. Y aura pas mal de stats cette semaine pour se remettre en jambe. Alors je reste en mode observation. Et sur des dossiers plus en mode rebond.

La chine et l’énergie même verte font partie des secteurs que je suis avec attention.

Les lecteurs de cet article lisent maintenant :

amicalement

Julien

Ne loupez plus une seule opportunité pour investir à moindre risque en recevant la newsletter de Graphseo bourse

PS: Tous mes investissements sont partagés en temps réel sur L'Académie des Graphs. Le portefeuille représente mes convictions personnelles consolidées (de mes différents courtiers) et n'est pas une incitation à l'achat ni à la vente. La performance en cours inclus les gains ou moins values latentes et l'impact du change sur les actions étrangères. Performance 2025: +145%; 2024: +41%; 2023: +38%; 2022: +46%; 2021: +122%; 2020: +121%; 2019: +79%; 2018: +21%; 2017: +24%; 2016: +12%; 2015: +45%; 2014: +30%; 2013:+72%, 2012:+9%, 2011:-11%... Clique-ici pour découvrir l'Académie des Graphs où je t'accompagne au quotidien, partage mes positions et portefeuilles dynamique et long terme en temps réel.