Les marchés boursiers ont beau monter. On ne peut pas dire que les éternels pessimistes n’ont pas de quoi remettre 100 balles dans la machine à peur en ce moment pour vendre le Krach boursier et immobilier.

Sommaire

132 milliards de francs Suisses

C’est la perte que va enregistrer la banque nationale Suisse au titre de 2022. La pire perte de son histoire. Forcément cela pose la question d’une faillite. Sauf que c’est faux.

La raison est simple. Pour supporter les dettes des Etats, les banques centrales ont acheté massivement des obligations d’état ces dernières années pour maintenir les taux bas afin que la dette soit finançable.

Qui dit taux bas, dit hausse des prix des obligations. Donc dans l’opération, les banques centrales ont acheté de plus en plus cher des obligations d’Etat qui rémunéraient de moins en moins jusqu’à rémunérer en taux négatifs. une aberration économique en passe d’être corrigée.

La bulle obligataire s’est dégonflée en 2022.

Avec l’inflation post covid, la montée des taux et la volonté des banques centrales de réduire leur bilan. il a fallu vendre une partie de ces obligations. Et évidemment comme les taux sont montés, le prix de ces obligations a baissé. Et donc toutes les banques centrales connaitront cette année des pertes très importantes. La FEd et la BCE devraient annoncer la même chose bientôt.

Vous voulez débuter sans tomber dans les pièges? progresser rapidement? Vous en avez marre de reperdre tous vos gains durement gagnés en un instant? Vous voulez enfin gagner régulièrement et sans stress ? Alors laissez-moi vous apprendre tout ce qu'il vous faut savoir pour enfin franchir un cap et ne plus jamais être le même investisseur. Cliquez-ici pour enfin reprendre en main votre PEA

----------------------------------Mais les banques centrales ne peuvent faire faillite.

S’il y’a un problème on relancera la planche à billets, on arrêtera de vendre les obligations à pertes et avec la baisse de l’inflation, les taux baisseront permettant un rebond des obligations.

Le problème c’est pour les Etats qui recevaient le fruit de ces gains chaque année en guise de budget. Donc l’équilibre des budgets se ferra sans cette manne financière dorénavant. Car il faut rapprocher de la perte cette année, de gains importants ces dernières années avec la bulle obligataire.

Bref, très rapidement, on se rend compte que depuis la crise des subprimes, on arrive au bout de la marge de manœuvre des banques centrales et que très rapidement elles ne peuvent pas vraiment monter les taux plus hauts pour combattre l’inflation. in fine, on nous expliquera que l’objectif d’inflation des banques centrales n’est plus à 2% mais à 3 voire 4%. on nous expliquera qu’il faut accepter cette inflation pour le bien de l’économie et éviter une récession profonde.

Et puis au passage, 3-4% d’inflation par an, cela aidera à résorber les niveaux de dettes en quelques année sans devoir faire des réformes à gogo et se serrer la ceinture ce qui passe peu politiquement parlant.

Du coup, le vrai jeu d’équilibriste de tout cela, c’est non pas le risque de crise économique ou financière, c’est plus : est-ce que cela va tenir niveau social. L’inflation au final permettra aussi de réduire l’écart de richesses en tapant un peu sur le rentier et augmentant un peu les revenus des moins aisés pour réduire un peu le gap. Mais est-ce que cela sera suffisant ?

Comme dit, tout cela tient par la confiance. tout ne sera qu’une question de perte de confiance lorsqu’on aura une vraie crise devant nous. Là on est sur une crise créée par les banques centrales et le marché a l’air de penser qu’elles ont tout cela sous contrôle à ce stade.

Tesla est mort vive Tesla

A 100 dollars, tesla était survalorisée. A 200 encore plus. A 400 c’était une hérésie. Et maintenant à nouveau à 100 dollars, certains se félicitent des pertes des gens qui ont voulu croire que les arbres montent au ciel en expliquant que cela va à 60 ou 30 dollars.

Le problème c’est bien comment on valorise Tesla. Le marché boursier anticipe. Et c’est bien pour cela qu’aujourd’hui alors que le titre n’a jamais eu d’aussi bons résultats, il est 300 dollars plus bas car on anticipe le futur. La peur de la concurrence qui arrive, et les autres problématiques de Tesla étaient déjà des raisons pour expliquer pourquoi c’était survalorisé en 2019. Et pourtant…Tesla a encore une place de choix dans les parts de marché.

Aujourd’hui il faut arrêter de vouloir valoriser tesla comme un constructeur automobile. le marché a prouvé depuis 5 ans qu’il valorisait Tesla comme une entreprise de croissance tech et de logiciel. Donc il faut continuer de la valoriser comme cela à l’avenir.

Et donc sa valorisation au-delà des résultats d’entreprise est dépendante des taux. Si l’inflation baisse et que les taux en font de même, alors on acceptera à nouveau de payer les valeurs tech à 25-30 fois les profits. Sinon ça se paiera 15 si tant est qu’on soit sur des boites qui garde un pricing power, de la treso et des marges. Ce qui reste la question pour les prochaines années pour Tesla. mais nous n’en sommes pas là.

Twitter de retour en bourse

C’est le pari que je prends. Musk va prouver que les valeurs de la tech peuvent virer 20% de leurs effectifs et continuer de fonctionner et croître et donc sauvegarder leurs marges. Quand cela sera fait, il va décider de réintroduire Twitter en bourse à un prix plus élevé qu’il a acheté bien sûr. Et le marché achètera. Car le marché va faire le tri et se concentrer sur les valeurs de croissance qui sont capables de croître face à la récession et de continuer de marger via un pricing power. Et twitter continue d’avoir un gros pricing power à mon sens.

La Fin de Google

Avec chatgpt on se demande si google n’est pas en train par contre de lui perdre son avantage compétitif. Alors bien sûr cela ne se fera pas du jour au lendemain et Google a certainement les moyens de réagir ou de racheter même si Microsoft se dépêche de s’installer.

On sait bien que l’IA, la digitalisation et la robotisation avec la cybercriminalité sont les secteurs de croissance de la prochaine décennie. La façon dont on valorise plus ou moins sera dépendant des taux. Mais là sont les dossiers de croissance. La roue tourne et même les colosses peuvent disparaître en dix ans. En tant qu’investisseur c’est toujours à garder en tête même si là bien entendu c’est bien trop tôt pour faire des conclusions sur google. il y’en a eu dans l’histoire des Google killer…Mais en tant qu’investisseur, on doit toujours vérifier que l’avantage compétitif ne disparait pas de nos « bons dossiers ».

Analyse CAC 40

RAs sur le CAC 40, au-dessus des 6840 on continue de rester haussier pour aller chercher 6950, on y est presque. Après on attaquera le CPi Us demain et les résultats des bes banques qui seront attendus au tournant. 6840 en pivot court terme.

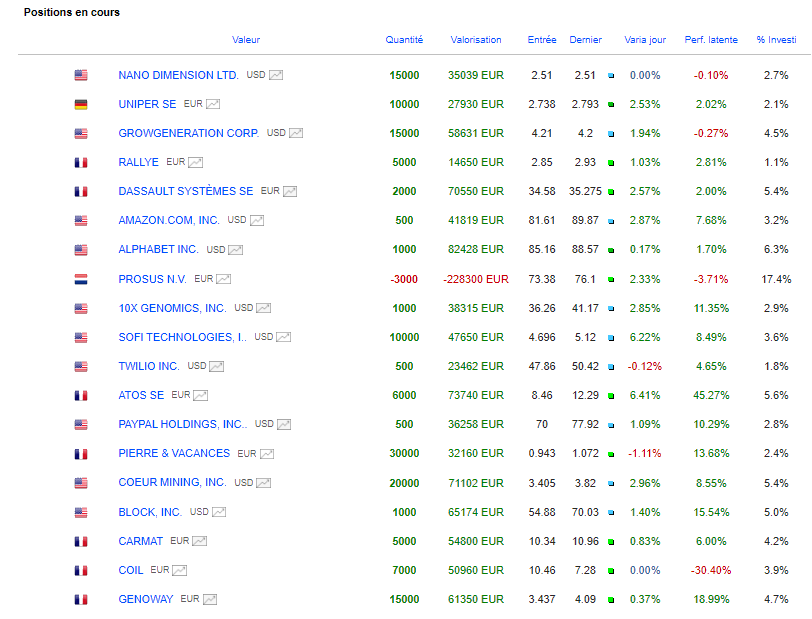

Portefeuille Graphseo Bourse

RAS là aussi, je continue de surfer la vague. Bon ma couverture me coute de l’argent et c’était pas ma meilleure idée mais ça m’a permit aussi de rester agressif par ailleurs et j’ai fait un nouveau accu/allègement sur sofi qui marche bien. Je réduirai la voilure aux US ce soir pour pas prendre de risques sur le cpi et garder des cartouches si on le vend.

amicalement

julien

PS: Je te recommande de lire ceci :

Note: Tous les investissements sont partagés en temps réel sur L'Académie des Graphs. Le portefeuille représente mes convictions personnelles consolidées (de mes différents courtiers) et n'est pas une incitation à l'achat ni à la vente. La performance en cours inclus les gains ou moins values latentes et l'impact du change sur les actions étrangères. Performance 2024: +41%; 2023: +38%; 2022: +46%; 2021: +122%; 2020: +121%; 2019: +79%; 2018: +21%; 2017: +24%; 2016: +12%; 2015: +45%; 2014: +30%; 2013:+72%, 2012:+9%, 2011:-11%... Clique-ici pour découvrir le logiciel d'aide à la décison que j'utilise au quotidien pour détecter au bon moment les meilleures actions.