La peur de la récession, la peur de la crise économique, le krach boursier, etc et donc tout de suite on va comparer. Alors il y a de l’inflation en ce moment, donc tout de suite les années 70, crise du pétrole donc années 70 évidemment on part tout de suite là dessus. Et puis évidemment, en règle générale, quand on parle de récession, quand on parle crise très rapidement on pense à la dernière.

Donc la crise des subprimes qui était quand même une crise systémique, donc assez importante. Mais ce qu’il faut bien se dire, c’est que toutes les crises ne se ressemblent pas, toutes les récessions ne se ressemblent pas. Vous pouvez avoir des récessions importantes et durables. Vous pouvez avoir des récessions qui sont très petites et qui ne durent pas juste un ou deux trimestres éventuellement. Donc voilà, c’est le curseur globalement de ce qui va se passer, de la façon dont les marchés vont approcher la chose.

La récession ne veut pas dire Crise systémique

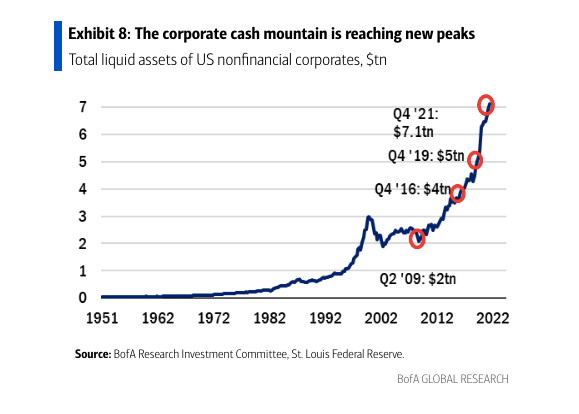

C’est petit à petit, on va choisir un petit peu. On a la récession forte en mode crise et puis potentiellement crise systémique, crise de la dette etc.. Évidemment tous les gourous en ce moment c’est du pain bénit pour eux et donc ils peuvent partir directement sur les scénarios catastrophe. Mais le pire n’est jamais certain globalement et je vais vous parler pour essayer de pencher un petit peu dans la balance, de remettre l’église au centre du village. Je vais essayer de vous sortir donc deux graphiques que je sors de la dernière étude de Bank of America que j’apprécie si vous suivez vous le savez, et qui nous donnent un peu la situation financière des entreprises, alors c’est des stats US, bien entendu, et c’est surtout ce qui est très important, c’est les stats du S&P, ce sont donc les 500 plus grosses entreprises. Et comme on le sait, les entreprises côtées ne font pas tout le marché ; le tissu économique est fait par les PME et donc évidemment la vue d’une PME etc peut être totalement différente. Et une PME peut être en train de beaucoup plus galérer ou beaucoup plus faire attention à ses fins de mois qu’une grosse entreprise actuellement.

Donc il faut également savoir remettre l’église au centre du village là dessus et donc comparer ce qui est comparable. Quand on va parler de l’économie en général, il faut pas oublier les PME en premier lieu.

Mais là, si on regarde les marchés par exemple, avant de commencer à nous expliquer qu’on part dans la crise récessionniste inflationniste des années 70 ou compare dans la récession de 2008, etc qu’était la crise des subprimes, il est important de comparer ce qui est comparable et donc aujourd’hui, si on parle de crise des subprimes, il faut parler également de l’emprunteur. Ce dont on se rend compte, c’est que quelque part quand même, un petit peu l’humain apprend de ses erreurs passées. Et donc aujourd’hui une majorité des prêts des américains qui sont faits sont à taux fixe. Il y a beaucoup de personnes qui se sont pris il y a douze ans, il y a quatorze ans, se sont pris une avoinée avec des taux variables, donc ils ont appris la leçon et maintenant ils prennent de plus en plus de taux fixes. Ça coûte un petit peu plus cher, évidemment.

Un krach immobilier

Évidemment, les taux sont en train d’augmenter. Donc vous avez énormément de primo accédants qui n’étaient pas forcément les meilleurs dossiers qui sont rejetés. Donc ça fait baisser la demande évidemment. Donc c’est ce qui va calmer les prix. Mais ce n’est pas ce qui va faire un krach immobilier dans ce sens là. Donc après, il faudra évidemment que la montée des taux dure dans le temps et on n’y est pas encore. Donc voilà aussi l’important donc c’est bien de comparer avant de parler de krach immobilier car globalement c’est bien de se dire ok, mais quelle est la situation financière aujourd’hui de 1000 foyers ? Est-ce que si jamais les taux continuent de monter, ils sont pris à la gorge ? Ils perdent leur travail, ils sont obligés de vendre et on se retrouve avec une multitude de biens à la vente et pas de demande. Et évidemment, les prix sont obligés de baisser assez drastiquement. Aujourd’hui, les conditions financières du consommateur sont quand même nettement meilleures que à l’orée, justement, de la crise des subprimes. Donc c’est difficile de comparer et de dire « on est là dessus ».

Qu’il y ait une baisse des prix, qu’il y ait en effet un marché qui se cherche potentiellement, oui. Après, le marché américain va être très différent du marché européen. Le marché français va être différent et à l’intérieur même du marché français, marché par ville ou marché par quartier. Vous le savez très bien mieux que moi, c’est une question de marché. De la même manière que en Bourse, vous allez avoir les indices, les zones géographiques, les indices boursiers à l’intérieur, les secteurs d’activité à l’intérieur de secteurs d’activité, des leaders, des challengers et puis les mecs qui sont en retard donc c’est exactement la même chose. Donc quand on prend les statistiques, un petit peu des 500 entreprises, donc du S&P c’est ça aussi qui est important, c’est de se dire si on croit vraiment que la récession va nous mettre une, mettre une claque, il faudrait en sus évidemment que l’économie ralentisse, que les entreprises soient déjà un peu à la gorge. Alors certaines le sont, bien entendu mais pas toutes et loin de là

Pour dimensionner l’impact d’une crise, d’une récession, d’un krach. il est important de prendre en compte la condition dans laquelle on est quand on y entre.

Donc évidemment, il y en aura certaines qui feront défaut. Mais ce qui est important de voir également, c’est que la crise du COVID a permis quand même de mettre énormément d’argent de côté, a permis de se refinancer à des taux bas. Bien entendu, dès qu’il y a les taux qui remontent, il y a beaucoup de personnes qui vont parler de la crise de la dette. Qu’on ne va pas pouvoir. Le coût de la dette va devenir trop important, qu’on ne va pas pouvoir rembourser la dette et que la nouvelle dette que l’on prend évidemment se fait à des taux supérieurs.

Donc on va avoir du mal quand vous avez déjà les états, les entreprises qui sont au delà des 100% de dette. Oui, mais la question c’est de savoir un peu quel est l’échelonnement de cette dette. S’ils ne sont pas trop couillons, normalement, la plupart des entreprises ont bien profité du COVID pour se refinancer, pas pour se refinancer juste à une année. Alors les business les plus pourris, ce n’est pas pareil, évidemment, c’est plus compliqué. Mais la majorité des business, ils sont financés pour les trois, quatre ou cinq prochaines années. Et donc la question de se dire où il y a une partie de la dette qui est à refinancer, oui, mais quelle est la part de cette part de cette dette à refinancer cette année et l’année prochaine ?

Comparé à la dette globale long terme, c’est ça qui est important et aussi évidemment, les entreprises qui ont une dette à court terme énorme. C’est elle qui sont évidemment le plus en défaut. Mais globalement, ces entreprises là n’avaient déjà pas le choix. Si elles ont une dette court terme énorme, c’est qu’elles n’avaient déjà pas le choix que personne veut leur prêter à long terme et qu’elles sont déjà à des taux qui sont énormes. Donc il y a déjà un facteur de risque, donc il y a déjà un tri à faire au préalable. Donc c’est ça aussi qui est important de comprendre. Il y a différentes santés de business, mais globalement ce que l’on regarde aujourd’hui dans les 500 entreprises du S&P, c’est qu’on on voit qu’il y a une montagne de cash.

La récession, c’est pas non plus la fin du monde

Ils sont blindés de cash et ces entreprises là sont blindées de cash. Alors évidemment, c’est toujours pareil. C’est toujours l’effet Pareto, c’est à dire que si on prend, il y a 500 entreprises. Mais si on prend les dix entreprises qui vont représenter peut être pas à 70 ou 80 % du montant de cash et les autres que 20 %. Mais ce qu’il faut bien comprendre c’est que vous avez de l’inflation, donc vous avez ces entreprises là qui ont mis énormément de cash de côté, qui sont toujours rentables. Même si on parle de récession, leurs profits vont peut être baisser, mais elles vont rester rentables. Donc c’est ça aussi qui est important de comprendre. La récession, c’est pas non plus la fin du monde, ça veut dire peut être des baisses de profits, mais pas nécessairement qu’on part en pertes, donc on a des montagnes de cash, on a des profits qui éventuellement vont baisser, donc on va réinvestir une partie de ce cash évidemment dans la R&D, etc mais aussi il y a une part de ce cash là.

Des opérations boursières en guise de soutien

On va faire du rachat d’actions. Il y a une part se cash là qu’on va redistribuer aux actionnaires avec dividende exceptionnel. Et il y a surtout une part de ce cash là où on va être opportunistes, on va préparer l’avenir et donc on va profiter éventuellement de la crise en Ukraine, le fait que les marchés aient baissé et compagnie pour pouvoir acheter justement ou faire de la croissance externe et soit faire prendre des participations, soit acheter directement des concurrents ou des des organismes des business qui sont dans ce qu’on pense être complémentaires ou qui sera complémentaire à notre business, à nous plus tard. Mais voilà, on va faire de ce type de croissance là les valeurs énergétiques qui sont dans les énergies fossiles, qui font énormément de cash actuellement et vont commencer à préparer la transition et elles vont racheter des producteurs d’énergies renouvelables etc et donc ils vont commencer un petit peu à pivoter et ça c’est normal, c’est préparer la suite, préparer sa survie. Donc en plus, comme on est dans un monde inflationniste…

Aujourd’hui, les entreprises ont la même problématique que le consommateur une problématique de pouvoir d’achat, c’est-à-dire que plus elles attendent et plus l’inflation, certes, a atteint un pic, mais va rester à un niveau élevé. Donc ce qui se cache là se fait et se fait grignoter par l’inflation. La dette aussi, mais le cash aussi. Donc elles sont poussées également à faire quelque chose avec ce cash-là. Cela c’est ce qui peut également pousser quelque part le marché à avoir un catalyseur par des rachats d’actions par des OPA, des offres de retrait, ce genre de chose là. Donc ça, c’est un facteur qui est important à prendre en compte, c’est que les entreprises ont jamais eu autant de cash dans les mains et que donc du coup également, avec la montée des taux, on ne sait pas si ce sera durable ou pas. Mais un certain nombre de business également ne veulent pas jouer avec les probabilités et donc vont également profiter un petit peu de la période évidemment pour continuer les rachats. Et ça, ça peut soutenir quelque part aussi les marchés.

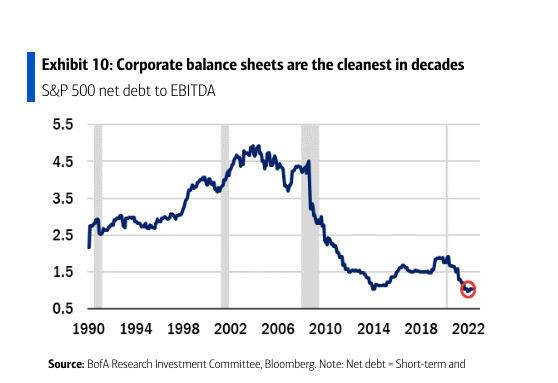

Les bilans des entreprises n’ont jamais été aussi sain ces dix dernières années

Et le deuxième point, c’est donc de bien comprendre un petit peu les bilans. Et les bilans des sociétés qui n’ont jamais été aussi propres comme ils le disent. Donc, on le voit, c’est la dette nette par rapport à l’Ebitda. Donc là aussi on le voit, on est surtout sur des niveaux qui sont très réduits. Et vous regardez quand ? Quand on compare par rapport aux précédentes récessions donc 2007, 2008, 2009. Quand vous comparez également à l’explosion de la bulle internet et qui ensuite s’est transformée en crise économique, donc 2001 2002, vous voyez que les niveaux auxquels on est aujourd’hui ne sont pas du tout les mêmes. Donc potentiellement, on aura une récession, j’en sais rien, mais cette récession sera probablement assez faible. Mais en fait les entreprises, quand on regarde le S&P, encore une fois, c’est toujours pareil. C’est une vue sur le S&P ; à l’intérieur de ce S&P. De ces 500 entreprises, il y a très certainement surtout. Globalement une vingtaine de boîtes qui sont très assainies.

Et puis qu’on va regarder le reste, elles sont peut être un peu moins saines. Mais quand on prend la globalité, on se dit que l’on arrive dans le monde d’aujourd’hui ou l’économie se normalise. Potentiellement, ça prendra de la stagflation ou de la récession. On a de l’inflation, mais finalement, les entreprises, en fait historiquement, n’ont jamais été dans une meilleure posture pour approcher éventuellement un épisode récessionniste. Donc c’est ça qui est important de se dire, c’est pas seulement d’avoir peur de la récession, c’est dans quel état on arrive. C’est un peu comme nous. On sait que globalement que quand je vais faire un match de tennis, globalement, je sais quelle est la force de mon adversaire. Je sais quel est son niveau. Je connais également mon niveau, mais de par différentes raisons, si je me suis entraîné ou pas, ou pas suffisamment, etc, je sais que j’arrive avec une condition qui est plus ou moins bonne. Plus Ma condition est bonne et plus on augmente mes chances en effet de pouvoir faire face à mon adversaire, plus ma condition est mauvaise et je suis fragile.

Même si la récession n’est pas très forte. Si j’ai des conditions bilancielles qui ne sont pas terribles, ça va quand même me faire du mal

J’arrive dans des mauvaises conditions et plus même si à la limite, il est moins fort que moi. Même s’il n’est pas très fort, il va quand même me faire du mal. Donc c’est la même chose, même si la récession n’est pas très forte. Si j’ai des conditions bilancielles qui ne sont pas terribles, ça va quand même me faire du mal. Ça va me mettre en porte à faux. Si même la récession est forte. Mais j’ai un très bon bilan et je suis solide, je suis capable de résister peut être plus longtemps. C’est là ou le curseur va énormément bouger sur les marchés, c’est de se dire on a une santé aujourd’hui qui est quand même meilleure et donc on aborde une normalisation économique qui est meilleure, ce qui fait que on ne sait pas encore aujourd’hui le dire. Mais même si on devait partir sur une récession plus ou moins forte et plus forte que moins forte, à la limite, on peut se dire que peut être, les business auraient une capacité de résilience plus longue que ce que l’on croit.

Alors, bien entendu, on est dans une dégradation économique, ça se fait petit à petit. Et puis on sera capable de répondre à la question uniquement au fur et à mesure. Mais voilà, c’était également approcher, ne pas oublier d’approcher la problématique qu’est la peur de la récession. Mais il ne faut pas sous estimer la condition dans laquelle on arrive justement dans cette potentielle récession. Alors, bien entendu, après la condition, in fine, ce sera de se dire est ce que la récession sera importante ou pas ? Mais en gros, c’est là ou on se rend compte que comme on arrive dans une bonne condition, dans une bonne forme éventuellement, le marché peut ne pas sombrer tout de suite, sur cette crainte de la récession, vous pouvez avoir une certaine résilience, donc c’est ça aussi qui est important pour nous, quand on étudie la macro etc.. C’est bien de ne pas être surpris non plus par le marché quand il ne réagit pas du tac au tac et de bien comprendre un petit peu cet effet de digestion et cet effet un petit peu de conditions.

C’est un effet également qui est très lié aux flux. Voilà, j’espère que cette analyse a pu vous intéresser. Vous a plu ? N’hésitez pas à nous dire ce que vous en avez pensé dans les commentaires,. Partagez le avec d’autres investisseurs, ça peut aider.

Version Podcast bourse

Récession expliquée : cause du Krach Immobilier, crash bourse, crise dette (on oublie une chose)

Les lecteurs de cet article lisent maintenant :

amicalement

Julien

Ne loupez plus une seule opportunité pour investir à moindre risque en recevant la newsletter de Graphseo bourse

PS: Tous mes investissements sont partagés en temps réel sur L'Académie des Graphs. Le portefeuille représente mes convictions personnelles consolidées (de mes différents courtiers) et n'est pas une incitation à l'achat ni à la vente. La performance en cours inclus les gains ou moins values latentes et l'impact du change sur les actions étrangères. Performance 2025: +145%; 2024: +41%; 2023: +38%; 2022: +46%; 2021: +122%; 2020: +121%; 2019: +79%; 2018: +21%; 2017: +24%; 2016: +12%; 2015: +45%; 2014: +30%; 2013:+72%, 2012:+9%, 2011:-11%... Clique-ici pour découvrir l'Académie des Graphs où je t'accompagne au quotidien, partage mes positions et portefeuilles dynamique et long terme en temps réel.