800 millions de dollars. C’est la somme qu’a Gagné Michael Burry lors de la crise des subprimes et krach boursier 2008. Un film a été fait sur cet investisseur : The big Short. J’ai un gros problème avec ce film car il envoie une image fausse de ce qu’est l’investissement. Faire un gros pari, le tenir et gagner gros. On oublie que la majorité qui font ça se ruinent. Aucun film n’en parlera.

Ce qui n’enlève rien à la capacité de Michael Burry de voir venir les cycles. D’ailleurs quand on suit son portefeuille, s’il est adepte de la concentration dans quelques titres, on est loin du all in. Il diversifie.

Michael Burry est un investisseur qui enregistre de solides performances depuis des années.

Et devinez quoi , Comme la majorité des investisseurs qui gagnent, son approche est simple.

- Acheter des valeurs sous valorisées.

- Vendre quand elles furent revalorisées par le marché ou qu’il devient évident que c’est un value trap.

- Se moquer de ce que font les indices boursiers. Se concentrer sur les valeurs spécifiquement.

- Se concentrer sur le free cash flow. Investir dans des entreprises avec un avantage compétitif,

- Détenir entre 12 et 18 valeurs en portefeuille

- Acheter bas mais pas sur les plus bas pour éviter la spirale du couteau qui tombe. Donc acheter entre 10-15% des plus bas à 1 an.

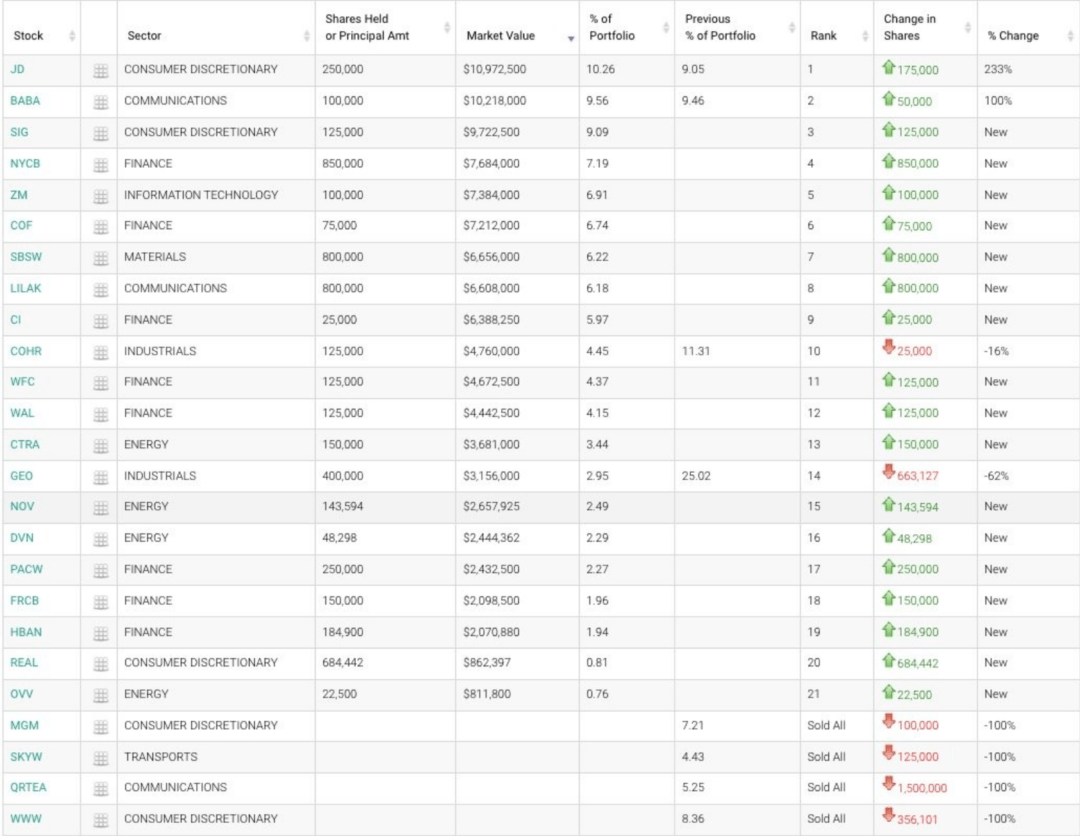

Voici la dernière mise à jour du portefeuille de Michael Burry

On est très axé Value, Finance et énergie et Chine.

On voit que le portefeuille est concentré sur moins de 10 lignes mais qu’aucune ligne n’a une pondération en mode pari.

C’est souvent l’erreur des investisseurs particuliers. Je vois souvent des lignes à 30-40% du portefeuille en mode c’est une valeur sûre, cela ne peut pas baisser ou cela ne peut que remonter. C’est l’assurance d’une contre performance, ou d’un coup d’éclat non tenable à long terme. En faisant cela, tôt ou tard, on se prend une mine dont on ne peut se relever.

Je ne le répèterai jamais assez mais gagner en bourse c’est d’abord jouer la défense, gérer le risque avant de penser gains. L’essentiel est d’éviter les grosses pertes. Le reste s’occupera tout seul de soi même.

Le portefeuille boursier de Michael Burry et dernières transactions

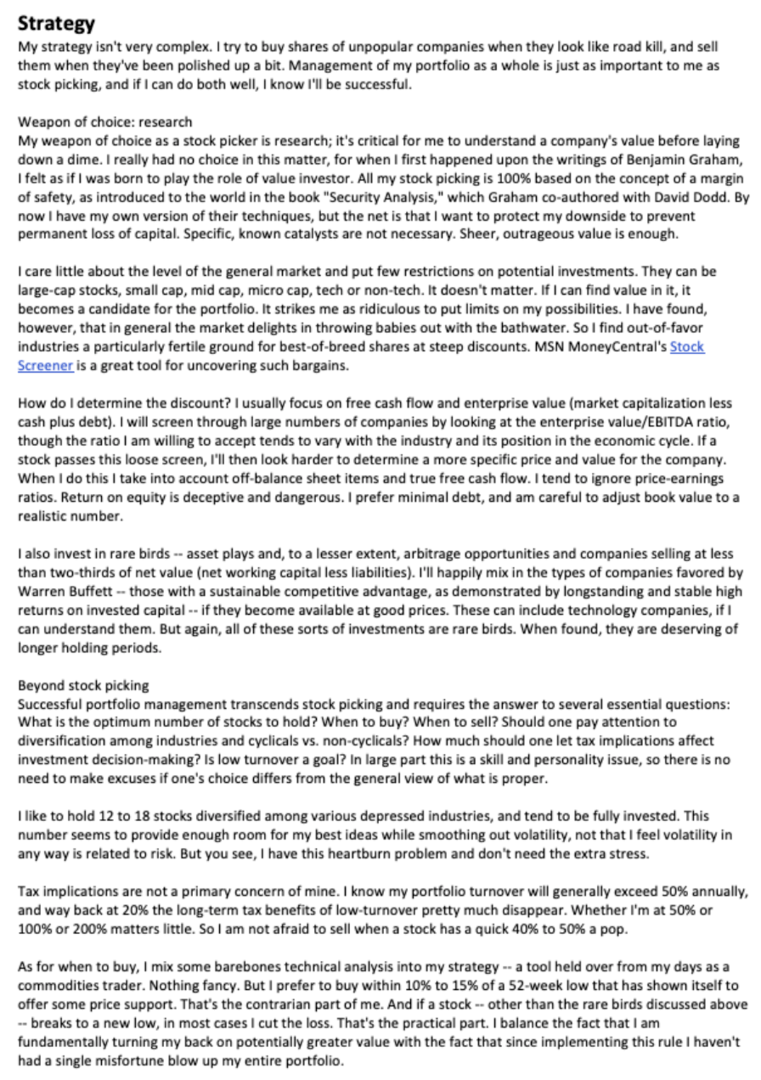

Voici donc la Stratégie de Michael Burry. Cela tient en 1 page.

Oui. Pas besoin de faire compliqué. Plus c’est simple, plus c’est reproductible. Plus on évite à ses émotions de nous jouer des tours.

La Stratégie de Michael Burry en bourse

Des valeurs sous valorisées et délaissées

Il apprécie des valeurs sous valorisées et délaissées. Il n’a pas peur d’aller chercher des small caps peu liquides. Comparé à la taille de son portefeuille, ces positions peuvent paraître anodines, mais par rapport à la liquidité du titre, ces positions sont relativement importantes. Il faut prendre en compte le risque mais on a souvent un effet multiplicateur de performance sur petites caps.

Penser protection du capital avant gain

Michael Burry réfléchit toujours à combien il peut perdre sur chaque trade avant de penser combien il peut gagner.

Des pertes importantes vont détruire la magie des intérêts composés. Il faut gagner 100% pour revenir à zéro après une perte de 50% du capital. Rogner son capital c’est ne pas pouvoir investir autant et ne pas profiter autant des gains futurs.

Le plus important c’est d’éviter de s’handicaper dans des positions et des pertes qui nous empêchent de pleinement profiter des opportunités.

Pour cela, la solution c’est de gérer sa taille de position. Aussi convaincu que l’on soit il faut éviter d’avoir plus de 10% de son capital dans une seule et même valeur.

Burry à la façon d’un Warren Buffett, va acheter des valeurs poches de leurs plus bas en guise de protection et les solder si elles cassent leurs plus bas.

Tous les grands investisseurs que l’on connait pour leur performance, le sont, car ils se sont évités de grosses pertes en gérant leur risque via la taille de position et la décision de couper quand cela ne va pas dans leur sens. Quitte à y revenir plus tard.

Donc chaque investisseur devrait d’abord se demander sur chacun de ses investissements : Combien je peux perdre avant de se dire combien il peut gagner s’il a raison.

Il faut comprendre qu’un seul mauvais investissement, une seule mauvaise année peuvent handicaper une décennie la performance d’un investisseur.

Burry aime les titres avec peu de flottant

Une autre façon de gagner beaucoup en bourse est de profiter d’un retour en faveur d’un titre qui n’a pas beaucoup de papier à disposition. C’est à dire que peu de titres sont en circulation sur le marché. L’essentiel du capital restant aux mains du dirigeant, de la famille ou d’investisseurs institutionnels qui ne sont pas là pour vendre de si tôt.

Cela permet de faciliter un déficit d’offre quand la demande pour ce titre croit. Ainsi le prix de l’action monte plus facilement et rapidement.

Mais cela veut aussi dire que le titre est illiquide avec probablement peu de volumes. Le risque c’est de ne pouvoir réussir à rentrer ou sortir comme on veut.

Michael Burry est un investisseur value.

Peu importe le secteur ou le pays. Burry veut acheter de la valeur pour pas cher. Il n’achète que peu de tech pas parce qu’il est contre les valeurs de croissance, mais parce que c’est un secteur qui se paye cher ces dernières années.

Donc être un investisseur value, ne veut pas dire s’intéresser qu’aux valeurs financières ou énergie. C’est une question de cycle. A un moment dans le cycle, les valeurs technologiques sont peu chères et cela en fait aussi des valeurs value, peu importe leur aspect de croissance.

Burry ne se met pas de restrictions à son territoire de chasse

Justement c’est le meilleur moyen de battre les marchés et les gérants qui sont cantonnés à un marché ou des grosses capitalisations. C’est là tout l’avantage des petits fonds ou des investisseurs particuliers. Ils peuvent obtenir des résultats extraordinaires grâce à l’agilité qu’ils peuvent avoir dans leurs choix.

Le seul bémol que je vois à cela c’est la noyade. beaucoup d’investisseurs particuliers vont donc partir à la recherche de la valeur rare. Pour cela, ils vont explorer tous les marchés. Au final, à force de vouloir sortir de son marché ou de ceux que l’on connait mieux, on finit par se noyer dans la recherche et à louper des opportunités plus simples à voir, même si certes elles peuvent rapporter moins. On retombe sur l’importance de diversifier.

Michael Burry est connu grâce au film The big short

Mais clairement ce film sous entend une approche qui est loin de caractériser la profondeur de la stratégie de Burry. Les investisseurs qui regardent ce film et pensent qu’il suffit pour être riche de faire un gros pari et de le tenir même à -50%, font le contraire que tout ce que les investisseurs à succès font.

Quoique vous fassiez, évitez de faire en sorte qu’un seul mauvais trade, une seule fois où vous avez tort, vous pousse à ne plus avoir assez de capital pour continuer. Le but c’est d’éviter le game over. De comprendre que c’est un marathon, et que votre capital est votre sang. La priorité avant d’en gagner et de ne pas en perdre une goutte.

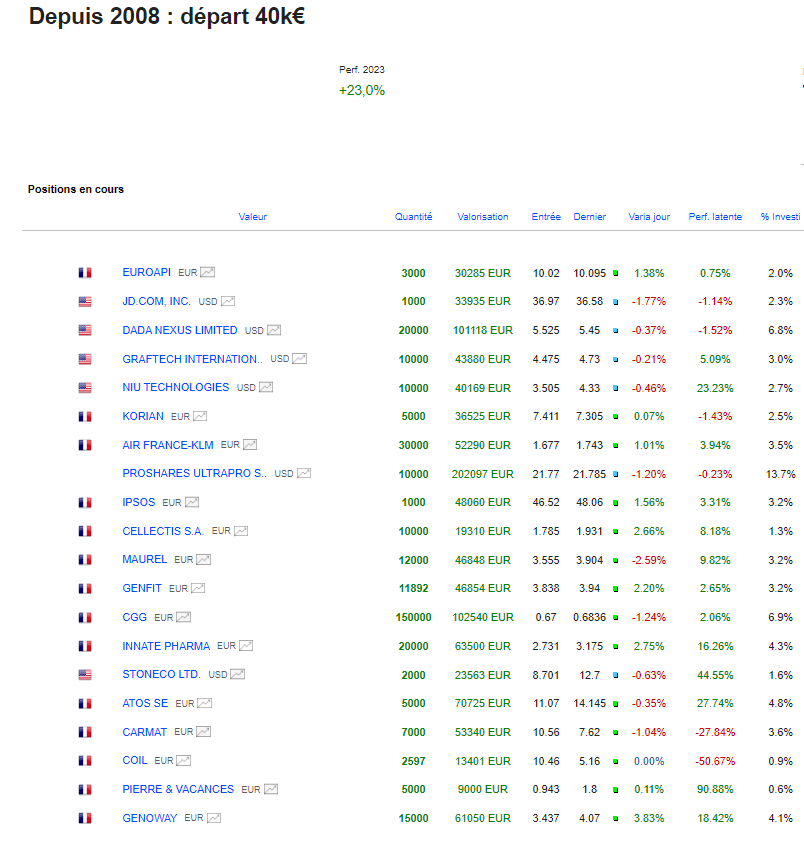

Portefeuille Graphseo Bourse et analyse CAC 40

Semaine intéressante avec des stats inflation, éco et la FED. Que la FED monte les taux de 0,25% ou pas. Cela ne change pas grand chose pour moi. Le discours sera plus important.

Si la FEd regarde le Chômage, alors ils voudront encore monter pour tuer l’inflation. Mais si la FEd regarde les stats eco, la réalité c’est que l’inflation est probablement déjà tuée. C’est une question de laisser le temps au temps.

Donc un peu de volatilité éventuellement. Mais globalement ce qui va surtout intéresser les marchés ces prochaines semaines, c’est de voir à quelle vitesse l’économie se dégrade afin de savoir si on joue plus que la récession douce.

Si tel est le cas, alors les liquidités vont aller chercher l’obligataire qui offre du 4-5% sans risque. Pourquoi s’embêter sur le marché action après avoir fait +30%. Autant se protéger. Cela serait alors un vent de face pour les actions. Surtout celles où l’on a une concentration.

Pas de gros changements niveaux portefeuille. je reste axé sur des titres plus en rattrapage qu’a poursuivre ce qui est déjà haut. Cela me permet d’avoir un peu plus de temps pour moi.

C’est un peu frustrant après car je me force à pas acheter des trucs qui me demanderaient un gros suivi et parfois je loupe de belles opportunités comme sur Rallye ce matin ou mon doigt était sur buy avant qu’un pit stop changement de couche doive s’opérer. Pareil pour téléperformance vendredi.

Mais c’est ça la bourse aussi. Faut accepter que parfois, notre environnement n’est pas idéal et qu’il y aura toujours d’autres opportunités en bourse demain.

Les lecteurs de cet article lisent maintenant :

amicalement

Julien

Ne loupez plus une seule opportunité pour investir à moindre risque en recevant la newsletter de Graphseo bourse

PS: Tous mes investissements sont partagés en temps réel sur L'Académie des Graphs. Le portefeuille représente mes convictions personnelles consolidées (de mes différents courtiers) et n'est pas une incitation à l'achat ni à la vente. La performance en cours inclus les gains ou moins values latentes et l'impact du change sur les actions étrangères. Performance 2025: +145%; 2024: +41%; 2023: +38%; 2022: +46%; 2021: +122%; 2020: +121%; 2019: +79%; 2018: +21%; 2017: +24%; 2016: +12%; 2015: +45%; 2014: +30%; 2013:+72%, 2012:+9%, 2011:-11%... Clique-ici pour découvrir l'Académie des Graphs où je t'accompagne au quotidien, partage mes positions et portefeuilles dynamique et long terme en temps réel.