Le krach immobilier est sur toutes les lèvres. Ce n’est plus si il interviendra mais quand. Pour autant si l’inflation et la hausse des taux peuvent prétexter d’une tension sur les transactions et les prix immobiliers, avant de parler de krach, de crash, de crise immobilières, il faudra néanmoins repasser;

Pourquoi rester optimiste sur l’immobilier ?

Qu’il y ait baisse des prix ne fait pas de doute. Mais il faut faire la différence entre baisse des prix, une normalisation par rapport à la frénésie post covid et krach immobilier.

Premièrement il ne faut pas oublier que l’immobilier est plus important que la bourse même et donc que els gouvernements ne peuvent se permettre de laisser couler la filière. Sa part dans le PIB est trop important.

Deuxièmement, si la période de hausse de l’inflation fait en effet remonter els taux, il y’a une limite. Les banques centrales et gouvernements ont une marge de manœuvre fine et très rapidement, si le crédit asphyxie les entreprises et le consommateur au point de déclencher une récession, alors il y aura une réaction pour repasser à une politique accommodante de baisse des taux.

Si la hausse des taux fait donc peur en ce moment, elle a surtout les moyens de faire chuter les transactions mais avant de faire chuter els prix pour parler de Krach immobilier il y’a encore du chemin.

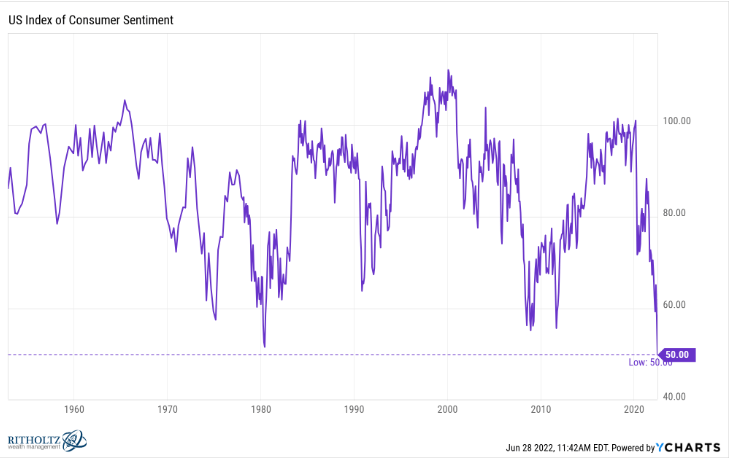

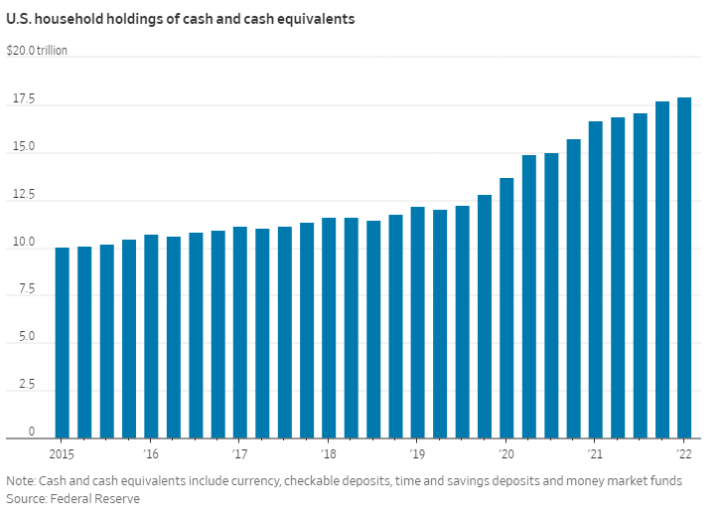

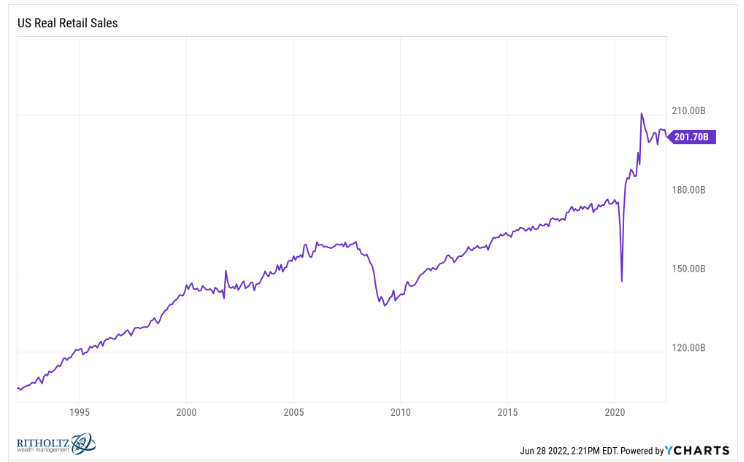

Troisièmement, les entreprises et les foyers rentrent dans cette crise potentielle, en meilleure santé quand dans toutes les précédentes. Leur niveau d’épargne, endettement, qualité d’endettement, capacité d’épargne sont en bien meilleure posture.

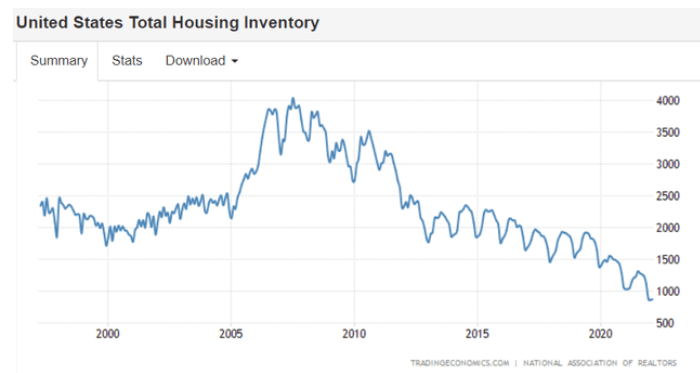

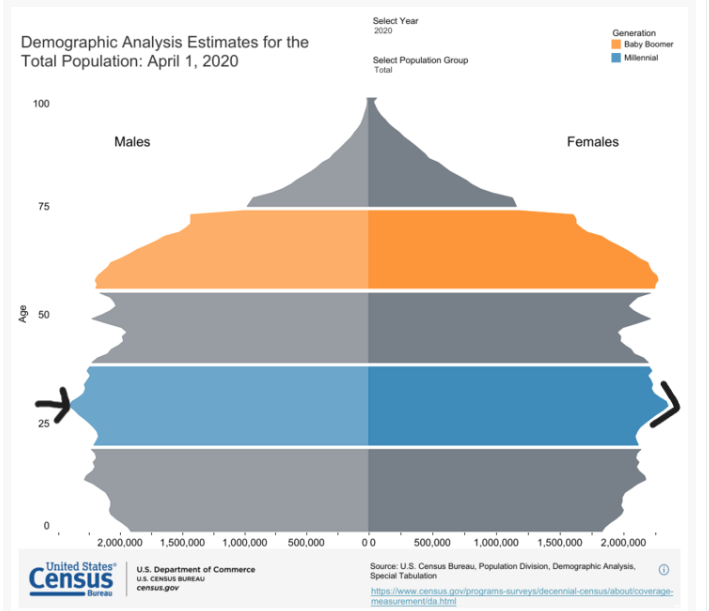

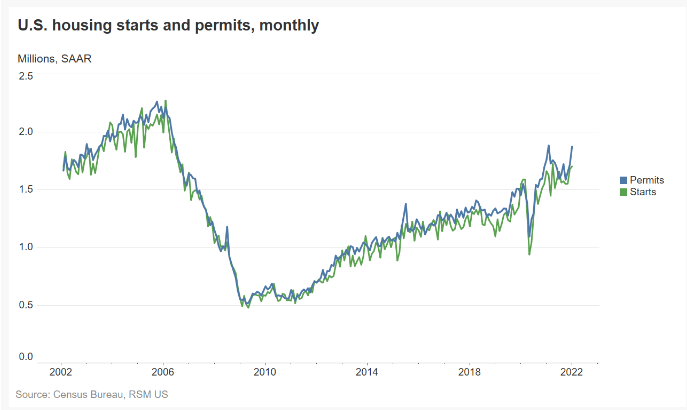

Enfin, l’offre immobilière demeure réduite, la demande démographique toujours forte malgré la baisse de la population à venir.

Bref

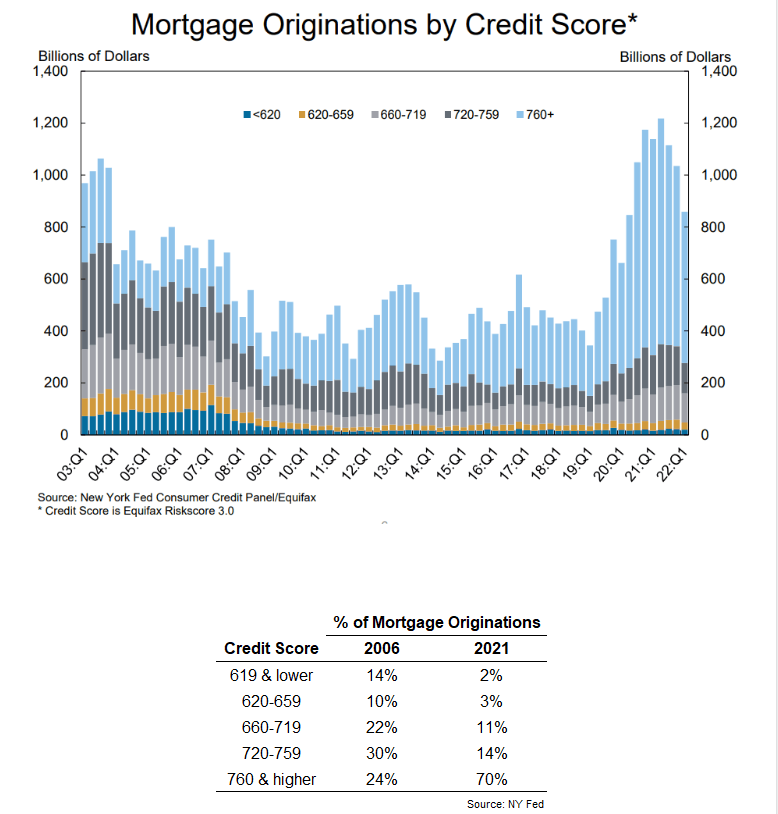

Inutile de comparer la situation aux subprimes. Ceux-ci sont quasi inexistants , la titrisation n’est plus au même niveau et enfin la majorité des américains ont également de la dette à taux fixe et non plus variable comme avant.

Si on peut donc conclure que la hausse des taux met à al les nouvelles transactions et bloque donc la surchauffe des prix post covid, il en est tout autre pour déjà conclure que l’on va droit vers un krach des prix immobiliers.

Il est bien trop tôt car les acteurs ne sont pas pris à la gorge et donc encore avec une bonne santé économique.

voici les données immobilières notamment ci-dessous

L’inflation des coûts de construction un gage de soutien des prix

SI vous pensez que l’inflation va perdurer dans la décennie à venir alors les prix de l’immobilier devraient rester ferme. Pourquoi , car il y’a un déficit, une population de trentenaire qui devient primo accédant et le coût des matériaux qui explose qui entretient le déficit de nouvelles constructions avec taux d’intérêt élevés. Et sans parler du coût des travaux et améliorations énergétiques. Les maisons anciennes donc devraient continuer de s’apprécier et être recherchées par rapport au neuf.

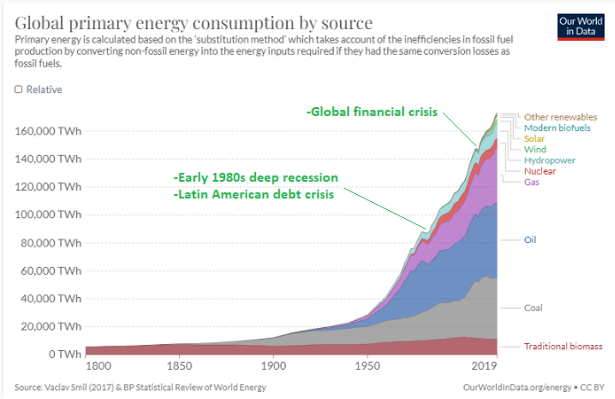

Le vrai problème est plus dans l’inflation des prix de matières premières énergétiques

Certes des récessions et crises peuvent impacter la demande à court terme mais comme on le voit, ce n’est pas durable. La démographie est croissante, la consommation d’énergie aussi et cela ne va pas s’arranger. Ainsi les déficits d’offre sont surtout le problème plus que le surplus de demande. Impacter la demande pour calmer l’inflation va marcher à court terme mais il faut s’attendre par la suite à une inflation plus linéaire mais toujours là.

Quand on pense Krach immobilier, baisse des prix, il faut penser impact de la récession, d’une crise économique et donc tout cela revient à prendre en compte l’évolution des matières premières pour la décennie à venir.

Version Vidéo

Version Podcast

Les lecteurs de cet article lisent maintenant :

amicalement

Julien

Ne loupez plus une seule opportunité pour investir à moindre risque en recevant la newsletter de Graphseo bourse

PS: Tous mes investissements sont partagés en temps réel sur L'Académie des Graphs. Le portefeuille représente mes convictions personnelles consolidées (de mes différents courtiers) et n'est pas une incitation à l'achat ni à la vente. La performance en cours inclus les gains ou moins values latentes et l'impact du change sur les actions étrangères. Performance 2025: +145%; 2024: +41%; 2023: +38%; 2022: +46%; 2021: +122%; 2020: +121%; 2019: +79%; 2018: +21%; 2017: +24%; 2016: +12%; 2015: +45%; 2014: +30%; 2013:+72%, 2012:+9%, 2011:-11%... Clique-ici pour découvrir l'Académie des Graphs où je t'accompagne au quotidien, partage mes positions et portefeuilles dynamique et long terme en temps réel.Teste pendant 30 jours, satisfait ou rembousé