La dette fait à nouveau peur. On parle de crise. On parle de krach boursier. Alors même que les obligations attirent des liquidités qui viennent à manquer sur les marchés actions et réduisent les contreparties. Pour preuve des gadins sur grosses capitalisations qui démontre l’absence d’acheteurs.

Déjà réduites par les ETF et gros fonds long terme qui après 15 ans de taux bas, ont cru que tout n’était que long terme et rectiligne. Que l’histoire serait un recommencement alors même que le centre de gravité du monde change.

Quelques voix s’élèvent enfin pour alerter sur les risques que les portes de sorties de secours ne soient pas assez grandes si tout le monde veut sortir de la salle de concert en même temps. Vous le savez déjà car cela faisait partie des hypothèses de travail initiées alors même que tout le monde ne voyait la bourse que monter vers l’infini et au-delà.

Mais replongeons nous dans quelques rappels.

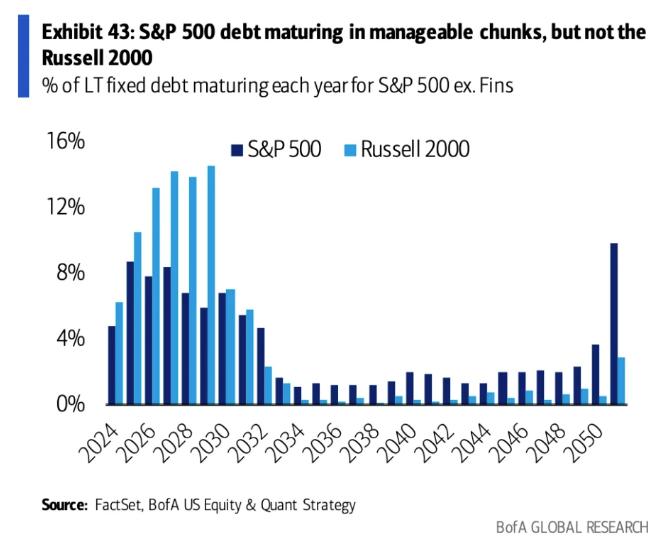

Le mur de la dette a refinancer sera conséquent en 2024-2025

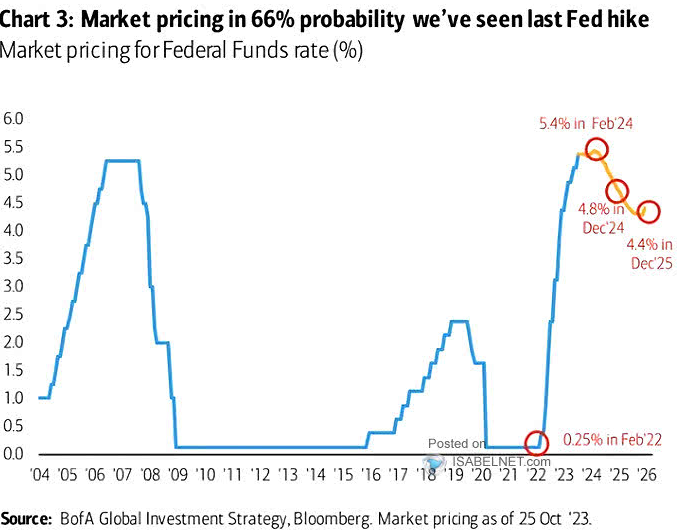

et ce qui a changé c’est que le marché a réalisé, que si les banques centrales ne monteraient certes plus les taux, elles ne les baisseraient sans doute pas aussi rapidement qu’on le croit.

le désinvestissement ces dix dernières années des matières premières à cause des normes ESG, fera payer l’énergie plus chère avant de pouvoir se satisfaire de la seule énergie verte.

Les banques centrales sont coincées entre une inflation qui baisse mais restera plus élevée. Et une dette difficile à refinancer alors qu’il faut de l’argent frais pour financer les dépenses de l’état. Toujours plus de social, de réductions fiscales, d’armement, d’infrastructure et de transition énergétique donc sans parler de la digitalisation des entreprises.

Des subventions à gogo donc pour supporter ces industries. Mais avec un coût probablement d’une inflation linéaire maintenue.

Le marché commence à comprendre donc que la baisse des taux arrivera oui mais pas aussi vite que l’on ne le croit.

Les Banques centrales sont coincées entre supporter l’économie pour éviter la récession forte et éviter à l’inflation de se relancer.

Entre trouver des solutions pour financer les énormes investissements nécessaires à la survie stratégique des nations et leur indépendance. Et éviter une crise de la dette alors qu’on est déjà surendetté.

Le jeu d’équilibriste est lancé alors qu’il faudra maintenant des taux réels bas et négatifs sans doute à nouveau.

La bourse est devenue de mauvaise qualité

D’où un effet ciseau pour les entreprises et notamment les petites. n’oublions pas également que nous venons de 15 ans de taux bas qui ont permit à la bourse d’avoir de plus en plus d’entreprises de mauvaises qualité, qui perdent de l’argent, n’en gagneront jamais et survivent que grâce aux taux bas et aux OCA.

a partir du moment où les taux sont hauts, l’argent ne coule plus à flots, le crédit se réduit. On fait du nettoyage

problème, comme le cycle a été très long (15 ans) on a le gros de la cote en bourse pleine de daubes qu’il faudra nettoyer. Et donc la perf indicielle avec.

mais bon c’est nécessaire et important d’aller au bout du process. Car cela fera plus d’argent frais ensuite lorsque l’économie rebondira pour des entreprises créatrices de valeur. Schumpeter devrait ainsi être de retour parmi nous.

En attendant le marché balance tout ce qui a de la dette, peu de Tréso, et un besoin de refinancement.

Il faudra donc que les taux baissent plus rapidement que ce que le marché croit, pour détendre les marchés.

De la même manière le cycle long tourné vers les Us et les valeurs de croissance, a concentré les indices. Et donc on paye d’avoir agrandie la salle de concert sans avoir agrandi les portes de sorties de secours.

Ce qui veut dire qu’on a gommé la contrepartie. Les etf, les gros fonds passifs et le fait que si on a des liquidités on revient cash ou on va chercher de l’oblig à 5% font que y’a plus grand monde en face d’une baisse des cours. Ce qui fait paniquer les autres gros vendeurs. Evidemment faudrait mieux éviter que les gros détenteurs d’etf paniquent aussi à un moment…

L’illusion des indices est un truc dont je parle depuis longtemps.

l’impact de la concentration et des etf aussi. Sans parler du fait qu’on est en plein biais du survivant quand on lit partout que la bourse monte nécessairement à long terme sur la base de ce qui s’est passé ces 100 dernières années où on a quand même eu des boom santé, démographiques, technos et un coté exponentiel à la croissance, à la productivité et aux profits des entreprises.

il faudra la même expo démographique et de productivité pour maintenir la tendance. et c’est loin d’être gagné. Je me souviens avoir écrit sur le sujet pendant le covid. beaucoup semblent commencer à effleurer le sujet maintenant.

Du coup, l’inverse de l’illusion des indices arrive.

A savoir que regarder les indices fera louper les opportunités des actions individuelles, bien sélectionnées qui donneront à nouveau de la surperformance par rapport à l’investisseur passif.

La revanche des gestionnaires actifs j’avais nommé cela.

et ça colle avec un marché en zig zag dans de larges figures un temps.

J’avais écrit y’a quelques semaines qu’il faut vendre la dernière hausse des taux des banques centrales et acheter non pas la panique des investisseurs sur les marchés mais la panique des banques centrales. cad l’arrêt en urgence du QT, relance QE, baisse des taux longs et courts par plus de 0.5% 3 fois d’affilée.

J’avais longuement écrit également sur le fait que ce n’est que lorsque les taux ont dépassé 4% que l’on est entré dans une restriction du crédit. CE n’est que là que cela commence à coincer. Car avant, les taux restaient négatifs réellement par rapport à l’inflation.

Maintenant le blême, c’est que plus l’inflation reste au-dessus des 3-4%, plus cela pousse la FEd a tenir ses taux et donc finir par casser quelque chose.

Mais pire encore est si l’inflation baisse mais que la FEd continue d’attendre, alors la restriction monétaire devient plus forte. Les taux restants bien supérieurs à l’inflation.

La Fed va devoir être réactive et comprendre ses erreurs du passé en n’hésitant pas à rebaisser ses taux rapidement et pas attendre des stats en retard…

On voit que le private equity profite de cette illusion des indices, ou des petites boites n’ont pas de flux des ETf et des investisseurs qui vendent les petites boites sans discernement, exerçant une pression vendeuse même sur les bons dossiers.

On a donc des retraits de cote des familles ou du private equity ce qui fait qu’il reste de moins en moins de bons dossiers qui sont alors encore plus concentrés.

Bref, on paye là je pense 15 ans d’un cycle de taux négatifs long. on lisse ses effets à ce stade sans trop de casse.

la question restera si on part pour gommer ou si les Etats, l’opinion politique, les banques centrales remettent une pièce dans le jukebox pour repartir ayant trop peur des conséquences du laisser faire.

à mon avis l’école Autrichienne restera encore dans la tombe ce coup ci. Et voir le Japon en exemple du futur et sans doute l’hypothèse à avoir dans un monde où l’inflation restera basse historiquement parlant mais plus élevée que ce que l’on a connu ces dix dernières années.

ou les taux resteront bas mais plus élevés que ces dix dernières années.

et ou la value reprendra quelques droits face à la croissance. Après vous avez des valeurs dites de croissance qui deviennent value. on est pas dans un monde binaire. mais ça aussi vous le savez déjà , on en avait déjà parlé

mais je voulais refaire une synthèse ici pour les anciens, les nouveaux peut être qui n’avaient pas toutes les hypothèses construites dejà en mode contrarien lorsque le monde pensait que le covid changeait tout. pour toujours…

bref vous le savez, pour moi, la bourse c’est surtout une question d’offre vs demande plus que de fondamentaux. Si personne ne veut d’actions, même les plus qualitatives trinquent. Peut être moins mais elles baisseront aussi et resteront peu chères.

Après 15 ans de taux bas, on a une suroffre d’actions de mauvaises qualité et sous offre de celles de bonne qualité. Quand le marché fait attention à son argent qu’il n’a plus en abondance, il surconcentre les actions de bonnes qualité.

Comme y’en a peu, il y’a surdemande vs offre. Les etf participent à cela. Mais aussi font que de belles petites sociétés sont totalement délaissées et abattues en vol comme celles de mauvaise qualité sans discernement.

C’est cela le risque du marché actuel.

Mais ce sera aussi l’opportunité de surperformance dans le prochain cycle.

En tout cas c’est mon opinion que l’on rentre à nouveau dans un marché où être contarien sera objet de surperformance. Où les thèmes délaissés seront els grands gagnants. Où le vieux monde moqué, sera revalorisé.

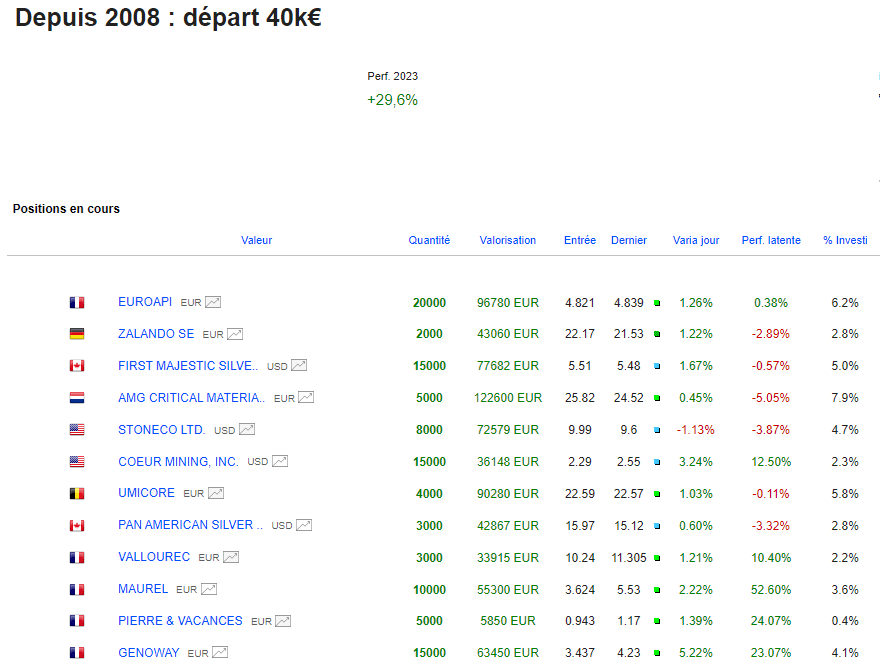

Portefeuille Graphseo Bourse

Je suis revenu ces derniers jours à près de 50% de liquidités. Le marché est trop volatil par rapport à mon temps disponible pour jouer au jeu des rebonds même si c’est toujours un exercice qui me convient bien. Mais à ce stade mon environnement ne s’y prête pas.

Je continue de buter sur un plafond de verre niveau performance que je n’arrive pas à franchir. Tant pis, comme je dis souvent le covid nous a mal habitué et ce que l’on vit actuellement. C’est cela la vraie bourse.

La bourse ne fait pas que monter ou baisser.

Parfois elle évolue longuement dans des zig ag neutres.

Même quand elle monte. Elle monte soit en escalier. C’est un régime silencieux. Soit en exponentiel. C’est un régime volatil.

De même quand elle baisse. Elle peut le faire en crabe en mode silencieux. Ou via un toboggan. En mode volatil.

La bourse pour moi, ce n’est donc pas la hausse ou la baisse. Mais bien 5 types de marchés différents. Auxquels il faut adapter sa prise de risque par rapport à son profil.

Les lecteurs de cet article lisent maintenant :

amicalement

Julien

Ne loupez plus une seule opportunité pour investir à moindre risque en recevant la newsletter de Graphseo bourse

PS: Tous mes investissements sont partagés en temps réel sur L'Académie des Graphs. Le portefeuille représente mes convictions personnelles consolidées (de mes différents courtiers) et n'est pas une incitation à l'achat ni à la vente. La performance en cours inclus les gains ou moins values latentes et l'impact du change sur les actions étrangères. Performance 2025: +145%; 2024: +41%; 2023: +38%; 2022: +46%; 2021: +122%; 2020: +121%; 2019: +79%; 2018: +21%; 2017: +24%; 2016: +12%; 2015: +45%; 2014: +30%; 2013:+72%, 2012:+9%, 2011:-11%... Clique-ici pour découvrir l'Académie des Graphs où je t'accompagne au quotidien, partage mes positions et portefeuilles dynamique et long terme en temps réel.