Le consommateur est en train de souffrir. L’argument est que ses réserves de cash sont en train de se réduire comme peau de chagrin. Beaucoup pour compenser augmentent leurs crédits.

L’argument est sans faille, si le consommateur n’a plus d’argent alors, l’économie ne peut que chuter.

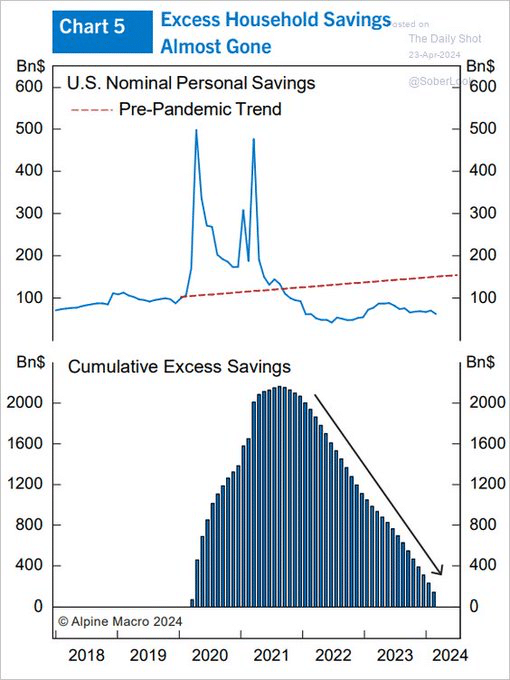

On vous montrera donc ce graphique qui démontre que le consommateur a bouffé tout son argent. La conclusion est rapide.

ça va saigner et le krach boursier est au coin de la rue.

Il faudrait quand même savoir ce que l’on veut

Tout le monde râle que la banque centrale ne baisse pas ses taux assez vite car l’inflation ne baisse pas assez vite.

Si le consommateur bouffe ses économies, c’est quand même une bonne nouvelle. Cela veut dire qu’il ne peut plus payer la hausse des prix des entreprises sans comparer ou chercher des alternatives ou arrêter de dépenser sur du non essentiel.

Cela veut dire que la marge de hausse des prix des entreprises est maintenant limitée.

Donc, un vecteur de désinflation;

Surtout ce graphique est compris de manière hâtive.

On parle d’excès d’épargne du au covid. On ne dit pas que les gens n’ont plus d’épargne. ils n’ont plus d’excès d’épargne.

Mais c’est toujours le plein emploi. La majorité ont un toit au-dessus de la tête avec un crédit payé, les autres avec un taux fixe inferieur aux taux actuels.

beaucoup ont eu des augmentations de salaires supérieures à l’inflation cette année.

Bref, si en effet le surplus d’épargne se réduit. Les gens ont toujours de l’argent au sens large.

Ce que ce graphique dit n’est pas que le consommateur n’a plus d’argent pour payer. Mais qu’il n’a plus d’excès d’épargne.

C’est à dire que la situation se normalise pour revenir aux niveaux de 2019.

Cela veut dire que la santé du consommateur est revenue à la normale après l’excès covid.

Cela veut dire que l’on doit reprendre son boulot, prendre deux boulots, retourner au bureau pour refaire le plein des comptes pour vivre.

Cela ne veut pas dire que l’on n’arrive pas à travailler et avoir un salaire et qu’on vit avec le minimum et qu’on ne consomme plus.

Cela veut dire qu’avant de voir un problème pour l’économie, il va falloir encore un effort pour que le consommateur tire vraiment la langue.

On est dans un processus de normalisation c’est tout; Et c’est bien pour l’inflation.

Il y’a un truc en plus qui me chiffonne sur ce graphique, c’est la ligne rouge qui est censée vous donner la tendance du taux d’épargne. Elle est en croissance linéaire. Rien n’est plus faux. on sait que les Français et les Chinois ont historiquement un comportement fourmi avec des taux d’épargne de l’ordre de 8-10% Aujourd’hui on reste sur du 15% et pourtant l’économie va plus mal qu’aux US.

Aux US ce taux est historiquement de 4%, ils sont cigales. Et donc c’est normal qu’ils le redeviennent post covid.

Ce que ce graphique montre, c’est que le quoiqu’il en coute des gouvernements est terminé. on revient doucement à une situation normale.

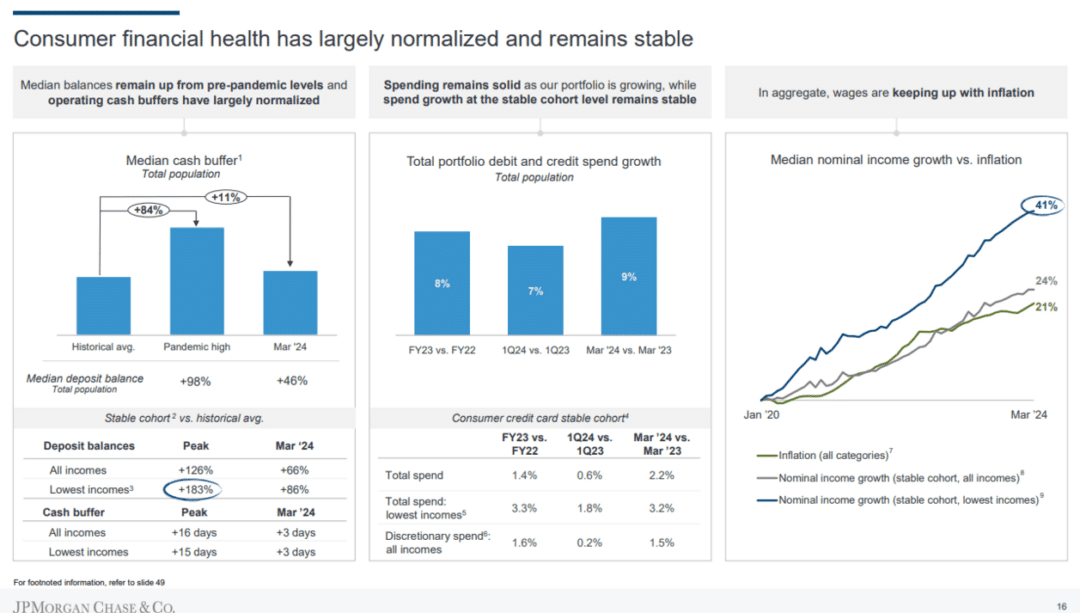

Je préfère regarder le graphique ci-dessous qui démontre surtout que les hausses de salaire font qu’on est toujours dans une situation propre pour le consommateur

On évacue les excès pour revenir à une situation normale.

Mais on ne peut conclure, que le krach boursier et la récession vont revenir maintenant rapidement sur le devant de la scène.

Une normalisation oui, mais l’économie reste en bonne santé pour résister encore longtemps avant de parler de crise.

Ce n’est que maintenant que les gouvernements n’aident plus et que les hausses de salaires seront limitées, que la FEd garde ses taux au dessus de l’inflation, que l’on tend vers une accélération de la normalisation.

Le marché pourra bien jouer à se faire peur à nouveau avec le ralentissement économique et la récession mais à ce stade tout cela reste finalement normal. On parlera même déflation potentiellement quand on se rendra compte qu’on a un peu trop attendu pour baisser les taux et que la désinflation était déjà bien là si on sortait les prix des loyers du calcul.

Et il faut se méfier de voir ce ralentissement économique et cette baisse de l’excès d’épargne comme une mauvaise chose. C’est une normalisation, un retour à la moyenne.

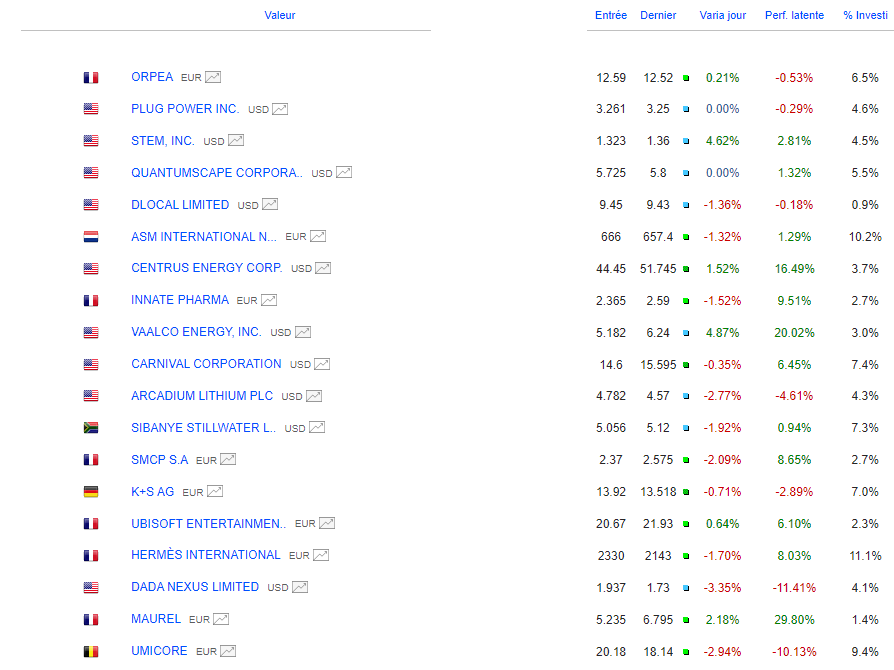

Portefeuille Graphseo Bourse

Peu de mouvements, on sent que ça y’est ça commence à bien patiner et Nvidia n’y peut plus rien. Il est temps d’adopter une posture plus prudente et je vais me contenter de gérer ce que j’ai.

Le pétrole est à suivre. Dépasser les 90 dollars et vous verrez le narratif d’un ralentissement eco plus fort à venir et d’une inflation persistante revenir en force comme prétexte d’une correction en bourse.

Mais cela n’enlève rien à ce que j’ai écrit plus haut. Nous voilà revenu à une situation normale. C’est comme si on redémarrait début 2020 le cycle normal des choses. Après la réaction politique covid qui aura surement prolongé de 5 ans le cycle précédent en mode ascenseur émotionnel.

L’idée de sinusoïdale donnée l’été 2020.

une normalisation n’est pas une crise. C’est maintenant que l’on commence à compter les points pour moi et d’observer ce qui nous permettra de dire si l’économie peut encore résister. Pour moi avec les élections US, il est clair qu’on va jouer la temporisation.

Après que le marché corrige sous un prétexte, c’est autre chose de plus technique et là aussi sain et nécessaire.

Les lecteurs de cet article lisent maintenant :

amicalement

Julien

Ne loupez plus une seule opportunité pour investir à moindre risque en recevant la newsletter de Graphseo bourse

PS: Tous mes investissements sont partagés en temps réel sur L'Académie des Graphs. Le portefeuille représente mes convictions personnelles consolidées (de mes différents courtiers) et n'est pas une incitation à l'achat ni à la vente. La performance en cours inclus les gains ou moins values latentes et l'impact du change sur les actions étrangères. Performance 2025: +145%; 2024: +41%; 2023: +38%; 2022: +46%; 2021: +122%; 2020: +121%; 2019: +79%; 2018: +21%; 2017: +24%; 2016: +12%; 2015: +45%; 2014: +30%; 2013:+72%, 2012:+9%, 2011:-11%... Clique-ici pour découvrir l'Académie des Graphs où je t'accompagne au quotidien, partage mes positions et portefeuilles dynamique et long terme en temps réel.