Comme j’ai pu le lire tout est de la faute de Poutine, de la FED et du Covid Chinois. Mais le plus grand danger pour la bourse est une récession, une crise au final, auto infligée. On parle peu de la plus grande faute, celle de l’interventionnisme des Etats. Pourtant, si l’économie doit déraper, l’inflation rester élevée, c’est bien à cause de leur interventionnisme. Et il serait une erreur de penser à mon sens que cela va se réduire mais au contraire augmenter dans les années à venir. Le problème de l’interventionnisme c’est que les solutions sont pires que les maux.

Sommaire

L’interventionnisme c’est bonne solution court terme, pire que les maux à long terme.

Alors que le consensus parle de plus en plus de la dualité dans laquelle les marchés sont : à savoir les bonnes nouvelles économiques sont vendues, car la robustesse économique pousse les banques centrales à resserrer encore plus pour juguler l’inflation. Alors que les mauvaises nouvelles économiques, la peur de la récession ou au mieux de la stagflation sont achetées, vues comme un moyen de pression sur les banques centrales pour ne pas aller au bout de leur politique de hausse de taux.

Personnellement, vous me connaissez quand tout le monde commence à écrire le scénario imaginé y’a quelques mois, je commence à me tourner ailleurs tout en jouant les flux du consensus au présent mais je prépare la suite.

Et on risque de se faire balloter entre les deux par à coups encore quelques mois.

Mais comme j’ai pu le dire, je pense maintenant que le sujet de l’inflation n’est plus la prédominance mais c’est bien la décroissance qui va de plus en plus prendre la place de choix pour les marchés. Et on y aura encore plus droit lorsque on aura cet été les résultats du second trimestre où l’on va apprendre que sans capacité d’augmenter leur prix et donc in fine l’inflation, les entreprises se font bouffer leur marge.

Alors l’économie, les entreprises ont pu résister jusqu’a maintenant et certainement seront encore résilientes un moment grâce au cash accumulé pendant le covid et aux bilans nettoyés des dettes comme on a pu en parler dans cette vidéo. Mais le tissu économique ce sont les PME et pas les 40 plus grosses sociétés du CAC 40.

Vous voulez débuter sans tomber dans les pièges? progresser rapidement? Vous en avez marre de reperdre tous vos gains durement gagnés en un instant? Vous voulez enfin gagner régulièrement et sans stress ? Alors laissez-moi vous apprendre tout ce qu'il vous faut savoir pour enfin franchir un cap et ne plus jamais être le même investisseur. Cliquez-ici pour enfin reprendre en main votre PEA

----------------------------------Mais on comprend bien que la question de la récession n’est donc pas la bonne.

Le curseur va s’ajuster en fonction de l’anticipation que fera le marché sur la profondeur de cette décroissance et sa durabilité. La Chine sera à surveiller, elle qui représent le tiers de la croissance mondiale et dont la banque centrale va déjà nous montrer le chemin qui sera certainement le nôtre après la phase de normalisation actuelle, redevenir accommodante.

Et c’est là que l’interventionnisme de l’état rentre en jeu.

Les politiques sont motivés par la défense du pouvoir d’achat afin de gagner des élections proches, peut être trop proches depuis des décennies et qui poussent à l’inaction et aux mesurettes court termistes au lieu des visions de long terme depuis bien trop longtemps. Et le fiasco que sera la transition énergétique le prouve et le prouvera avec pour commencer la prise de conscience depuis la guerre en Ukraine et un pétrole à 120 dollars.

On a eu un aperçu avec la crise Covid. Que font les gouvernements et les banques centrales lorsque l’économie chancelle, que la bourse baisse et avec elle le sentiment de richesse du consommateur qui avec l’inflation commence alors à se serrer la ceinture, à abandonner ses rêves d’une retraite anticipée, l’achat d’une résidence secondaire les pieds dans l’eau. ou alors que ceux qui ont abandonné leur carrière commencent à ne pas trouver le job de leur rêve, que les provisions s’amenuisent. Il faudra que ces gens là se réinscrivent sur les listes de demandeurs d’emploi.

La problématique c’est que les Etats paniquent et poussent les banques centrales également à paniquer.

Le marché semble pricer que les banques centrales sont prêtes à relever les taux même si cela doit handicaper l’économie, la pousser en récession. Je crois que si cela peut être le discours pour démontrer qu’on fait du whatever it takes pour le consommateur et donc in fine l’électeur, à la moindre crainte récessioniste, les banques centrales et les gouvernements feront ce qu’ils ont toujours fait et plongeront comme avec le covid dans la panique en redevenant accommodants rapidement.

Tout cela ne se passera pas du jour au lendemain et il faudra certainement attendre la fin de l’année pour voir le scénario s’avancer avec plus d’assurance.

Mais redevenir accommodant, aider les entreprises, les consommateurs à combattre la hausse des prix avec des chèques eux mêmes inflationnistes, cela sera continuer de jouer au pompier pyromane comme on l’a fait en 2021. Alors on blâmera Poutine pour tout pour justifier qu’on n’a pas le choix et ce faisant on continue de s’auto infliger l’inflation durable avant que les choses se calment d’elles mêmes quand les gouvernements auront leur dette attaquée sur les marchés, que la hausse des taux longs ne pourra plus permettre de faire du whatever it takes. ou alors si tel n’est pas le cas, à la prochaine crise les banques centrales se Japoniseront et rachèteront jusqu’aux ETF actions et agiront directement sur les taux long termes.

Bref, la crise alimentaire sur les pays émergents qui sont consommateurs et pas producteurs de matières premières et ont une dette en dollars qui continue sa hausse va pousser à se poser des questions sur la dette. A ce stade, il s’agira de pays non systémiques. Mais on comprend bien le timing avec lequel on est en train de jouer actuellement. Même si pour moi l’inflation est aussi maintenue haute malgré l’artifice de vouloir la juguler pour bien assainir ces ratios de dettes grâce à elle.

Alors cela c’était pour dépeindre un scénario d’inflation durable auto entretenue par les politiques interventionnistes étatiques.

Mais à ce stade je crois toujours à la stagflation, une décroissance oui mais lente, une dégradation de l’économie oui mais lente. Et une inflation en pic et décroissante oui mais lentement. C’est à partir de la fin d’année qu’on aura suffisamment de stats pour entrevoir si on se limitera à une stagflation ou si la récession sera plus importante avec l’effet interventionniste des Etats qu’elle engendrera et ce faisant la relance de l’inflation sur les matières premières, elle même récessionniste plongera dans un cercle vicieux dont seule l’attaque des dettes souveraines sur les marchés pousseront à moins d’interventionnisme et in fine moins d’inflation. Après keynes, le monde ressortira alors peut être l’école Autrichienne du « laisser faire » du placard. Schumpeter sera alors à l’oeuvre. Mais je ne pense pas le voir de mon vivant je penche plutôt vers la politique accommodante perpétuelle à la Japon.

Bon c’est un doux rêve. Car in fine si cela se passe comme cela, les Banques centrales agiront sur les taux longs également.

C’était pour vous dépeindre comment les choses peuvent déraper sous la bonne intention des gouvernements d’en faire plus pour protéger le pouvoir d’achat avec de mauvaises raisons, satisfaire l’électeur à court terme

Sinon le scénario optimiste

C’est celui où la décroissance ne dure pas mais permet à l’inflation de baisser et où l’on retrouve des entreprises qui ont pu passer des hausses de prix et dont les marges augmenteront dès lors lors de la reprise économique aussi faible soit-elle et auront ainsi utilisé cette normalisation de l’économie pour inclure un effet de levier à leurs résultats.

A ce stade

Les scénarios sont sur la table, mais que l’économie, les entreprises vont galérer mais dans des proportions qui laissent à penser qu’on va réussir un atterrissage en douceur en mode stagflation plus que récession.

Evidemment en ce moment, il est trop tôt pour avoir une idée fixe. On prépare les scénarios et peu à peu on affinera. A ce stade je continue de jouer la lenteur des impacts et donc que le marché va rester en mode ballotage entre le oh mon dieu l’inflation est toujours là et le ouf, la décroissance, va aider à réduire le resserrement monétaire même s’il ne faut pas se leurrer, il continuera car justement l’économie ne se dégrade pas assez vite pour que déjà la FED se décrédibilise à nouveau en retournant déjà la veste mais ça peut faire baisser la pression sur le rythme de resserement.

On est donc dans un marché d’attente malgré la volatilité qui elle est due à la rotation des flux. par à coups comme dit.

Quoiqu’il en soit, je persiste à penser que la solution réside dans l’investissement en action mais surtout la surperformance se trouvera dans la sélectivité.

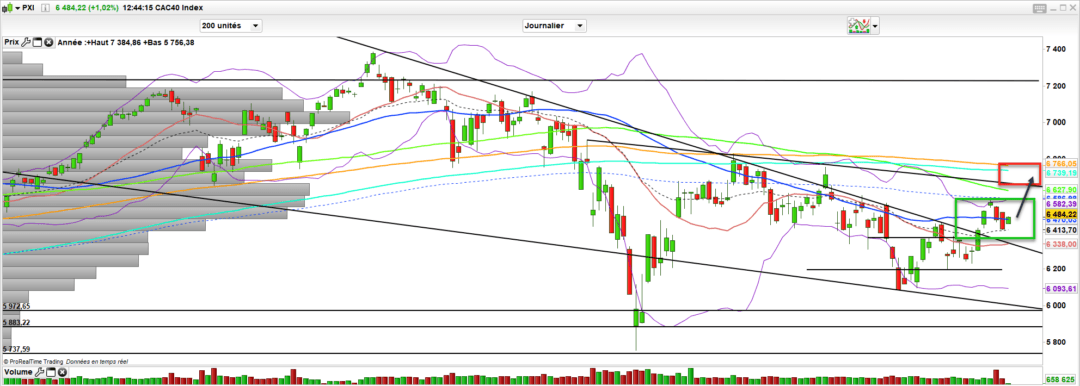

Niveau CAC 40

RAS, c’est l’attentisme entre 6350-6550 en gros. Faudra franchir l’une ou l’autre des deux bornes pour voire une prolongation du rebond ou un retour de la dégradation graphique. Pour l’instant je reste du côté positif de la force.

Le luxe aide bien mais alors que l’on commence à peine le déconfinement en Chine, ça parle déjà confinement à Hong Kong.

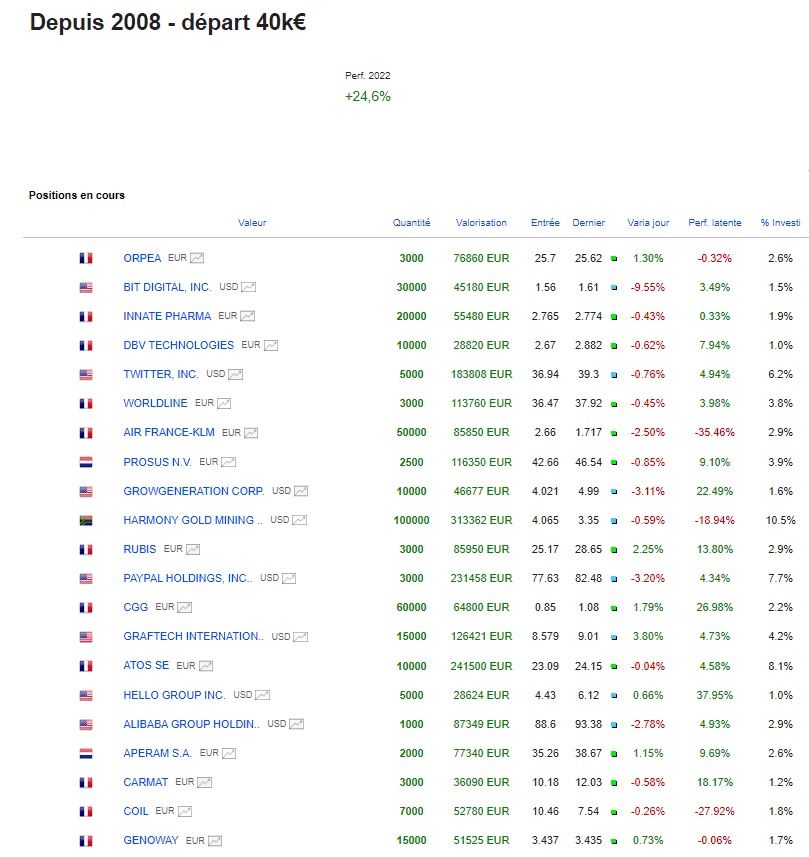

Niveau Portefeuille Boursier

RAS là aussi, j’ai pu alléger, récupérer 30% de liquidités et patienter de voir les constructions à l’œuvre. là également même si la volatilité n’est jamais très loin, surtout aux US je reste confiant dans la prolongation du mouvement. Attention je ne crois pas en une relance haussière durable des tendances, c’est trop tôt, mais à une prolongation du rebond. De toute manière on sera rapidement fixé.

Toutes les positions sont partagées en temps réel au sein de l’Académie

amicalement

Julien

PS: Je te recommande de lire ceci :

Note: Tous les investissements sont partagés en temps réel sur L'Académie des Graphs. Le portefeuille représente mes convictions personnelles consolidées (de mes différents courtiers) et n'est pas une incitation à l'achat ni à la vente. La performance en cours inclus les gains ou moins values latentes et l'impact du change sur les actions étrangères. Performance 2024: +41%; 2023: +38%; 2022: +46%; 2021: +122%; 2020: +121%; 2019: +79%; 2018: +21%; 2017: +24%; 2016: +12%; 2015: +45%; 2014: +30%; 2013:+72%, 2012:+9%, 2011:-11%... Clique-ici pour découvrir le logiciel d'aide à la décison que j'utilise au quotidien pour détecter au bon moment les meilleures actions.