Pendant que les experts s’écharpent à savoir si l’IA est une bulle ou pas. L’essentiel est à mon sens ailleurs.

En bourse il faut faire ce qui marche. Et quand de plus en plus d’investisseurs font ce qui marche, on finit par payer cher et avoir des tendances exponentielles. Et cela renforce que cela marche alors on a plus de gens qui disent que c’est une opportunité et qu’il y’a encore la place.

Sommaire

Le risque, n’est alors pas que la tendance se retourne à la baisse comme une crêpe, mais une volatilité accrue.

Et quand les indices sont concentrés sur ces valeurs. Le risque c’est de ne pas être prêt à subir sur des indices pondérés , une plus grande volatilité alors que l’on n’en n’a pas l’habitude. Et ce sont ces fluctuations qui peuvent remettre des émotions dans le marché, des peurs etc et changer alors le narratif.

Car en soit, des risques il y’en a.

Mais les flux sont toujours plus forts. on redécouvrira la peur de la faiblesse du consommateur, les banques régionales US, la peur de taille de la dette US etc que plus tard.

Alors en attendant, le marché n’a d’yeux que pour la tech, les semi conducteurs, l’IA et donc le NAsdaq.

Vous voulez débuter sans tomber dans les pièges? progresser rapidement? Vous en avez marre de reperdre tous vos gains durement gagnés en un instant? Vous voulez enfin gagner régulièrement et sans stress ? Alors laissez-moi vous apprendre tout ce qu'il vous faut savoir pour enfin franchir un cap et ne plus jamais être le même investisseur. Cliquez-ici pour enfin reprendre en main votre PEA

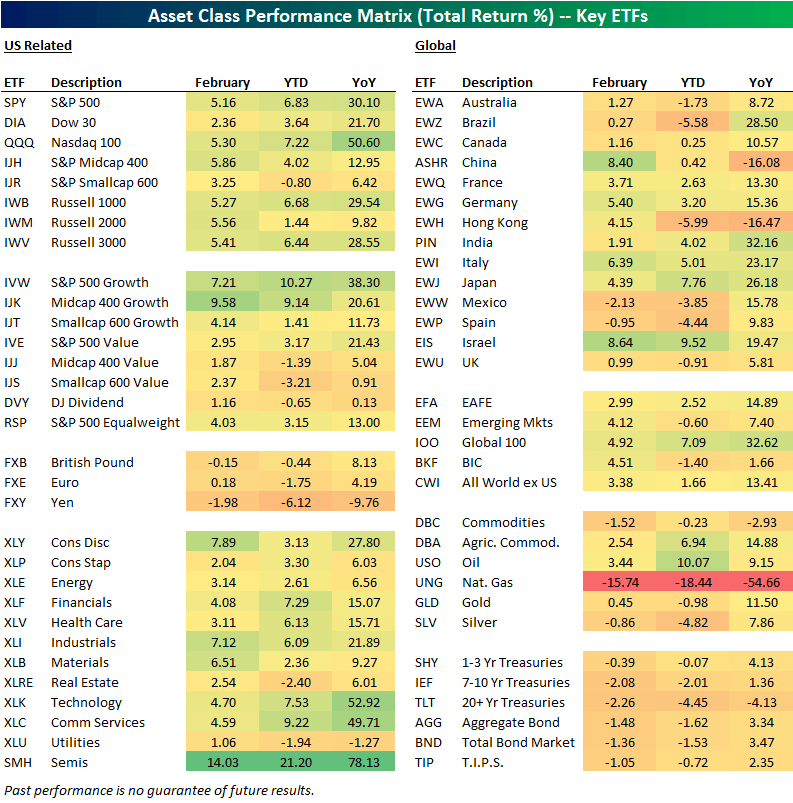

----------------------------------Pour s’en convaincre, il suffit de regarder le tableau récapitulatif des performances sur les deux premiers mois de l’année voire une année glissante.

Je rappelle que quand on fait 10% en un an, on considère que c’est excellent. alors en deux mois…

Donc pas de souci, on a ce qui marche et toute correction sera surement achetée car vue comme une opportunité jusqu’à ce que l’on sente le narratif changer.

En général, quand au lieu des perspectives de croissance, on se met à reparler du coût de la hausse de production, de la concurrence, et donc de la baisse des marges in fine des leaders actuels.

Puis on se refait un boost en mode, les leaders font des fusions acquisitions sur les petits pour garder leur avance, des split, des buybacks.

Et puis, on reparle alors du goodwill, du fait de surpayer des acquisitions etc etc.

Bref, rien de bien nouveau sous le soleil. Sauf qu’aujourd’hui on rajoute Ai dans le titre de son action pour que ce soit bien clair alors qu’hier on rajoutait .com.

Alors pas de bulle on se dira, peut être que le début en mode 1996.

Mais en attendant, là où toutes les petites valeurs se cotaient en bourse pour lever des capitaux en 1996. Aujourd’hui cela passe par le private equity.

Donc c’est normal, d’avoir plus de valeurs qui gagnent de l’argent aujourd’hui et sont rentables en bourse car non diluées par trop de ces petites boites qui sont en besoin de financement, car elles sont sur le privte equity.

Mais cela ne veut pas dire qu’elles ne sont pas là, valorisées fortement et ne seront pour la plupart probablement jamais rentables.

Bref il faut voir les choses dans leur ensemble avant de dire qu’il y’a bulle ou pas. et voir que le marché a changé pas mal depuis 10 ans avec le private equity. Et que le risque à mon sens est là plus qu’en bourse au niveau de survalorisations.

Le marché n’est pas en bulle surtout car il est hétérogène.

En effet quand on regarde la performance, on se rend compte que y’a pas mal de secteurs et de valeurs en mode laissées pour compte.

Un contrarien d’ailleurs y verra là le meilleur des deux mondes. Des valeurs rentables qui ne se paient pas chères.

L’énergie, les valeurs value et surtout les petites valeurs value.

Si la tech, la santé et l’armement ont encore les moyens de faire de belles années. la surperformance, le rattrapage peut s’effectuer ailleurs.

Ce qui manque à ce marché pour vraiment construire une bulle dans le temps, c’est bien au final, de faire remonter tout ce qui n’est pas encore monté.

D’ailleurs fait intéressant, vous remarquerez que le russell 2000 est moins performant que le russell 1000 ou 3000.

En gros une espèce de ventre mou surtout dans les capitalisations moyennes.

probablement des titres qui sont pas assez gros pour profiter des flux des etf sur grosses caps et trop gros pour ne pas être inclus dans ceux des petites.

Aussi dans la value on trouve pas mal de bancaires. Et avec les banques régionales aux US, on casse un peu donc la performance de l’ensemble. Mais si on creuse, il n’empêche que là aussi on a de belles valeurs industrielles et énergie à dividende et buybacks.

Bref, quelqu’un qui a un peu peur de la hausse sur la tech, veut encaisser des profits et diversifier et protéger son capital en se disant investir dans de l’actif tangible avec marge de sécurité, et bien il va y aller.

Et ce faisant, permettre au narratif de redécouvrir les joies de la rotation sans même avoir besoin de tuer l’IA pour cela.

En bourse, on l’a oublié aussi. Mais tout peut aussi monter en même temps. C’est dans ce cas là que l’on parlera de bulle.

Mais une bulle, peut durer et offrir des gains pendant des années avant d’imploser.

La vraie leçon n’est pas d’avoir peur de la formation d’une bulle. Mais de savoir l’accompagner en mouton averti

Tout comme la leçon est d’avoir peur des choses pas chères, car quand on pense que la rotation peut s’y faire, elles ont les moyens de capituler une dernière fois et là d’enfin offrir la vraie opportunité.

Donc cyclique value c’est bien, mais faut encore rester prudent sur le timing et ne pas sous estimer qu’on peut avoir une peur sur le consommateur qui nous envoi au tapis. Mais je crois que ce sera alors la dernières fois et le signal d’y aller quand plus personne n’y croiera, même ceux qui aujourd’hui jouent la rotation.

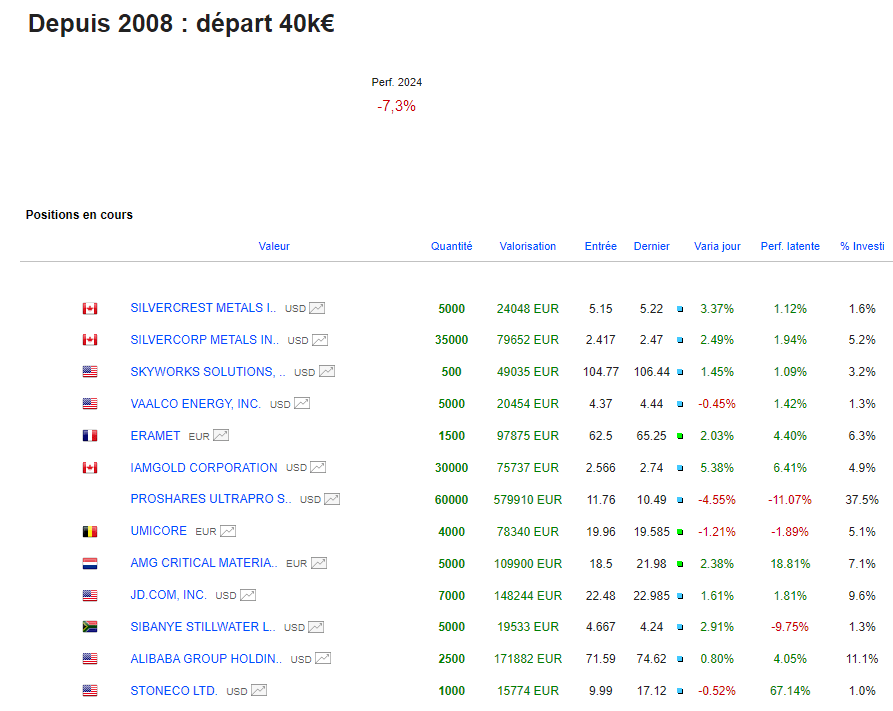

Portefeuille Graphseo Bourse

J’ai continué de surpondérer mon aspect industriel/Mp. Tant pis si le timing n’y est pas. De toute façon, il est clair pour moi que c’est une année où je n’en suis pas capable et donc il faut l’accepter en veillant juste de ne pas griller le portefeuille entre.

Je pourrais certainement reprendre mes automatismes bientôt je pense.

là j’aurai plus d’excuses et il faudra juste accepter qu’une mauvaise année, cela arrive et revenir aux bases, à la simplicité. à n’être qu’un mouton averti.

On aura Powell cette semaine mais on n’apprendra rien de neuf. Le marché jouera plus sur la syntaxe.

Sinon plus important, ce que le parti Chinois va nous annoncer à l’occasion de sa messe d’une semaine. Du soutien à l’économie, aux géants de la tech, au risque sur le luxe. L’éventail est large mais incertain.

je me mets en mode « on verra et on avisera » cette semaine.

amicalement

Julien

PS: Je te recommande de lire ceci :

Note: Tous les investissements sont partagés en temps réel sur L'Académie des Graphs. Le portefeuille représente mes convictions personnelles consolidées (de mes différents courtiers) et n'est pas une incitation à l'achat ni à la vente. La performance en cours inclus les gains ou moins values latentes et l'impact du change sur les actions étrangères. Performance 2024: +41%; 2023: +38%; 2022: +46%; 2021: +122%; 2020: +121%; 2019: +79%; 2018: +21%; 2017: +24%; 2016: +12%; 2015: +45%; 2014: +30%; 2013:+72%, 2012:+9%, 2011:-11%... Clique-ici pour découvrir le logiciel d'aide à la décison que j'utilise au quotidien pour détecter au bon moment les meilleures actions.