Il y’a un an l’inflation était à 9%. A l’époque ceux qui ne l’avaient pas vue venir expliquaient qu’elle deviendrait hyperinflation et qu’elle durerait. L’idée ici était que le pic d’inflation était atteint à mi 2022 et que le marché jouerait la fin de la hausse des taux. J’avais alors parlé de la sinusoïdale. Que la désinflation serait comme une période de transition et que la transition ce n’est pas temporaire. Je parlais en 2021 déjà de deux années.

Un autre pic

Je pense que l’inflation qui a atteint 4% la semaine dernière aux US va connaître un autre pic; Celui où sa future baisse va se faire avec moins de force. voire un rebond alors que l’économie est résiliente. Que la Chine n’aura d’autres choix que de soutenir son économie, que le protectionnisme et la guerre des matières premières ainsi que des monnaies sont lancées.

La sinusoïdale

Les prochaines mouvements vont être de moins en moins forts, de moins en moins volatils. Un nouveau normal, une normalisation se fait. L’inflation redevient linéaire et non plus exponentielle dans ces réactions aux chocs subis et choisis par la suite par nos autorités toujours plus interventionnistes. Et ça c’est la seule chose qui va continuer de manière exponentielle.

En bourse continuer de suivre les secteurs subventionnés.

Mais même si l’inflation a beaucoup baissée, elle est toujours trop haute. Les banques centrales doivent rester crédibles et vont donc continuer à la combattre, surement trop, sans laisser les précédentes hausses de taux faire leur œuvre.

Car il faut une bonne année pour cela encore. Ainsi même si les taux ne monteront pas beaucoup plus à cause des niveaux d’endettement élevés et d’entreprises qui auront déjà du mal à se refinancer . Ils resteront hauts, plus hauts que l’inflation. Et donc les taux réels légèrement positifs sont la vraie contrainte sur les liquidités, la fin du crédit pas cher et du boom économique qui va avec.

Pas de gros choc mais on va lisser dans le temps les excès.

Et on va se rappeler d’un temps que les moins de 20 ans ne peuvent pas connaître. Le besoin dans le lancement d’une entreprise ou le financement d’un gros projet de mettre la main à la poche pour un apport personnel et donc de commencer dans le garage de ses parents et pas dans une résidence 5 étoiles payée par du private equity où l’on s’intéressait plus à la vitesse de croissance plus qu’a la rentabilité moyen terme.

On va se rappeler que le monde normal c’est celui d’avant. Et que l’exception, même si elle dure depuis plus d’une décennie, c’est l’actuelle.

Tout cela bien sûr ne se verra pas du jour au lendemain, c’est un paquebot, le gouvernail est tourné, maintenant il faut attendre de voir la rotation du navire se lancer.

Les banques centrales ne sont donc pas prêtes de couper les taux. Pas aujourd’hui et même difficilement en 2024. même si l’économie ralentie, les banques centrales conserveront des taux hauts longtemps et même s’ils baissent cela se fera très lentement et on restera à des niveaux plus élevés qu’aujourd’hui tout en retendant vers le 0 post 2026. On va garder une contrainte sur les liquidités certainement pendant une bonne année encore.

Je pense que le rebond de l’inflation s’il devait se produire sera de courte durée et on reprendra la désinflation ensuite pour des raisons structurelles. Le monde de demain est assez similaire au monde d’hier mais de grands pivots sont à l’œuvre mais qui ne se verront vraiment que vers la fin de la décennie.

Les banques centrales ne sont pas proactives, elles sont réactives.

la encore je pense que la période covid fut une exception où l’on a vu les banques centrales réagir vite et de concert. Je pense que l’on va retourner vers une normalité où les banques centrales attendent trop longtemps et chacun fait sa sauce dans son coin créant des décalages de 6-9 mois entre els zones géographiques. C’est déjà le cas.

Et elles regardent des statistiques qui sont retardées. Ainsi les banques centrales sont en retard et ne peuvent pas prendre le risque de faire un pari en relâchant l’étreinte maintenant sans savoir que même un rebond de l’inflation ne sera que temporaire. Ce serait prendre le risque de se planter encore et avant les élections américaines de perdre la confiance des opérateurs. Et ça , c’est la dernière chose que l’on veut.

En parlant élections, celles en Argentine sont à suivre.

Alors ils vont rester conservateurs et bien plus longtemps que le marché ne semble le croire aujourd’hui.

Les Banques centrales montent les taux depuis plus d’une année maintenant. on a l’impression que la vis est serrée depuis un moment. Et pourtant comme j’avais pu déjà le dire à de nombreuses occasions dans ces chroniques :

Quand vous montez les taux mais que leur niveau reste en deçà de l’inflation, vous restez en taux réels négatifs et donc bien que l’économie soit plus contrainte qu’avant, vous restez de facto toujours dans une économie subventionnée, accommodante.

C’était le piège de la FED.

Pour vraiment battre l’inflation rapidement il suffit de monter les taux bien au-delà de l’inflation. MAis ce faisant on tue l’économie. Et dans un monde surendetté c’est un risque de dépression économique.

Alors on le fait peu à peu. Et ce n’est que maintenant que l’inflation baisse en dessous des taux que l’économie devient vraiment contrainte avec des taux réels positifs.

En d’autres termes, ce n’est qu’a partir de maintenant que l’on entre dans une économie où la politique monétaire est contraignante. Et plus l’inflation baisse et plus les banques centrales laissent leur taux au même niveau, plus la contrainte devient forte.

on peut donc se dire au final qu’une inflation qui continuerait de tourner autour de 3-4% et pas 2 serait une meilleure chose boursièrement parlant.

Donc on a l’impression que tout va bien actuellement.

L’inflation baisse. L’économie ralentie doucement. C’est comme un avion qui continue de monter en altitude mais avec l’inflation qui baisse et les taux qui restent au même niveau, vous perdez un moteur puis un deuxième et ainsi desuite (partant de la base que vous en avez 4 comme sur un A380). Ainsi l’avion continue de monter mais de moins en moins vite. Et le risque quand vous perdez de la vitesse c’est de décrocher.

Donc maintenant nous sommes dans cette période ou les banques centrales font les erreurs. Maintenir les taux trop élevés trop longtemps avant de se réveiller trop tard et l’économie est déjà en décrochage. et comme la baisse des taux met également plus d’une année à avoir des impacts sur l’économie, vous avez un décrochage qui se poursuit.

Tout va bien mais ce dont on ne se rend pas compte, c’est que nous sommes plus vulnérables dorénavant aux évènements.

C’est maintenant alors que tout le monde semble soulagé, qu’il faut se méfier.

Le gros de la désinflation est derrière nous. Tout comme je disais mi 2022 que le gros de l’inflation était derrière. Même en cas de rebond de l’inflation à cause de l’énergie, je ne pense pas que cela sera durable. On reparlera d’ailleurs surement déflation en 2024 mais seulement pour une courte période. Voir mes précédents travaux sur la période post seconde guerre mondiale.

je pense que le marché va devoir revaloriser pour prendre en compte que la FED va rester sur des taux élevés plus longtemps que prévus. Le marché va se focaliser plus sur des stats de santé du consommateur et de ventes au détail que sur les tat d’inflation.

Car maintenant si l’économie perd sa résilience alors que l’inflation continue de baisser et que les taux restent élevés. C’est là que le marché va jouer le décrochage de l’avion économie alors qu’il va perdre peu à peu en vitesse.

C’est donc une période aussi où le marché va réaliser que les banques centrales même si les choses se dégradent ne réagiront pas autant et aussi vite qu’avant pour continuer de nettoyer. Ce qui veut dire que peu à peu les marchés arrêteront aussi de payer la prime aux valeurs de qualité et iront chercher de la value défensive.

Ce sera l’objet d’un autre article à venir

En attendant, voici la vidéo avec les données sur lesquelles je me base pour faire cette prévision inflation récession 2024

et en version podcast bourse

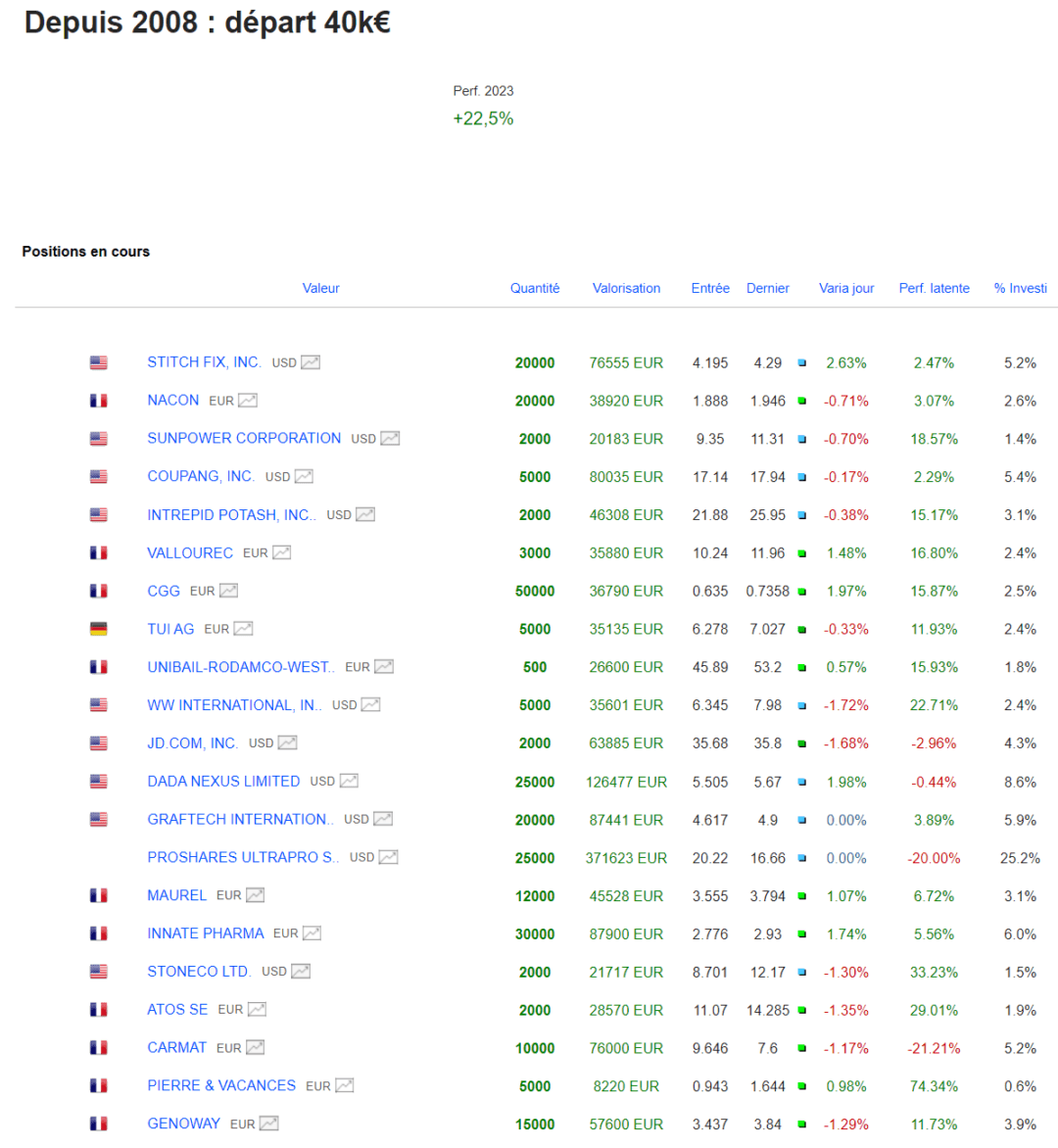

Portefeuille Graphseo Bourse

J’ai soldé Euroapi pour sécuriser 6% de gains. J’ai accumulé Sfix pour jouer un rattrapage spéculatif hier mais les valeurs de croissance semblent vendre les résultats. On va dire qu’on a valorisé le meilleur des mondes et que ces résultats bien que bon sur Netflix et Tesla ne sont pas suffisants pour justifier de progresser encore plus.

Cela veut dire pour moi que l’on va rentrer dans cette période de normalisation et de rotation. Juste avant les vacances en plus, on peut penser que beaucoup voudront sécuriser à mi année , une belle perf.

Rien de très notable sinon, de la couverture, des lignes que je réduis à des plus petites tailles. Me voilà prêt pour lever un peu le pied cet été.

Et vous ? j’ai remis la section commentaire en bas d’article.

Les lecteurs de cet article lisent maintenant :

amicalement

Julien

Ne loupez plus une seule opportunité pour investir à moindre risque en recevant la newsletter de Graphseo bourse

PS: Tous mes investissements sont partagés en temps réel sur L'Académie des Graphs. Le portefeuille représente mes convictions personnelles consolidées (de mes différents courtiers) et n'est pas une incitation à l'achat ni à la vente. La performance en cours inclus les gains ou moins values latentes et l'impact du change sur les actions étrangères. Performance 2025: +145%; 2024: +41%; 2023: +38%; 2022: +46%; 2021: +122%; 2020: +121%; 2019: +79%; 2018: +21%; 2017: +24%; 2016: +12%; 2015: +45%; 2014: +30%; 2013:+72%, 2012:+9%, 2011:-11%... Clique-ici pour découvrir l'Académie des Graphs où je t'accompagne au quotidien, partage mes positions et portefeuilles dynamique et long terme en temps réel.