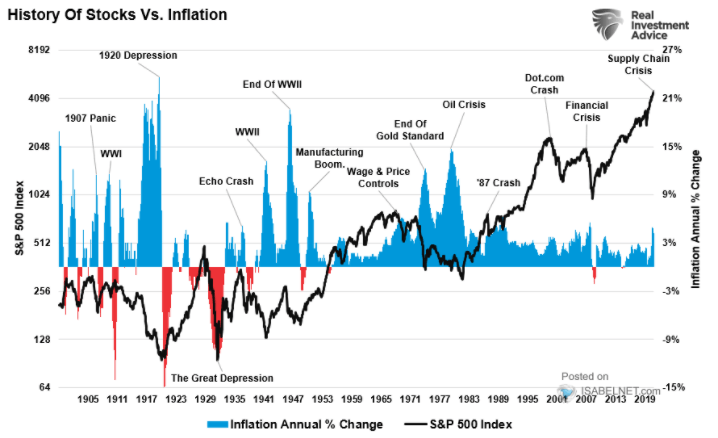

L’inflation est supérieure à 3% en occident. Tout le monde a peur. Pour autant, depuis le temps que la mission des banques centrales était de faire revenir l’inflation, on ne va pas bouder maintenant ?

Il y’a plusieurs phénomènes à comprendre. Comme d’hab sous forme de poupées russes . Comprendre ce qu’il se passe aujourd’hui, ce que cela veut dire pour demain et ce que cela change pour après demain.

Sommaire

On a donc aujourd’hui une pénurie d’offre.

On pourrait se dire que ce n’est pas si compliqué de revenir à une offre que nous connaissions pré covid et même si on était à flux tendus, tout se passait bien ?

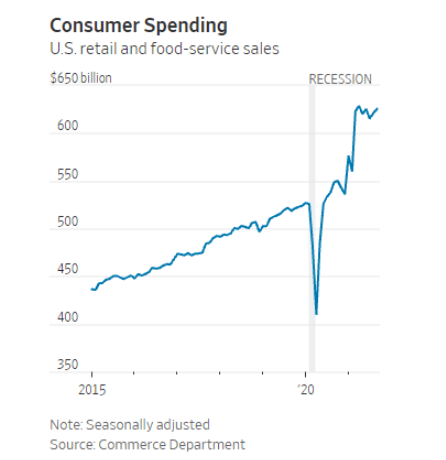

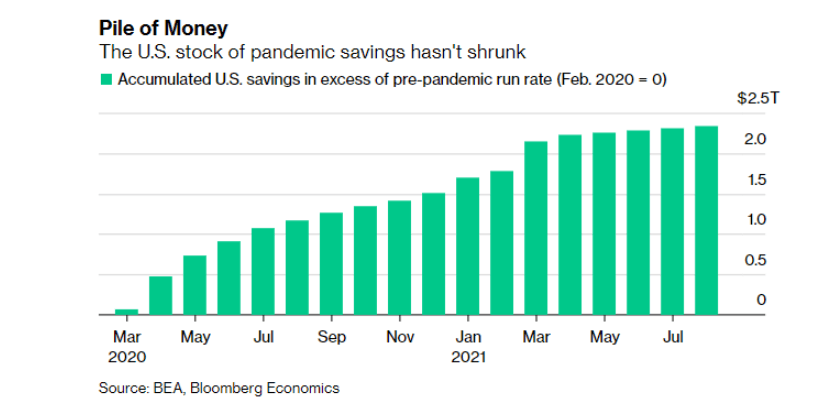

La problématique, c’est que cette crise n’en fut pas une. Les entreprises et les ménages ont une richesse supérieure, bien supérieure à celle qu’elle avait avant le covid. La faute aux banques centrales et surtout aux gouvernements qui ont fait des chèques en blanc. Surement trop, et pendant trop longtemps. C’est cela qui est inflationniste.

Le monde n’a jamais eu autant d’argent et les gens ayant peur de l’inflation, on n’a jamais été aussi pressé de le dépenser et de le placer. Cela crée donc une inflation de partout, sur les actifs mais aussi sur le prix des produits car en face la demande est très forte.

Vous voulez débuter sans tomber dans les pièges? progresser rapidement? Vous en avez marre de reperdre tous vos gains durement gagnés en un instant? Vous voulez enfin gagner régulièrement et sans stress ? Alors laissez-moi vous apprendre tout ce qu'il vous faut savoir pour enfin franchir un cap et ne plus jamais être le même investisseur. Cliquez-ici pour enfin reprendre en main votre PEA

----------------------------------Normalement et ce sera le cas ici aussi, ce qui contrecarre la hausse des prix, c’est la hausse des prix.

A un moment, les prix sont tellement élevés, que les gens n’achètent plus, trouvent des solutions alternatives, repoussent leurs achats etc. CE faisant, la demande baisse, il y’a un surplus d’offre et donc les prix baissent d’eux mêmes pour que les produits se vendent.

Il y’a fort à parier que ce sera le contre coup que nous aurons également. Mais les pénuries durent et l’inflation aussi surtout car on a arrosé tout le monde de chèques en blanc beaucoup et longtemps et cela continue même encore alors qu’on pourrait se dire que la crise est terminée.

Ainsi la demande se maintien à des niveaux forts car il y a toujours ce sentiment de richesse et ce même si les prix montent, on achète toujours voire on crée un fomo, de peur que demain cela soit plus cher. Les entreprises sont les premières gagnantes, puisqu’elles peuvent rehausser leurs prix et contrecarrer la hausse de leurs coûts à cause de la hausse des matières premières sur leur consommateur. Et le consommateur lui, pour l’instant il peut payer cette hausse des prix alors il paye. Du coup toutes les entreprises ont un pricing power mais cela ne durera pas.

Ce n’est que quand on arrêtera de supporter l’économie que ce sentiment de richesse disparaîtra et que les opérateurs vont devenir plus rationnels et donc réduire leurs achats, ce faisant, les sociétés sans pricing power ne pourront plus justifier de leur hausse de prix et leurs marges commenceront a être rognées.

Globalement c’était déjà le scénario que l’on pouvait avoir il y’a plusieurs mois et c’est ce qu’on pouvait craindre que l’on perçoive dans les résultats de cette fin d’année.

Mais la richesse créée et son sentiment sont tels, qu’on le voit dans les niveaux d’épargne que j’ai pu partager ces dernières semaines pour justifier également des liquidités fortes en bourse et de cette histoire de flux qui supportent: cela risque de durer encore un moment tant on n’est pas encore prêt de sentir qu’il va falloir se serrer la ceinture

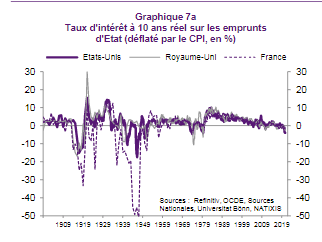

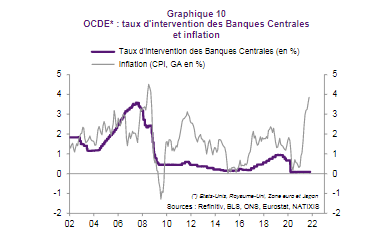

C’est pour cela que ces derniers temps, on avait pu parler du fait que l’environnement actuel était idéal pour les marchés car on se retrouve avec une inflation qui est bénéfique pour les sociétés dans un monde où les banques centrales laissent filer l’inflation en maintenant leur taux bas, ce qui fait que les taux réels sont négatifs et donc rendent incontournable encore plus l’investissement en actions ou en immobilier, bref en actifs.

En fin de compte, et paradoxalement, c’est quand l’inflation va baisser, en lien avec une normalisation de la demande, que l’on va se retrouver avec moins de pénuries mais une suroffre que la pression sur les marchés risquent de se faire, à cela si on ajoute la remontée des taux des banques centrales.

Mais on avait pu en parler avant le covid. Les banques centrales veulent de l’inflation pour la simple et bonne raison, qu’elle aide à résorber les dettes monstrueuses d’autant plus post covid.

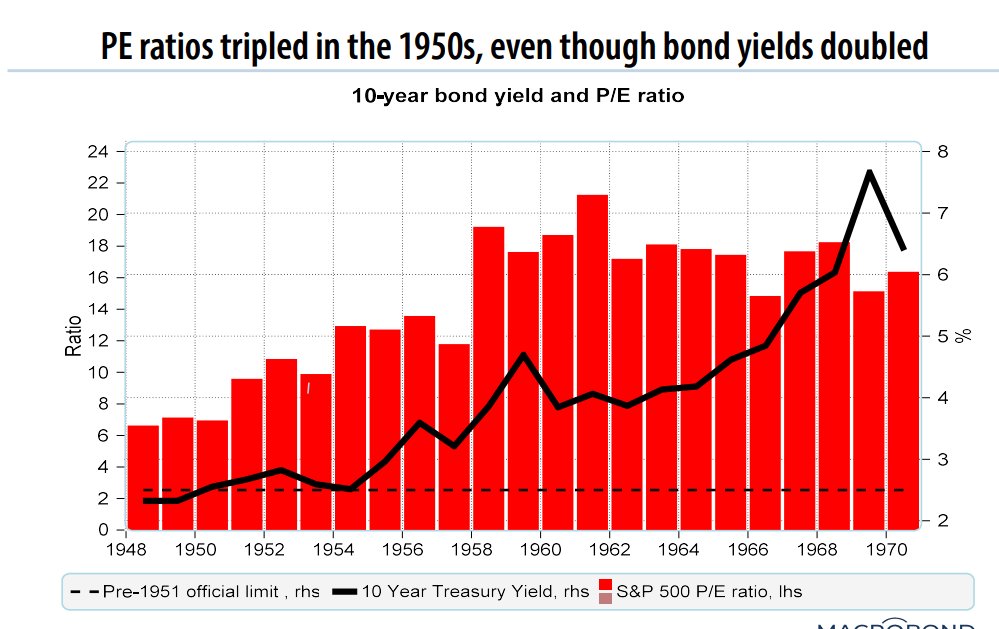

Et c’est là que l’on rentre à nouveau en contact avec notre ami Keynes et les années 50.

bcp pensent que cette inflation sera durable. Mais c’est pas tellement l’inflation qui importe, plus où se situent les taux vis à vis du niveau de l’inflation.

Les actions se comportent historiquement bien quand les taux remontent. Cela veut dire que l’économie va bien. Mais aussi les actions aiment l’inflation, beaucoup d’entreprises peuvent mieux marger. Le problème c’est quand vous avez un choc de demande, de productivité et que vous allez vers la stagflation. là peu arrivent à s’en sortir.

Donc ce qu’il faut regarder à l’avenir, c’est plutôt la demande et donc le consommateur.

C’est quand il aura une moindre épargne, une moindre sensation de richesse, qu’il réduira ses dépenses et commencera à regarder les prix non plus en se disant vite, faut acheter maintenant avant que ce soit plus cher, mais qu’il se dira je n’ai pas les moyens, je cherche un produit de substitution ou j’abandonne cet achat. L’inflation baissera, elle sera toujours là mais à un rythme moins soutenu, et c’est là qu’il faudra se méfier sur les bénéfices des sociétés et donc de la bourse.

Donc de retour à nos années 50

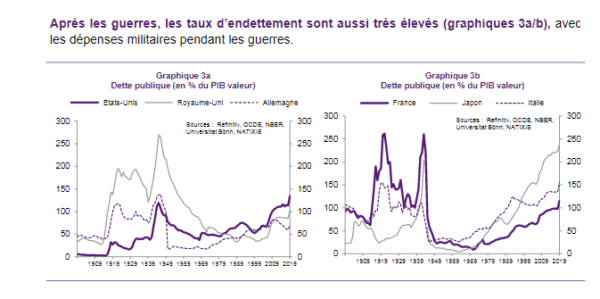

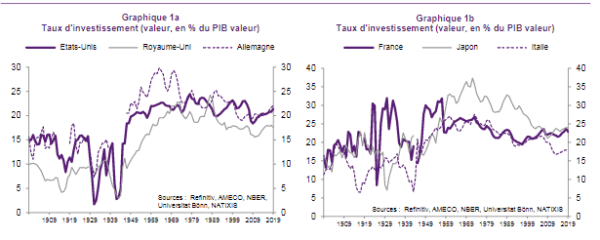

Au sortir de la guerre, il fallait tout reconstruire. il fallait donc de l’argent beaucoup d’argent. Et évidemment on était très endetté à cause de la guerre. Donc pas le choix pour les banques centrales. Pour soutenir l’investissement, il fallait maintenir les taux bas et donc laisser filer l’inflation qui réduirait l’impact de la dette naturellement.

Parce que vous croyez qu’on a jamais résolu le problème de la dette grâce à des réformes vous ? historiquement, non, jamais. L’inflation est toujours notre amie. C’est pour cela que dès qu’il y’a de la déflation, on la combat fortement. Le problème c’est que structurellement démographie/technologie, le monde est déflationniste…mais à long terme cela peut changer et être un argument pour les inflationnistes mais c’est un autre débat.

Donc l’idée ici est de dire que nous sommes dans la même situation que les années 50. Le discours des banques centrales sur la transition inflationniste c’est juste pour gagner du temps. De toute manière même si elles relèvent leurs taux, cela ne peut qu’être marginal. impossible de trop remonter les taux avec ce niveau de dette. Donc on laisse filer l’inflation comme dans les années 50, cela résorbe la dette naturellement et cela nous permet de financer les investissements et la création de valeur. On tue les rentiers au passage mais on s’achète une paie sociale. Pourquoi ? car ceux qui gagnent le plus dans l’histoire sont les classes pauvres et moyennes qui sont fortement endettées et ont donc un effet de levier important niveau dette/Patrimoine.

Cela a duré de 1945 à 1965. Bien sûr après coup stagflation pendant 20 ans. Peut être qu’on aura droit à la même mais sur une vie d’investisseur, on ne prévoit pas si en avance, déjà qu’on se plante sur la météo qu’il va faire demain.

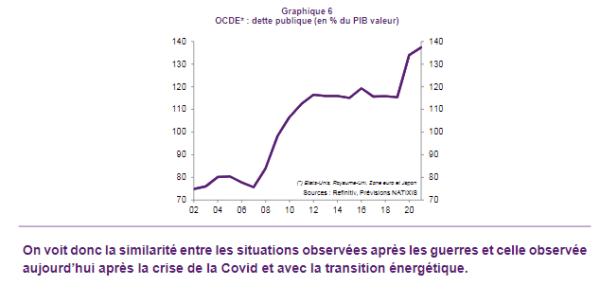

Et semaine dernière je suis tombé sur une étude de Natixis qui semble également adouber en ce sens et qui rajoute également dans les investissements nécessaires, les investissements colossaux nécessaires pour la transition écologique qui seront inflationniste sur les prix mais créateurs d’emplois, de valeur etc. Et donc il faut de l’argent, beaucoup d’investissements encore. Les taux ne sont pas prêt de remonter et on laisse filer l’inflation donc pour maintenir l’investissement.

quelques graphs pour étayer, en violet ceux de l’étude Natixis

Deux choses importantes à noter pour éviter de se faire biaiser.

Premièrement il peut y avoir inflation forte et boom économique fort. à cela le marché action résiste plutôt bien. là où c’est plus compliqué c’est lorsque l’inflation est forte mais l’économie est en crise. Stagflation. Et que cela dure plus que quelques années. Là on retrouve les matières premières et les actions liées en protection, mais c’est une protection assez court terme liée à une phase de choc.

ensuite attention à l’illusion des indices et des secteurs prédominants à chaque époque. on ne peut vraiment comparer car l’indice change avec le temps.

ce qui m’intéresse le plus c’est au final c’est le non avènement de l’hyperinflation durable post seconde guerre mondiale et la sinusoïdale d’adaption choc demande/choc offre, pénuries/surcapacités de la décennie qui s’en est suivie

Le choc du covid a accéléré la sortie d’une tranche de la population active qui part en retraite anticipée et ne reviendra pas

encore un élément à prendre en compte pour l’inflation si celle-ci n’est pas compensée par des gains de productivité à chercher dans l’IA/la robotique là aussi en pleine accélération avec le choc covid

La performance des marchés est bonne dans un environnement de taux qui remontent. l’important c’est que le marché soit préparé et que cela se fasse graduellement.

Car la hausse des taux est souvent aussi liée à la croissance économique.

là où la hausse des taux est un problème, c’est comme on l’a vu dans surtout 1 cas de l’histoire : la stagflation, une hausse forte de l’inflation accompagnée d’une récession économique. là, mis à part les sociétés profitant du levier de la hausse des MP et values, il n’y a que peu d’échappatoire. Mais encore une fois les actions sont protectrices sur un laps de temps. Le tout est d’éviter l’hyperinflation chronique.

Surtout comme stipulé plus haut, au final les périodes inflationnistes dont il faut le plus se méfier sont les longues périodes d’inflation basse 2-3% dans une économie de croissance molle 1-2% (on ne s’en rend pas compte mais 20 ans comme ça c’est destructeur si on a du cash et aucune rente), là encore les actifs sont la protection.

on le voit bien sur le graphique posté plus haut 1980-2020, 30 ans d’inflation réduite mais qu’il ne fallait pas sous estimer à cause des intérêts composés et que le marché action/immo était à même de largement compenser

Voilà en espérant que cette synhtèse aura éclaircie un sujet dont on n’a pas fini d’entendre tout et surtout n’importe quoi.

Il faudra savoir tirer son épingle du jeu car tout n’est que cycle et que ce qu’il se passe actuellement n’est potentiellement que le début d’un cycle bien plus important à ne pas louper.

La vidéo

amicalement

Julien

PS: Je te recommande de lire ceci :

Note: Tous les investissements sont partagés en temps réel sur L'Académie des Graphs. Le portefeuille représente mes convictions personnelles consolidées (de mes différents courtiers) et n'est pas une incitation à l'achat ni à la vente. La performance en cours inclus les gains ou moins values latentes et l'impact du change sur les actions étrangères. Performance 2024: +41%; 2023: +38%; 2022: +46%; 2021: +122%; 2020: +121%; 2019: +79%; 2018: +21%; 2017: +24%; 2016: +12%; 2015: +45%; 2014: +30%; 2013:+72%, 2012:+9%, 2011:-11%... Clique-ici pour découvrir le logiciel d'aide à la décison que j'utilise au quotidien pour détecter au bon moment les meilleures actions.