Une période de combles. Et de flight to quality. Quand la bourse a peur, elle revient sur les valeurs de qualité. Quand l’épargnant a peur, il sort son argent de sa petite banque régionale et le dépose chez une grosse.

Le comble c’est que les erreurs de SVB et autres faillites récentes, c’est justement en cause, une mauvaise utilisation d’un surplus de dépôts dans le boom. On espère que les grosses banques ne feront pas les mêmes erreurs.

Mais concentrer ses actifs dans moins d’actifs pour se protéger, c’est rarement une bonne idée.

Bitcoin et ethereum se sont envolés. Certains parlent donc qu’ils sont au même titre que l’or des actifs refuge.

Je pense toujours que c’est faux. Quand la merde a touchée le ventilateur jeudi et vendredi, le bitcoin a souffert autant que le reste du marché des actifs risqués. Seul l’or et les minières se sont tout de suite bien comportées.

Ce n’est que post soulagement avec la FED en chevalier blanc que les actifs sont remontés. Le bitcoin et ethereum ont aussi eu une faveur du flight to quality. Quand on a peur, on sort son argent des plus petites cryptos, des stable qui ne sont pas si stables, de sa tréso que l’on pense protéger.

On diversifie moins, on concentre dans ce qui nous parait plus robuste et de meilleur qualité.

Comme on concentre, on crée un déficit offre/demande et on a donc là des flux importants qui font la hausse. Voyant cela, d’autres sont convaincus en sus des algos et le mouvement peut se poursuivre.

Sans s’en rendre compte, le marché devient encore plus concentré. Ce qui fait peser un risque de volatilité accrue si la peur ne fait que débuter.

Mais en aucun cas on peut voir dans la hausse de certains actifs actuellement, un refuge ou une protection. C’est au mieux, une loi offre et demande. Une question de flux.

Le marché est encore blindé de pognon, le fait de lisser l’explosion de la bulle fait cela. Les émotions prennent le dessus, tout devient psychologie des foules.

Du coup, le comble maintenant c’est de se projeter sur ce que la FED va décider.

Tout va être question d’interprétation mais je pense qu’il faut éviter de se faire noyer par le court terme et regarder tout ce que cela veut dire à plus moyen terme.

Perso, je pense que la FED va faire comme la BOE il y’a quelques mois. Il faut dissocier le combat contre l’inflation, et la très rapide réaction des banques centrales aidées par des erreurs passées lors des Subprimes, pour éviter la contagion lors d’un phénomène de crise de liquidités.

La banque centrale peut très bien décider de continuer de monter ses taux tout en octroyant des liquidités aux banques pour faire face à un problème temporaire. C’est une forme de QE temporaire.

Ainsi la FED a déjà décidé d’être le chevalier blanc. Elle doit garder sa crédibilité et donc au pire ne pas monter les taux. Au mieux les monter de 0,25% en ayant un discours de dire qu’ils vont donner le temps aux indicateurs économiques de montrer si les précédentes hausses de taux font leur effet.

De toute manière, qu’est ce que cela change vraiment ? On jouait déjà le pivot, on savait déjà qu’a 0,5% près on était pas loin du plus haut et que le gros de la hausse des taux était derrière.

Baisser les taux serait valider que la faillite de SVB n’est que la partie émergée de l’iceberg et ferait peur au marché je pense. D’autant plus que cela confirmerait comme on le voit dans les stats, que l’inflation va rester élevée encore longtemps. Et encore pire, cela laisserait le champ libre a la spéculation à nouveau qui a encore du pognon. Bref, ce serait contre productif.

Il faut une récession et c’est ce vers quoi l’investisseur doit se projeter

Pour continuer d’assainir, il faut une récession. Et à mon sens au-delà de toute l’encre qui sera dépensée à commenter la décision de la banque centrale US, il faut bien s’ancrer dans la tête, que le futur maintenant, le sujet qui va remplacer peu à peu les taux , le pivot et l’inflation, c’est le sujet de récession.

Et alors on passera des heures à débattre quand elle ne fera plus de doutes, si elle sera forte, ou faible, si elle sera longue et dure ou courte et molle. Préparez-vous, on va en user du papier.

Le début de la fin ou juste la fin du début

Alors qu’on se focalise donc à penser que la FED va sauver tout le monde et que la spéculation va reprendre de plus belle. Si on se projette un peu, je pense qu’il faut avoir l’avis inverse.

Je ne pense pas que ce soit le moment justement de concentrer ses actifs, de se surexposer.

C’est là que l’on pourra confirmer plus tard, ce qui est réellement refuge ou pas. Aujourd’hui il y’a encore trop de liquidités pour l’affirmer. C’est le choix que d’avoir choisi de lisser l’assainissement dans le temps.

Tout va être question de timing.

Analyse CAC 40

Le CAC 40 reste dans une tendance haussière de moyen terme mais à court terme, le rebond technique d’hier a confirmé les résistances autour des 7150 points. tant qu’on ne franchira pas 7150-7250, y’a pas vraiment de quoi redevenir haussier.

On rentre dans une espèce de ventre mou, une congestion. Pas de prise en main des vendeurs non plus tant qu’on n’enfonce pas les 6950.

Je pense qu’on peux envisager 6800 pour retrouver des acheteurs.

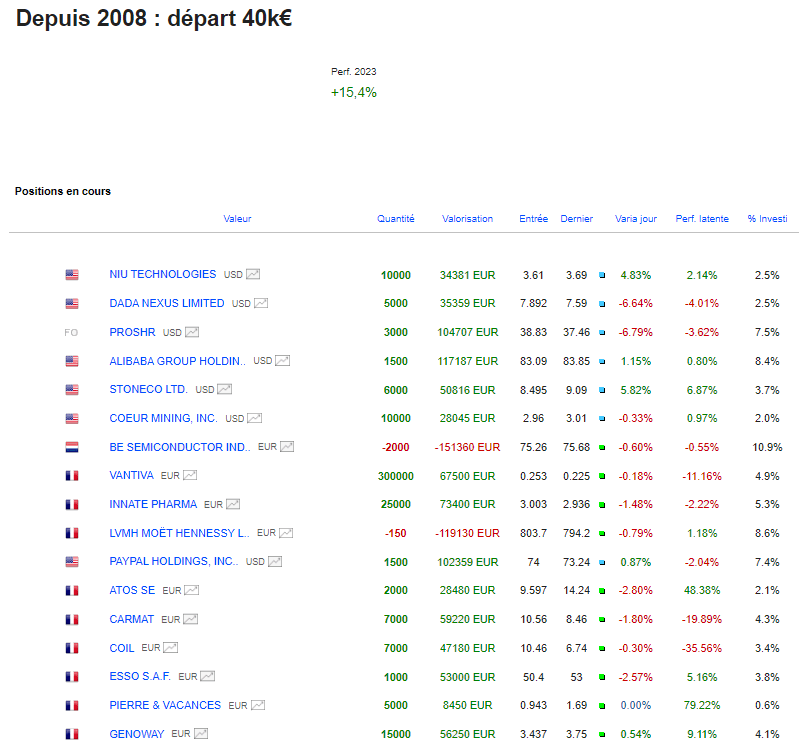

Portefeuille graphseo bourse

C’est quand on regarde le cac 40 qui est un indice très orienté valeurs cycliques que l’on confirme déjà la volonté du marché de se tourner vers l’après SVB. Et l’après c’est un monde où l’inflation est un problème mais l’impact sur le consommateur, les profits des entreprises en devient un plus important encore. Et donc in fine solutionne le problème d’inflation.

Au-delà du sauvetage de la crise bancaire. Le marché reprend le narratif qui était le sien juste avant. A savoir que maintenant la question de la récession va être prédominante. L’économie reste résiliente mais peu à peu cela va advenir. Et comme le marché anticipe…

Donc je me montre très prudent, j’ai augmenté mes short hier. y’a toujours bcp de flux sur la tech US. A un moment le sujet deviendra le fait que les flux vont partir peu à peu sur l’obligataire, qui avec la peur de l’avenir et la remontée non pas des taux mais des prix des obligations, devient une vraie alternative concurrente des actions.

Mais comme dit, l’économie est résiliente car avec toutes les aides, les gens ont encore de l’argent. De moins en moins mais encore. On arrive au bout et le marché va certainement l’anticiper.

Pareil en bourse, la bulle a éclatée, mais pas assez pour réduire les liquidités, on peut encore se permettre d’être un peu sur tout.

Ce qui change, c’est qu’on est moins sur les daubes non rentables, le marché se doit d’être plus sélectif et se concentre sur les grosses boites de qualité ce qui permet une illusion des indices encore. Mais même les généraux finissent par tomber.

Bref, je continue de trader mais à moyen terme, j’ai pas l’impression que le marché offre un ratio gain risque intéressant. il faudra que le marché corrige davantage pour l’offrir à nouveau.

J’ai sorti ce qu’il me restait d’Ubisoft ce matin, j’ai voulu tenter le rebond sur valeurs chinoises, on verra si les stats suffisent ou si elles sont emportées par l’ambiance de marché.

Les lecteurs de cet article lisent maintenant :

amicalement

Julien

Ne loupez plus une seule opportunité pour investir à moindre risque en recevant la newsletter de Graphseo bourse

PS: Tous mes investissements sont partagés en temps réel sur L'Académie des Graphs. Le portefeuille représente mes convictions personnelles consolidées (de mes différents courtiers) et n'est pas une incitation à l'achat ni à la vente. La performance en cours inclus les gains ou moins values latentes et l'impact du change sur les actions étrangères. Performance 2025: +145%; 2024: +41%; 2023: +38%; 2022: +46%; 2021: +122%; 2020: +121%; 2019: +79%; 2018: +21%; 2017: +24%; 2016: +12%; 2015: +45%; 2014: +30%; 2013:+72%, 2012:+9%, 2011:-11%... Clique-ici pour découvrir l'Académie des Graphs où je t'accompagne au quotidien, partage mes positions et portefeuilles dynamique et long terme en temps réel.